11 ноября 2016 Zero Hedge

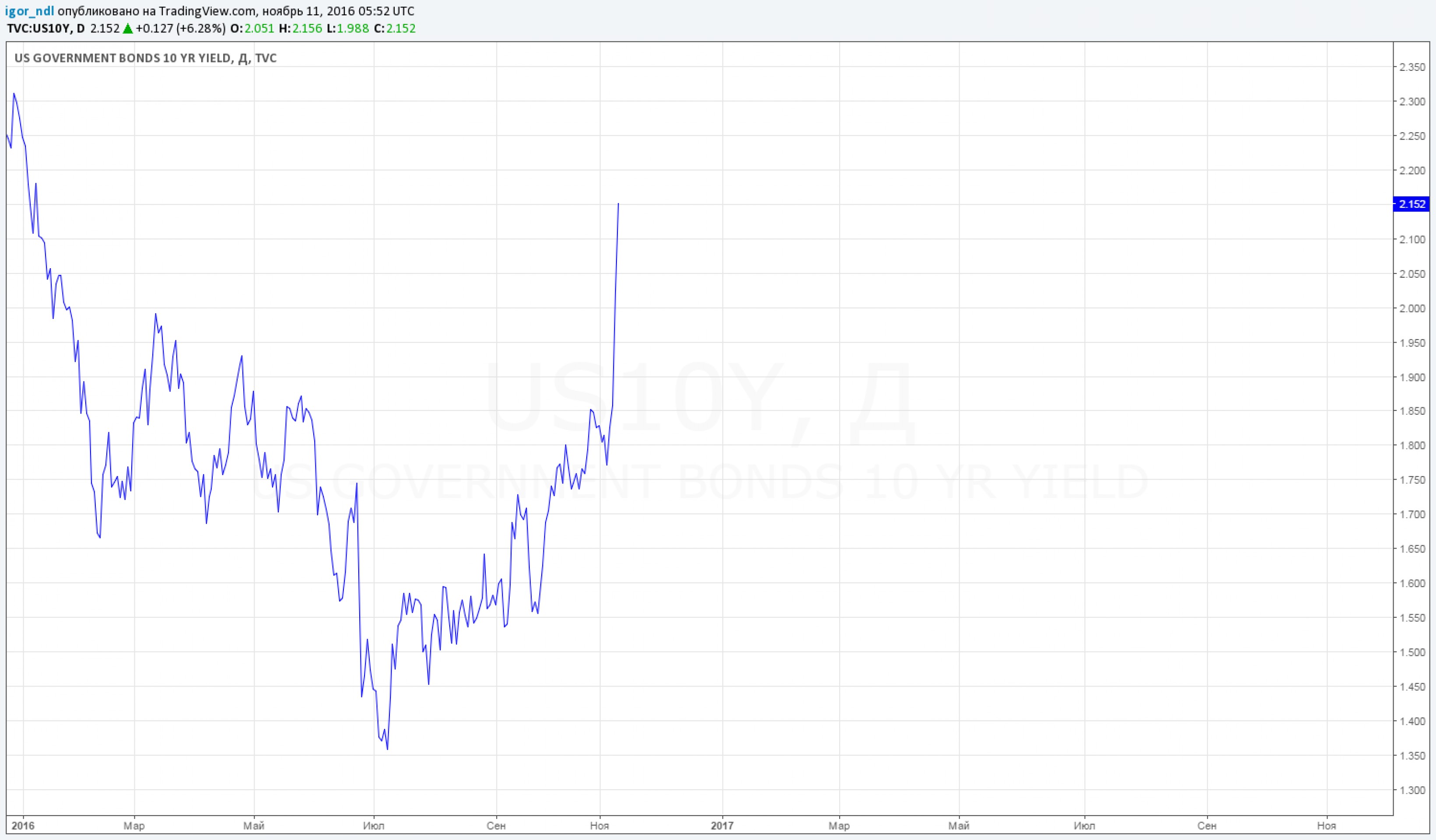

Сразу после выборов президента США на мировом долговом рынке началась настоящая бойня. Инвесторы распродают облигации. Доходность десятилетних бондов США уже превысила 2,1%.

Продажи даже не думают прекращаться. Один из ветеранов долгового рынка даже заявил, что никогда ничего подобного не видел. Причиной для распродаж, судя по всему, выступают ожидания стремительного роста инфляции после победы Трампа. Об этом сигнализируют инфляционные ожидания, то есть разница между доходностями инфляционных трежерис и классических.

Показатель вырос до 2,38%, и это максимум с июля 2015 г. Аналогичный индикатор в Европе находится на отметке 1,4890%, последний раз столь высокие значения фиксировались в мае этого года. Эксперты заявляют, что в первую очередь ждут от действий Трампа или последствий от них повышения тарифов, что выльется в рост инфляции.

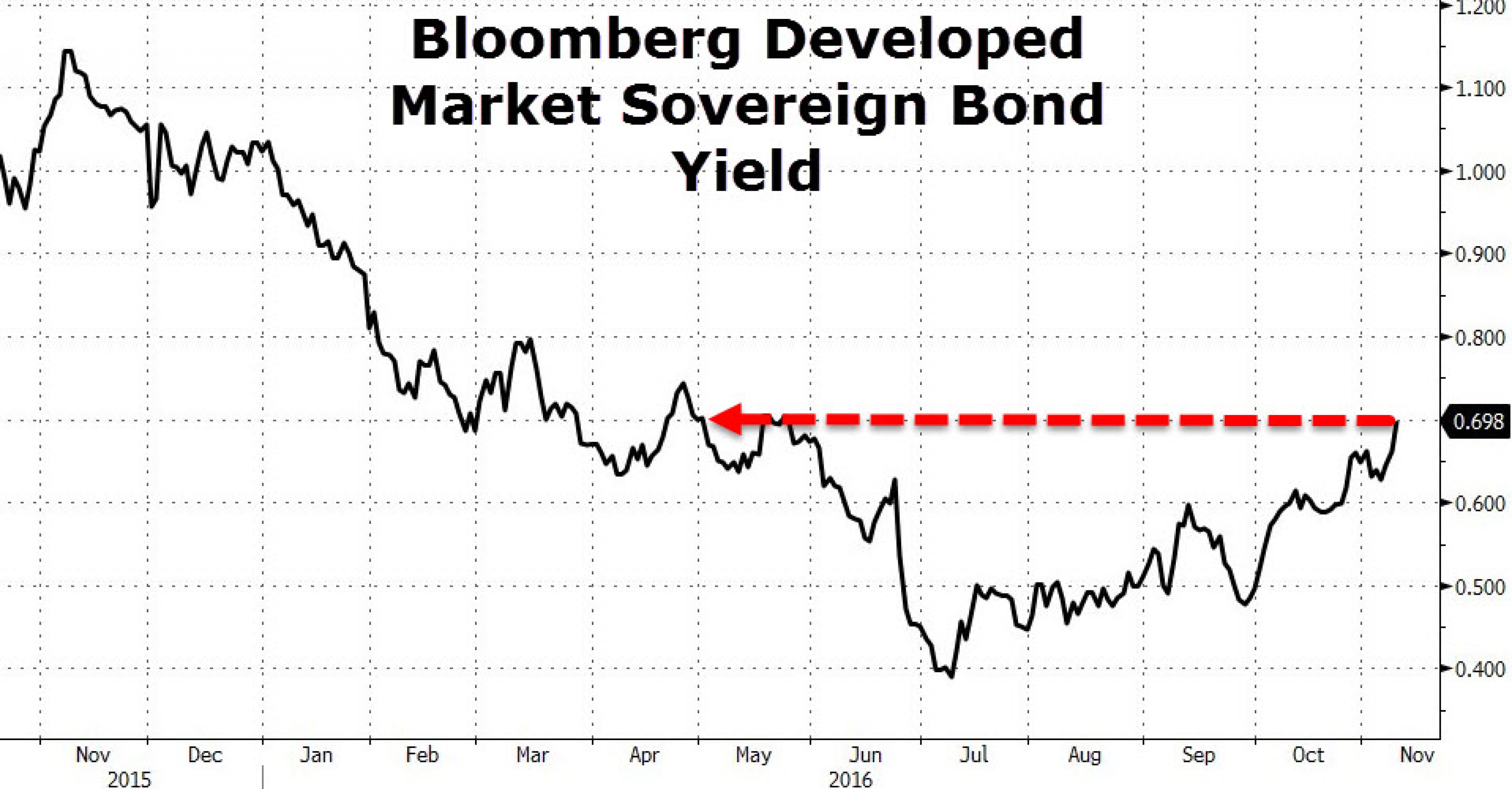

То, что сейчас происходит на рынках, уже назвали "трампфляцией". Доходность глобальных облигаций уже достигла максимума за последние полгода.

Отметим также, что в среду в США состоялся крайне слабый аукцион по размещению десятилетних трежерис. Цена оказалась самой низкой с 2009 г. Конечно, после такого провала доходность трежерис улетела буквально в небо.

Стремительно падают в цене и длинные бумаги. Тридцатилетние трежерис с момента выборов потеряли уже порядка 5%. Вот так выглядит динамика доходности этих бумаг.

Таким образом, кривая доходностей трежерис становится все более крутой.

Ну а в Старом Свете распродажи еще более мощные. Иначе как обвалом это не назовешь. Достаточно взглянуть на динамику доходностей десятилетних облигаций Италии, хотя и бонды Германии немногим лучше.

Кстати, по итальянским облигациям доходность уже достигла максимума с начала года. Но там есть еще и внутренние риски. На 4 декабря назначен референдум по конституционной реформе. Маттео Ренци уже заявил, что уйдет в отставку, если проиграет на референдуме. На самом деле, это не рядовое событие, оно несет определенную опасность для всей еврозоны. Отметим также, что разница доходностей облигаций Италии и Испании - основной индикатор политического риска - вырос уже до максимума с 2012 г.

Ну а пока все однозначно связывают продажи трежерис с политическими решениями, возникает один вопрос: почему на этом фоне так резко падает юань и почему китайцы так массово продают свои трежерис?

Продажи даже не думают прекращаться. Один из ветеранов долгового рынка даже заявил, что никогда ничего подобного не видел. Причиной для распродаж, судя по всему, выступают ожидания стремительного роста инфляции после победы Трампа. Об этом сигнализируют инфляционные ожидания, то есть разница между доходностями инфляционных трежерис и классических.

Показатель вырос до 2,38%, и это максимум с июля 2015 г. Аналогичный индикатор в Европе находится на отметке 1,4890%, последний раз столь высокие значения фиксировались в мае этого года. Эксперты заявляют, что в первую очередь ждут от действий Трампа или последствий от них повышения тарифов, что выльется в рост инфляции.

То, что сейчас происходит на рынках, уже назвали "трампфляцией". Доходность глобальных облигаций уже достигла максимума за последние полгода.

Отметим также, что в среду в США состоялся крайне слабый аукцион по размещению десятилетних трежерис. Цена оказалась самой низкой с 2009 г. Конечно, после такого провала доходность трежерис улетела буквально в небо.

Стремительно падают в цене и длинные бумаги. Тридцатилетние трежерис с момента выборов потеряли уже порядка 5%. Вот так выглядит динамика доходности этих бумаг.

Таким образом, кривая доходностей трежерис становится все более крутой.

Ну а в Старом Свете распродажи еще более мощные. Иначе как обвалом это не назовешь. Достаточно взглянуть на динамику доходностей десятилетних облигаций Италии, хотя и бонды Германии немногим лучше.

Кстати, по итальянским облигациям доходность уже достигла максимума с начала года. Но там есть еще и внутренние риски. На 4 декабря назначен референдум по конституционной реформе. Маттео Ренци уже заявил, что уйдет в отставку, если проиграет на референдуме. На самом деле, это не рядовое событие, оно несет определенную опасность для всей еврозоны. Отметим также, что разница доходностей облигаций Италии и Испании - основной индикатор политического риска - вырос уже до максимума с 2012 г.

Ну а пока все однозначно связывают продажи трежерис с политическими решениями, возникает один вопрос: почему на этом фоне так резко падает юань и почему китайцы так массово продают свои трежерис?

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба