28 ноября 2016 Wolf Street

Субсидия, которая сейчас обращается вспять.

Получив жестокую трепку сразу после дня выборов, американские государственные облигации получили небольшую передышку в начале недели. Но сегодня (23 ноября) наказание продолжилось, и оно не закончится, пока не улучшится настроение.

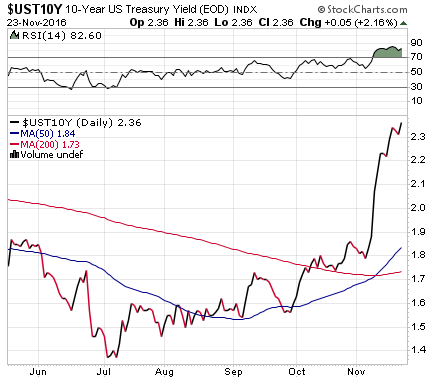

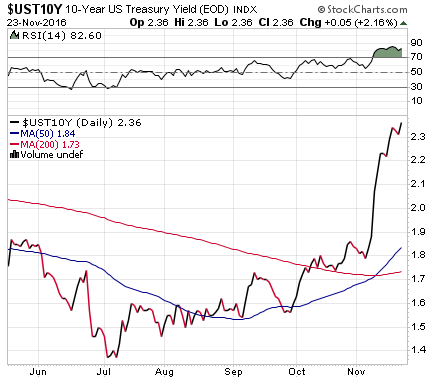

В середине дня 10-летняя государственная облигация рухнула так низко, что ее доходность, двигающаяся в противоположном от цены направлении, нарисовала зубец до 2.42%. К концу дня десятилетка находилась на отметке 2.36%,или на 0.04% выше за один день и на целый процент выше по сравнению с июлем этого года (см. график ниже от StockCharts.com):

Рынки уверены на 100%, что ФРС отбросит сомнения в середине декабря и повысит ставки, подвинув верхнюю границу целевого спектра до 0.75%. Рынки ожидают еще больше повышений в следующем году. Ставка по федеральным фондам, впервые с 2008 года начинающаяся с единицы, станет настоящим откровением для целого поколения гуру с Уолл-стрит, невиданным за всю их предыдущую карьеру.

Ипотечные ставки догоняют ставки по государственным долгам. Ассоциация ипотечных банкиров сообщила сегодня, что ипотечный кредит, фиксированная ставка, подпадающая под условия 30-летнего кредита ($417,000 или менее), достигла 4.16%, или «самого высокого среднего значения с начала 2016 года».

Это вызывало большую суматоху. На фоне зубца доходности, последовавшего за окончанием выборов в США, количество заявок на ипотечные кредиты рухнуло. Но покупатели домов вероятно попытаются зафиксировать любую возможную ставку, прежде чем они пойдут еще выше, что вызвало резкий рост количества заявок.

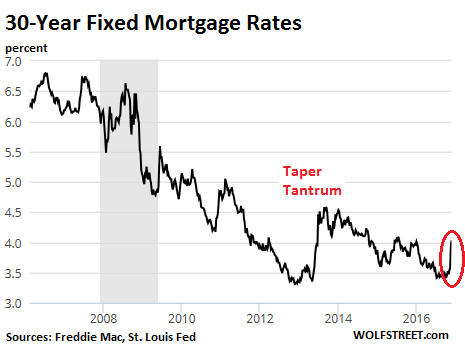

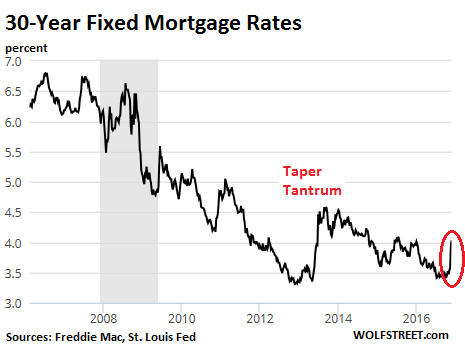

График ставок по 30-летним ипотечным кредитам от (государственного ипотечного андеррайтера) Фредди Мэк, приведенный ниже, показывает текущий зубец количества заявок (красным):

Taper Tantrum (красным) – истерика, вызванная разговорами об окончании программы количественного смягчения в США

Ирония здесь в том, что с исторической точки зрения, ничего страшного пока не произошло. Этот зубец все еще очень невелик, по сравнению с прошлым, включая зубец лета 2013 года (красным выше), когда ФРС начала размышлять об окончании программы количественного смягчения. По сравнению с прошлыми годами, ставки пока все еще очень и очень низкие, но цены на жилье с тех пор взлетели вверх, и даже небольшой рост ставок сильно влияет на покупателей недвижимости.

Если привести крайний пример, такой как Сан-Франциско, то средняя цена дома взлетела там с $695,000 в 2011 году до $1.3 млн в 3 квартале 2016 года, по данным компании Paragon Real Estate. Скачок на 87% за 5 лет стал возможным из-за супернизких процентных ставок. Другие факторы, вызвавшие рост цен, включают высокооплачиваемые рабочие места, созданные бумом стартапов и интернет технологий, и пузырь богатства, им порожденный.

Но теперь начался рост процентных ставок. Paragon посмотрел на то, что такой рост делает с расходами на жилье, а также на то, как должны вырасти доходы домохозяйств, чтобы позволить им купить тот же самый дом по даже чуть более высоким процентным ставкам.

По этим оценкам, расходы на жилье включают в себя основную сумму и проценты по 30-летнему ипотечному кредиту с фиксированной процентной ставкой, а также налоги и страховку. Базой служит медианный дом стоимостью $1.3 млн с первоначальным взносом 20% ($260,000!).

Недавнее повышение ставок с 3.57% до 4.125% накачало расходы на обслуживание кредита на $330 в месяц, или почти на $4,000 в год.

Если ставки вырастут до 4.5%, то расходы вырастут на $560 в месяц, или на $6,700 в год.

При росте до 5%, расходы растут на $10,600 в год.

В менее безумных частях страны ситуация очень схожая, хотя и на более низком уровне, в зависимости от налогов и расходов на страхование. Например, для общенационального медианного дома стоимостью $232,200 и при условии роста ставок с 3.57% до 4.5%, расходы вырастут примерно на $1,200 в год. Если ставки достигнут 5%,то расходы скакнут до $1,900 в год. Для домохозяйств с жестким бюджетом такие дополнительные расходы станут невыносимыми.

И когда ипотечные ставки поднимутся выше 5%? Раньше эта отметка была смехотворно низкой. Сейчас она кажется невообразимо высокой. Например, ипотечная ставка в 6.3% находилась примерно в середине диапазона во время первого жилищного пузыря. Того самого пузыря, который надул Гринспен (Greenspan), слишком низко опустив процентные ставки. Этот диапазон продержался до середины 2008 года.

На отметке в 6.3% расходы на медианный дом в Сан-Франциско скакнуть на $1,730 в месяц, или на около $21,000 в год. Для среднего американского дома этот показатель скакнет на $2,500 в год, что сделает его недосягаемым для многих бюджетов.

Paragon указывает на то, как такие низкие ставки «субсидировали» пузырь цен на жилье. С пика первого жилищного пузыря, достигнутого в Сан-Франциско в 2007 году, до 3-го квартала 2016 года, медианная цена дома выросла на 45%. Но из-за падения ипотечных ставок ежемесячные расходы на жилье увеличились лишь на 14%.

Теперь ставки растут, и все пошло вспять.

Уровень доходов домохозяйства, необходимый для получения 30-летнего ипотечного кредита с 20% первоначальным взносом на покупку медианного дома в Сан-Франциско стоимостью $1.3 млн, до выборов равнялся $251,000. Paragon отмечает:

К пятнице (18 ноября) требования по доходам выросли на $13,000. И если процентная ставка вырастет до 5% (и опять же, мы не хотим сказать, что она там окажется), потребуются дополнительные ежегодные доходы в размере $35,000.

Таким образом на отметке в 5% минимальный требуемый доход для домохозяйств вырастет до $286,000 в год. В таком случае даже на менее дорогих рынках произойдет следующее:

Во-первых, многим придется выбрать более дешевый дом, или вообще отказаться от покупки, а такой сдвиг по всему рынку окажет понижательное давление на цены и объем продаж.

Во-вторых, по мере того как потребители подтягивают пояса, чтобы купить дома в кредит по более высоким ставкам и с увеличенным ежемесячным платежом, у них останется еще меньше денег на другие расходы. То есть мы получаем еще один фактор, давящий на потребительские расходы. Оказывается, вот как низкие ипотечные ставки субсидировали не только жилищный пузырь, но и всю остальную экономику, оставляя потребителям деньги на дополнительные расходы, - и не только экономику США, но страны экспортеры по всему миру.

Мы уже пережили пик Кредитного Пузыря.

Получив жестокую трепку сразу после дня выборов, американские государственные облигации получили небольшую передышку в начале недели. Но сегодня (23 ноября) наказание продолжилось, и оно не закончится, пока не улучшится настроение.

В середине дня 10-летняя государственная облигация рухнула так низко, что ее доходность, двигающаяся в противоположном от цены направлении, нарисовала зубец до 2.42%. К концу дня десятилетка находилась на отметке 2.36%,или на 0.04% выше за один день и на целый процент выше по сравнению с июлем этого года (см. график ниже от StockCharts.com):

Рынки уверены на 100%, что ФРС отбросит сомнения в середине декабря и повысит ставки, подвинув верхнюю границу целевого спектра до 0.75%. Рынки ожидают еще больше повышений в следующем году. Ставка по федеральным фондам, впервые с 2008 года начинающаяся с единицы, станет настоящим откровением для целого поколения гуру с Уолл-стрит, невиданным за всю их предыдущую карьеру.

Ипотечные ставки догоняют ставки по государственным долгам. Ассоциация ипотечных банкиров сообщила сегодня, что ипотечный кредит, фиксированная ставка, подпадающая под условия 30-летнего кредита ($417,000 или менее), достигла 4.16%, или «самого высокого среднего значения с начала 2016 года».

Это вызывало большую суматоху. На фоне зубца доходности, последовавшего за окончанием выборов в США, количество заявок на ипотечные кредиты рухнуло. Но покупатели домов вероятно попытаются зафиксировать любую возможную ставку, прежде чем они пойдут еще выше, что вызвало резкий рост количества заявок.

График ставок по 30-летним ипотечным кредитам от (государственного ипотечного андеррайтера) Фредди Мэк, приведенный ниже, показывает текущий зубец количества заявок (красным):

Taper Tantrum (красным) – истерика, вызванная разговорами об окончании программы количественного смягчения в США

Ирония здесь в том, что с исторической точки зрения, ничего страшного пока не произошло. Этот зубец все еще очень невелик, по сравнению с прошлым, включая зубец лета 2013 года (красным выше), когда ФРС начала размышлять об окончании программы количественного смягчения. По сравнению с прошлыми годами, ставки пока все еще очень и очень низкие, но цены на жилье с тех пор взлетели вверх, и даже небольшой рост ставок сильно влияет на покупателей недвижимости.

Если привести крайний пример, такой как Сан-Франциско, то средняя цена дома взлетела там с $695,000 в 2011 году до $1.3 млн в 3 квартале 2016 года, по данным компании Paragon Real Estate. Скачок на 87% за 5 лет стал возможным из-за супернизких процентных ставок. Другие факторы, вызвавшие рост цен, включают высокооплачиваемые рабочие места, созданные бумом стартапов и интернет технологий, и пузырь богатства, им порожденный.

Но теперь начался рост процентных ставок. Paragon посмотрел на то, что такой рост делает с расходами на жилье, а также на то, как должны вырасти доходы домохозяйств, чтобы позволить им купить тот же самый дом по даже чуть более высоким процентным ставкам.

По этим оценкам, расходы на жилье включают в себя основную сумму и проценты по 30-летнему ипотечному кредиту с фиксированной процентной ставкой, а также налоги и страховку. Базой служит медианный дом стоимостью $1.3 млн с первоначальным взносом 20% ($260,000!).

Недавнее повышение ставок с 3.57% до 4.125% накачало расходы на обслуживание кредита на $330 в месяц, или почти на $4,000 в год.

Если ставки вырастут до 4.5%, то расходы вырастут на $560 в месяц, или на $6,700 в год.

При росте до 5%, расходы растут на $10,600 в год.

В менее безумных частях страны ситуация очень схожая, хотя и на более низком уровне, в зависимости от налогов и расходов на страхование. Например, для общенационального медианного дома стоимостью $232,200 и при условии роста ставок с 3.57% до 4.5%, расходы вырастут примерно на $1,200 в год. Если ставки достигнут 5%,то расходы скакнут до $1,900 в год. Для домохозяйств с жестким бюджетом такие дополнительные расходы станут невыносимыми.

И когда ипотечные ставки поднимутся выше 5%? Раньше эта отметка была смехотворно низкой. Сейчас она кажется невообразимо высокой. Например, ипотечная ставка в 6.3% находилась примерно в середине диапазона во время первого жилищного пузыря. Того самого пузыря, который надул Гринспен (Greenspan), слишком низко опустив процентные ставки. Этот диапазон продержался до середины 2008 года.

На отметке в 6.3% расходы на медианный дом в Сан-Франциско скакнуть на $1,730 в месяц, или на около $21,000 в год. Для среднего американского дома этот показатель скакнет на $2,500 в год, что сделает его недосягаемым для многих бюджетов.

Paragon указывает на то, как такие низкие ставки «субсидировали» пузырь цен на жилье. С пика первого жилищного пузыря, достигнутого в Сан-Франциско в 2007 году, до 3-го квартала 2016 года, медианная цена дома выросла на 45%. Но из-за падения ипотечных ставок ежемесячные расходы на жилье увеличились лишь на 14%.

Теперь ставки растут, и все пошло вспять.

Уровень доходов домохозяйства, необходимый для получения 30-летнего ипотечного кредита с 20% первоначальным взносом на покупку медианного дома в Сан-Франциско стоимостью $1.3 млн, до выборов равнялся $251,000. Paragon отмечает:

К пятнице (18 ноября) требования по доходам выросли на $13,000. И если процентная ставка вырастет до 5% (и опять же, мы не хотим сказать, что она там окажется), потребуются дополнительные ежегодные доходы в размере $35,000.

Таким образом на отметке в 5% минимальный требуемый доход для домохозяйств вырастет до $286,000 в год. В таком случае даже на менее дорогих рынках произойдет следующее:

Во-первых, многим придется выбрать более дешевый дом, или вообще отказаться от покупки, а такой сдвиг по всему рынку окажет понижательное давление на цены и объем продаж.

Во-вторых, по мере того как потребители подтягивают пояса, чтобы купить дома в кредит по более высоким ставкам и с увеличенным ежемесячным платежом, у них останется еще меньше денег на другие расходы. То есть мы получаем еще один фактор, давящий на потребительские расходы. Оказывается, вот как низкие ипотечные ставки субсидировали не только жилищный пузырь, но и всю остальную экономику, оставляя потребителям деньги на дополнительные расходы, - и не только экономику США, но страны экспортеры по всему миру.

Мы уже пережили пик Кредитного Пузыря.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба