19 января 2017 The Economist

В начале 2017 г. в известной своей фобией роста цен Германии объявили о всплеске инфляции. Гармонизированный индекс потребительских цен в декабре прошлого года увеличился на 1,7% после повышения на 0,8% в ноябре. Ускорение инфляции наблюдается в большинстве других богатых стран, которые в последние два года находились под сильным давлением необычно низких цен и даже столкнулись с дефляцией.

Для того чтобы понять причины разворота, рассмотрим три основные причины инфляции в богатом мире: цены на импорт, производственные возможности внутренней экономики и ожидания общества.

Начнем с импортируемой инфляции. Год назад цены на мировых рынках снижались из-за уменьшения совокупного спроса и переизбытка основных сырьевых и промышленных товаров. Экономика Китая явно пробуксовывала. Развивающиеся рынки находились в подавленном состоянии, а два ее крупнейших представителя, Бразилия и Россия, вообще погрузились в глубокую рецессию.

Сегодня ситуация выглядит намного лучше. У развивающихся рынков все еще есть проблемы, но их крупнейшие экономики, безусловно, стабилизировались. После падения в течение 54 месяцев цены производителей в Китае, наконец-то, начали расти. Отпускные цены увеличились на 5,5% в декабре по сравнению с предыдущим годом. Избыток предложения в Китае, хотя все еще большой, устойчиво снижается.

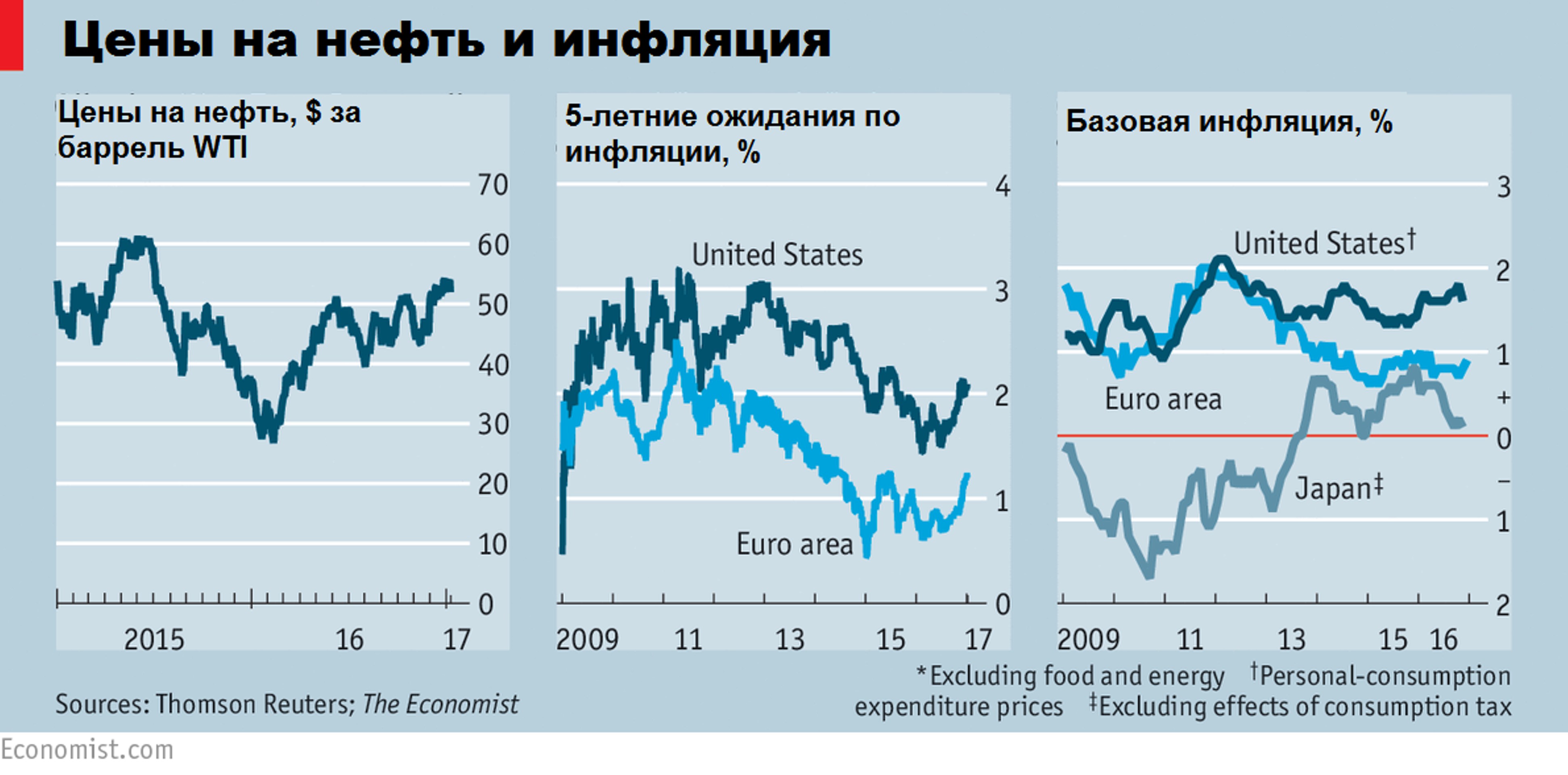

Как итог, богатые страны импортируют произведенную в основном на глобальном уровне инфляцию. Масштаб этого воздействия зависит от обменного курса, и в большей части валютный рынок демонстрирует свою полезность. В Америке, где реальная инфляция близка 2% (целевому показателю ФРС), доллар укрепился. В Японии и еврозоне, где реальная инфляция немного ниже, иена и евро ослабли, отмечает британский журнал The Economist.

Вторым крупным фактором воздействия на инфляцию является размер потенциала или резервных производственных мощностей во внутренней экономике. Уровень безработицы, указывающий на потенциал рынка труда, как правило, самый точный индикатор.

С этой точки зрения экономика Америки, где уровень безработицы 4,7%, работает почти на полную мощность. Средний рост зарплат в декабре составил 2,9% по сравнению с тем же периодом предыдущего года, это самый большой скачок с 2009 г. Предположим, что тренд роста производительности труда равен 1%, тогда рост зарплат в районе 3% согласуется с увеличением затрат на рабочую силу в расчете на единицу продукции на 2%, что соответствует инфляционному ориентиру ФРС.

Но в некоторых богатых странах ситуация менее радужная. Рынок труда еврозоны находится в более тяжелом положении, чем в Америке. Но даже с учетом этого экономика еврозоны имеет более значительный потенциал. Средний уровень безработицы в Европе - 9,8%.

Крупные южные экономики еврозоны, такие как Испания и Италия, сталкиваются с переизбытком резервных производственных мощностей. Таким образом, для того чтобы средняя инфляция вернулась к 2%, целевому показателю ЕЦБ, необходимо, чтобы в других экономиках, в первую очередь в Германии, инфляции превысила 2%.

Это не является чем-то нереальным, как указывают учебники экономики. Германия имеет ограниченный рынок труда. Уровень безработицы - всего 4,1%, а число граждан трудоспособного возраста неуклонно уменьшается в связи со старением населения. В итоге после десятилетия сдерживания зарплаты вновь начинают расти. Зарплата среднего рабочего в ФРГ увеличивается на 2,5% ежегодно с 2010 г. Это намного быстрее, чем у любого другого члена G7, но все равно недостаточно, чтобы довести инфляцию в Германии до того уровня, когда средняя инфляция еврозоны приблизится к 2%.

Зарплаты не растут так быстро, как хотелось бы, из-за третьей важной причины инфляции - ожиданий. Компании намного охотнее пошли бы на повышение цен, а рабочие активнее бы требовали повышения зарплат, если бы все они ожидали более высокую инфляцию.

В теории ожидания находятся в руках центральных банков. Если они способны убедить общество, что у них достаточно инструментов для регулирования совокупного спроса и уровня потенциала, ожидания должны приблизиться до инфляционной цели центрального банка, которая обычно составляет 2% в богатых странах.

Но на ожидания также влияют и другие вещи, что убедительно показывает инфляция богатого мира.

Инфляционные ожидания в последнее время несколько усилились на финансовых рынках, но все еще далеки от целевого уровня в еврозоне. В Японии два десятилетия дефляции научили компании и работников ожидать, что инфляция будет намного ниже 2%.

Из всего сказанного можно заключить, что потребительская инфляция в богатых странах в начале 2017 г., скорее всего, поднимется благодаря росту цен на нефть и улучшению состояния глобальной экономики. Реальная инфляция будет расти более медленными темпами, как только тренд повышенного роста исчерпает существующий потенциал.

Всплеск потребительской инфляции в этом году может подтолкнуть вверх инфляционные ожидания и подготовить почву для более стремительного роста зарплат в Северной Европе и Японии в 2018 г.

Аналитики JPMorgan Chase прогнозируют, что более высокая инфляция увеличит на 1 процентный пункт глобальный номинальный ВВП в 2017 г., что повысит прибыль и позволит восстановить расходы на капитальные вложения даже без сокращения налогов в Америке.

http://www.economist.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба