3 февраля 2017 QB Finance

Wins Finance Holdings Inc. (NASDAQ:WINS) – небольшая китайская компания, которая была приобретена в апреле 2015 года за $168 млн в результате слияния с Sino Mercury Acquisition Corp. С тех пор акции компании выросли более чем в 40 раз, и на закрытии 2 февраля компания торговалась по цене $345 за акцию, причем в течение торговой сессии акции взлетали до $465 за акцию. Компания обрела известность благодаря тому, что она показала наиболее высокую доходность среди всех акций (более 1200%) с момента победы Трампа на выборах в США. Основная деятельность компании заключается в том, что WINS берет комиссионные за выступление гарантом для займов мелкому бизнесу в провинции Китая Шаньси. Данные компании обладают короткой операционной историей, и банки не хотят связываться с ними из-за значительного риска дефолта.

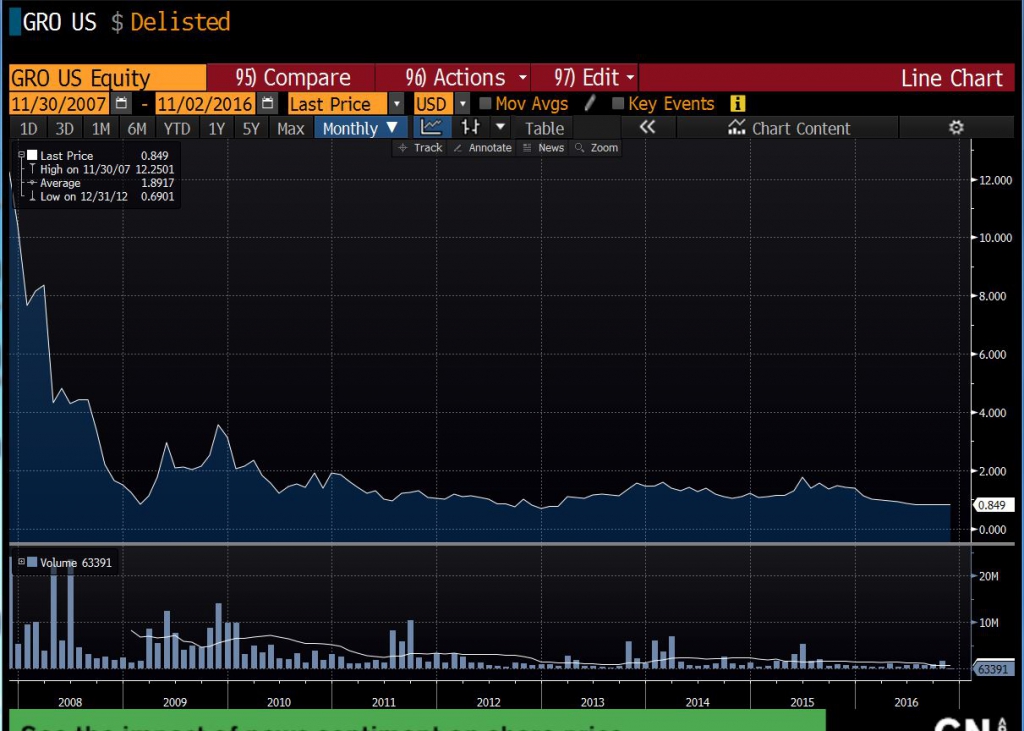

Топ-менеджмент компании Wins Finance Holdings Inc. имеет достаточно темное прошлое. CEO компании до прихода в WINS работал в Deyu Agriculture Corp. (NASDAQ:LUCC). Для продвижения своих акций на рынке данная компания направляла денежные средства третьим сторонам, однако акции не только не выросли, но и упали в 4 раза с его назначения и до ухода. CFO компании до прихода в WINS был финансовым контролером в Agria Corporation (NYSE:GRO), которая была исключена с NYSE после того, как стало известно, что различные руководители компании и посредники манипулировали акциями для того, чтобы они соответствовали требованиям NYSE.

Несмотря на то, что акции компании взлетели во много раз и торговались по цене больше $150 за акцию, 13 декабря 2016 года Freeman Fintech (HK:279) объявила о приобретении контрольного пакета WINS (около 67% акций) за $19.2 за акцию, что представляет собой дисконт в размере 88% к средней цене акции за 5 дней до сделки в размере $159.87. Сама Freeman Fintech имеет довольно темное прошлое. Согласно Barron’s SFC намерена отстранить от деятельности 10 менеджеров компании за сделки, которые привели к убыткам компании, а также выступает за увольнение председателя компании. Между тем CEO WINS увеличил свой месячный заработок в 2016 году с $13 тыс. до $50 тыс., а топ-менеджмент компании получил опционы на покупку 1,45 млн акций за $12 за акцию (96,5% дисконт к цене на 2 февраля). Заместитель CEO также купил конвертируемые облигации с купоном 4% и с возможностью конвертации по цене $12 за акцию.

Стоит обратить внимание на существенное увеличение объемов сделок в июле 2016 года, которые, тем не менее, не привели к существенному росту котировок компании. Однако начиная с середины ноября при существенно меньших объемах торговли, акции выросли в 12 раз. Данная картина может навести на мысль о мошенничестве с ценными бумагами. Схема мошенничества известна как «накачка и сброс», и заключается в искусственном повышении цен на акции с целью продать их по более высокой цене.

В настоящее время капитализация WINS в 655 раз превышает чистую прибыль компании за прошедшие 12 месяцев (P/E TTM = 655). Кроме того, компания на бирже стоит в 22 раза больше собственного капитала (P/BV = 22). Это означает, что компания крайне переоценена по мультипликаторам. Учитывая то, что капитализация компании взлетела до $7 млрд, можно ожидать, что Комиссия по ценным бумагам и биржам США обратит внимание на акции данной компании и проведет расследование.

Топ-менеджмент компании Wins Finance Holdings Inc. имеет достаточно темное прошлое. CEO компании до прихода в WINS работал в Deyu Agriculture Corp. (NASDAQ:LUCC). Для продвижения своих акций на рынке данная компания направляла денежные средства третьим сторонам, однако акции не только не выросли, но и упали в 4 раза с его назначения и до ухода. CFO компании до прихода в WINS был финансовым контролером в Agria Corporation (NYSE:GRO), которая была исключена с NYSE после того, как стало известно, что различные руководители компании и посредники манипулировали акциями для того, чтобы они соответствовали требованиям NYSE.

Несмотря на то, что акции компании взлетели во много раз и торговались по цене больше $150 за акцию, 13 декабря 2016 года Freeman Fintech (HK:279) объявила о приобретении контрольного пакета WINS (около 67% акций) за $19.2 за акцию, что представляет собой дисконт в размере 88% к средней цене акции за 5 дней до сделки в размере $159.87. Сама Freeman Fintech имеет довольно темное прошлое. Согласно Barron’s SFC намерена отстранить от деятельности 10 менеджеров компании за сделки, которые привели к убыткам компании, а также выступает за увольнение председателя компании. Между тем CEO WINS увеличил свой месячный заработок в 2016 году с $13 тыс. до $50 тыс., а топ-менеджмент компании получил опционы на покупку 1,45 млн акций за $12 за акцию (96,5% дисконт к цене на 2 февраля). Заместитель CEO также купил конвертируемые облигации с купоном 4% и с возможностью конвертации по цене $12 за акцию.

Стоит обратить внимание на существенное увеличение объемов сделок в июле 2016 года, которые, тем не менее, не привели к существенному росту котировок компании. Однако начиная с середины ноября при существенно меньших объемах торговли, акции выросли в 12 раз. Данная картина может навести на мысль о мошенничестве с ценными бумагами. Схема мошенничества известна как «накачка и сброс», и заключается в искусственном повышении цен на акции с целью продать их по более высокой цене.

В настоящее время капитализация WINS в 655 раз превышает чистую прибыль компании за прошедшие 12 месяцев (P/E TTM = 655). Кроме того, компания на бирже стоит в 22 раза больше собственного капитала (P/BV = 22). Это означает, что компания крайне переоценена по мультипликаторам. Учитывая то, что капитализация компании взлетела до $7 млрд, можно ожидать, что Комиссия по ценным бумагам и биржам США обратит внимание на акции данной компании и проведет расследование.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба