18 апреля 2017 Project Syndicate

Страны Латинской Америки, а особенно Южной Америки, находятся в состоянии кризиса уже несколько лет. Но иностранный капитал в виде прямых и финансовых инвестиций продолжает поступать в этот регион.

Как пишет в своей статье на Project Syndicate профессор Колумбийского университета Хосе Антонио Окампо, это беспрецедентный случай в мировой практике.

Как пишет в своей статье на Project Syndicate профессор Колумбийского университета Хосе Антонио Окампо, это беспрецедентный случай в мировой практике.

"В прошлом прекращение притока капитала, так называемые "внезапные остановки", было важнейшей чертой всех кризисов в Латинской Америке, а также в других развивающихся странах. Латиноамериканский долговой кризис 1980-х гг. стал причиной остановки, длившейся восемь лет. Финансовый кризис, который разразился в середине 1997 г. в Азии, а затем распространился и на остальные развивающиеся страны, стал причиной остановки, длившейся шесть лет. А сбой в притоке капиталов, вызванный Великой депрессией 1930-х гг., продолжался несколько десятилетий.

Но, похоже, что теперь эта динамика меняется. После краха американского инвестиционного банка Lehman Brothers в 2008 г. приток капитала прекратился всего лишь на один год. Более того, несмотря на мощный первоначальный шок, объемы притока капиталов и размер надбавок за риск фактически вернулись к норме уже в 2009 г., когда в Латинской Америке начался всплеск облигационного финансирования: его объемы вскоре превысили средние уровни, наблюдавшиеся до 2008 г., втрое.

Шоки, которые происходили в дальнейшем, оказали даже меньшее влияние на финансовые потоки. В 2013 г. Федеральный резерв США начал сворачивать программу скупки облигаций. В середине 2014 г. рухнули цены на сырье. В конце 2015 г. и начале 2016 г. финансовые рынки трясло из-за событий в Китае. Затем президентом США был избран Дональд Трамп, а ФРС начала повышать учетную ставку, сделав это уже дважды.

Тем не менее наиболее длительная остановка в облигационном финансировании, вызванная этими шоками, длилась всего шесть месяцев (это произошло во второй половине 2015 г.). Крах цен на сырье в 2014 г. вызвал рост рисковых спредов в Латинской Америке, но всего лишь на 1,5 процентного пункта – это только треть от уровня шоковых последствий после краха Lehman Brothers.

Еще больше впечатляет то, что два последних повышения учетной ставки ФРС не оказали никакого влияния на размер надбавок за риск и на объемы финансовых потоков, хотя повышение ставок отразилось на Латинской Америке. Избрание Трампа привело к росту надбавок за риск в Латинской Америке меньше чем на один процентный пункт, и уже к концу года эта премия исчезла.

При этом все страны Латинской Америки, за исключением Венесуэлы, сохранили доступ к частному внешнему финансированию. Бразилия имела доступ к рынкам капиталов даже во время пика политического кризиса в прошлом году. В апреле прошлого года Аргентина разместила крупнейший в истории Латинской Америки выпуск облигаций. Это произошло, после того как урегулирование отношений с несогласными кредиторами в рамках реструктуризации прежнего долга позволило покончить с её статусом страны-изгоя на рынках капитала. Эквадор тоже разместил несколько выпусков облигаций. В I квартале 2017 г. объемы размещения облигаций в Латинской Америке выросли на 53% (год к году), при этом стоимость этих заимствований оказалась ниже.

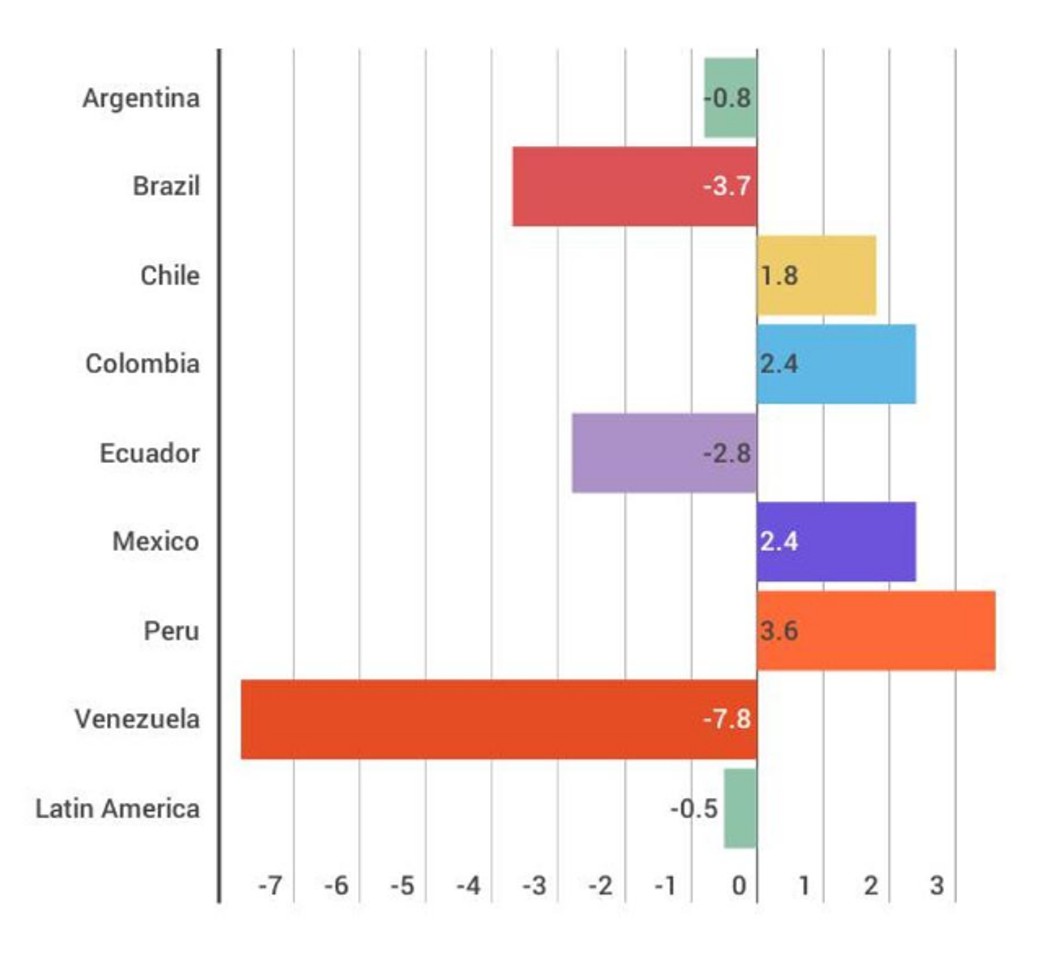

Динамика ВВП стран Латинской Америки по итогам 2016 года

Даже Мексика, ставшая одной из главных мишеней протекционистских заявлений Трампа, не ощутила их негативного влияния на объемы внешнего финансирования. Победа Трампа спровоцировала девальвацию мексиканского песо, но вскоре валютный курс нормализовался, вернувшись на предвыборный уровень.

Означает ли это, что дни внезапных остановок во внешнем финансировании, а также резких разворотов в направлении потоков капитала, миновали?

Не совсем. Тот факт, что Латинская Америка сейчас успешно избегает перебоев в финансировании, можно объяснить двумя главными факторами. Первый фактор – региональный. С 2003 по 2008 гг. в странах Латинской Америки произошло резкое снижение долговых коэффициентов. Сырьевой бум, наблюдавшийся в тот период, помог им аккумулировать значительные валютные резервы, благодаря чему размер внешнего долга региона (очищенный от резервов) снизился с уровня более 30% ВВП до уровня ниже 6%.

Второй фактор – глобальный. Из-за снижения процентных ставок после финансового кризиса развитые страны стали менее привлекательными для инвесторов, которые начали искать более высокие доходности на рынках развивающихся стран. В случае новых шоков Латинская Америка сможет и дальше избегать внезапных остановок в финансировании, если данные условия сохранятся.

Пока что долговые коэффициенты в регионе растут, но умеренными темпами. В среднем они по-прежнему значительно ниже тех уровней, которые наблюдались в начале столетия.

Политика адаптации к последствиям кризиса оказалась полезной, хотя ее ценой стало серьезное замедление темпов роста экономики и даже рецессия. Что касается процентных ставок в развитых странах, то они будут расти до тех пор, пока в конечном итоге не нормализуются, но этот процесс идет медленно даже в США.

Новоявленная способность стран Латинской Америки избегать резких остановок в привлечении внешнего финансирования – это хорошая новость. По всей видимости, эта способность будет сохраняться еще долгое время. Благодаря этому у правительств стран региона появилось некоторое макроэкономическое пространство для маневра, что позволяет им отказаться от продолжения политики консолидации, дав возможность экономике своих стран принять участие в том глобальном экономическом восстановлении, которое сейчас наблюдается".

http://www.project-syndicate.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба