20 апреля 2017 Вести Экономика

Международный валютный фонд выступил с предостережением относительно реализации налоговой реформы Дональда Трампа.

В отчете о финансовой стабильности МВФ отмечается, что компании общей стоимость $4 трлн находятся в опасности, если будут реализованы планы США по фискальному стимулированию, но при этом существенного развития экономика не получит.

В МВФ попытались просчитать, что произойдет, если США проведут налоговую реформу и дерегуляцию экономики.

МВФ рассматривает ситуацию с сокращением ставки корпоративного налога на 10 процентных пунктов, с издержками по новым капитальным затратам, с отменой налогового вычета на прибыль процентных расходов и с единовременной репатриацией нераспределенной иностранной прибыли.

Такой шаг мог бы принести более $100 млрд в год в денежном потоке для компаний S&P500, инвестиции и отмена вычета процентов приведут к увеличению денежного потока в капиталоемких отраслях, таких как энергетика, недвижимость и коммунальные услуги.

Репатриация ликвидных активов приведет к большему росту в области информационных технологий и секторе здравоохранения, где сконцентрированы 60% от $2,2 трлн нераспределенной иностранной прибыли.

Выплаты по долгам у компаний съедают всю прибыль

Тем не менее, как отмечает МВФ, поток денежных средств от налоговых реформ может накапливаться в основном в секторах, которые принимают существенные финансовые риски.

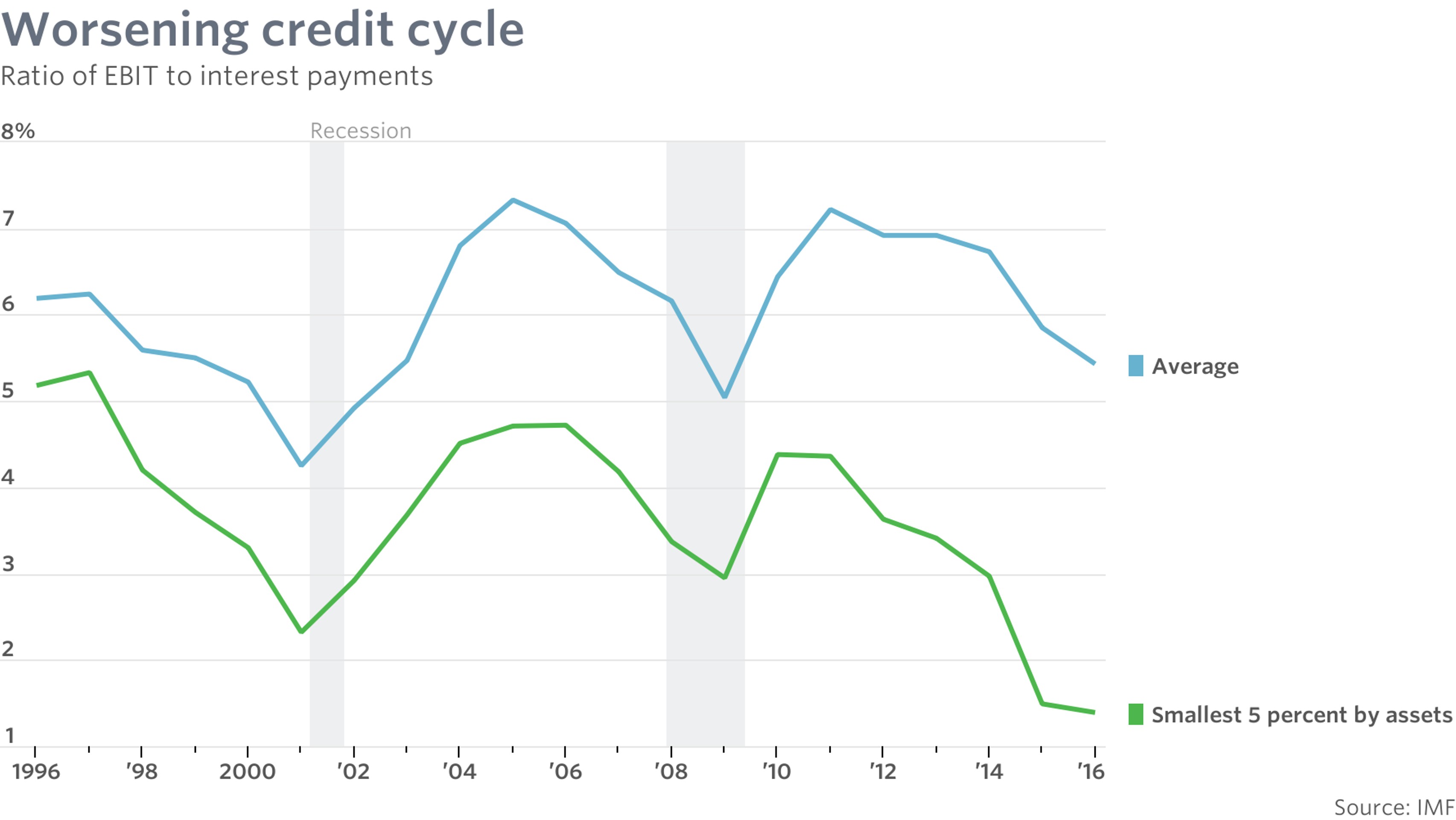

Кроме того, корпоративный сектор в последнее время полагался на долговое финансирование. Фундаментальные факторы корпоративного кредитования начали ослабевать, что создает почву для спада кредитного цикла.

Медианный чистый долг компаний S&P500 близок к историческому максимуму, более чем в 1,5 раза превышающему доходы, отмечается в докладе МВФ.

И прибыль снизилась менее чем в шесть раз от процентных расходов. Компании, несущие ответственность за 10% корпоративных активов, не в состоянии позволить себе процентные расходы из текущих доходов.

Неудивительно, что наиболее подверженными риску МВФ считает компании в энергетическом секторе из-за волатильности цен на нефть. Хотя в сфере недвижимости и коммунальном хозяйстве также есть ряд такого рода компаний.

Несмотря на то что снижение стимулов для долгового финансирования может ограничить наращивание левериджа, снижение процентного покрытия может представлять опасность, которая приведет к потерям банков, страховых компаний и фондов.

В отчете о финансовой стабильности МВФ отмечается, что компании общей стоимость $4 трлн находятся в опасности, если будут реализованы планы США по фискальному стимулированию, но при этом существенного развития экономика не получит.

В МВФ попытались просчитать, что произойдет, если США проведут налоговую реформу и дерегуляцию экономики.

МВФ рассматривает ситуацию с сокращением ставки корпоративного налога на 10 процентных пунктов, с издержками по новым капитальным затратам, с отменой налогового вычета на прибыль процентных расходов и с единовременной репатриацией нераспределенной иностранной прибыли.

Такой шаг мог бы принести более $100 млрд в год в денежном потоке для компаний S&P500, инвестиции и отмена вычета процентов приведут к увеличению денежного потока в капиталоемких отраслях, таких как энергетика, недвижимость и коммунальные услуги.

Репатриация ликвидных активов приведет к большему росту в области информационных технологий и секторе здравоохранения, где сконцентрированы 60% от $2,2 трлн нераспределенной иностранной прибыли.

Выплаты по долгам у компаний съедают всю прибыль

Тем не менее, как отмечает МВФ, поток денежных средств от налоговых реформ может накапливаться в основном в секторах, которые принимают существенные финансовые риски.

Кроме того, корпоративный сектор в последнее время полагался на долговое финансирование. Фундаментальные факторы корпоративного кредитования начали ослабевать, что создает почву для спада кредитного цикла.

Медианный чистый долг компаний S&P500 близок к историческому максимуму, более чем в 1,5 раза превышающему доходы, отмечается в докладе МВФ.

И прибыль снизилась менее чем в шесть раз от процентных расходов. Компании, несущие ответственность за 10% корпоративных активов, не в состоянии позволить себе процентные расходы из текущих доходов.

Неудивительно, что наиболее подверженными риску МВФ считает компании в энергетическом секторе из-за волатильности цен на нефть. Хотя в сфере недвижимости и коммунальном хозяйстве также есть ряд такого рода компаний.

Несмотря на то что снижение стимулов для долгового финансирования может ограничить наращивание левериджа, снижение процентного покрытия может представлять опасность, которая приведет к потерям банков, страховых компаний и фондов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба