21 июня 2017 Архив

Финансовая система вновь доказала, что инвесторы верят в волшебные бобы.

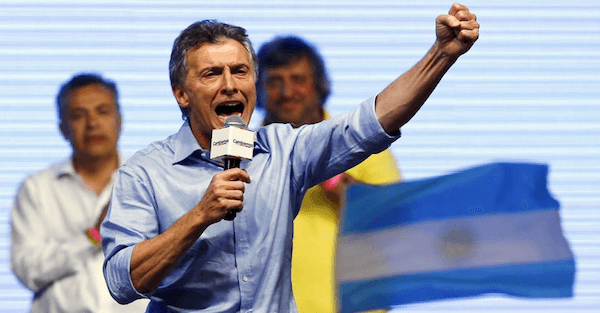

Последний эпизод абсурда связан с правительством Аргентины, которое вчера в обед продало облигации на сумму $2,75 млрд.

В том, что правительство продает облигации, нет ничего странного или необычного; такое многократно происходит каждый день.

Что оказалось абсолютно безумным во вчерашней продаже облигаций правительства Аргентины – так это срок обращения этих долговых бумаг.

Как вы знаете, бонды схожи с займами; будучи инвесторами, вы ссужаете деньги правительству, когда покупаете эмитируемые этим правительством облигации.

Как и любая ссуда, каждая облигация имеет свой срок погашения, то есть дату, с наступлением которой правительство вернет вам номинальную стоимость этой облигации.

Автокредиты, как правило, выдаются на 3-7 лет. Студенческие ссуды могут растягиваться на 10-15 лет. Ипотечные кредиты могут длиться до 30 лет.

Правительственные облигации зачастую ограничиваются теми же тридцатью годами, что и ипотечные кредиты.

Нужно ли говорить, что, чем дольше срок обращения облигаций, тем больше они несут риска. Если вы позволите правительству пользоваться вашими деньгами достаточно долго, то оно может наделать очень много всякой ерунды за это время.

Так, например, являясь владельцем банка, я обязан парковать часть банковских активов в правительственные бумаги США.

И я покупаю облигации с самым коротким сроком обращения, который только есть: казначейские векселя со сроком погашения через 28 дней.

Как я писал уже много-много раз, правительство США фактически находится в предбанкротном состоянии, и поэтому я ни в коем случае не дам Дяде Сэму взаймы на 30 лет. Или на 10 лет. Или на 5 лет.

Так много разных вещей, которые могут пойти не так за такой долгий срок.

Но я вполне уверен, что Дональд Трамп не объявит дефолт по бумагам, которые есть у меня, в течение следующих 28-и дней.

А теперь попробуйте догадаться, когда истекает срок обращения этих новых аргентинских облигаций: 10 лет? 30 лет? 50 лет?

А вот и нет. Как насчет ста лет, то есть целого столетия?

Имейте в виду, что аргентинские бонды считаются “мусорными,” потому что существует высокая вероятность дефолта по этим бумагам.

В последние 20 лет Аргентина уже дважды объявляла дефолт, а с момента обретения этой страной независимости в 1816 году – 8 раз.

Таким темпом страна объявит еще четыре дефолта в следующие сто лет, по окончанию которых срок обращения указанных выше облигаций подойдет к концу.

И мы оставляем за скобками историю этой страны, в которой есть и социализм, и деспотизм, и геноцид, и конфискация активов иностранцев, и контроль за потоками капитала, и налоги на богатство, и махинации с экономической статистикой…

Но риски не ограничиваются только этим.

И все потому, что инвесторы, купившие вчера эти бумаги, берут на себя не только огромные риски, связанные с возможным дефолтом Аргентины, но и долларовые риски.

Аргентина не продает свои облигации за национальную валюту. Правительственные бумаги этой страны номинированы в долларах США.

Это означает, что инвесторы получат возврат своих средств в американских долларах… через 100 лет.

И тут, как мне кажется, идиотизм достигает своего апогея. (Лучшей опцией для инвесторов могло бы стать золото…)

Учитывая крайне нездоровое состояние финансов американского правительства, очень глупо делать ставку на то, что в 2117 году доллар останется валютой №1 в мире.

Или, что инфляция не съест всю ожидаемую от этих облигаций доходность.

Черт, да доллар вообще может прекратить свое существование через 100 лет.

Но оказалось, что инвесторы не только проигнорировали риски Аргентины и американского доллара, они также заплатили большую премию за обладание этими бумагами.

Если вы ни разу не инвестировали свои средства в облигации, знайте, что самая главная вещь, которую следует знать, заключается в том, что цены облигаций и их процентные доходности находятся в обратной зависимости.

Так, если процентные ставки завтра пойдут в рост, то цена купленных вами сегодня облигаций снизится.

Если процентные ставки будут расти в следующие годы, тогда столетние аргентинские облигации будут стоить с каждым годом все меньше и меньше.

Насколько вероятен рост ставок?

Что ж, если взять в расчет, что процентные ставки теперь находятся вблизи самых низких уровней за 5000 лет задокументированной человеческой истории, то снижение стоимости облигаций практически гарантировано.

Это означает, что цена, которую инвесторы заплатили за облигации вчера, вероятно, окажется самой высокой… навсегда.

Таким образом, получается, что инвесторы заплатили рекордно высокую цену за мусорный долг страны, которая регулярно объявляет дефолты, а валюта, в которой номинирован этот долг, принадлежит стране, которая имеет самые большие долги за всю историю существования мира.

И что же может пойти не так?

Возможно, стоит пройти процедуры криогенной заморозки, чтобы посмотреть, чем все это обернется в итоге.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба