23 августа 2017 Investbrothers.ru

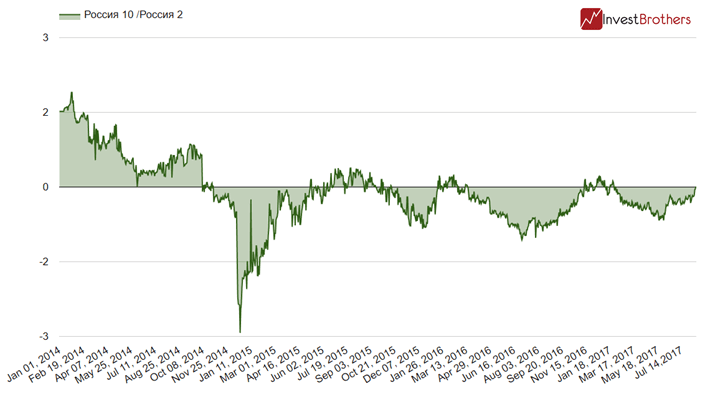

Впервые с января 2017 г. доходность по 10-летним долговым бумагам России превысила доходность по 2-летним. Правда, пока разница в процентных ставках минимальная.

Вчера инвестиции в 10-летние ОФЗ России могли принести до 7,78% годовых, в то время как 2-летние 7,77%. Таким образом, доходность по более коротким бумагам, как и должна, опустилась ниже, чем по более длинным.

Разница между доходностью по 10-летним и 2-летним ОФЗ (п.п.)

Источник: Investing.com

В последний раз доходность по 2-летним облигациям была ниже 10-летних 26 января текущего года. Однако это наблюдалось относительно недолго.

С января по сентябрь 2014 г. ставка по 2-летним ОФЗ в среднем превышала 10-летки на 80 базисных пунктов, после чего перешла в отрицательную зону. С тех пор как в отношении нашей страны были введены первые санкции и начался обвал на рынке нефти более длинные бумаги стабильно приносили инвесторам меньше, чем более короткие.

Резюме от Investbrothers

Ситуация, когда краткосрочные бумаги дают большую отдачу, чем долгосрочные, обычно случается перед кризисами или в моменты кризисов. Так произошло и с нашей страной и вот уже почти три года она не может исправиться, несмотря на то что экономика России перешла в стадию роста.

Если разница доходностей продолжит увеличиваться в пользу долгосрочных облигаций, то это будет сигналом к тому, что нашим властям удалось вывести страну из кризиса. Если произойдет наоборот, то можно будет говорить, что текущее оживление экономики носит эфемерный характер.

Вчера инвестиции в 10-летние ОФЗ России могли принести до 7,78% годовых, в то время как 2-летние 7,77%. Таким образом, доходность по более коротким бумагам, как и должна, опустилась ниже, чем по более длинным.

Разница между доходностью по 10-летним и 2-летним ОФЗ (п.п.)

Источник: Investing.com

В последний раз доходность по 2-летним облигациям была ниже 10-летних 26 января текущего года. Однако это наблюдалось относительно недолго.

С января по сентябрь 2014 г. ставка по 2-летним ОФЗ в среднем превышала 10-летки на 80 базисных пунктов, после чего перешла в отрицательную зону. С тех пор как в отношении нашей страны были введены первые санкции и начался обвал на рынке нефти более длинные бумаги стабильно приносили инвесторам меньше, чем более короткие.

Резюме от Investbrothers

Ситуация, когда краткосрочные бумаги дают большую отдачу, чем долгосрочные, обычно случается перед кризисами или в моменты кризисов. Так произошло и с нашей страной и вот уже почти три года она не может исправиться, несмотря на то что экономика России перешла в стадию роста.

Если разница доходностей продолжит увеличиваться в пользу долгосрочных облигаций, то это будет сигналом к тому, что нашим властям удалось вывести страну из кризиса. Если произойдет наоборот, то можно будет говорить, что текущее оживление экономики носит эфемерный характер.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба