8 сентября 2017 Trade Like A Pro Власов Павел

Сегодня мы познакомимся со стратегией под названием HHLL. Вполне возможно, стратегия известна вам под другим названием, так как относится к, можно сказать, классическим. Стратегия базируется на Price Action, то есть, на движении цены и никакие индикаторы применять не требуется. Тем не менее, индикаторы можно использовать для большей наглядности и упрощения поиска сетапов.

Данная стратегия напомнит про учение Сэма Сейдена, одного из сподвижников Price Action. Что немаловажно, на мой взгляд, ТС может выступать базой для развития ваших собственных идей. В конечном итоге, что-то подкрутив, что-то добавив, вы сможете прийти к собственному видению, собственной стратегии, которая будет отвечать лично вашему видению рынка, и именно вашему подходу к торговле.

На данную стратегию меня натолкнул один из наших форумчан, Websmith, который, собственно говоря, создал на ее основе свою модификацию и успешно торгует по ней, управляя ПАММ счетом.

Характеристики стратегии

Платформа: любая

Валютные пары: любые

Таймфрейм: любой

Время торговли: круглосуточно

Идея стратегии

Как я люблю повторять, в любой стратегии должна быть какая-то основа либо предпосылка, на базе которой это все должно работать. Создавая собственную стратегию, вам также необходима такая предпосылка, например, какая-либо неэффективность рынка, либо его закономерность, и уже на этой основе можно выстраивать точки для входа-выхода и коррекции позиции.

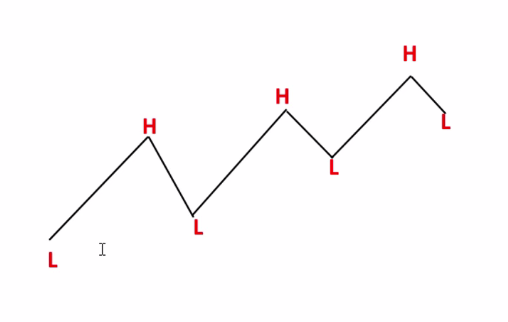

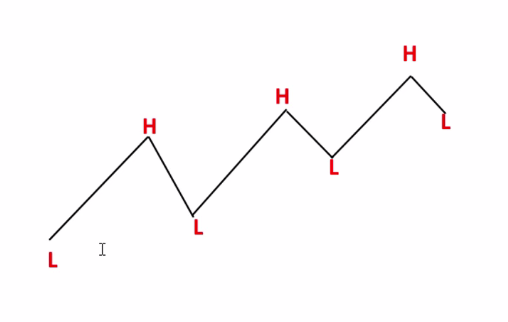

Для начала давайте вспомним классическое определение тренда. Восходящий тренд — это череда последовательно повышающихся максимумов и повышающихся минимумов. То есть, каждая точка хай (H) выше предыдущей и каждая точка лоу (L) выше предыдущей.

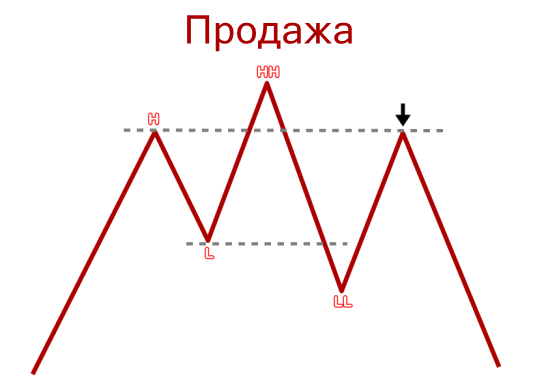

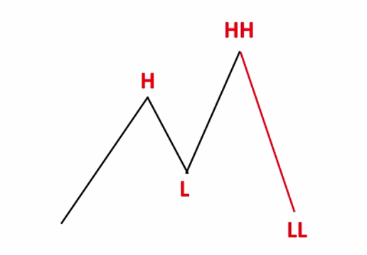

С нисходящим трендом все наоборот. При нисходящем тренде максимумы последовательно понижаются и также понижаются минимумы.

Возможно, вы уже догадываетесь, какую именно структуру мы будем искать на графике. То есть, какой самый первый признак позволит нам понять, когда стоит обратить внимание на рынок и ждать возможной точки входа.

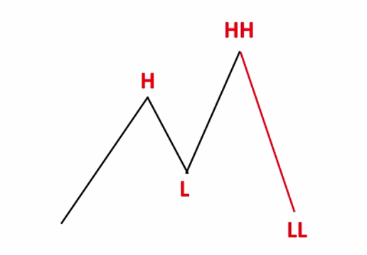

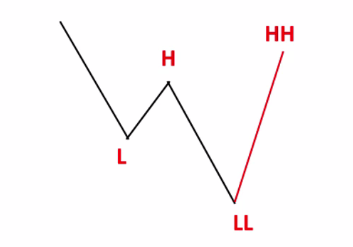

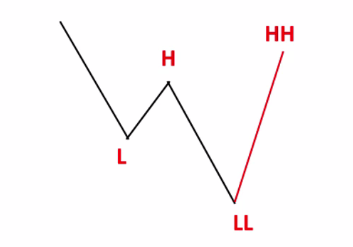

Допустим, мы имеем восходящий тренд. У нас есть точка H, после этого коррекция в точке L. После этого следует более высокий максимум, обозначаемый в этой стратегии как HH (Higher High). Далее, как только мы видим слом структуры тренда, то есть, более низкий минимум LL (Lower Low), готовимся искать точку на продажу.

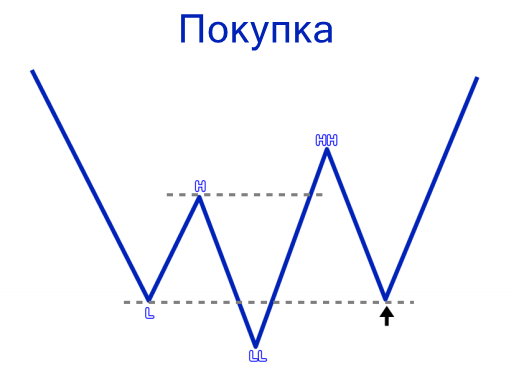

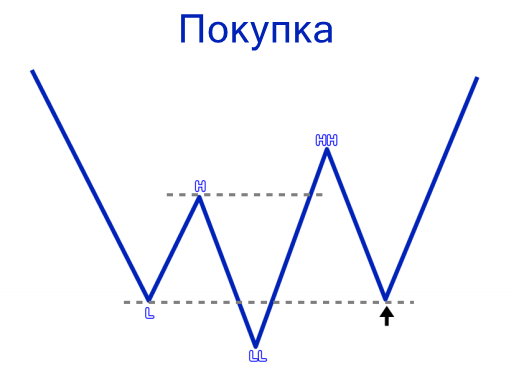

Аналогично с нисходящим трендом. Сначала определяем минимум L, затем максимум на коррекции H, более низкий минимум LL и наконец более высокий максимум HH. Это означает, что структура нисходящего тренда сломана. Мы обращаем на эту ситуацию внимание и ждем возможной точки входа на покупки.

Правила входа

Для начала рассмотрим вход на продажу. Входить мы будем на откате к точке H. Данная структура работает, потому что на рынке существуют крупные игроки, а крупным игрокам нужна ликвидность. То есть, чтобы сделать крупную продажу им нужно большое количество заявок на покупку, чтобы “слить” валюту. Зона между H и HH как раз таки представляет собой зону высокой ликвидности. Соответственно, здесь много желающих купить, так как те надеются на продолжение восходящего тренда.

Входить можно отложенным ордером, в таком случае последовательность такова:

Ожидаем формирования точки LL (слома тренда);

Устанавливаем Sell Limit на уровне H.

Как и в случае с продажами, в обратной фигуре мы имеем зону повышенной ликвидности между точками L и LL. Здесь много желающих продать, тех кто надеется на продолжение нисходящего тренда. Кто-то купил слишком рано, кто-то паникует и закрывается позиции, также у многих в этой зоне могут располагаться стоп-лоссы. Соответственно, для крупного игрока это хорошая возможность закупиться, а мы входим в рынок вместе с ним:

Ожидаем формирования точки HH;

Устанавливаем Buy Limit на уровне L.

Стоп-лосс и тейк-профит

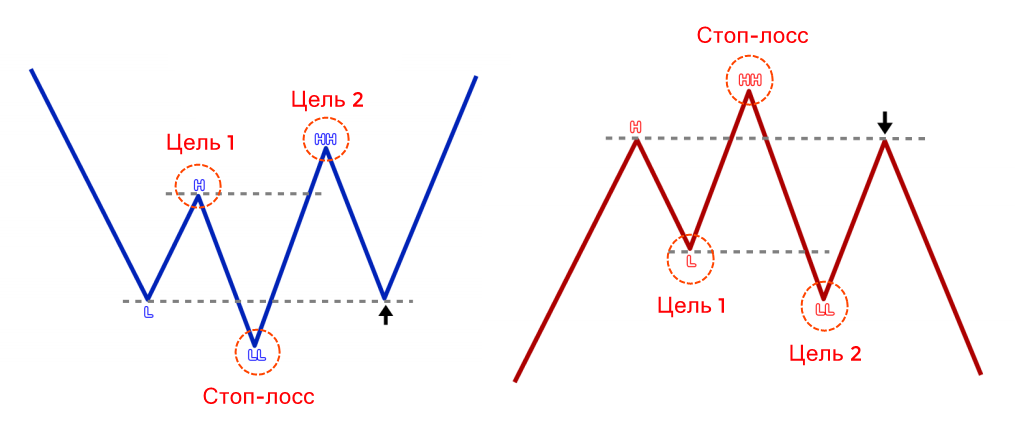

Стоп-лосс мы ставим за крайней точкой зоны повышенной ликвидности. HH — в случае продаж, LL — в случае покупок. Стоп-лосс, напомню, ставиться в точках, где можно точно сказать, что мы неправы.

Цели у нас две. Для продаж, первая цель находится на уровне L, вторая на LL. Для покупок, наоборот, первый профит берем с H, второй с HH. В том случае, если расстояние между целью 1 и 2 слишком маленькое, то имеет смысл брать только первую цель. В остальных случаях, для установки тейк-профита можно брать среднее значение между двумя точками. При желании можно применять частичное закрытие позиции через N пунктов.

Рекомендации к торговле

Настоятельно рекомендуется, чтобы тейк-профит был в 2 раза больше стоп-лосса. К сожалению, на практике это получается нечасто. Старайтесь хотя бы сохранять соотношение 1 к 1. Если же тейк-профит выходит меньше стоп-лосса, в сделку лучше не входить.

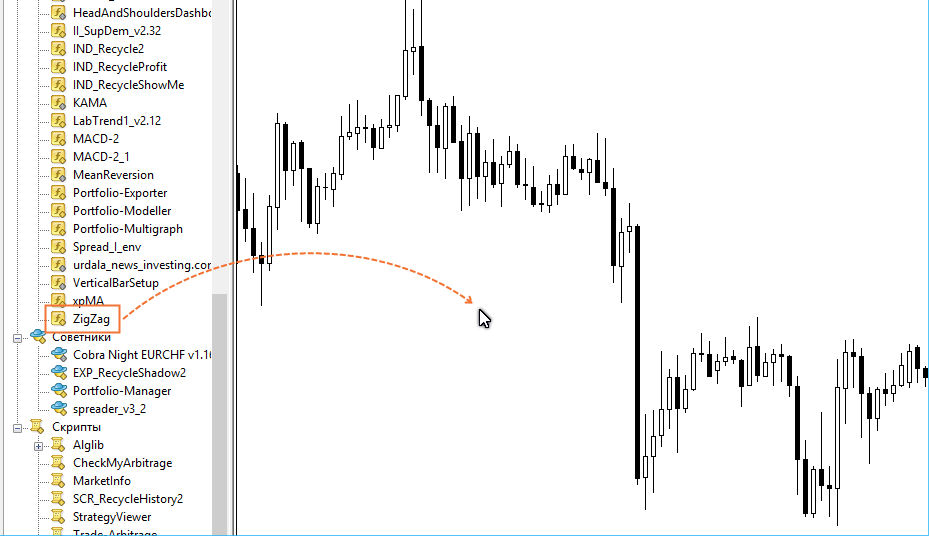

Стоит отметить, что новичку сперва будет сложно на глаз определять все точки хай-лоу, поэтому я рекомендую установить на график индикатор ZigZag (есть в любом терминале по умолчанию). Настройки по-умолчанию можно не изменять. Единственное, индикатор не всегда правильно определяет экстремумы. Но, в целом, ЗигЗаг сильно же упрощает задачу по поиску точек хай-лоу.

Поначалу, чисто для себя, можете отмечать точки хай-лоу на графике текстом. Как вариант, можете распечатать график, и отметить точки маркером. Не стесняйтесь делать то, что впоследствии поможет вам лучше понимать текущую рыночную ситуацию.

Примеры

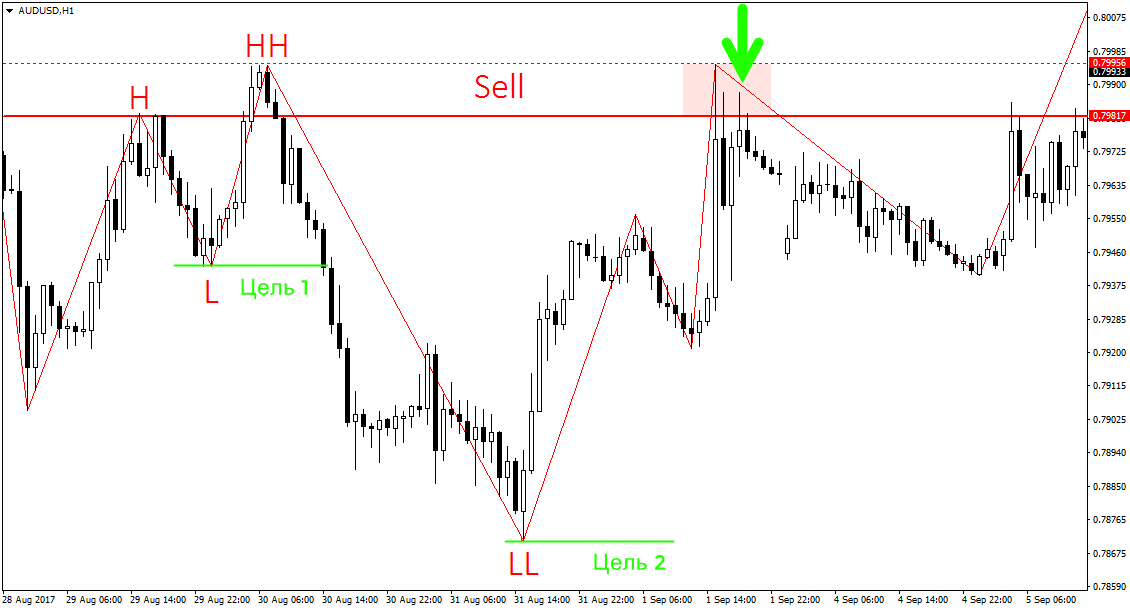

Точка входа может быть довольно таки далеко от образовавшегося сетапа. В данном случае, у нас был некий тренд вверх. Сперва отмечаем первый хай, затем лоу и более высокий максимум — HH. Затем, следуя подсказкам ЗигЗага, мы обнаруживаем более низкий минимум LL, расположился который довольно таки далековато. Точка входа на продажу будет располагаться на уровне H.

На этом уровне мы ищем продажи (Sell). На первый взгляд, расстояние большое. Но, раз наша структура сохраняется, спрашивается, почему бы и нет. Соответственно, цена впоследствии отскакивает от размеченного нами уровня. Стоп-лосс мы ставим немногим выше крайней точки — HH. В данном случае, соотношения тейка к риска очень хорошее.

Как вы уже наверное догадались, данная стратегия соединяет в себе и теорию уровней поддержки/сопротивления. Свечи с большими тенями в зоне отбоя показывают, как крупные игроки набирали позиции, уничтожая покупки. Соответственно, цена затем пошла вниз, дойдя до нашего тейк-профита — точки лоу. Следующая цель находится далеко, поэтому я бы не рискнул оставлять какую-то крупную часть позиции в надежде, что цена таки ее достигнет.

Рассмотрим еще один нестандартный пример. Здесь мы видим формирование лоу, коррекции H и более низкого лоу — LL. Затем цена рисует зигзаг, не выходя за границы отмеченных нами точек. Для наглядности, не забывайте чертить уровни. На зигзаги внутри уровней можно не обращать внимание

Когда же появился более высокий максимум — HH, то есть, нарушилась структура нисходящего тренда, мы начинаем искать покупки. В данном случае, нам необходим откат к точке L. После формирования точки HH выставляем Buy Limit на уровне L и ждем. В данном случае, цена до нашего ордера не дошла и ушла вверх.

Теперь давайте взглянем на более мелкий таймфрейм — M15. Таймфрейм достаточно низкий, а значит здесь будет больше ценового шума, и уровень профессионализма для торговли должен быть выше. Несмотря на это, новички почему-то упорно пытаются торговать на мелких ТФ.

При работе с хаосом стоит помнить предпосылки нашей стратегии, а конкретно, что мы ищем слом тренда. То есть, если явного тренда не было, то и нечего ломать. Соответственно, до сетапа необходимо определить понятный и явный тренд.

Здесь в качестве предпосылки мы имеем явный нисходящий тренд. Сперва цена формирует лоу, затем хай, более низкий лоу и более высокий хай — слом нисходящего тренда. После этого мы готовимся к возможному входу на покупки на уровне лоу (L). В данном примере отработали обе цели — H и HH. Но, опять же, искать сетапы на M15 довольно затруднительно из-за большого ценового шума.

Давайте теперь взглянем на более интересный пример на дневном графике. Более того, пример, где у нас сработал стоп-лосс. По сути, обидная ситуация — стоп-лосс сработал, после чего цена развернулась и дошла до первой цели, к сожалению, уже без нас. И такие случаи имеют место быть.

Заключение

Старайтесь не искать в ценовом хаосе сетапы, которых там нет, высчитывая единичные пункты. Торгуйте только правильные сетапы, с хорошим отношением профита к риску. Также, ТС вполне можно применять в сочетании с другими стратегиями. В целом, это хороший плацдарм для развития вас как трейдера.

Данная стратегия напомнит про учение Сэма Сейдена, одного из сподвижников Price Action. Что немаловажно, на мой взгляд, ТС может выступать базой для развития ваших собственных идей. В конечном итоге, что-то подкрутив, что-то добавив, вы сможете прийти к собственному видению, собственной стратегии, которая будет отвечать лично вашему видению рынка, и именно вашему подходу к торговле.

На данную стратегию меня натолкнул один из наших форумчан, Websmith, который, собственно говоря, создал на ее основе свою модификацию и успешно торгует по ней, управляя ПАММ счетом.

Характеристики стратегии

Платформа: любая

Валютные пары: любые

Таймфрейм: любой

Время торговли: круглосуточно

Идея стратегии

Как я люблю повторять, в любой стратегии должна быть какая-то основа либо предпосылка, на базе которой это все должно работать. Создавая собственную стратегию, вам также необходима такая предпосылка, например, какая-либо неэффективность рынка, либо его закономерность, и уже на этой основе можно выстраивать точки для входа-выхода и коррекции позиции.

Для начала давайте вспомним классическое определение тренда. Восходящий тренд — это череда последовательно повышающихся максимумов и повышающихся минимумов. То есть, каждая точка хай (H) выше предыдущей и каждая точка лоу (L) выше предыдущей.

С нисходящим трендом все наоборот. При нисходящем тренде максимумы последовательно понижаются и также понижаются минимумы.

Возможно, вы уже догадываетесь, какую именно структуру мы будем искать на графике. То есть, какой самый первый признак позволит нам понять, когда стоит обратить внимание на рынок и ждать возможной точки входа.

Допустим, мы имеем восходящий тренд. У нас есть точка H, после этого коррекция в точке L. После этого следует более высокий максимум, обозначаемый в этой стратегии как HH (Higher High). Далее, как только мы видим слом структуры тренда, то есть, более низкий минимум LL (Lower Low), готовимся искать точку на продажу.

Аналогично с нисходящим трендом. Сначала определяем минимум L, затем максимум на коррекции H, более низкий минимум LL и наконец более высокий максимум HH. Это означает, что структура нисходящего тренда сломана. Мы обращаем на эту ситуацию внимание и ждем возможной точки входа на покупки.

Правила входа

Для начала рассмотрим вход на продажу. Входить мы будем на откате к точке H. Данная структура работает, потому что на рынке существуют крупные игроки, а крупным игрокам нужна ликвидность. То есть, чтобы сделать крупную продажу им нужно большое количество заявок на покупку, чтобы “слить” валюту. Зона между H и HH как раз таки представляет собой зону высокой ликвидности. Соответственно, здесь много желающих купить, так как те надеются на продолжение восходящего тренда.

Входить можно отложенным ордером, в таком случае последовательность такова:

Ожидаем формирования точки LL (слома тренда);

Устанавливаем Sell Limit на уровне H.

Как и в случае с продажами, в обратной фигуре мы имеем зону повышенной ликвидности между точками L и LL. Здесь много желающих продать, тех кто надеется на продолжение нисходящего тренда. Кто-то купил слишком рано, кто-то паникует и закрывается позиции, также у многих в этой зоне могут располагаться стоп-лоссы. Соответственно, для крупного игрока это хорошая возможность закупиться, а мы входим в рынок вместе с ним:

Ожидаем формирования точки HH;

Устанавливаем Buy Limit на уровне L.

Стоп-лосс и тейк-профит

Стоп-лосс мы ставим за крайней точкой зоны повышенной ликвидности. HH — в случае продаж, LL — в случае покупок. Стоп-лосс, напомню, ставиться в точках, где можно точно сказать, что мы неправы.

Цели у нас две. Для продаж, первая цель находится на уровне L, вторая на LL. Для покупок, наоборот, первый профит берем с H, второй с HH. В том случае, если расстояние между целью 1 и 2 слишком маленькое, то имеет смысл брать только первую цель. В остальных случаях, для установки тейк-профита можно брать среднее значение между двумя точками. При желании можно применять частичное закрытие позиции через N пунктов.

Рекомендации к торговле

Настоятельно рекомендуется, чтобы тейк-профит был в 2 раза больше стоп-лосса. К сожалению, на практике это получается нечасто. Старайтесь хотя бы сохранять соотношение 1 к 1. Если же тейк-профит выходит меньше стоп-лосса, в сделку лучше не входить.

Стоит отметить, что новичку сперва будет сложно на глаз определять все точки хай-лоу, поэтому я рекомендую установить на график индикатор ZigZag (есть в любом терминале по умолчанию). Настройки по-умолчанию можно не изменять. Единственное, индикатор не всегда правильно определяет экстремумы. Но, в целом, ЗигЗаг сильно же упрощает задачу по поиску точек хай-лоу.

Поначалу, чисто для себя, можете отмечать точки хай-лоу на графике текстом. Как вариант, можете распечатать график, и отметить точки маркером. Не стесняйтесь делать то, что впоследствии поможет вам лучше понимать текущую рыночную ситуацию.

Примеры

Точка входа может быть довольно таки далеко от образовавшегося сетапа. В данном случае, у нас был некий тренд вверх. Сперва отмечаем первый хай, затем лоу и более высокий максимум — HH. Затем, следуя подсказкам ЗигЗага, мы обнаруживаем более низкий минимум LL, расположился который довольно таки далековато. Точка входа на продажу будет располагаться на уровне H.

На этом уровне мы ищем продажи (Sell). На первый взгляд, расстояние большое. Но, раз наша структура сохраняется, спрашивается, почему бы и нет. Соответственно, цена впоследствии отскакивает от размеченного нами уровня. Стоп-лосс мы ставим немногим выше крайней точки — HH. В данном случае, соотношения тейка к риска очень хорошее.

Как вы уже наверное догадались, данная стратегия соединяет в себе и теорию уровней поддержки/сопротивления. Свечи с большими тенями в зоне отбоя показывают, как крупные игроки набирали позиции, уничтожая покупки. Соответственно, цена затем пошла вниз, дойдя до нашего тейк-профита — точки лоу. Следующая цель находится далеко, поэтому я бы не рискнул оставлять какую-то крупную часть позиции в надежде, что цена таки ее достигнет.

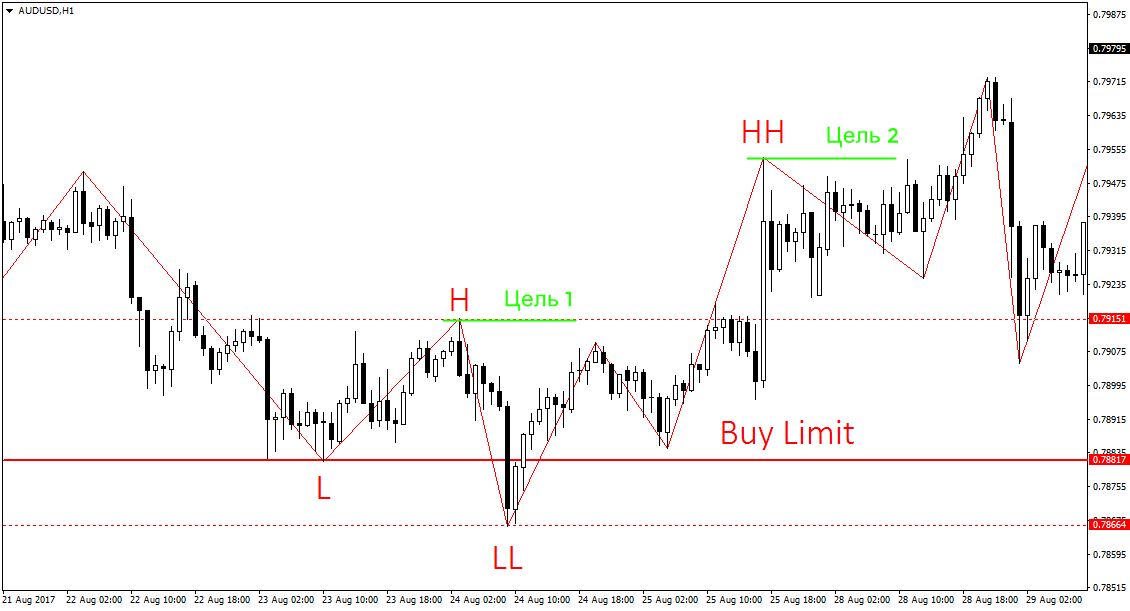

Рассмотрим еще один нестандартный пример. Здесь мы видим формирование лоу, коррекции H и более низкого лоу — LL. Затем цена рисует зигзаг, не выходя за границы отмеченных нами точек. Для наглядности, не забывайте чертить уровни. На зигзаги внутри уровней можно не обращать внимание

Когда же появился более высокий максимум — HH, то есть, нарушилась структура нисходящего тренда, мы начинаем искать покупки. В данном случае, нам необходим откат к точке L. После формирования точки HH выставляем Buy Limit на уровне L и ждем. В данном случае, цена до нашего ордера не дошла и ушла вверх.

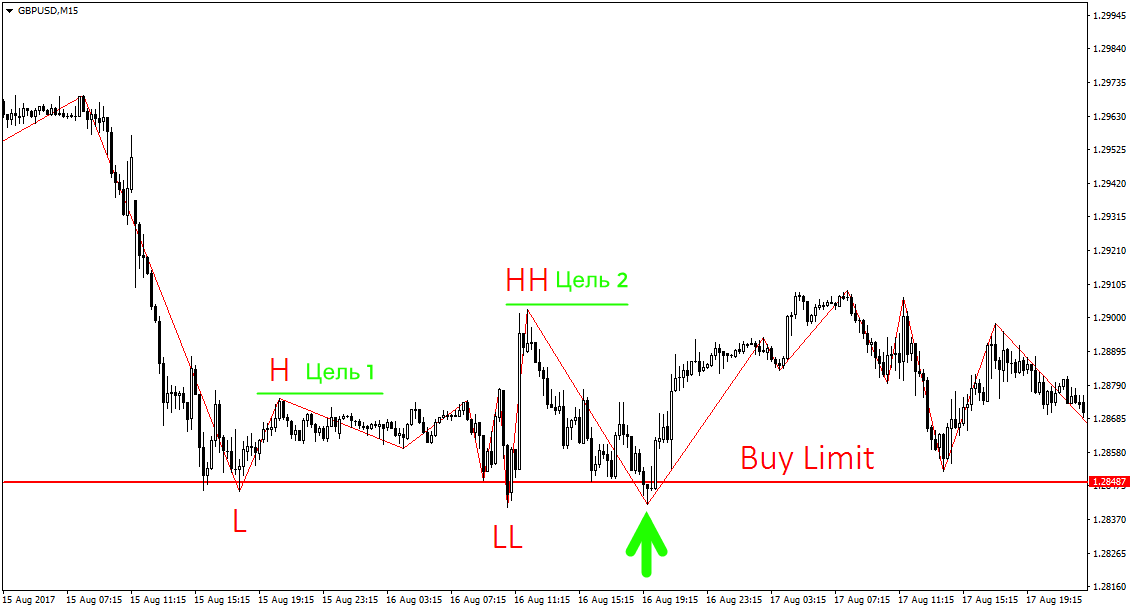

Теперь давайте взглянем на более мелкий таймфрейм — M15. Таймфрейм достаточно низкий, а значит здесь будет больше ценового шума, и уровень профессионализма для торговли должен быть выше. Несмотря на это, новички почему-то упорно пытаются торговать на мелких ТФ.

При работе с хаосом стоит помнить предпосылки нашей стратегии, а конкретно, что мы ищем слом тренда. То есть, если явного тренда не было, то и нечего ломать. Соответственно, до сетапа необходимо определить понятный и явный тренд.

Здесь в качестве предпосылки мы имеем явный нисходящий тренд. Сперва цена формирует лоу, затем хай, более низкий лоу и более высокий хай — слом нисходящего тренда. После этого мы готовимся к возможному входу на покупки на уровне лоу (L). В данном примере отработали обе цели — H и HH. Но, опять же, искать сетапы на M15 довольно затруднительно из-за большого ценового шума.

Давайте теперь взглянем на более интересный пример на дневном графике. Более того, пример, где у нас сработал стоп-лосс. По сути, обидная ситуация — стоп-лосс сработал, после чего цена развернулась и дошла до первой цели, к сожалению, уже без нас. И такие случаи имеют место быть.

Заключение

Старайтесь не искать в ценовом хаосе сетапы, которых там нет, высчитывая единичные пункты. Торгуйте только правильные сетапы, с хорошим отношением профита к риску. Также, ТС вполне можно применять в сочетании с другими стратегиями. В целом, это хороший плацдарм для развития вас как трейдера.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба