17 сентября 2017 Промсвязьбанк Насонов Роман

К настоящему моменту рынок ОФЗ находится в долгосрочном растущем тренде уже более 2,5 лет. С середины января 2015 г. ценовой индекс гособлигаций Мосбиржи RGBI поднялся более чем на 40%, достигнув 140 пунктов, а индекс RGBITR, учитывающий купоны, – на 70%.

Фундаментальной основой для роста долгового рынка стала смена вектора денежно-кредитной политики Банка России: 30 января 2015 г. он снизил ключевую ставку с 17% до 15%, положив начало текущему циклу ее смягчения.

Пока долгосрочный повышательный тренд в котировках ОФЗ сохраняет свою силу: с конца прошлого месяца доходности бумаг срочностью 5-10 лет опустились на 25-30 б. п. до 7,5-7,6%, обновив годовые минимумы.

Воодушевление участников рынка объясняется резким замедлением темпов инфляции по итогам августа: по данным Росстата, она снизилась с июльских 3,9% до 3,3% г/г. Это позволяет рассчитывать на ускорение темпов смягчения ДКП Банком России: ожидается, что ключевая ставка будет снижена на 50 б. п. до 8,5% по итогам заседания 15 сентября.

Несмотря на отсутствие на рынке признаков окончания длительного ралли, текущие уровни доходностей рублевых госбумаг заставляют задуматься о нем уже сейчас. Дело в том, что их дисконты к текущему уровню ключевой ставки 9% достигают 150 б. п., а премия к обозначенным ЦБ РФ долгосрочным равновесным уровням 6,5-6,75% сузилась примерно до 100 б. п. Насколько оправданными могут быть такие рыночные оценки?

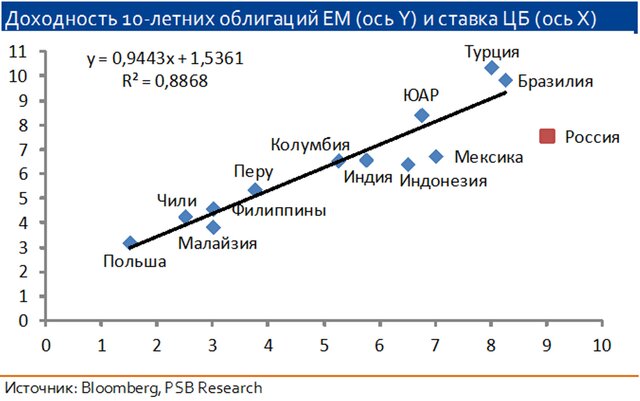

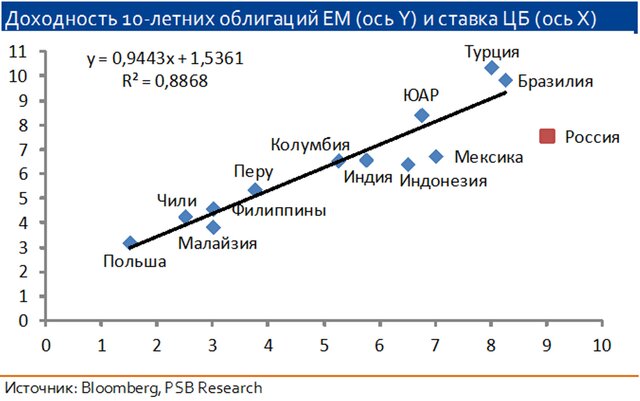

С точки зрения абсолютных значений они пока не слишком выделяются среди докризисных уровней. В 2013 г. доходность 10-летнего рублевого бенчмарка опускалась до 6,5%, однако установленная в сентябре ставка 7-дневного РЕПО с ЦБ РФ равнялась 5,5%, и разрыв между показателями не уходил ниже 100 б. п. Если же обратиться к опыту других развивающихся стран, осуществляющих политику инфляционного таргетирования, то средний размер премии доходности 10-летних облигаций к ключевой ставке в настоящее время составляет для них 125 б. п. Схожие оценки дает и расчет, сделанный на основе регрессии – 115-120 б. п., что транслируется в равновесную доходность 10-летних ОФЗ на уровне 7,7-7,8%. Отметим, что текущий средний уровень реальных ставок в сделанной нами выборке стран составляет 2,4%, что примерно соответствует целевому уровню Банка России 2,5-2,75%.

Мы также рассмотрели 7 эпизодов снижения ключевых ставок ЦБ развивающихся стран длительностью от года за период с 2008 г., сопровождавшихся ралли на долговых рынках. Среднее значение спреда между доходностью 10-летних бондов и ключевой ставкой после ее последнего снижения составляло около 160 б. п. В качестве наиболее релевантного примера можно выделить цикл смягчения ДКП в ЮАР с конца 2008 г. до середины 2012 г. По его итогам ключевая ставка в стране была снижена с 12% до 5%, а доходность 10-летних облигаций опустилась с 8% до 6,9%, а затем и до 6% в 2013 г.

Полагаем, что при определении равновесного уровня доходностей ОФЗ дополнительно нужно учитывать возможность пересмотра долгосрочного ориентира ЦБ РФ по ставке вниз, а также устойчивый избыток ликвидности в банковской системе. На наш взгляд, с поправкой на эти факторы справедливый уровень доходностей 10-летних ОФЗ при ключевой ставке 6,5-6,75% и инфляции 4% составляет 7,4-7,5%. Это означает, что хотя рынок все же не является переоцененным, фундаментальный потенциал для роста котировок долгосрочных выпусков рублевых гособлигаций на данный момент практически исчерпан.

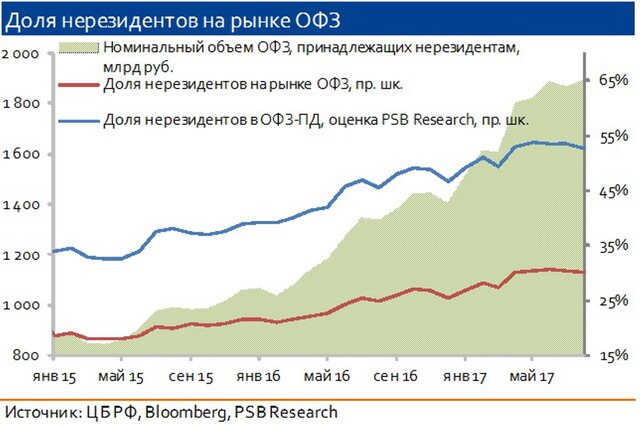

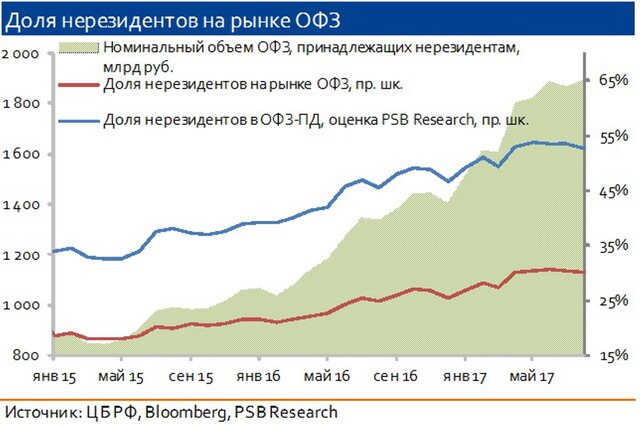

Тем не менее мы не исключаем, что на какое-то время доходности длинных ОФЗ могут опуститься и ниже текущих уровней благодаря поддержке спроса со стороны иностранных инвесторов в условиях сравнительно мягкой монетарной политики ЕЦБ и ФРС. Низкие процентные ставки глобальных центробанков стимулируют кэрри-трейд, т. е. покупку активов в высокодоходных валютах на заимствованные в евро и долларах деньги. По данным ЦБ РФ, с января 2015 г. по июль 2017 г. номинальный объем вложений нерезидентов в рублевые гособлигации вырос с 891 млрд до 1 896 млрд руб., что, по нашим оценкам, соответствует доле около 50% в сегменте классических ОФЗ с фиксированным купоном и порядка 70% в длинных выпусках.

В этих обстоятельствах такие факторы, как премии доходностей ОФЗ к доходностям облигаций других стран и стабильность курса рубля, имеют повышенную значимость для будущей динамики рублевого долгового рынка. На данный момент он сохраняет свою относительную привлекательность: среди крупных EM доходность 10-летних локальных бумаг выше лишь в Турции (10,4%), Бразилии (9,9%) и ЮАР (8,4%). При этом реальная доходность долговых бумаг в России гораздо выше, чем в Турции (420 б. п. против -30 б. п.), и не уступает ЮАР (380 б. п.). Минусом российских активов является специфический страновой риск, связанный с санкционным давлением и возможным запретом на покупки российского госдолга со стороны США. Учитывая высокую значимость нерезидентов для российского долгового рынка, введение такого запрета способно привести к падению котировок ОФЗ на 1-10% в зависимости от степени жесткости санкционных мер.

Серьезную коррекцию в ОФЗ может спровоцировать и возможный разворот на глобальных долговых рынках в условиях подготовки ЕЦБ к сворачиванию стимулирующих программ. Мы уже были свидетелями, как после ужесточения риторики главы ЕЦБ М. Драги 27 июня доходности 10-летних бумаг Германии в последующие 2 недели поднялись на 30 б. п. до 0,55%, а UST-10 – на 25 б. п. до 2,35%. Сужение дифференциала процентных ставок спровоцировало сопоставимый рост доходностей и в локальных бумагах многих развивающихся стран, в том числе и в российских ОФЗ 26207 (+25 б. п. до 7,9%). Скорее всего, вопрос о сокращении объемов QE будет поднят уже на ближайшем заседании ЕЦБ в октябре.

Исходя из обозначенных рисков мы рекомендуем инвесторам избегать длинных ОФЗ как не имеющих большого потенциала для роста. При этом менее волатильные выпуски с погашением в 2020-2023 гг., которые сейчас торгуются с доходностью 7,5-7,65%, на наш взгляд, все еще могут представлять интерес для покупки. Причина заключается в том, что кривая доходности на данный момент является практически плоской из-за сохраняющихся ожиданий по значительному снижению ключевой ставки. Однако по мере дальнейшего смягчения политики ЦБ РФ она будет приобретать более естественный положительный наклон, и доходности бумаг срочностью 3-5 лет через год могут опуститься до 7,1-7,3%. Годовая прибыль инвестора с учетом купонов в этом случае составит 8-8,5%, что не так уж и мало для консервативного инструмента при текущем уровне депозитных ставок.

Фундаментальной основой для роста долгового рынка стала смена вектора денежно-кредитной политики Банка России: 30 января 2015 г. он снизил ключевую ставку с 17% до 15%, положив начало текущему циклу ее смягчения.

Пока долгосрочный повышательный тренд в котировках ОФЗ сохраняет свою силу: с конца прошлого месяца доходности бумаг срочностью 5-10 лет опустились на 25-30 б. п. до 7,5-7,6%, обновив годовые минимумы.

Воодушевление участников рынка объясняется резким замедлением темпов инфляции по итогам августа: по данным Росстата, она снизилась с июльских 3,9% до 3,3% г/г. Это позволяет рассчитывать на ускорение темпов смягчения ДКП Банком России: ожидается, что ключевая ставка будет снижена на 50 б. п. до 8,5% по итогам заседания 15 сентября.

Несмотря на отсутствие на рынке признаков окончания длительного ралли, текущие уровни доходностей рублевых госбумаг заставляют задуматься о нем уже сейчас. Дело в том, что их дисконты к текущему уровню ключевой ставки 9% достигают 150 б. п., а премия к обозначенным ЦБ РФ долгосрочным равновесным уровням 6,5-6,75% сузилась примерно до 100 б. п. Насколько оправданными могут быть такие рыночные оценки?

С точки зрения абсолютных значений они пока не слишком выделяются среди докризисных уровней. В 2013 г. доходность 10-летнего рублевого бенчмарка опускалась до 6,5%, однако установленная в сентябре ставка 7-дневного РЕПО с ЦБ РФ равнялась 5,5%, и разрыв между показателями не уходил ниже 100 б. п. Если же обратиться к опыту других развивающихся стран, осуществляющих политику инфляционного таргетирования, то средний размер премии доходности 10-летних облигаций к ключевой ставке в настоящее время составляет для них 125 б. п. Схожие оценки дает и расчет, сделанный на основе регрессии – 115-120 б. п., что транслируется в равновесную доходность 10-летних ОФЗ на уровне 7,7-7,8%. Отметим, что текущий средний уровень реальных ставок в сделанной нами выборке стран составляет 2,4%, что примерно соответствует целевому уровню Банка России 2,5-2,75%.

Мы также рассмотрели 7 эпизодов снижения ключевых ставок ЦБ развивающихся стран длительностью от года за период с 2008 г., сопровождавшихся ралли на долговых рынках. Среднее значение спреда между доходностью 10-летних бондов и ключевой ставкой после ее последнего снижения составляло около 160 б. п. В качестве наиболее релевантного примера можно выделить цикл смягчения ДКП в ЮАР с конца 2008 г. до середины 2012 г. По его итогам ключевая ставка в стране была снижена с 12% до 5%, а доходность 10-летних облигаций опустилась с 8% до 6,9%, а затем и до 6% в 2013 г.

Полагаем, что при определении равновесного уровня доходностей ОФЗ дополнительно нужно учитывать возможность пересмотра долгосрочного ориентира ЦБ РФ по ставке вниз, а также устойчивый избыток ликвидности в банковской системе. На наш взгляд, с поправкой на эти факторы справедливый уровень доходностей 10-летних ОФЗ при ключевой ставке 6,5-6,75% и инфляции 4% составляет 7,4-7,5%. Это означает, что хотя рынок все же не является переоцененным, фундаментальный потенциал для роста котировок долгосрочных выпусков рублевых гособлигаций на данный момент практически исчерпан.

Тем не менее мы не исключаем, что на какое-то время доходности длинных ОФЗ могут опуститься и ниже текущих уровней благодаря поддержке спроса со стороны иностранных инвесторов в условиях сравнительно мягкой монетарной политики ЕЦБ и ФРС. Низкие процентные ставки глобальных центробанков стимулируют кэрри-трейд, т. е. покупку активов в высокодоходных валютах на заимствованные в евро и долларах деньги. По данным ЦБ РФ, с января 2015 г. по июль 2017 г. номинальный объем вложений нерезидентов в рублевые гособлигации вырос с 891 млрд до 1 896 млрд руб., что, по нашим оценкам, соответствует доле около 50% в сегменте классических ОФЗ с фиксированным купоном и порядка 70% в длинных выпусках.

В этих обстоятельствах такие факторы, как премии доходностей ОФЗ к доходностям облигаций других стран и стабильность курса рубля, имеют повышенную значимость для будущей динамики рублевого долгового рынка. На данный момент он сохраняет свою относительную привлекательность: среди крупных EM доходность 10-летних локальных бумаг выше лишь в Турции (10,4%), Бразилии (9,9%) и ЮАР (8,4%). При этом реальная доходность долговых бумаг в России гораздо выше, чем в Турции (420 б. п. против -30 б. п.), и не уступает ЮАР (380 б. п.). Минусом российских активов является специфический страновой риск, связанный с санкционным давлением и возможным запретом на покупки российского госдолга со стороны США. Учитывая высокую значимость нерезидентов для российского долгового рынка, введение такого запрета способно привести к падению котировок ОФЗ на 1-10% в зависимости от степени жесткости санкционных мер.

Серьезную коррекцию в ОФЗ может спровоцировать и возможный разворот на глобальных долговых рынках в условиях подготовки ЕЦБ к сворачиванию стимулирующих программ. Мы уже были свидетелями, как после ужесточения риторики главы ЕЦБ М. Драги 27 июня доходности 10-летних бумаг Германии в последующие 2 недели поднялись на 30 б. п. до 0,55%, а UST-10 – на 25 б. п. до 2,35%. Сужение дифференциала процентных ставок спровоцировало сопоставимый рост доходностей и в локальных бумагах многих развивающихся стран, в том числе и в российских ОФЗ 26207 (+25 б. п. до 7,9%). Скорее всего, вопрос о сокращении объемов QE будет поднят уже на ближайшем заседании ЕЦБ в октябре.

Исходя из обозначенных рисков мы рекомендуем инвесторам избегать длинных ОФЗ как не имеющих большого потенциала для роста. При этом менее волатильные выпуски с погашением в 2020-2023 гг., которые сейчас торгуются с доходностью 7,5-7,65%, на наш взгляд, все еще могут представлять интерес для покупки. Причина заключается в том, что кривая доходности на данный момент является практически плоской из-за сохраняющихся ожиданий по значительному снижению ключевой ставки. Однако по мере дальнейшего смягчения политики ЦБ РФ она будет приобретать более естественный положительный наклон, и доходности бумаг срочностью 3-5 лет через год могут опуститься до 7,1-7,3%. Годовая прибыль инвестора с учетом купонов в этом случае составит 8-8,5%, что не так уж и мало для консервативного инструмента при текущем уровне депозитных ставок.

https://www.psbank.ru/Informer

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба