18 сентября 2017 КИТ Финанс Брокер Устинова Анна

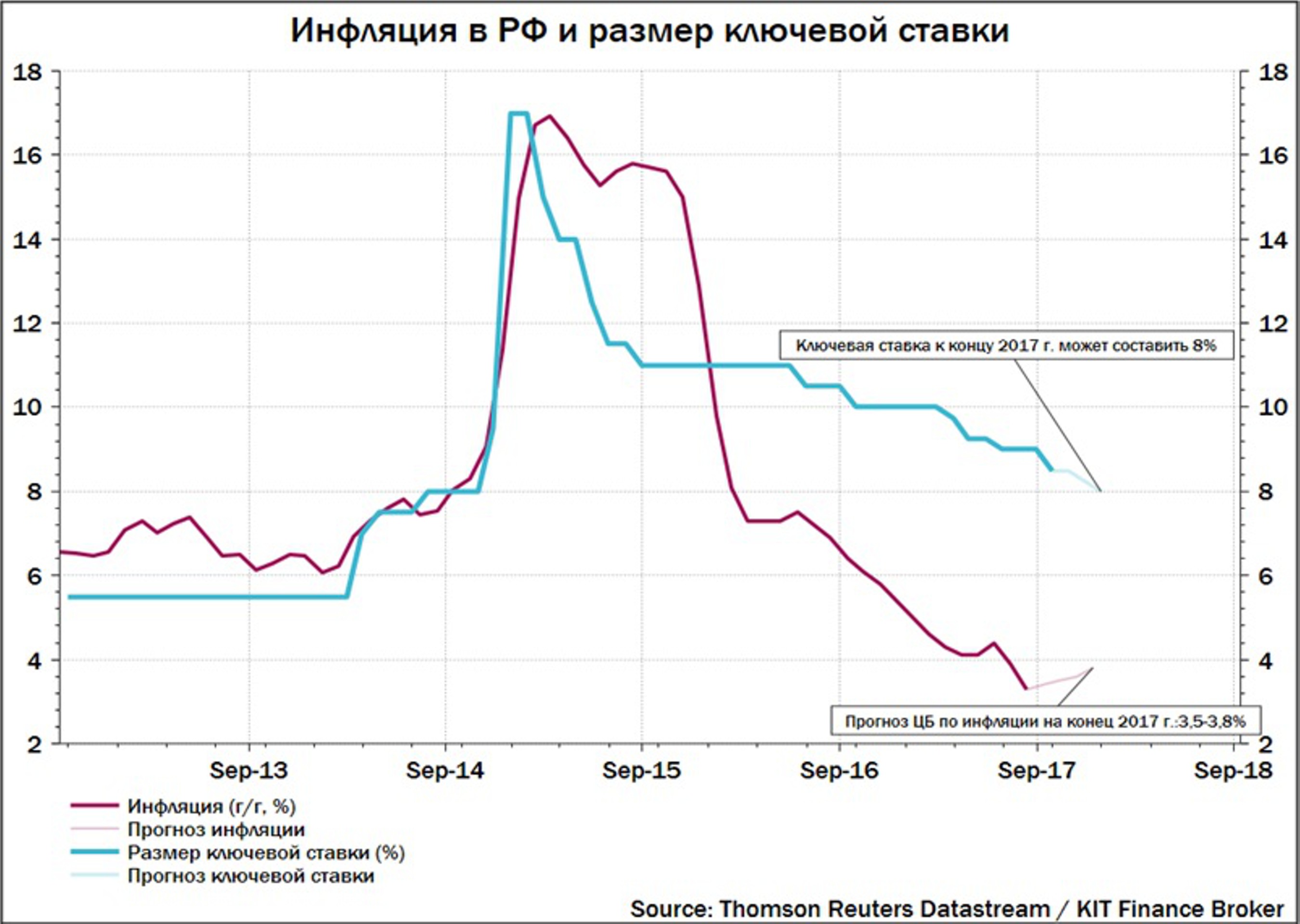

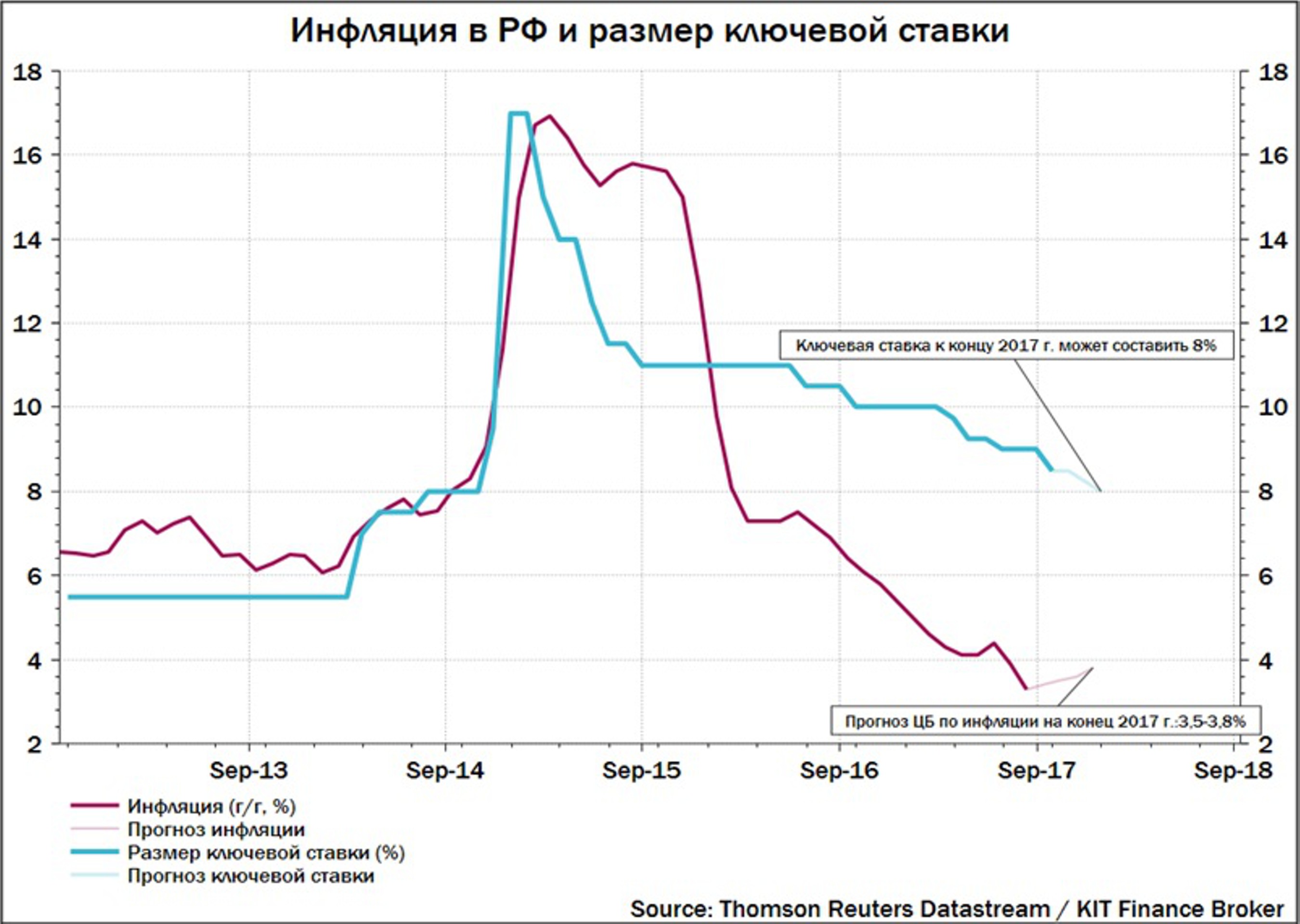

ЦБ РФ по итогам прошедшего заседания совета директоров продолжил цикл смягчения денежно-кредитной политики (далее ДКП), снизив ключевую ставку на 50 б. п. с 9,0% до 8,5% годовых.

Сохраняя консервативный подход, регулятор видит возможности и для дальнейшего смягчения ДКП в этом году на 25/50 б. п., но и не исключает и паузы в снижении ставки. Как и прежде, дальнейший вектор ключевой ставки будет зависеть от инфляции и факторов, на нее влияющих, состояния российской экономики, а также прогнозов ЦБ.

Согласно опросу, проведенному Bloomberg, большинство участников рынка ждали снижения ключевой ставки в прошлую пятницу, эти ожидания подтверждали и доходности ОФЗ, которые просели на 20-30 п. п. за несколько недель до заседания регулятора. Уверенность в рынок относительно действий ЦБ вдохнули опубликованные данные по инфляции за август, показатель снизился ниже 4%-го таргета, инфляционные ожидания населения, достигшие исторического минимума, а также усилившийся рост российской экономики вкупе с укреплением рубля.

Если говорить о факторах, которые повлияли на решение ЦБ РФ, то в фокусе, во-первых, находятся данные по инфляции. В августе показатель достиг 3,3% в годовом выражении, продолжив отклоняться от целевого уровня в 4%.

Таким образом, ЦБ выполнил свой KPI по инфляции даже раньше, чем планировал. Новой целью регулятор ставит себе удержание показателя вблизи 4% с возможным отклонением как в большую, так и в меньшую сторону. Кроме того, для ЦБ на данном этапе важно выстроить грамотную коммуникационную политику с финансовым сообществом в целях повышения доверия к политике регулятора. Для этого ЦБ продолжит использовать информационные сигналы, формирующие рыночных ожиданий по ключевой ставке и инфляции.

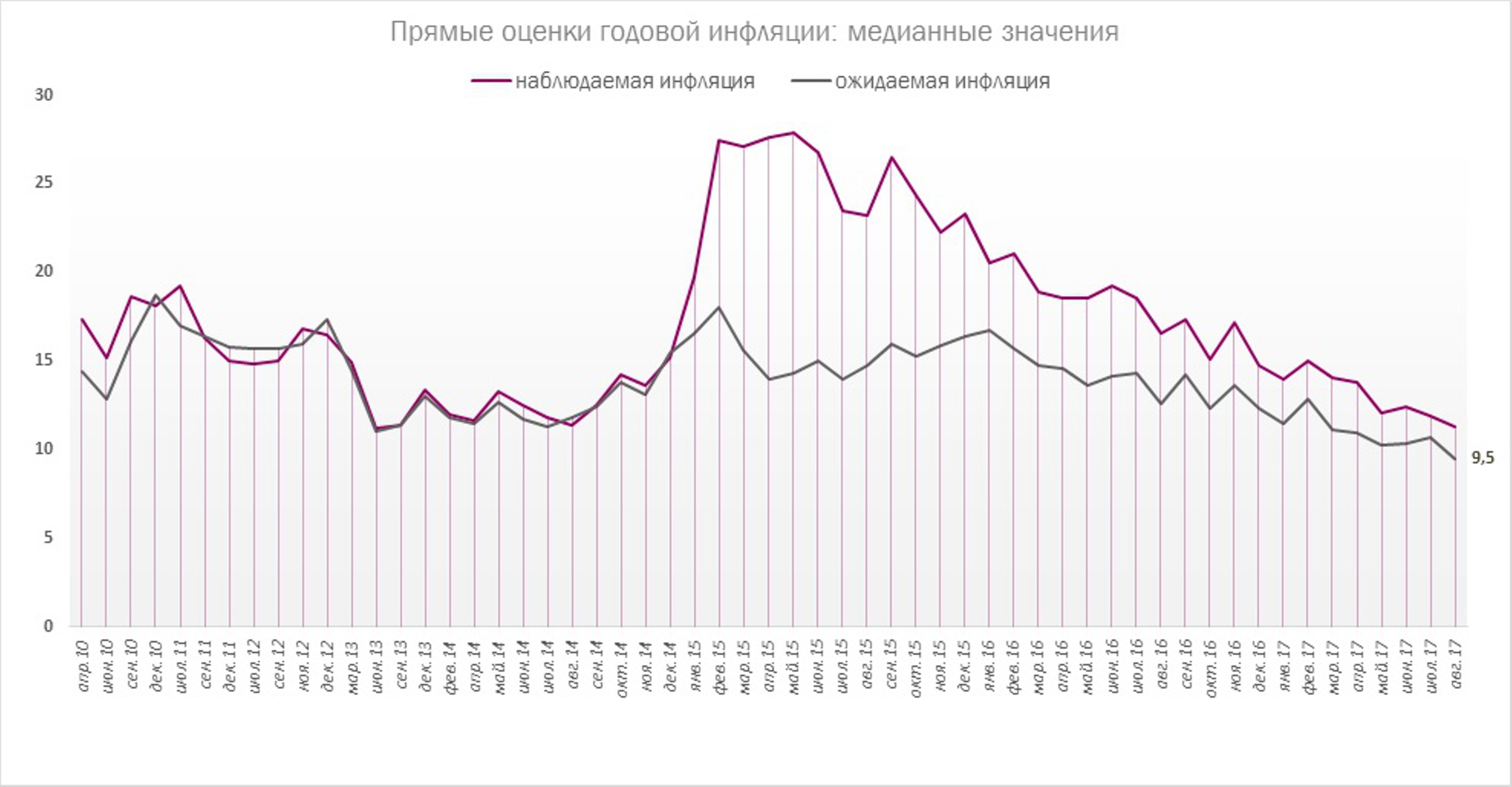

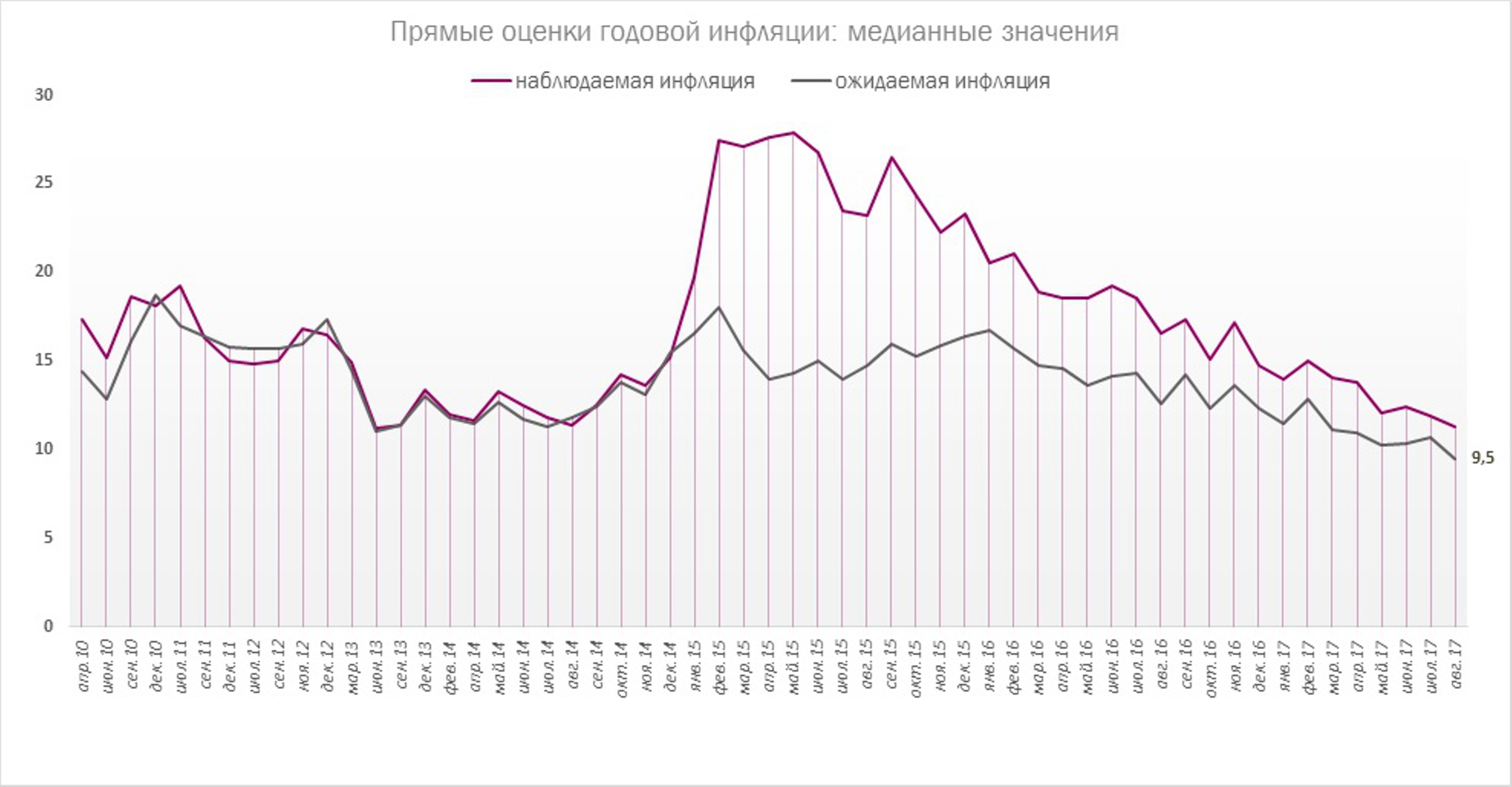

Во-вторых, инфляционные ожидания населения на следующие 12 месяцев достигли исторического минимума в августе, снизившись до 9,5%. При этом показатель, по оценкам регулятора, пока что находится на высоком уровне и обладает чувствительностью к временным факторам. Риск такой чувствительности заключается в возможном всплеске инфляции при возникновении каких-либо шоков на рынке.

В-третьих, снижение инфляции наблюдается на фоне ускорения экономического роста и потребительской активности. ВВП РФ за II квартал увеличился на 2,5% в годовом выражении, что превысило прогнозы. На этом фоне регулятор улучшил свои оценки экономического роста на 2017 г. до 1,7-2,2%.

Несмотря на пересмотр прогнозов, оценки ЦБ остаются консервативными по сравнению с прогнозами Минэкономразвития, которое ожидает рост ВВП по итогам 2017 г. на уровне 2,1%. Кроме того, постепенно восстанавливается потребительский спрос, норма сбережения населения снижается, а потребительская активность усиливается. Таком образом, можно говорить о плавном переходе от сберегательной модели поведения населения к потребительской.

Кроме того, вклад в снижение инфляции вносит и укрепление рубля на локальном валютном рынке. В частности, вклад валютного фактора в снижение годовой инфляции в августе составил более 1 п. п. По оценкам ЦБ, изменение валютного курса на 1% проводит к изменению показателя инфляции на 0,10-0,15 п. п., при этом влияние валютного курса на инфляцию происходит с временным лагом в несколько месяцев.

Как отмечает регулятор, "влияние пока является несимметричным: потребительские цены в большей мере реагируют на ослабление рубля, чем на его укрепление". "Это связано с характером инфляционных ожиданий, которые еще остаются более чувствительными к факторам, оказывающим повышательное давление на цены, чем к факторам противоположного действия", - считает он. По мере снижения инфляционных ожиданий, а также с повышением доверия со стороны финансового сообщества к проводимой политики ЦБ влияние валютного фактора на инфляцию будет снижаться.

Что же касается дальнейшей судьбы ключевой ставки, то, несмотря на совокупность факторов, оказывающих понижательное давление на динамику потребительских цен, в целом риски носят среднесрочный проинфляционный характер.

В частности, ближе к концу года инфляция может ускориться, что придержит темп снижения ключевой ставки. На текущий момент ЦБ видит риски для инфляции в первую очередь со стороны ценовой конъюнктуры рынка нефти, валютного фактора, существующей неопределенности во внешнеэкономических условиях, а также со стороны долгосрочных инфляционных ожиданий населения.

До конца года осталось два заседания ЦБ РФ. При условии сбалансированности рисков на рынке ожидаем ключевую ставку на уровне 8,25% по итогам заседания регулятора в декабре.

Сохраняя консервативный подход, регулятор видит возможности и для дальнейшего смягчения ДКП в этом году на 25/50 б. п., но и не исключает и паузы в снижении ставки. Как и прежде, дальнейший вектор ключевой ставки будет зависеть от инфляции и факторов, на нее влияющих, состояния российской экономики, а также прогнозов ЦБ.

Согласно опросу, проведенному Bloomberg, большинство участников рынка ждали снижения ключевой ставки в прошлую пятницу, эти ожидания подтверждали и доходности ОФЗ, которые просели на 20-30 п. п. за несколько недель до заседания регулятора. Уверенность в рынок относительно действий ЦБ вдохнули опубликованные данные по инфляции за август, показатель снизился ниже 4%-го таргета, инфляционные ожидания населения, достигшие исторического минимума, а также усилившийся рост российской экономики вкупе с укреплением рубля.

Если говорить о факторах, которые повлияли на решение ЦБ РФ, то в фокусе, во-первых, находятся данные по инфляции. В августе показатель достиг 3,3% в годовом выражении, продолжив отклоняться от целевого уровня в 4%.

Таким образом, ЦБ выполнил свой KPI по инфляции даже раньше, чем планировал. Новой целью регулятор ставит себе удержание показателя вблизи 4% с возможным отклонением как в большую, так и в меньшую сторону. Кроме того, для ЦБ на данном этапе важно выстроить грамотную коммуникационную политику с финансовым сообществом в целях повышения доверия к политике регулятора. Для этого ЦБ продолжит использовать информационные сигналы, формирующие рыночных ожиданий по ключевой ставке и инфляции.

Во-вторых, инфляционные ожидания населения на следующие 12 месяцев достигли исторического минимума в августе, снизившись до 9,5%. При этом показатель, по оценкам регулятора, пока что находится на высоком уровне и обладает чувствительностью к временным факторам. Риск такой чувствительности заключается в возможном всплеске инфляции при возникновении каких-либо шоков на рынке.

В-третьих, снижение инфляции наблюдается на фоне ускорения экономического роста и потребительской активности. ВВП РФ за II квартал увеличился на 2,5% в годовом выражении, что превысило прогнозы. На этом фоне регулятор улучшил свои оценки экономического роста на 2017 г. до 1,7-2,2%.

Несмотря на пересмотр прогнозов, оценки ЦБ остаются консервативными по сравнению с прогнозами Минэкономразвития, которое ожидает рост ВВП по итогам 2017 г. на уровне 2,1%. Кроме того, постепенно восстанавливается потребительский спрос, норма сбережения населения снижается, а потребительская активность усиливается. Таком образом, можно говорить о плавном переходе от сберегательной модели поведения населения к потребительской.

Кроме того, вклад в снижение инфляции вносит и укрепление рубля на локальном валютном рынке. В частности, вклад валютного фактора в снижение годовой инфляции в августе составил более 1 п. п. По оценкам ЦБ, изменение валютного курса на 1% проводит к изменению показателя инфляции на 0,10-0,15 п. п., при этом влияние валютного курса на инфляцию происходит с временным лагом в несколько месяцев.

Как отмечает регулятор, "влияние пока является несимметричным: потребительские цены в большей мере реагируют на ослабление рубля, чем на его укрепление". "Это связано с характером инфляционных ожиданий, которые еще остаются более чувствительными к факторам, оказывающим повышательное давление на цены, чем к факторам противоположного действия", - считает он. По мере снижения инфляционных ожиданий, а также с повышением доверия со стороны финансового сообщества к проводимой политики ЦБ влияние валютного фактора на инфляцию будет снижаться.

Что же касается дальнейшей судьбы ключевой ставки, то, несмотря на совокупность факторов, оказывающих понижательное давление на динамику потребительских цен, в целом риски носят среднесрочный проинфляционный характер.

В частности, ближе к концу года инфляция может ускориться, что придержит темп снижения ключевой ставки. На текущий момент ЦБ видит риски для инфляции в первую очередь со стороны ценовой конъюнктуры рынка нефти, валютного фактора, существующей неопределенности во внешнеэкономических условиях, а также со стороны долгосрочных инфляционных ожиданий населения.

До конца года осталось два заседания ЦБ РФ. При условии сбалансированности рисков на рынке ожидаем ключевую ставку на уровне 8,25% по итогам заседания регулятора в декабре.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба