2 октября 2017 goldenfront.ru

Маячат пресловутые флаги

«Если чистильщик обуви прогнозирует направление рынка, значит, человеку, которому есть что терять, на этом рынке не место».

– Джозеф Кеннеди (Joseph Kennedy)

На самом деле, насколько нам известно, это правдивая история – Джозеф Кеннеди, по всеобщему признанию крайне проницательный бизнесмен и инвестор (несмотря на экономическое образование*), действительно одним прекрасным утром подошел к чистильщику обуви, некоему Пэту Болонье (Pat Bologna), и тот спросил, не желает ли он получить пару советов по акциям. Кеннеди был удивлен и заинтригован и выразил желание его выслушать. Болонья написал на листе бумаги несколько тикеров, и когда Кеннеди позже в тот же день сравнил список с тикерной лентой, он понял, что все акции из списка Болоньи сильно выросли. Дело было за несколько месяцев до краха 1929 г.

Кеннеди за следующие несколько месяцев продал все свои акции и вложил деньги в самые надежные, на его взгляд, банки. Он уже успел заработать целое состояние на бычьем рынке и, как говорят, позже умножил его благодаря коротким позициям на медвежьем рынке. Мы вполне уверены, что его встреча с разбирающимся в рынке чистильщиком обуви не была единственной причиной, почему он решил продавать. Но он упоминал этот анекдот позже в своей жизни, и этот опыт подкрепил сделанный им ранее вывод: игра находится в очень поздней фазе, и рынок, скорее всего, вскоре сильно обрушится.

Мы вспомнили эту историю, когда этим летом нас навестил один хороший друг (зарабатывающий на инвестициях). Он, среди прочего, рассказал о своем знакомом, описанном им как инвестор на автопилоте, который очень редко смотрит на рынок и у которого часто появляются неверные идеи в неправильное время. Примечательна его последняя идея: он считал хорошей идеей «продавать волатильность» (продавая пут-опционы, если нам не изменяет память). Дело было в июле, как раз перед тем, как VIX достиг нового исторического минимума.

В 2008 г. VIX достиг максимума при 90 пунктах, что, по сути, было технической целью, ожидаемой нами в то время. В 2010 и 2011 гг. он прыгал примерно до 47 пунктов. В 2014 г. он установил максимум при 32 пунктах, а в 2015 г. он продвинулся до 52 пунктов. В данных случаях продажа опционов была не слишком популярна среди людей, упоминавшихся выше. Зато им нравилась эта идея, когда VIX был между 9 и 11.50. Поди разбери.

Индекс волатильности – новая методология

13 сент. 2017 г.; Откр., Макс., Мин., Закр., Изм.

VIX, ежедневно

Объем неопр.

Согласно WSJ, ряд пенсионных фондов запустили стратегию продаж пут-опционов в августе 2016 г. Тогда VIX имел значение 11.50.

Менее чем год спустя чистильщик обуви решил, что наконец пришло время продавать пут-опционы. VIX вот-вот должен был достичь 9, самого низкого уровня за всю историю индикатора.

Авг., Сент., Окт., Ноябрь, Дек., 2017, Февр., Март, …, Авг., Сент.

Не стоит делать поспешных выводов – если это не было известно раньше, то должно быть известно сейчас: VIX может очень долго оставаться вялым. Он лишь говорит нам, что на рынке мало беспокойства – мало спроса на опционные хеджи, и трейдеры более склонны продавать волатильность, чем покупать ее. И подобно тому, как высокие бычьи настроения во время бычьего рынка большую часть времени не являются контрарным индикатором, отсутствие беспокойства вполне может быть обоснованным на протяжении длительного времени.

Однако у нас есть хорошие причины подозревать, что данная конкретная игра также является достаточно дряхлой. Мы подробно обсудим развитие данных по настроениям в отдельном посте. Но вот несколько наблюдений в данном контексте. В последнее время настроения стали еще более перекошенными, так как к игре присоединилась широкая публика. Возможно, это не «чувствуется», как мания конца 1990-х – начала 2000-х, но через призму фактически измеримых данных общий бычий консенсус кажется еще большим, чем тогда.

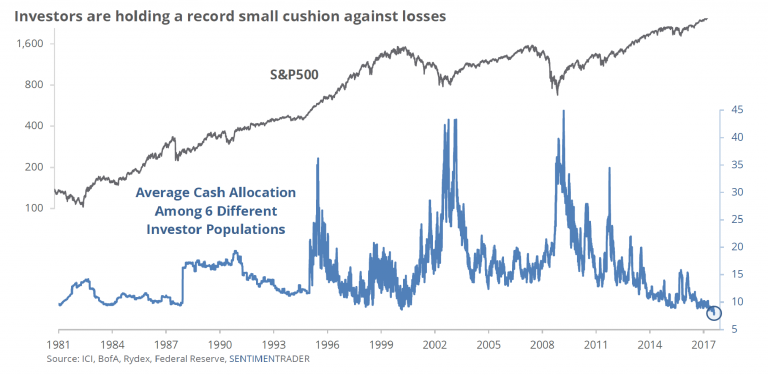

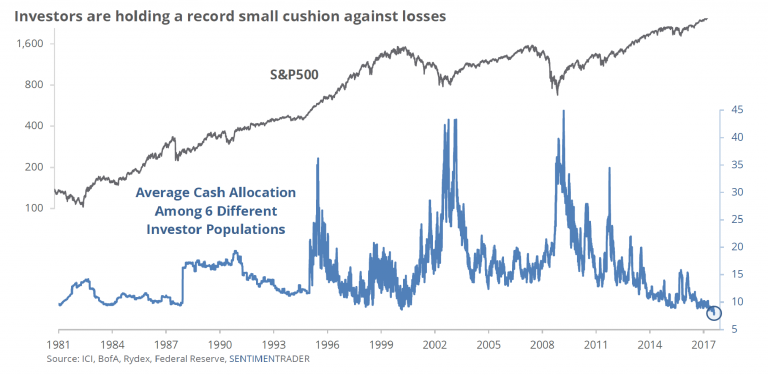

К примеру, приток капитала во взаимные фонды ранее в этом году достиг рекордных максимумов. Вот недавний график, объединяющий относительные наличные резервы нескольких групп участников рынка (включая индивидуальных инвесторов, менеджеров взаимных фондов, фондовых трейдеров, менеджеров пенсионных фондов, менеджеров институциональных портфелей, мелких розничных инвесторов). Он показывает полное отсутствие страха спада:

Наличные остаются мусором – в рекордной степени. Инвесторы, очевидно, не верят, что рынок может пойти вниз. Неудивительно, ведь несколько лет назад, когда индекс S&P 500 был примерно на 1900 пунктов ниже, чем сейчас, они придерживались совершенно противоположного мнения. Как всегда, помните, что это не индикатор тайминга. Данный индикатор лишь показывает, насколько велика опасность в случае изменения направления движения рынка. Как правило, такая крайняя беспечность предшествует обвалам и крупным медвежьим рынкам, но она не может сказать нам, когда именно наступит кульминация.

Инвесторы держат рекордно малую защиту от потерь

S&P 500

Среднее распределение наличных между 6 категориями инвесторов

Источники: ICI, BofA, Rydex, Федеральная резервная система (ФРС), SENTIMENTRADER

Что касается рыночных настроений, мы хотели бы поделиться замечанием известного аналитика кредитного рынка из Citi Мэтта Кинга (Matt King), поражающего нас как пример построения инвесторами своих решений на неверной предпосылке. Оно также иллюстрирует, почему инвесторам стоит инвестировать свои деньги самостоятельно или быть очень осторожными с тем, каким фондовым управляющим они доверяют свои сбережения. Кроме того, оно показывает, что побуждения, определяющие решения фондовых менеджеров, стали безнадежно искаженными.

«Многие инвесторы, с которыми мы общаемся, похоже, почти отказались от оценочной стоимости как показателя, как и в случае недвижимости в Лондоне, Нью-Йорке или Гонконге: пусть на бумаге она кажется дорогой, но цена такая, какая есть, и они все равно покупают. Несколько инвесторов сказали нам, что они предпочтут потерять много денег за компанию с остальной частью рынка, чем получить результаты несколько ниже ожидаемых в продолжительном ралли и затем претерпеть падение управляемых активов, когда инвесторы перейдут на что-то другое».

Такое отношение может иметь последствия для краткосрочных перспектив рынка.

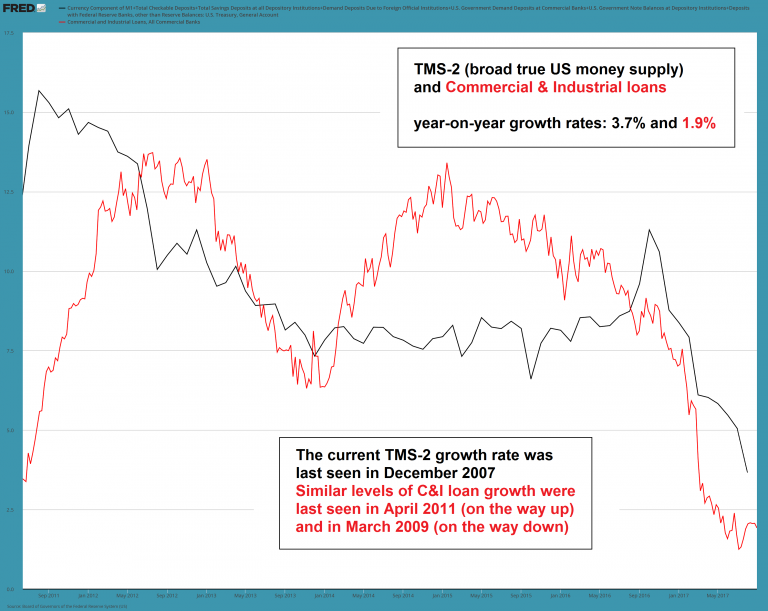

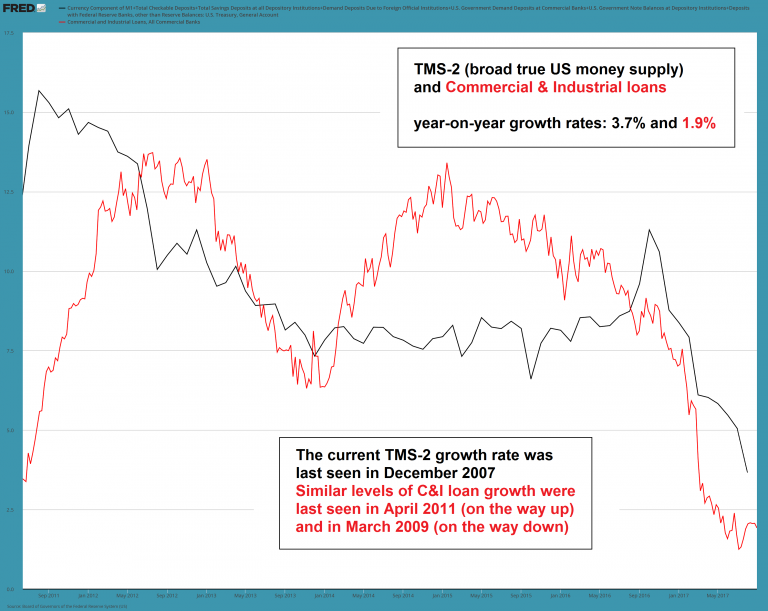

Прирост американской денежной массы продолжает быстро спотыкаться

Опубликована большая часть данных по широкой истинной денежной массе за август, и, похоже, замедление годового прироста денежной массы ускоряется. Годовой прирост TMS-2 только в августе потерял целых 1.3%, упав с 5% до 3.7%. Как мы и ожидали, он следует с задержкой за резким спадом прироста показателя узкой денежной массы AMS, обсужденного нами несколько недель назад.

Годовой прирост TMS-2 (широкая истинная американская денежная масса, черная линия) и коммерческие и промышленные кредиты в США (красная линия). Прирост денежной массы близок к 10-летнему минимуму.

Валютный компонент М1 + суммарные чековые депозиты + суммарные сберегательные депозиты во всех депозитарных институтах + бессрочные депозиты, принадлежащие иностранным официальным институтам + бессрочные депозиты американского правительства в коммерческих банках + балансы банкнот американского правительства в депозитарных институтах + депозиты в федеральных резервных банках, помимо резервных балансов: Казначейство США, общий учет

Коммерческие и промышленные кредиты, все коммерческие банки

TMS-2 (широкая истинная американская денежная масса) и коммерческие и промышленные кредиты

Годовой прирост: 3.7% и 1.9%

Текущий прирост TMS-2 последний раз наблюдался в декабре 2007 г.

Похожие уровни прироста коммерческих и промышленных кредитов последний раз наблюдались в апреле 2011 г. (при росте) и в марте 2009 г. (при падении)

Сент. 2011, Янв. 2012, Май 2012, Сент. 2012, …, Янв. 2017, Сент. 2017

Как мы всегда отмечаем, это важнейшие фундаментальные показатели, требующие вашего внимания. Все остальное вторично, потому что прирост денежной массы управляет как ценами активов, так и экономической активностью. Текущая высота цен активов и текущая сила экономических показателей ничего не говорят нам о завтрашнем дне (или говорят очень мало). Когда эти тренды обратятся вспять, это произойдет достаточно внезапно, практически без предупреждения. Конечно, некоторые предупредительные знаки перед крупным изменением тренда все же будут заметны.

На фондовом рынке можно наблюдать за внутренними индикаторами, настроениями, некоторыми коэффициентами (например, показателями нециклических и циклических секторов) и техническими расхождениями. Заметьте, что недавно друг за другом произошло два так называемых «знамения Гинденбурга» – знамение Гинденбурга, главным образом, указывает на степень внутрирыночной корреляции, поскольку главной особенностью этого сигнала является то, что он срабатывает, когда число новых 52-недельных максимумов и минимумов почти одинаково, несмотря на то что индексы торгуются вблизи новых максимумов. Вот определение «подтвержденного» знамения Гинденбурга (по Бобу Хойэ (Bob Hoye)):

50-дневное скользящее среднее NYSE должно расти.

Число новых 52-недельных минимумов должно составлять не менее 2.2% всех торговавшихся и изменивших стоимость эмиссий.

Новые 52-недельные максимумы также должны составлять не менее 2.2% всех торговавшихся и изменивших стоимость эмиссий.

Осциллятор Макклеллана ($NYMO) должен быть на данный момент отрицательным.

Подтвержденный сигнал имеет место тогда, когда второй сигнал дан в течение 36 дней.

Подтвержденный сигнал был в мае/июне. Другой сигнал наблюдался в индексе NYSE ($NYA) в середине августа, сразу после почти сработавшего сигнала в начале августа (по менее строгому определению сигнал в начале августа также можно считать «знамением»).

Число сигналов Гинденбурга в основных индексах в этом году взлетело.

Предупредительные знаки срабатывали в основных индексах весь год

S&P 500

Общее число знамений Гинденбурга в S&P 500, Nasdaq Composite, DIJA, Russell 2000

Скользящая 6-месячная сумма

Близко к предыдущему рекордному максимуму предупредительных знаков в ноябре 2007 г.

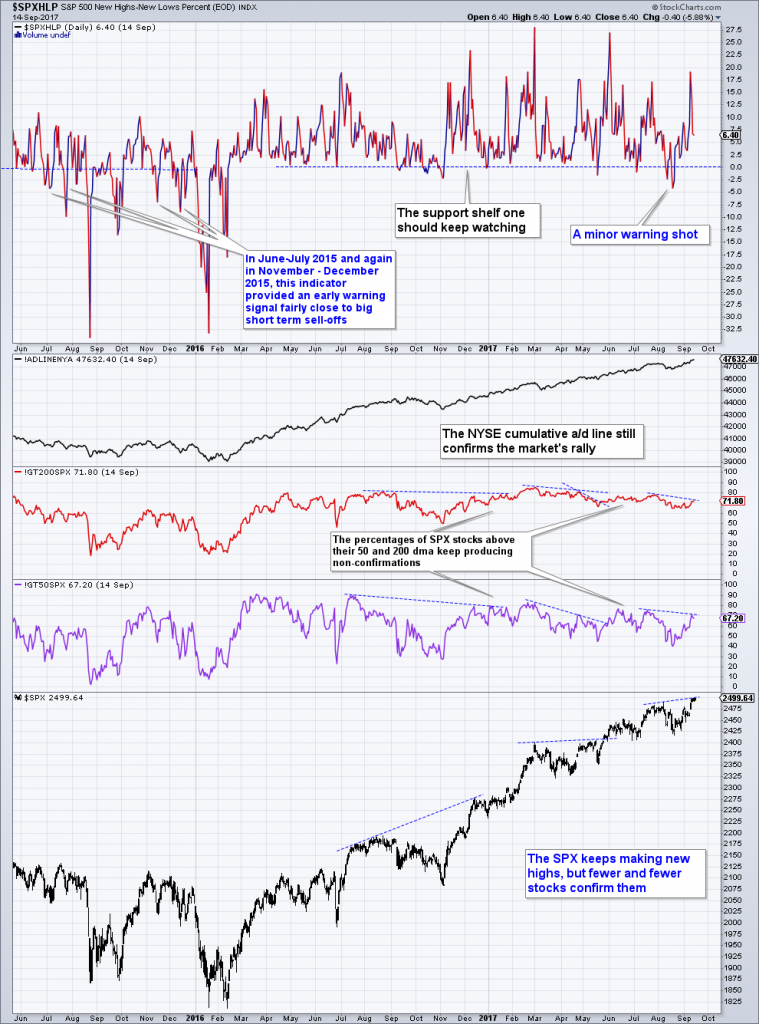

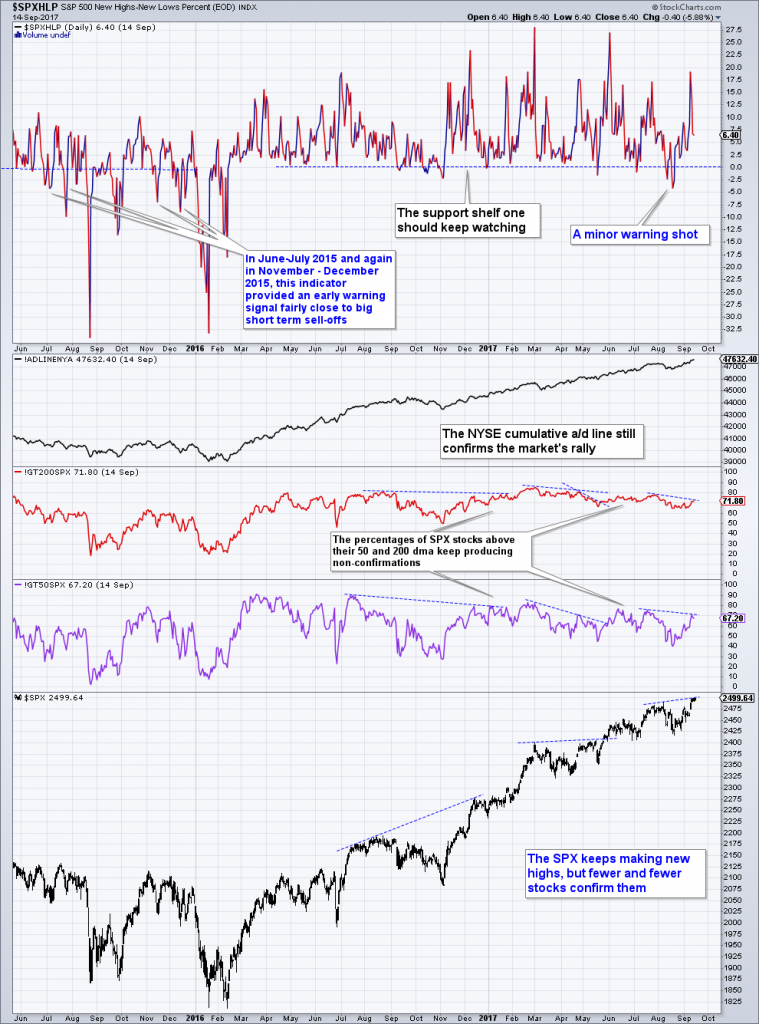

Последнее ралли привело к улучшению внутренних рыночных показателей – но их расхождение с ценами остается очень заметным. Вот для примера некоторые внутренние показатели индекса S&P 500 – SPX является самым сильным индексом в плане внутренних показателей, так как акции с высокой капитализацией в этом году существенно обыграли акции с низкой и средней капитализацией (заметьте, что кумулятивная линия роста/падения NYSE все еще выглядит неплохо, но это единственное исключение):

Все меньше и меньше акций поддерживают ралли к новым максимумам.

Процент новых максимумов – новых минимумов S&P 500 (на конец дня)

14 сентября 2017 г.; Откр., Макс., Мин., Закр., Изм.

$SPXHLP (ежедневно) (14 сент.)

Объем неопр.

В июне-июле и ноябре-декабре 2015 г. этот индикатор служил ранним предупредительным сигналом, достаточно близким к крупным краткосрочным продажам

Уровень поддержки, заслуживающий внимания

Мелкий предупредительный знак

Июнь, Июль, Авг., …, Авг. Сент., Окт.

(14 сент.)

Кумулятивная линия роста/падения NYSE все еще подтверждает ралли рынка

(14 сент.)

Процент акций SPX выше своего 50- и 200-дневного скользящего среднего продолжает давать отрицательное подтверждение

(14 сент.)

SPX продолжает достигать новых максимумов, но все меньше и меньше акций их подтверждают

Июнь, Июль, Авг., …, Авг. Сент., Окт.

Наша позиция заключается в том, что лед становится достаточно тонким. Предполагается, что ФРС на грядущей встрече Федерального комитета по операциям на открытом рынке объявит начало «количественного ужесточения», что окажет еще большее давление на прирост денежной массы. Должно быть очевидно, что данный процесс не может быть бычьим, даже если он будет очень постепенным.

И тем не менее, даже при ослаблении свободной ликвидности, крайних настроениях и сомнительных внутренних показателях, рынок консолидируется вблизи исторических максимумов в середине сентября – статистически самого слабого месяца года. Поэтому кажется возможным, что инвесторы, упоминаемые Мэттом Кингом (см. выше), снова вложат в акции оставшиеся у них наличные резервы, чтобы «сделать свой год».

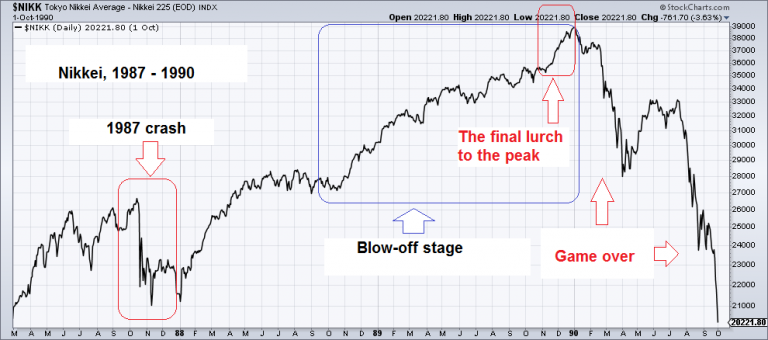

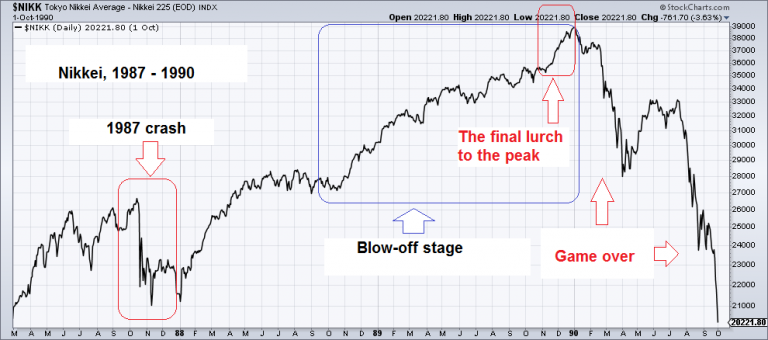

То же самое произошло в Японии в 1989 г., когда Nikkei в конце года поднялся до финального максимума, несмотря на обратную кривую доходности, резко растущие процентные ставки и ослабевающую ликвидность. Девять месяцев спустя он торговался ниже минимума краха 1987 г. Что не показано на нижеприведенном графике: после 5-месячного отскока от минимума краха 1990 г. индекс в течение следующих 12 месяцев полностью обвалился. К середине 1993 г. он потерял 65% от максимума. В марте 2009 г. он был на целых 83% ниже пика 30-летней давности – заметьте, номинально, тогда как Банк Японии проводил свое 5-е или 6-е количественное смягчение (смотря как их считать).

Вспышка и крах Nikkei в конце 1980-х – начале 1990-х – обратите внимание на «последний рывок к пику».

Средний токийский индекс Nikkei – Nikkei 225 (на конец дня)

1 окт. 1990 г.; Откр., Макс., Мин., Закр., Изм.

Крах 1987 г.

Стадия вспышки

Последний рывок к пику

Игра окончена

В конце 1980-х, когда индекс Nikkei казался неуязвимым, японские менеджеры ПИФов – подобно тем, с кем недавно общался Мэтт Кинг, – «отказались от оценочной стоимости как показателя». Они зрелищно пошли под воду вместе с кораблем, и в конечном итоге потеряли 90% своих активов. И японские инвесторы узнали, что «покупай и держи акции долгосрочно» – потенциально весьма опасная мантра. Хотя у них еще есть время, прежде чем они побьют рекордно длинный медвежий рынок 1721-1789 гг.

Заключение

Очевидно, что после нашего последнего предостережения, когда стало ясно, что прирост внутренней американской долларовой денежной массы существенно замедляется, ситуация еще больше ухудшилась – а, следовательно, цены активов стоят на еще более тонком льду, чем раньше. Также продолжают множиться и другие предупредительные знаки.

Нам бы хотелось, чтобы мы могли сказать вам, в каком месяце будет достигнута точка истощения и наступит развязка, но это невозможно. Слишком много подвижных частей: в зоне евро годовой прирост денежной массы (узкие деньги М1) все еще пребывает на приличном уровне 9% (тогда как пик составлял 15%), и, хотя это не может напрямую влиять на активы, оцениваемые в долларах, это подкрепляет настроения, поддерживая европейские высокодоходные облигации.

Может ли в ближайшем будущем нас ждать финальная вспышка? Возможно, но крах в ближайшие 8 недель, по крайней мере, не менее вероятен. После промежуточного пика прироста денежной массы в ноябре 2016 г. наблюдался активный спад прироста денег и кредита. Возможно, грядущее объявление частичной инверсии количественного смягчения послужит «триггером» (так как, похоже, никто не воспринимает это достаточно серьезно). Мы, конечно, не знаем, но подозреваем, что точка истощения сейчас очень близко.

Примечания:

*Конечно, когда он в 1912 г. окончил университет, экономическая наука еще не была полностью подчинена государству, а, следовательно, была сравнительно свободной от сущего вздора.

Графики: StockCharts, SentimenTrader, Федеральный резервный банк Сент-Луиса

«Если чистильщик обуви прогнозирует направление рынка, значит, человеку, которому есть что терять, на этом рынке не место».

– Джозеф Кеннеди (Joseph Kennedy)

На самом деле, насколько нам известно, это правдивая история – Джозеф Кеннеди, по всеобщему признанию крайне проницательный бизнесмен и инвестор (несмотря на экономическое образование*), действительно одним прекрасным утром подошел к чистильщику обуви, некоему Пэту Болонье (Pat Bologna), и тот спросил, не желает ли он получить пару советов по акциям. Кеннеди был удивлен и заинтригован и выразил желание его выслушать. Болонья написал на листе бумаги несколько тикеров, и когда Кеннеди позже в тот же день сравнил список с тикерной лентой, он понял, что все акции из списка Болоньи сильно выросли. Дело было за несколько месяцев до краха 1929 г.

Кеннеди за следующие несколько месяцев продал все свои акции и вложил деньги в самые надежные, на его взгляд, банки. Он уже успел заработать целое состояние на бычьем рынке и, как говорят, позже умножил его благодаря коротким позициям на медвежьем рынке. Мы вполне уверены, что его встреча с разбирающимся в рынке чистильщиком обуви не была единственной причиной, почему он решил продавать. Но он упоминал этот анекдот позже в своей жизни, и этот опыт подкрепил сделанный им ранее вывод: игра находится в очень поздней фазе, и рынок, скорее всего, вскоре сильно обрушится.

Мы вспомнили эту историю, когда этим летом нас навестил один хороший друг (зарабатывающий на инвестициях). Он, среди прочего, рассказал о своем знакомом, описанном им как инвестор на автопилоте, который очень редко смотрит на рынок и у которого часто появляются неверные идеи в неправильное время. Примечательна его последняя идея: он считал хорошей идеей «продавать волатильность» (продавая пут-опционы, если нам не изменяет память). Дело было в июле, как раз перед тем, как VIX достиг нового исторического минимума.

В 2008 г. VIX достиг максимума при 90 пунктах, что, по сути, было технической целью, ожидаемой нами в то время. В 2010 и 2011 гг. он прыгал примерно до 47 пунктов. В 2014 г. он установил максимум при 32 пунктах, а в 2015 г. он продвинулся до 52 пунктов. В данных случаях продажа опционов была не слишком популярна среди людей, упоминавшихся выше. Зато им нравилась эта идея, когда VIX был между 9 и 11.50. Поди разбери.

Индекс волатильности – новая методология

13 сент. 2017 г.; Откр., Макс., Мин., Закр., Изм.

VIX, ежедневно

Объем неопр.

Согласно WSJ, ряд пенсионных фондов запустили стратегию продаж пут-опционов в августе 2016 г. Тогда VIX имел значение 11.50.

Менее чем год спустя чистильщик обуви решил, что наконец пришло время продавать пут-опционы. VIX вот-вот должен был достичь 9, самого низкого уровня за всю историю индикатора.

Авг., Сент., Окт., Ноябрь, Дек., 2017, Февр., Март, …, Авг., Сент.

Не стоит делать поспешных выводов – если это не было известно раньше, то должно быть известно сейчас: VIX может очень долго оставаться вялым. Он лишь говорит нам, что на рынке мало беспокойства – мало спроса на опционные хеджи, и трейдеры более склонны продавать волатильность, чем покупать ее. И подобно тому, как высокие бычьи настроения во время бычьего рынка большую часть времени не являются контрарным индикатором, отсутствие беспокойства вполне может быть обоснованным на протяжении длительного времени.

Однако у нас есть хорошие причины подозревать, что данная конкретная игра также является достаточно дряхлой. Мы подробно обсудим развитие данных по настроениям в отдельном посте. Но вот несколько наблюдений в данном контексте. В последнее время настроения стали еще более перекошенными, так как к игре присоединилась широкая публика. Возможно, это не «чувствуется», как мания конца 1990-х – начала 2000-х, но через призму фактически измеримых данных общий бычий консенсус кажется еще большим, чем тогда.

К примеру, приток капитала во взаимные фонды ранее в этом году достиг рекордных максимумов. Вот недавний график, объединяющий относительные наличные резервы нескольких групп участников рынка (включая индивидуальных инвесторов, менеджеров взаимных фондов, фондовых трейдеров, менеджеров пенсионных фондов, менеджеров институциональных портфелей, мелких розничных инвесторов). Он показывает полное отсутствие страха спада:

Наличные остаются мусором – в рекордной степени. Инвесторы, очевидно, не верят, что рынок может пойти вниз. Неудивительно, ведь несколько лет назад, когда индекс S&P 500 был примерно на 1900 пунктов ниже, чем сейчас, они придерживались совершенно противоположного мнения. Как всегда, помните, что это не индикатор тайминга. Данный индикатор лишь показывает, насколько велика опасность в случае изменения направления движения рынка. Как правило, такая крайняя беспечность предшествует обвалам и крупным медвежьим рынкам, но она не может сказать нам, когда именно наступит кульминация.

Инвесторы держат рекордно малую защиту от потерь

S&P 500

Среднее распределение наличных между 6 категориями инвесторов

Источники: ICI, BofA, Rydex, Федеральная резервная система (ФРС), SENTIMENTRADER

Что касается рыночных настроений, мы хотели бы поделиться замечанием известного аналитика кредитного рынка из Citi Мэтта Кинга (Matt King), поражающего нас как пример построения инвесторами своих решений на неверной предпосылке. Оно также иллюстрирует, почему инвесторам стоит инвестировать свои деньги самостоятельно или быть очень осторожными с тем, каким фондовым управляющим они доверяют свои сбережения. Кроме того, оно показывает, что побуждения, определяющие решения фондовых менеджеров, стали безнадежно искаженными.

«Многие инвесторы, с которыми мы общаемся, похоже, почти отказались от оценочной стоимости как показателя, как и в случае недвижимости в Лондоне, Нью-Йорке или Гонконге: пусть на бумаге она кажется дорогой, но цена такая, какая есть, и они все равно покупают. Несколько инвесторов сказали нам, что они предпочтут потерять много денег за компанию с остальной частью рынка, чем получить результаты несколько ниже ожидаемых в продолжительном ралли и затем претерпеть падение управляемых активов, когда инвесторы перейдут на что-то другое».

Такое отношение может иметь последствия для краткосрочных перспектив рынка.

Прирост американской денежной массы продолжает быстро спотыкаться

Опубликована большая часть данных по широкой истинной денежной массе за август, и, похоже, замедление годового прироста денежной массы ускоряется. Годовой прирост TMS-2 только в августе потерял целых 1.3%, упав с 5% до 3.7%. Как мы и ожидали, он следует с задержкой за резким спадом прироста показателя узкой денежной массы AMS, обсужденного нами несколько недель назад.

Годовой прирост TMS-2 (широкая истинная американская денежная масса, черная линия) и коммерческие и промышленные кредиты в США (красная линия). Прирост денежной массы близок к 10-летнему минимуму.

Валютный компонент М1 + суммарные чековые депозиты + суммарные сберегательные депозиты во всех депозитарных институтах + бессрочные депозиты, принадлежащие иностранным официальным институтам + бессрочные депозиты американского правительства в коммерческих банках + балансы банкнот американского правительства в депозитарных институтах + депозиты в федеральных резервных банках, помимо резервных балансов: Казначейство США, общий учет

Коммерческие и промышленные кредиты, все коммерческие банки

TMS-2 (широкая истинная американская денежная масса) и коммерческие и промышленные кредиты

Годовой прирост: 3.7% и 1.9%

Текущий прирост TMS-2 последний раз наблюдался в декабре 2007 г.

Похожие уровни прироста коммерческих и промышленных кредитов последний раз наблюдались в апреле 2011 г. (при росте) и в марте 2009 г. (при падении)

Сент. 2011, Янв. 2012, Май 2012, Сент. 2012, …, Янв. 2017, Сент. 2017

Как мы всегда отмечаем, это важнейшие фундаментальные показатели, требующие вашего внимания. Все остальное вторично, потому что прирост денежной массы управляет как ценами активов, так и экономической активностью. Текущая высота цен активов и текущая сила экономических показателей ничего не говорят нам о завтрашнем дне (или говорят очень мало). Когда эти тренды обратятся вспять, это произойдет достаточно внезапно, практически без предупреждения. Конечно, некоторые предупредительные знаки перед крупным изменением тренда все же будут заметны.

На фондовом рынке можно наблюдать за внутренними индикаторами, настроениями, некоторыми коэффициентами (например, показателями нециклических и циклических секторов) и техническими расхождениями. Заметьте, что недавно друг за другом произошло два так называемых «знамения Гинденбурга» – знамение Гинденбурга, главным образом, указывает на степень внутрирыночной корреляции, поскольку главной особенностью этого сигнала является то, что он срабатывает, когда число новых 52-недельных максимумов и минимумов почти одинаково, несмотря на то что индексы торгуются вблизи новых максимумов. Вот определение «подтвержденного» знамения Гинденбурга (по Бобу Хойэ (Bob Hoye)):

50-дневное скользящее среднее NYSE должно расти.

Число новых 52-недельных минимумов должно составлять не менее 2.2% всех торговавшихся и изменивших стоимость эмиссий.

Новые 52-недельные максимумы также должны составлять не менее 2.2% всех торговавшихся и изменивших стоимость эмиссий.

Осциллятор Макклеллана ($NYMO) должен быть на данный момент отрицательным.

Подтвержденный сигнал имеет место тогда, когда второй сигнал дан в течение 36 дней.

Подтвержденный сигнал был в мае/июне. Другой сигнал наблюдался в индексе NYSE ($NYA) в середине августа, сразу после почти сработавшего сигнала в начале августа (по менее строгому определению сигнал в начале августа также можно считать «знамением»).

Число сигналов Гинденбурга в основных индексах в этом году взлетело.

Предупредительные знаки срабатывали в основных индексах весь год

S&P 500

Общее число знамений Гинденбурга в S&P 500, Nasdaq Composite, DIJA, Russell 2000

Скользящая 6-месячная сумма

Близко к предыдущему рекордному максимуму предупредительных знаков в ноябре 2007 г.

Последнее ралли привело к улучшению внутренних рыночных показателей – но их расхождение с ценами остается очень заметным. Вот для примера некоторые внутренние показатели индекса S&P 500 – SPX является самым сильным индексом в плане внутренних показателей, так как акции с высокой капитализацией в этом году существенно обыграли акции с низкой и средней капитализацией (заметьте, что кумулятивная линия роста/падения NYSE все еще выглядит неплохо, но это единственное исключение):

Все меньше и меньше акций поддерживают ралли к новым максимумам.

Процент новых максимумов – новых минимумов S&P 500 (на конец дня)

14 сентября 2017 г.; Откр., Макс., Мин., Закр., Изм.

$SPXHLP (ежедневно) (14 сент.)

Объем неопр.

В июне-июле и ноябре-декабре 2015 г. этот индикатор служил ранним предупредительным сигналом, достаточно близким к крупным краткосрочным продажам

Уровень поддержки, заслуживающий внимания

Мелкий предупредительный знак

Июнь, Июль, Авг., …, Авг. Сент., Окт.

(14 сент.)

Кумулятивная линия роста/падения NYSE все еще подтверждает ралли рынка

(14 сент.)

Процент акций SPX выше своего 50- и 200-дневного скользящего среднего продолжает давать отрицательное подтверждение

(14 сент.)

SPX продолжает достигать новых максимумов, но все меньше и меньше акций их подтверждают

Июнь, Июль, Авг., …, Авг. Сент., Окт.

Наша позиция заключается в том, что лед становится достаточно тонким. Предполагается, что ФРС на грядущей встрече Федерального комитета по операциям на открытом рынке объявит начало «количественного ужесточения», что окажет еще большее давление на прирост денежной массы. Должно быть очевидно, что данный процесс не может быть бычьим, даже если он будет очень постепенным.

И тем не менее, даже при ослаблении свободной ликвидности, крайних настроениях и сомнительных внутренних показателях, рынок консолидируется вблизи исторических максимумов в середине сентября – статистически самого слабого месяца года. Поэтому кажется возможным, что инвесторы, упоминаемые Мэттом Кингом (см. выше), снова вложат в акции оставшиеся у них наличные резервы, чтобы «сделать свой год».

То же самое произошло в Японии в 1989 г., когда Nikkei в конце года поднялся до финального максимума, несмотря на обратную кривую доходности, резко растущие процентные ставки и ослабевающую ликвидность. Девять месяцев спустя он торговался ниже минимума краха 1987 г. Что не показано на нижеприведенном графике: после 5-месячного отскока от минимума краха 1990 г. индекс в течение следующих 12 месяцев полностью обвалился. К середине 1993 г. он потерял 65% от максимума. В марте 2009 г. он был на целых 83% ниже пика 30-летней давности – заметьте, номинально, тогда как Банк Японии проводил свое 5-е или 6-е количественное смягчение (смотря как их считать).

Вспышка и крах Nikkei в конце 1980-х – начале 1990-х – обратите внимание на «последний рывок к пику».

Средний токийский индекс Nikkei – Nikkei 225 (на конец дня)

1 окт. 1990 г.; Откр., Макс., Мин., Закр., Изм.

Крах 1987 г.

Стадия вспышки

Последний рывок к пику

Игра окончена

В конце 1980-х, когда индекс Nikkei казался неуязвимым, японские менеджеры ПИФов – подобно тем, с кем недавно общался Мэтт Кинг, – «отказались от оценочной стоимости как показателя». Они зрелищно пошли под воду вместе с кораблем, и в конечном итоге потеряли 90% своих активов. И японские инвесторы узнали, что «покупай и держи акции долгосрочно» – потенциально весьма опасная мантра. Хотя у них еще есть время, прежде чем они побьют рекордно длинный медвежий рынок 1721-1789 гг.

Заключение

Очевидно, что после нашего последнего предостережения, когда стало ясно, что прирост внутренней американской долларовой денежной массы существенно замедляется, ситуация еще больше ухудшилась – а, следовательно, цены активов стоят на еще более тонком льду, чем раньше. Также продолжают множиться и другие предупредительные знаки.

Нам бы хотелось, чтобы мы могли сказать вам, в каком месяце будет достигнута точка истощения и наступит развязка, но это невозможно. Слишком много подвижных частей: в зоне евро годовой прирост денежной массы (узкие деньги М1) все еще пребывает на приличном уровне 9% (тогда как пик составлял 15%), и, хотя это не может напрямую влиять на активы, оцениваемые в долларах, это подкрепляет настроения, поддерживая европейские высокодоходные облигации.

Может ли в ближайшем будущем нас ждать финальная вспышка? Возможно, но крах в ближайшие 8 недель, по крайней мере, не менее вероятен. После промежуточного пика прироста денежной массы в ноябре 2016 г. наблюдался активный спад прироста денег и кредита. Возможно, грядущее объявление частичной инверсии количественного смягчения послужит «триггером» (так как, похоже, никто не воспринимает это достаточно серьезно). Мы, конечно, не знаем, но подозреваем, что точка истощения сейчас очень близко.

Примечания:

*Конечно, когда он в 1912 г. окончил университет, экономическая наука еще не была полностью подчинена государству, а, следовательно, была сравнительно свободной от сущего вздора.

Графики: StockCharts, SentimenTrader, Федеральный резервный банк Сент-Луиса

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба