25 октября 2017 Wolf Street

Долг в американских долларах вне США побил рекорд – даже по мусорным облигациям.

Китай сегодня анонсировал продажу правительственных облигаций, деноминированных в американских долларах, на $2 млрд. Данное предложение станет крупнейшей в истории продажей Китаем долларовых облигаций. В последний раз Китай продавал долларовые облигации в 2004 г.

Инвесторы всего мира рады отдать Китаю свои американские доллары в обмен на несколько более высокую доходность. Доходность 10-летних облигаций Казначейства США сейчас составляет 2.34%. Доходность похожих китайских государственных 10-летних облигаций составляет 3.67%.

Понижение кредитного рейтинга – не проблема. В сентябре Standard & Poor’s впервые за 19 лет понизил кредитный рейтинг Китая (до A+) из-за опасений о продолжении чрезмерного кредитования в Китае и создании этой растущей горой долга трудностей для Китая в случае финансового шока, такого как банковский кризис.

Moody’s понизил кредитный рейтинг Китая (до A1) еще в мае, впервые за 30 лет. «Понижение отражает ожидания Moody’s касаемо того, что финансовая сила Китая в ближайшие годы несколько ухудшится, так как государственный долг продолжает увеличиваться, а потенциальный рост замедляется», – сообщило агентство.

После этих понижений Standard & Poor’s и Moody’s присоединились к Fitch, понизившему рейтинг Китая в 2013 г.

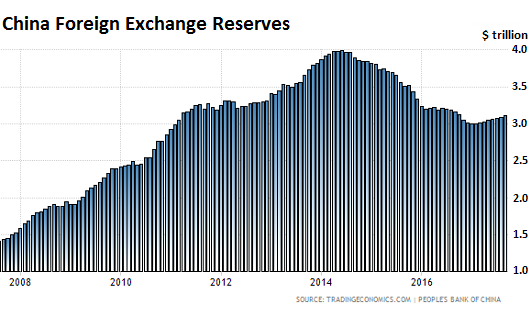

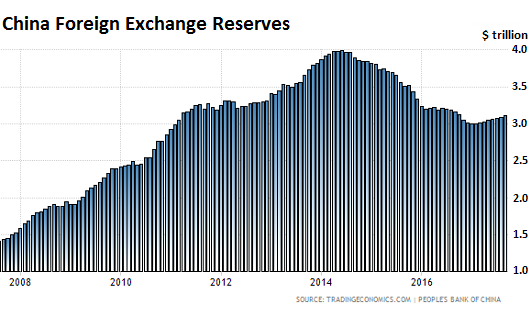

Однако китайское правительство не обязательно нуждается в долларах. 9 октября оно сообщило, что его иностранные валютные резервы – включая американские казначейские облигации на $1.15 трлн, согласно Казначейству США, – в конце сентября поднялись до $3.11 трлн, достигнув 11-месячного максимума, что свидетельствует о том, что меры по пресечению оттока капитала приносят плоды (источник: Trading Economics):

Китайские валютные резервы

$ трлн

Источники: tradingeconomics.com, Народный банк Китая

Так зачем Китаю эти $2 млрд американских долларов? Во-первых, они все еще дешевы, учитывая низкую доходность, которая должна вырасти, как только Федеральная резервная система развернет количественное смягчение. И во-вторых, Китай, возможно, хочет создать базу для торговли долларовыми облигациями внутри страны, что помогло бы установить цены для китайского корпоративного долга, деноминированного в долларах. А его немало.

К долларовой моде присоединились и другие правительства и компании стран развивающихся рынков. В их числе Таджикистан. В сентябре он продал 10-летних облигаций на $500 млн, что стало его первой в истории продажей облигаций в иностранной валюте. S&P присвоил облигациям рейтинг

B-, шесть пунктов от статуса мусорных, что является одним из самых низких рейтингов государственных облигаций. Однако при доходности 7.125% они пользовались большим спросом среди европейских и американских инвесторов.

«Инвесторы демонстрируют крайне бычьи настроения в отношении облигаций из развивающихся рынков и с радостью покупают для диверсификации новые имена», – сказал Wall Street Journal Питер Чарльз (Peter Charles), управляющий директор Citibank, проводивший продажу.

В июне даже Мальдивы, крохотное государство на атоллах в Индийском океане, смогли продать 5-летних облигаций на $200 млн с купоном на 7%.

В общей сложности с начала этого года правительства и компании стран развивающихся рынков выпустили деноминированных в долларах облигаций на $509 млрд, что стало новым рекордом. Эмиссия деноминированных в долларах мусорных облигаций в развивающихся странах с начала этого года достигла рекордных $221 трлн, что на 60% больше, чем за весь 2016 г. Согласно Wall Street Journal:

«Инвесторская жажда прибыли позволяет правительствам и компаниям некоторых беднейших стран мира продавать облигации с все более низкими процентными ставками.

Покупатели рассуждают, что облигации имеют здоровую доходность и мало прямых рисков. Глобальная экономика кажется прочной, и уровень дефолтов в странах с развивающимися рынками низкий. Банкиры ожидают, что до конца года такие страны продадут новых мусорных облигаций на десятки миллиардов долларов.

Эйфория беспокоит некоторых инвесторов, предупреждающих, что лихорадочные покупки рисковых активов иногда предвещают поворотные точки рынка. Средняя доходность корпоративных облигаций спекулятивного уровня из стран развивающихся рынков в конце прошлой недели упала до 5.53%, что является рекордным минимумом, согласно J.P. Morgan. Два года назад эта доходность составляла больше 9%.

В предыдущие периоды рыночного стресса и экономической слабости мусорные облигации и долг стран развивающихся рынков входили в число классов активов, претерпевших резкий спад цен, поскольку инвесторы избавлялись от рисковых резервов в пользу более безопасных. Недавнее сокращение спредов поднимает вопрос о том, получают ли инвесторы адекватную плату за предпринимаемые ими риски».

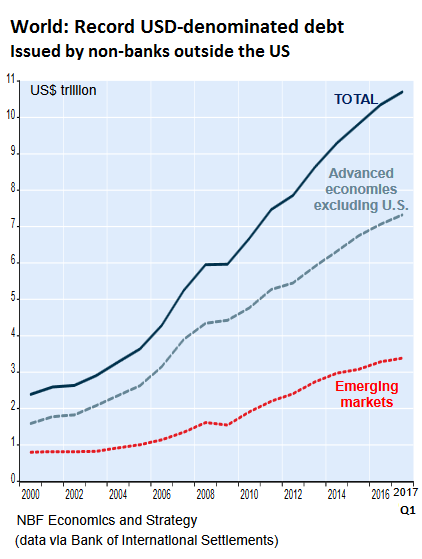

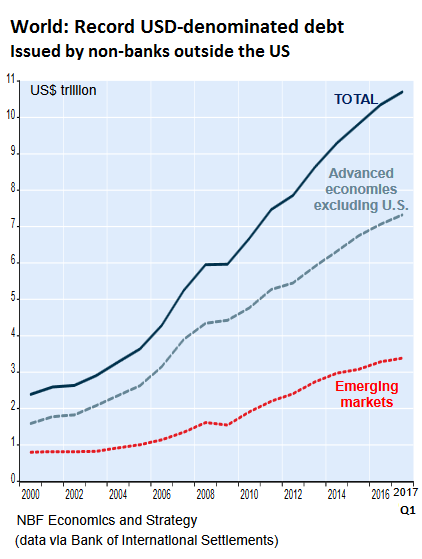

Суммарный долларовый долг правительств и небанковских корпораций вне США поднялся до нового рекорда, $10.7 трлн, согласно последнему квартальному обзору Банка международных расчетов, цитируемому Кришеном Рангасами (Krishen Rangasamy), старшим экономистом Национального банка Канады, в экономическом анализе. В странах развивающихся рынков деноминированный в долларах долг составил $3.4 трлн:

Мир: рекордный долг, деноминированный в американских долларах

Эмитировано небанковским сектором вне США

$ трлн

Итого - синим

Развитые экономики, включая США - пунктиром

Развивающиеся рынки - красным

1-й кв. 2017

Центр экономико-стратегических исследований финансовых рынков Национального банка Канады (данные Банка международных расчетов)

Деноминированный в долларах долг правительств и небанковских корпораций в продвинутых экономиках с валютами, отличными от доллара, достиг 26% их ВВП, что почти в три раза больше, чем в 2000 г.

Заем в иностранной валюте увеличивает риск дефолта. Когда доллар растет относительно валюты, используемой заемщиком, – что происходит постоянно в случае многих валют стран развивающихся рынков с намного более высокой инфляцией, чем в США, – заемщики могут оказаться не в состоянии погасить свои долларовые долги. А когда эти экономики или корпоративные денежные потоки замедляются, центральные банки этих стран не могут напечатать доллары, чтобы спасти свои правительства и крупнейшие компании. На такой почве возникали финансовые кризисы, включая азиатский финансовый кризис и «текиловый» кризис в Мексике.

Но сегодня все это не имеет значения. Значение имеют лишь гоняющиеся за доходностью инвесторы, неспособные после многолетнего промывания мозгов центральными банками в виде политики нулевых процентных ставок увидеть какие бы то ни было риски. И доллар остается предпочитаемой иностранной валютой.

Китай сегодня анонсировал продажу правительственных облигаций, деноминированных в американских долларах, на $2 млрд. Данное предложение станет крупнейшей в истории продажей Китаем долларовых облигаций. В последний раз Китай продавал долларовые облигации в 2004 г.

Инвесторы всего мира рады отдать Китаю свои американские доллары в обмен на несколько более высокую доходность. Доходность 10-летних облигаций Казначейства США сейчас составляет 2.34%. Доходность похожих китайских государственных 10-летних облигаций составляет 3.67%.

Понижение кредитного рейтинга – не проблема. В сентябре Standard & Poor’s впервые за 19 лет понизил кредитный рейтинг Китая (до A+) из-за опасений о продолжении чрезмерного кредитования в Китае и создании этой растущей горой долга трудностей для Китая в случае финансового шока, такого как банковский кризис.

Moody’s понизил кредитный рейтинг Китая (до A1) еще в мае, впервые за 30 лет. «Понижение отражает ожидания Moody’s касаемо того, что финансовая сила Китая в ближайшие годы несколько ухудшится, так как государственный долг продолжает увеличиваться, а потенциальный рост замедляется», – сообщило агентство.

После этих понижений Standard & Poor’s и Moody’s присоединились к Fitch, понизившему рейтинг Китая в 2013 г.

Однако китайское правительство не обязательно нуждается в долларах. 9 октября оно сообщило, что его иностранные валютные резервы – включая американские казначейские облигации на $1.15 трлн, согласно Казначейству США, – в конце сентября поднялись до $3.11 трлн, достигнув 11-месячного максимума, что свидетельствует о том, что меры по пресечению оттока капитала приносят плоды (источник: Trading Economics):

Китайские валютные резервы

$ трлн

Источники: tradingeconomics.com, Народный банк Китая

Так зачем Китаю эти $2 млрд американских долларов? Во-первых, они все еще дешевы, учитывая низкую доходность, которая должна вырасти, как только Федеральная резервная система развернет количественное смягчение. И во-вторых, Китай, возможно, хочет создать базу для торговли долларовыми облигациями внутри страны, что помогло бы установить цены для китайского корпоративного долга, деноминированного в долларах. А его немало.

К долларовой моде присоединились и другие правительства и компании стран развивающихся рынков. В их числе Таджикистан. В сентябре он продал 10-летних облигаций на $500 млн, что стало его первой в истории продажей облигаций в иностранной валюте. S&P присвоил облигациям рейтинг

B-, шесть пунктов от статуса мусорных, что является одним из самых низких рейтингов государственных облигаций. Однако при доходности 7.125% они пользовались большим спросом среди европейских и американских инвесторов.

«Инвесторы демонстрируют крайне бычьи настроения в отношении облигаций из развивающихся рынков и с радостью покупают для диверсификации новые имена», – сказал Wall Street Journal Питер Чарльз (Peter Charles), управляющий директор Citibank, проводивший продажу.

В июне даже Мальдивы, крохотное государство на атоллах в Индийском океане, смогли продать 5-летних облигаций на $200 млн с купоном на 7%.

В общей сложности с начала этого года правительства и компании стран развивающихся рынков выпустили деноминированных в долларах облигаций на $509 млрд, что стало новым рекордом. Эмиссия деноминированных в долларах мусорных облигаций в развивающихся странах с начала этого года достигла рекордных $221 трлн, что на 60% больше, чем за весь 2016 г. Согласно Wall Street Journal:

«Инвесторская жажда прибыли позволяет правительствам и компаниям некоторых беднейших стран мира продавать облигации с все более низкими процентными ставками.

Покупатели рассуждают, что облигации имеют здоровую доходность и мало прямых рисков. Глобальная экономика кажется прочной, и уровень дефолтов в странах с развивающимися рынками низкий. Банкиры ожидают, что до конца года такие страны продадут новых мусорных облигаций на десятки миллиардов долларов.

Эйфория беспокоит некоторых инвесторов, предупреждающих, что лихорадочные покупки рисковых активов иногда предвещают поворотные точки рынка. Средняя доходность корпоративных облигаций спекулятивного уровня из стран развивающихся рынков в конце прошлой недели упала до 5.53%, что является рекордным минимумом, согласно J.P. Morgan. Два года назад эта доходность составляла больше 9%.

В предыдущие периоды рыночного стресса и экономической слабости мусорные облигации и долг стран развивающихся рынков входили в число классов активов, претерпевших резкий спад цен, поскольку инвесторы избавлялись от рисковых резервов в пользу более безопасных. Недавнее сокращение спредов поднимает вопрос о том, получают ли инвесторы адекватную плату за предпринимаемые ими риски».

Суммарный долларовый долг правительств и небанковских корпораций вне США поднялся до нового рекорда, $10.7 трлн, согласно последнему квартальному обзору Банка международных расчетов, цитируемому Кришеном Рангасами (Krishen Rangasamy), старшим экономистом Национального банка Канады, в экономическом анализе. В странах развивающихся рынков деноминированный в долларах долг составил $3.4 трлн:

Мир: рекордный долг, деноминированный в американских долларах

Эмитировано небанковским сектором вне США

$ трлн

Итого - синим

Развитые экономики, включая США - пунктиром

Развивающиеся рынки - красным

1-й кв. 2017

Центр экономико-стратегических исследований финансовых рынков Национального банка Канады (данные Банка международных расчетов)

Деноминированный в долларах долг правительств и небанковских корпораций в продвинутых экономиках с валютами, отличными от доллара, достиг 26% их ВВП, что почти в три раза больше, чем в 2000 г.

Заем в иностранной валюте увеличивает риск дефолта. Когда доллар растет относительно валюты, используемой заемщиком, – что происходит постоянно в случае многих валют стран развивающихся рынков с намного более высокой инфляцией, чем в США, – заемщики могут оказаться не в состоянии погасить свои долларовые долги. А когда эти экономики или корпоративные денежные потоки замедляются, центральные банки этих стран не могут напечатать доллары, чтобы спасти свои правительства и крупнейшие компании. На такой почве возникали финансовые кризисы, включая азиатский финансовый кризис и «текиловый» кризис в Мексике.

Но сегодня все это не имеет значения. Значение имеют лишь гоняющиеся за доходностью инвесторы, неспособные после многолетнего промывания мозгов центральными банками в виде политики нулевых процентных ставок увидеть какие бы то ни было риски. И доллар остается предпочитаемой иностранной валютой.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба