9 ноября 2017 Zero Hedge

Экономика США, похоже, живет в параллельной реальности. Политики и инвесторы в фондовые активы утверждают, что все хорошо и ВВП растет, а долговой рынок закладывается на рецессию.

Федеральная резервная система готовится в декабре в очередной раз повысить ставку, и все участники рынка к этому готовы и уверены в этом. Вопрос в том, что рынок больше не чувствителен к этим актам ужесточения денежно-кредитной политики.

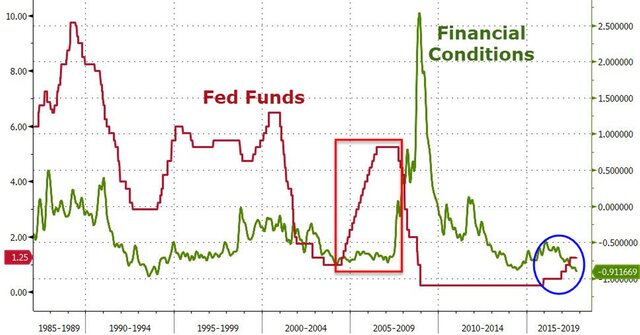

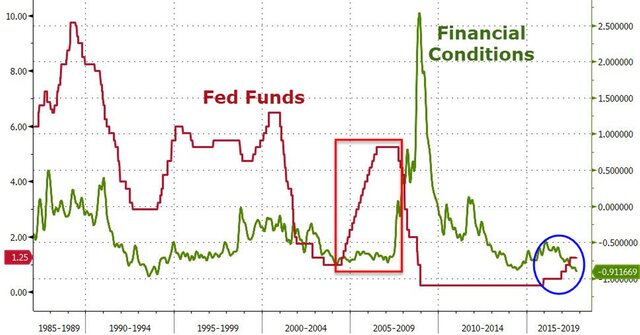

Несмотря на повышение ставок и начало сокращения баланса ФРС, финансовые условия на рынке резко смягчились, причем как раз после того, как регулятор начал ужесточать денежно-кредитную политику.

Кривая доходностей трежерис - основной ориентир для всего финансового рынка - продолжает сглаживаться, разница в ставках между длинными и короткими бумагами уже достигла рекордного минимума.

Ниже приведем график, на котором отражены ставка ФРС, финансовые условия и динамика кривой доходностей.

Если посмотреть период за год, то есть с осени прошлого года, то можно заметить, что после повышения ставки произошел скачок кривой доходности, но с тех пор она становится все более и более плоской.

На самом деле, ситуация довольно странная, и экономисты ломают голову, пытаясь объяснить, что происходит. У всех свои теории на этот счет, но почти все согласны, что это какая-то четко торгуемая тенденция.

Возможно, Федеральная резервная система слишком медленно и предсказуемо повышала ставки, а рынок по-прежнему не верит прогнозу регулятора, так называемому dot-plot, где члены Комитета по операциям на открытом рынке указывают количество повышений ставки на будущий год. Впрочем, как мы уже сказали, грядущее в декабре повышение ни у кого не вызывает сомнений.

Мы неспроста сказали о медленном и не слишком значительном повышении ставки. Если обратиться к истории, то можно заметить, что финансовые условия практически никогда особо не ужесточались, до тех пор пока ФРС не повышала ставки до 5,25%.

Судя по всему, ФРС просто потеряла контроль, хотя, надо отметить, что у американского регулятора намного больше пространства для маневра, чем у коллег из ЕЦБ и Банка Японии, которые так и не смогли достичь целей по инфляции и толком не знают, как выходить из своих стимулирующих программ.

Федеральная резервная система готовится в декабре в очередной раз повысить ставку, и все участники рынка к этому готовы и уверены в этом. Вопрос в том, что рынок больше не чувствителен к этим актам ужесточения денежно-кредитной политики.

Несмотря на повышение ставок и начало сокращения баланса ФРС, финансовые условия на рынке резко смягчились, причем как раз после того, как регулятор начал ужесточать денежно-кредитную политику.

Кривая доходностей трежерис - основной ориентир для всего финансового рынка - продолжает сглаживаться, разница в ставках между длинными и короткими бумагами уже достигла рекордного минимума.

Ниже приведем график, на котором отражены ставка ФРС, финансовые условия и динамика кривой доходностей.

Если посмотреть период за год, то есть с осени прошлого года, то можно заметить, что после повышения ставки произошел скачок кривой доходности, но с тех пор она становится все более и более плоской.

На самом деле, ситуация довольно странная, и экономисты ломают голову, пытаясь объяснить, что происходит. У всех свои теории на этот счет, но почти все согласны, что это какая-то четко торгуемая тенденция.

Возможно, Федеральная резервная система слишком медленно и предсказуемо повышала ставки, а рынок по-прежнему не верит прогнозу регулятора, так называемому dot-plot, где члены Комитета по операциям на открытом рынке указывают количество повышений ставки на будущий год. Впрочем, как мы уже сказали, грядущее в декабре повышение ни у кого не вызывает сомнений.

Мы неспроста сказали о медленном и не слишком значительном повышении ставки. Если обратиться к истории, то можно заметить, что финансовые условия практически никогда особо не ужесточались, до тех пор пока ФРС не повышала ставки до 5,25%.

Судя по всему, ФРС просто потеряла контроль, хотя, надо отметить, что у американского регулятора намного больше пространства для маневра, чем у коллег из ЕЦБ и Банка Японии, которые так и не смогли достичь целей по инфляции и толком не знают, как выходить из своих стимулирующих программ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба