24 ноября 2017 goldenfront.ru Льюис Нейтан

Сегодня мы рассмотрим общую доходность акций, облигаций и золота с 1871 по 2015 гг. Данные взяты отсюда:

http://www.econ.yale.edu/~shiller/data.htm

Я рассчитал общую доходность следующим образом:

Акции: индексная доходность + 1/12 дивидендов ежемесячно.

Облигации: доходность «долгосрочных» облигаций в ежемесячном начислении.

Золото: цена в долларах.

Для расчета индекса облигаций это не очень хороший способ. Среди прочего, не учитывается рыночная цена облигаций. Но для грубого обзора этого должно быть достаточно.

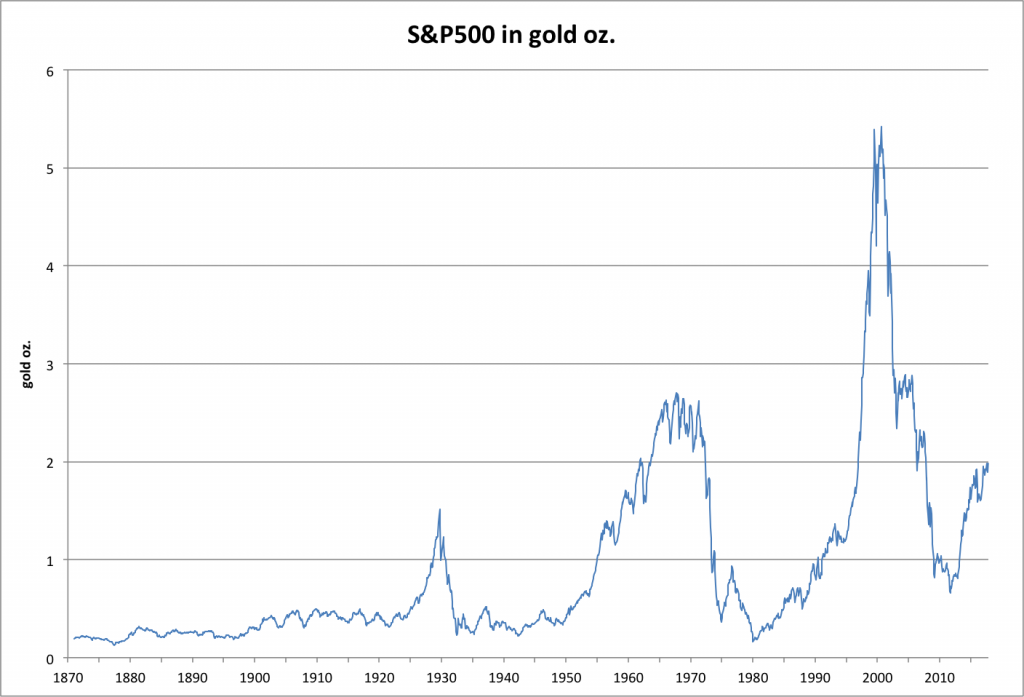

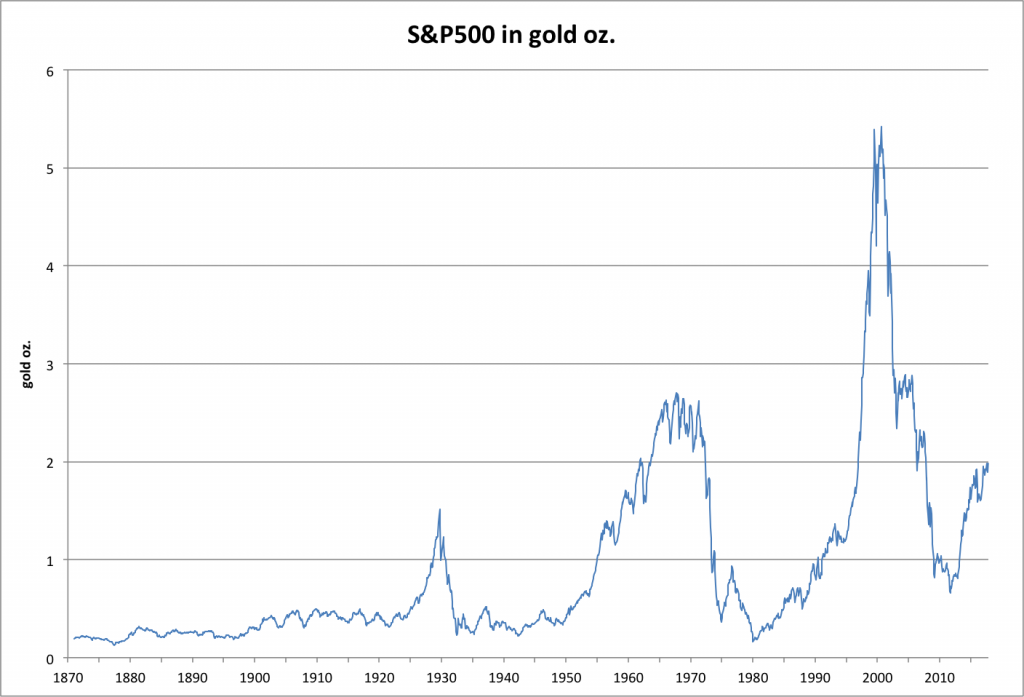

Для начала рассмотрим индекс S&P500 относительно золота, без дивидендов:

S&P500 в унциях золота

унции золота

Не очень впечатляет. По данному показателю мы все еще пребываем ниже уровня 1960-х, несмотря на исторически высокие цены.

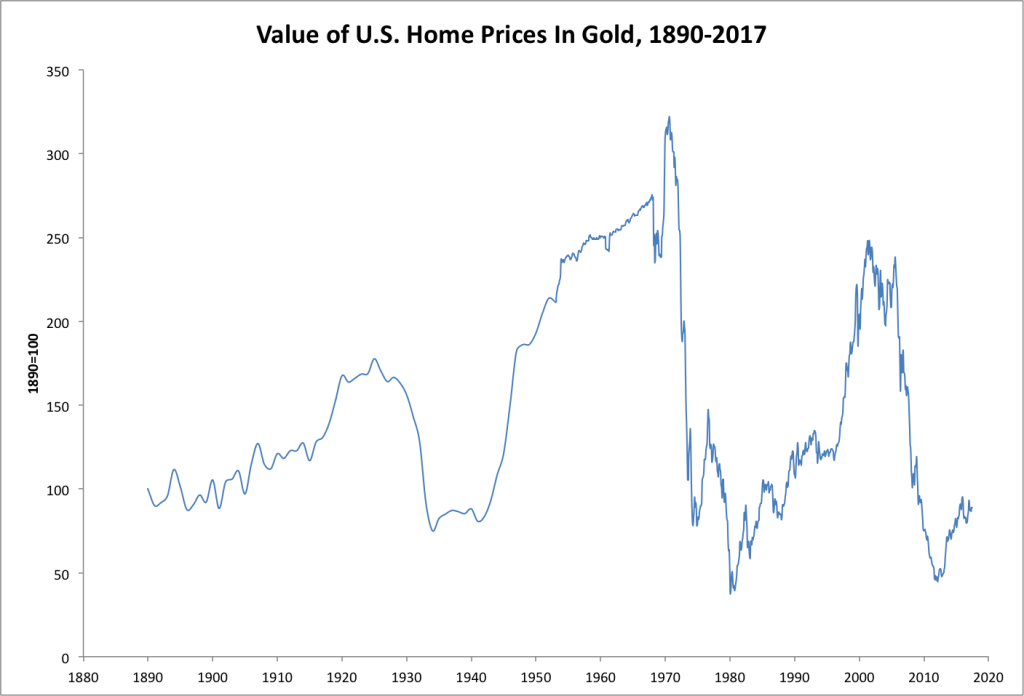

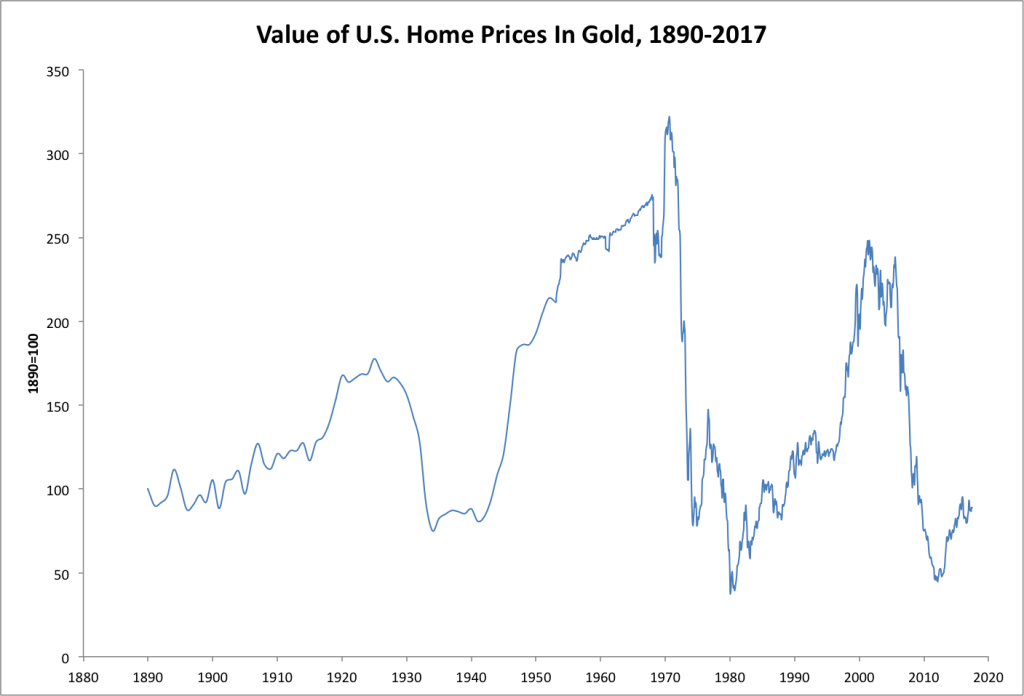

Вот похожий график для домов, также на основании данных Роберта Шиллера (Robert Shiller):

Цены на дома в США в золоте, 1890-2017 гг.

Интригующий график, показывающий, что около 2010 г. дома на самом деле были дешевы относительно золота, особенно учитывая низкие ипотечные ставки.

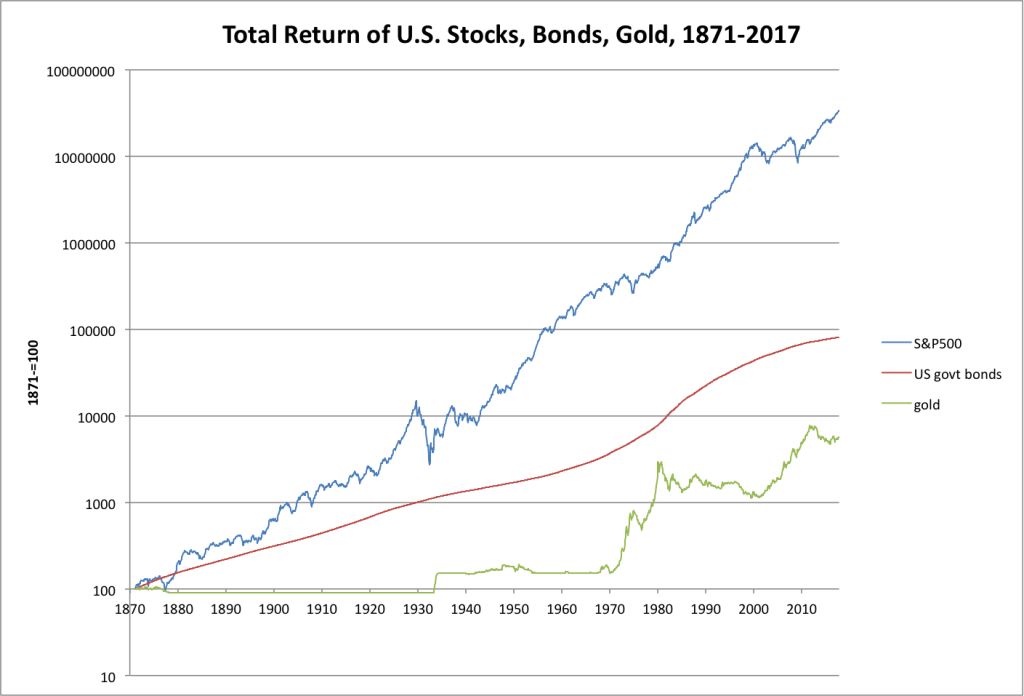

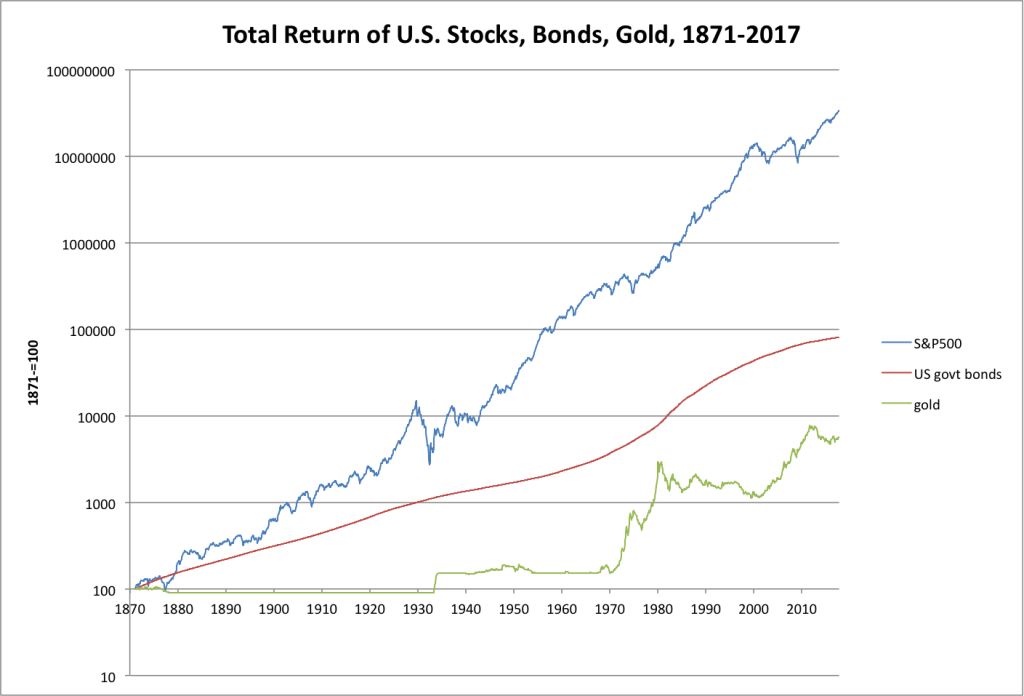

Общая доходность американских акций, облигаций, золота, 1871-2017 гг.

S&P500

Американские правительственные облигации

Золото

Здесь мы видим, что акции после 1871 г. (=100) показали отличные результаты, что неудивительно, поскольку с 1871 по 1971 гг. цена золота составляла от $23 до $35 за унцию. Здесь имеет место существенная «ошибка выжившего»: мы не показываем данные всех фондовых рынков/стран, подававших надежды в 1870 г., где дела пошли не очень хорошо, в том числе:

Россия: коммунистическая революция в 1917 г.

Германия: две проигранных мировых войны, плюс гиперинфляция в 1920-х.

Британия: две мировых войны.

Япония: разорена во Второй мировой войне.

Китай: революция в 1911 г., война в 1937 г., гиперинфляция в 1940-х, коммунистическая революция в 1949 г.

Бразилия и Аргентина: гиперинфляция, военные перевороты.

Франция: военное вторжение в 1914 и 1940 гг., плюс несколько смен правительства.

Италия: проигранная Вторая мировая, гиперинфляция.

Есть исследование Ибботсона (Ibbotson), оценивающее доходность акций/бизнеса по всему миру в XX веке, и там результаты менее впечатляющи, чем американские.

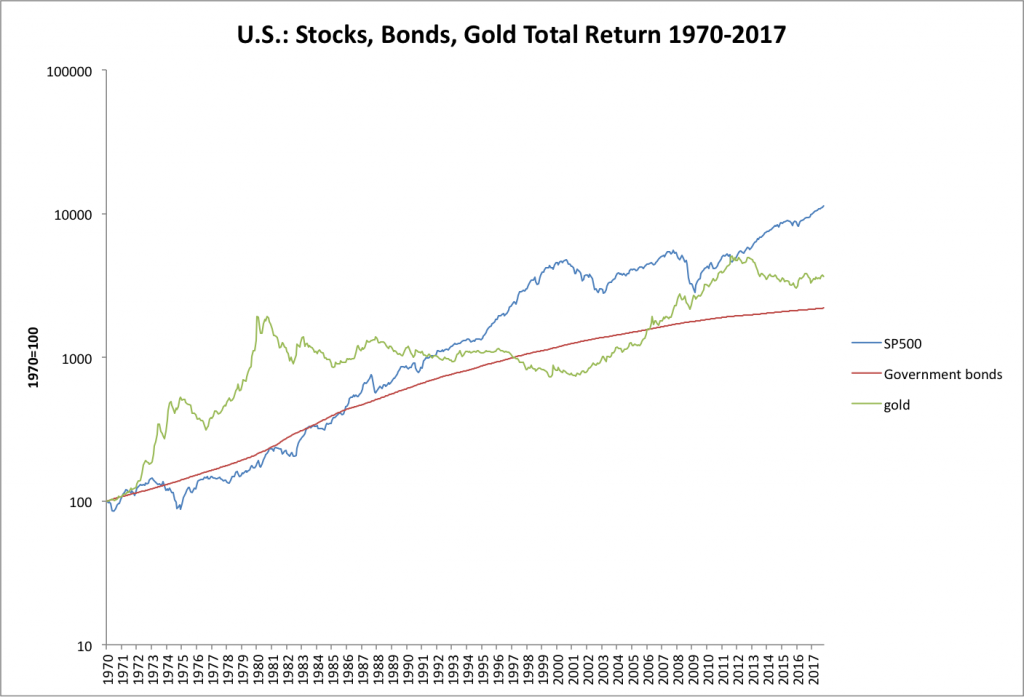

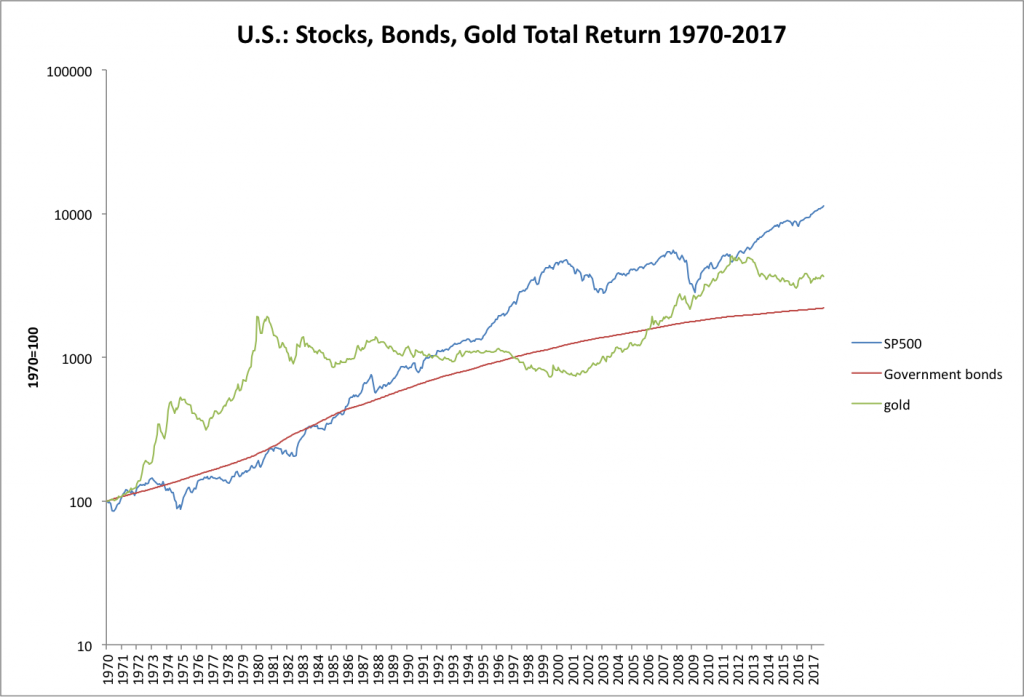

Теперь рассмотрим общую доходность с 1971 г.:

США: общая доходность акций, облигаций, золота, 1970-2017 гг.

S&P500

Правительственные облигации

Золото

Как можно видеть, в плавающей среде бумажных денег после 1970 г. перевес акций не так очевиден. Индекс облигаций здесь, вероятно, немного недооценен, поскольку, как мне кажется, несколько лет назад облигации были примерно наравне с акциями. Как бы то ни было, мы видим, что золото и акции в 2009-2011 гг. были примерно на равных. Сейчас у акций есть небольшой перевес, но я все же считаю, что вскоре золото обретет первенство.

Вот, собственно, каково положение дел. Если кто-то умаляет долгосрочные преимущества золота в сравнении с акциями, укажите на то, что с 1970 г. их результаты были сопоставимы: были как периоды, когда золото радикально превосходило акции, так и периоды, когда акции радикально превосходили золото. Поскольку золото – это всего лишь кусок металла, «излюбленная горная порода», как некоторые любят говорить, чье главное свойство в том, что его стоимость не сильно меняется, можно увидеть, что это, главным образом, свидетельствует о плохих показателях американской экономики после 1970 г. в сравнении с тем, что было нормой до 1970 г.

http://www.econ.yale.edu/~shiller/data.htm

Я рассчитал общую доходность следующим образом:

Акции: индексная доходность + 1/12 дивидендов ежемесячно.

Облигации: доходность «долгосрочных» облигаций в ежемесячном начислении.

Золото: цена в долларах.

Для расчета индекса облигаций это не очень хороший способ. Среди прочего, не учитывается рыночная цена облигаций. Но для грубого обзора этого должно быть достаточно.

Для начала рассмотрим индекс S&P500 относительно золота, без дивидендов:

S&P500 в унциях золота

унции золота

Не очень впечатляет. По данному показателю мы все еще пребываем ниже уровня 1960-х, несмотря на исторически высокие цены.

Вот похожий график для домов, также на основании данных Роберта Шиллера (Robert Shiller):

Цены на дома в США в золоте, 1890-2017 гг.

Интригующий график, показывающий, что около 2010 г. дома на самом деле были дешевы относительно золота, особенно учитывая низкие ипотечные ставки.

Общая доходность американских акций, облигаций, золота, 1871-2017 гг.

S&P500

Американские правительственные облигации

Золото

Здесь мы видим, что акции после 1871 г. (=100) показали отличные результаты, что неудивительно, поскольку с 1871 по 1971 гг. цена золота составляла от $23 до $35 за унцию. Здесь имеет место существенная «ошибка выжившего»: мы не показываем данные всех фондовых рынков/стран, подававших надежды в 1870 г., где дела пошли не очень хорошо, в том числе:

Россия: коммунистическая революция в 1917 г.

Германия: две проигранных мировых войны, плюс гиперинфляция в 1920-х.

Британия: две мировых войны.

Япония: разорена во Второй мировой войне.

Китай: революция в 1911 г., война в 1937 г., гиперинфляция в 1940-х, коммунистическая революция в 1949 г.

Бразилия и Аргентина: гиперинфляция, военные перевороты.

Франция: военное вторжение в 1914 и 1940 гг., плюс несколько смен правительства.

Италия: проигранная Вторая мировая, гиперинфляция.

Есть исследование Ибботсона (Ibbotson), оценивающее доходность акций/бизнеса по всему миру в XX веке, и там результаты менее впечатляющи, чем американские.

Теперь рассмотрим общую доходность с 1971 г.:

США: общая доходность акций, облигаций, золота, 1970-2017 гг.

S&P500

Правительственные облигации

Золото

Как можно видеть, в плавающей среде бумажных денег после 1970 г. перевес акций не так очевиден. Индекс облигаций здесь, вероятно, немного недооценен, поскольку, как мне кажется, несколько лет назад облигации были примерно наравне с акциями. Как бы то ни было, мы видим, что золото и акции в 2009-2011 гг. были примерно на равных. Сейчас у акций есть небольшой перевес, но я все же считаю, что вскоре золото обретет первенство.

Вот, собственно, каково положение дел. Если кто-то умаляет долгосрочные преимущества золота в сравнении с акциями, укажите на то, что с 1970 г. их результаты были сопоставимы: были как периоды, когда золото радикально превосходило акции, так и периоды, когда акции радикально превосходили золото. Поскольку золото – это всего лишь кусок металла, «излюбленная горная порода», как некоторые любят говорить, чье главное свойство в том, что его стоимость не сильно меняется, можно увидеть, что это, главным образом, свидетельствует о плохих показателях американской экономики после 1970 г. в сравнении с тем, что было нормой до 1970 г.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба