27 ноября 2017 goldenfront.ru Эгон Фон Грейерц

Мы сейчас находимся в преддверии одного из самых уникальных и пугающих периодов в истории. Никогда еще не было так много крайностей в столь многих сферах. Последние 100 лет все как будто развивалось намного быстрее, в том числе население, технологии, инфляция, долг, печатание денег, бюджетные дефициты, цены акций, облигаций и недвижимости, криптовалюты и т. д.

Все эти области сейчас пребывают в фазе экспоненциального роста. Последняя стадия экспоненциального роста является взрывной и напоминает подъем вверх по прямой. В большой выборке, как в случае мирового населения или индекса Доу – Джонса, подъем никогда не заканчивается обычным боковым движением. После подъема всегда следует спад.

Кажется, что сегодня все в мире развивается намного быстрее, например, компьютеры, мобильные телефоны и роботы. Мир предполагает, что этот экспоненциальный рост в таком большом числе областей будет продолжаться или даже еще ускорится. Но, к сожалению, это вряд ли так.

Экспоненциальные движения конечны

Существует более научная иллюстрация того, как происходят и как заканчиваются такие экспоненциальные движения.

Представьте себе футбольный стадион, наполняемый водой. Вода вливается раз в минуту. Каждую минуту число капель удваивается. То есть, 1, 2, 4, 8, 16 и т. д. Сколько минут понадобится, чтобы наполнить стадион? День, месяц, год? Нет, он наполнится намного быстрее, всего за 50 минут! Уже это понять сложно, но еще интереснее, насколько наполнится стадион за 45 минут. Большинство людей считают, что на 75-90%. Совершенно неверно. За 45 минут стадион наполнится лишь на 7%! За последние 5 минут стадион наполнится от 7% до 100%.

Реальные цены на дома в Стокгольме, 1975-2017 гг.

1995-2017 гг.: экспоненциальный рост в 6 раз

Таково простое объяснение того, почему мы видим такое очень быстрое экспоненциальное движение в стольких областях. Конечно, невозможно сказать, когда точно наполнится глобальный стадион или индивидуальные стадионы, в частности потому, что нам неизвестны их размеры. Но нам известно, что когда стадион наполнится, уровень воды не просто перестанет расти – стадион разрушится.

Сейчас мы, вероятно, живем в последнюю минуту или, может, в последние секунды движения, так как мы пребываем в экспоненциальной фазе, длящейся около 100 лет.

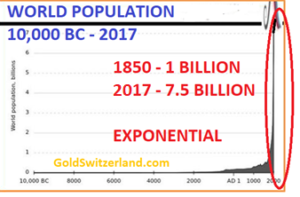

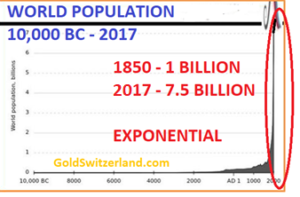

Мировое население сократится на 2-3 млрд

Мировое население, 10 000 г. до н.э. – 2017 г.

1850 г. – 1 млрд

2017 г. – 7.5 млрд

Экспоненциальный рост

Чтобы рассмотреть несколько примеров экспоненциального роста, можно начать с мирового населения. На протяжении тысячелетий мировое население росло очень медленно, но в 1850-е наконец достигло 1 млрд. С тех пор оно выросло более чем в 7 раз, до 7.5 млрд. Многие «эксперты» сейчас прогнозируют, что скоро нас будет 15 или 20 млрд.

Да, мировое население еще может немного увеличиться, но более вероятно, что в ближайшие десятилетия мы увидим существенное снижение. Возможно даже, что это произойдёт намного быстрее, в зависимости от того, какие события ждут мир. Если взглянуть на размер экспоненциального роста, с середины 1850-х мировое население увеличилось на 6.5 млрд человек. Нормальная коррекция для такого экспоненциального роста должна составлять 38-50%. Следовательно, мировое население может сократиться на 2.5-3.7 млрд, т. е. до 3.8-5 млрд. Разумеется, это кажется ужасным и невозможным, но если посмотреть на график, то это вполне вероятно. Конечно, мы, возможно, еще увидим некоторый рост, прежде чем мировое население сократится. Однако риск скорого начала спада намного выше, чем вероятность существенного дальнейшего роста.

Триггеры такого существенного сокращения могут быть разные, например, война, эпидемия, экономический коллапс, ведущий к бедности и голоду, или сочетание этих событий.

К примеру, приблизительно в 1340-50 гг. эпидемия чумы сократила европейское население почти на 60%, а мировое, по разным оценкам, – на 30-50%.

Ядерная война между Северной Кореей и США может в итоге втянуть Китай, Россию, Иран, Пакистан, Индию и многие другие страны и оказаться не менее разрушительной, возможно, сократив мировое население на более чем 60%.

Точно так же катастрофическим для мира окажется далеко не маловероятный коллапс финансовой системы.

Совершенно ясно, что хотя бы одно из этих событий произойдет в ближайшие годы, только, конечно, невозможно сказать, когда именно.

Портфель вечного богатства

В зависимости от масштаба проблемы, в том числе от географического охвата, обычным людям очень сложно к такому подготовиться. Мало у кого есть частный самолет и жилье в разных уголках мира. Однако для тех, у кого есть сбережения, сейчас самое время принять оборонительные меры, если вы этого еще не сделали. Я знаю одну очень старую состоятельную семью, сотни лет хранящую свое богатство в земельной собственности, искусстве и золоте, отводя каждому из них 1/3. Если земля плодородная, то это, конечно, превосходный портфель, который будет продолжать показывать хорошие результаты во время грядущего спада. Золото и сельскохозяйственная земля – это реальные активы для сохранения богатства, тогда как некоторые предметы искусства сейчас пребывают в пузыре и поэтому пострадают. Но 2/3 активов из портфеля этой семьи могут в ближайшие годы принести очень хорошие результаты.

Индекс Доу – Джонса, 1990-2017 гг.

2009-17: рост в 3 раза

Экспоненциальный рост

Инвестор, избегающий риска или идущий против толпы, может сегодня взглянуть на любой график акций, облигаций или недвижимости и увидеть, что мы везде достигли крайностей. Если говорить о соотношении риска и выгоды, очень мало инвесторов зарабатывают, покупая на последних стадиях движения. Да, все, кто купил NASDAQ в начале 1999 г., более чем удвоили свой капитал к марту 2000 г. Но проблема в том, что более чем 95% инвесторов в тот момент оставались в игре и большинство из них не вышли из нее, пока не потеряли 50-80%.

Не станьте жертвой

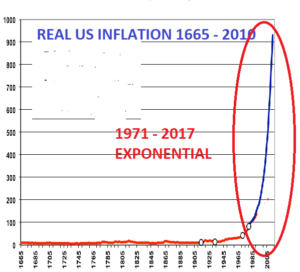

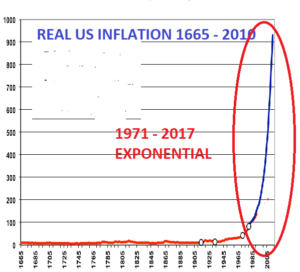

Реальная американская инфляция, 1665-2010 гг.

1971-2017 гг.: экспоненциальный рост

Как сказал на прошлой неделе на Новоорлеанской инвестиционной конференции великолепный председатель Sprott USA Рик Рул (Rick Rule): «Либо вы идете против толпы, либо становитесь жертвой». Реальность такова, что большинство людей в грядущие годы окажутся жертвами. Лишь немногие поймут, что далее мы увидим конец большой эры или масштабного цикла. Не столь важно, будет ли это 300-летний или 2000-летний цикл. Историки выяснят это позже. Сегодня же нам нужно сосредоточиться на том, чтобы защититься от этих рисков и не стать жертвой.

Покупайте нелюбимые и недооцененные активы

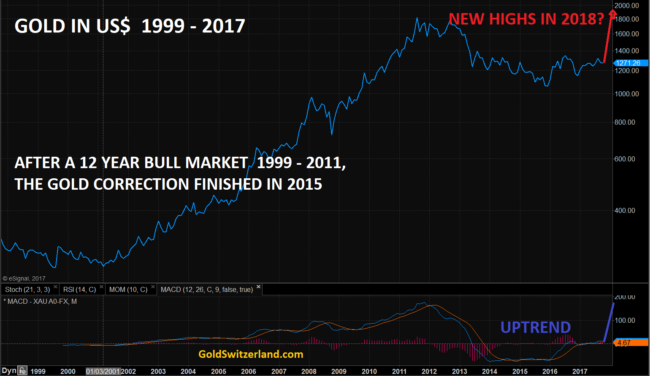

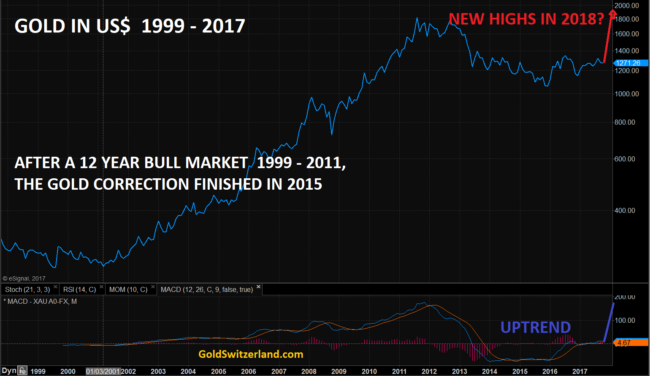

В 2002 г. наша компания пришла к выводу, что риск в мире в грядущие годы ускорится и самое время защитить себя и своих клиентов. Золото в то время было нелюбимым и недооцененным. Оно 20 лет падало в цене, и никто им не интересовался. В 1999 г. золото достигло дна, $250, опустившись с пиковых $850 в январе 1980 г.

Золото в долларах США, 1999-2017 гг.

Новые максимумы в 2018 г.?

После 12-летнего бычьего рынка 1999-2011 гг., коррекция золота завершилась в 2015 г.

Восходящий тренд

Средние инвесторы явно не были слишком возбуждены, когда золото после 1999 г. поднялось на $50 и достигло $300 в феврале 2002 г. Именно тогда мы решили вложить в него существенный процент наших средств и рекомендовать то же самое нашим инвесторам.

Таково типичное инвестирование вопреки тенденциям. Вы покупаете актив, никого не интересующий и, в случае золота в 2002 г., находящийся на 65% ниже своего пика 22-летней давности. Но, разумеется, недостаточно просто купить что-нибудь дешевое. То, что вы покупаете, также должно обладать собственной стоимостью и потенциалом существенного роста. Роль золота как единственных денег, просуществовавших почти 5000 лет, ясно дает понять, что оно сохранит эту функцию и в грядущие тысячелетия.

Снижение ставок с 18% до нуля = кредитный пузырь

Федеральные фонды, 1955-2017 гг.

Следующее движение процентных ставок будет экспоненциальным

Политика легких денег Гринспена (Greenspan) стартовала в 1987 г., когда ставка по федеральным фондам достигла 10%. При слабой экономике и слабых рынках активов Гринспен начал вести стимулирующую политику и в 1992 г. понизил ставки до 3%. В начале 2002 г., когда мы покупали золото, они были ниже 2%. В итоге при Гринспене ставки успели опуститься до 1%. Когда затем Бернанке (Bernanke) нужно было навести порядок во время великого финансового кризиса, ставки были понижены с 5% в 2007 г. до 0% в 2009 г., где они оставались до 2015 г.

Постоянное снижение ставок началось не с приходом Гринспена в 1987 г., а еще в 1981 г., когда ставка по федеральным фондам составляла 18.5%. То была вершина 35-летнего периода роста, начавшегося после Второй мировой войны. Такая политика снижения процентных ставок на протяжении 35 лет, в сочетании с кредитной экспансией и печатанием денег, создала крупнейший глобальный пузырь активов в мировой истории.

Масштабные излишества будут наказаны

Мы сейчас находимся в точке, когда мир понесет наказание за 35 лет излишеств, ставших кульминацией 100-летнего эксперимента с бумажными деньгами, начатого Федеральной резервной системой (ФРС) в 1913 г. Пузырь долга и обязательств (включая деривативы и необеспеченные обязательства) на $2.5 квадрильона в 35 раз превышает мировой ВВП и, конечно, не может быть выплачен. Кризис 2006-9 гг. был серьезной репетицией того, что ждет впереди. Правительствам и центральным банкам удалось на несколько лет отложить неизбежный коллапс с помощью масштабного стимулирующего пакета.

Глядя на экспоненциальный характер нашего текущего положения в истории, очевидно, что в следующий раз центральным банкам не удастся спасти систему. Процентные ставки сейчас настолько низкие, а во многих странах все еще отрицательные, что для стимулирования путем снижения ставок имеется очень мало гибкости. Единственный остающийся инструмент – печатание денег. Что интересно, вечно опаздывающие центральные банки теперь считают, что они могут убрать с рынков ликвидность, вместо того чтобы ее увеличивать.

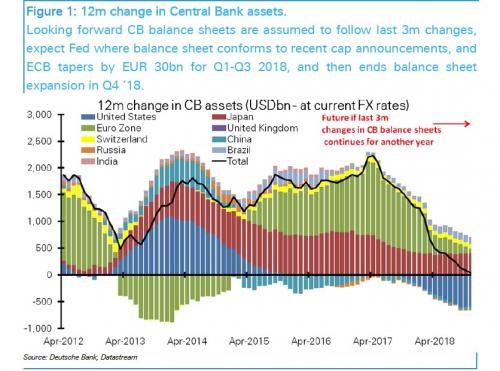

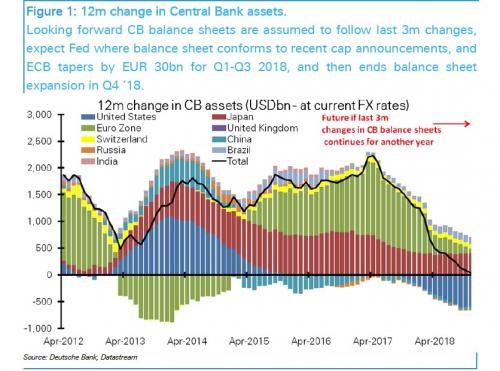

Центральные банки сократят ликвидность на $2 трлн

После добавления $2 трлн в год предложенное сокращение означает, что к 2019 г. вся эта добавленная ликвидность будет изъята и в итоге станет отрицательной. Кроме того, центральные банки планируют повысить процентные ставки по мере роста инфляции.

Рисунок 1. 12-месячное изменение активов центральных банков.

Прогнозы основаны на допущении, что балансовые отчеты центральных банков будут повторять изменения за последние 3 месяца, балансовый отчет ФРС будет соответствовать недавним заявлениям, а активы ЕЦБ за первые три квартала 2018 г. сократятся на 30 млрд евро и в 4-м кв. 2018 г. расширение активов завершится.

12-месячное изменение активов центральных банков (млрд. $ по текущему курсу)

США; Еврозона; Швейцария; Россия; Индия; Япония; Великобритания; Китай; Бразилия; Итого

Будущее, если последние 3-месячные изменения в балансовых отчетах центральных банков еще год будут оставаться такими же

Апр. 2012; Апр. 2013;… Апр. 2019

Источники: Deutsche Bank, Datastream

Любой, кто хоть немного разбирается в рынках, знает, что именно кредитная экспансия и печатание денег на триллионы долларов создали крупнейшие пузыри активов в истории и особенно раздули фондовые рынки. Прекращение подпитки зависимого мира долгом убьет не только фондовые рынки, но и все другие пузырчатые рынки. Зависимые после прекращения получения ежедневной дозы не просто перестают чувствовать себя хорошо. Они начинают чувствовать себя совершенно ужасно и погружаются в кризис, из которого редко восстанавливаются. То же касается мировой экономики. Сегодня она полностью зависима от постоянных доз кредита и ликвидности. Если отнять у зависимого от ликвидности мира $2 трлн ликвидности, он станет неизлечимо больным.

Величайший разворот в истории

Следствием будет коллапс фондовых, жилищных и кредитных рынков, что вызовет панику в финансовой системе. И в следующие 6-18 месяцев это приведет к величайшему развороту в мировой денежной истории. Центральные банки запаникуют и станут печатать больше денег, чем когда-либо раньше. Сначала десятки триллионов, затем сотни триллионов и, наконец, квадрильоны долларов, когда раздуется пузырь деривативов. Сначала печатание может оказать краткосрочное благоприятное воздействие на рынки. Но вскоре мир поймет, что бесполезные бумажки или ноли на компьютере не могут создать богатство или спасти мир, что бы ни говорили кейнсианцы или Кругман (Krugman).

В конечном итоге это приведет мир к гиперинфляции, за которой последует дефляционный взрыв. Но ход событий в этом процессе не будет прямолинейным, потому что мы одновременно будем иметь комбинацию гиперинфляции и дефляции. Стоимость реальных активов, в том числе многих товаров, таких как металлы, продукты питания и сельскохозяйственная земля, возрастет. Деньги, конечно, ждет гиперинфляция, так как они печатаются в неограниченных количествах, тогда как акции, облигации и жилье быстро обрушатся.

Сейчас время покупать то, на что никто не смотрит

Для тех, у кого есть капитал для инвестирования, это, вероятно, один из самых интересных шансов в истории. Но это подразумевает, что инвестор готов пойти против толпы. Сейчас время покупать то, чего никто не хочет, но что имеет высокую собственную стоимость и выиграет от грядущего коллапса традиционных пузырчатых активов.

Мы, в частности, отдаем предпочтение следующему:

Физические драгоценные металлы, хранимые вне финансовой системы;

Акции компаний, добывающих драгоценные металлы, чья стоимость сейчас невероятна;

Сельскохозяйственная земля в политически стабильных странах;

Акции оборонной промышленности.

С точки зрения сохранения богатства драгоценные металлы – наш фаворит. Покупая акции, инвестор зависим от финансовой системы, чье выживание сомнительно. Единственный способ избежать этого – надлежащая прямая регистрация, что для большинства инвесторов затруднительно. Кроме того, прямое владение сельскохозяйственной землей не для всех практично. А если покупать ее через фонд, то это влечет за собой зависимость от финансовой системы.

Таким образом, на наш взгляд, больше всего надо вкладывать в физическое золото и серебро, а другим перечисленным областям отвести меньше средств.

Кто не готов сегодня пойти против толпы, тот в следующие 5-7 лет рискует стать реальной жертвой.

Все эти области сейчас пребывают в фазе экспоненциального роста. Последняя стадия экспоненциального роста является взрывной и напоминает подъем вверх по прямой. В большой выборке, как в случае мирового населения или индекса Доу – Джонса, подъем никогда не заканчивается обычным боковым движением. После подъема всегда следует спад.

Кажется, что сегодня все в мире развивается намного быстрее, например, компьютеры, мобильные телефоны и роботы. Мир предполагает, что этот экспоненциальный рост в таком большом числе областей будет продолжаться или даже еще ускорится. Но, к сожалению, это вряд ли так.

Экспоненциальные движения конечны

Существует более научная иллюстрация того, как происходят и как заканчиваются такие экспоненциальные движения.

Представьте себе футбольный стадион, наполняемый водой. Вода вливается раз в минуту. Каждую минуту число капель удваивается. То есть, 1, 2, 4, 8, 16 и т. д. Сколько минут понадобится, чтобы наполнить стадион? День, месяц, год? Нет, он наполнится намного быстрее, всего за 50 минут! Уже это понять сложно, но еще интереснее, насколько наполнится стадион за 45 минут. Большинство людей считают, что на 75-90%. Совершенно неверно. За 45 минут стадион наполнится лишь на 7%! За последние 5 минут стадион наполнится от 7% до 100%.

Реальные цены на дома в Стокгольме, 1975-2017 гг.

1995-2017 гг.: экспоненциальный рост в 6 раз

Таково простое объяснение того, почему мы видим такое очень быстрое экспоненциальное движение в стольких областях. Конечно, невозможно сказать, когда точно наполнится глобальный стадион или индивидуальные стадионы, в частности потому, что нам неизвестны их размеры. Но нам известно, что когда стадион наполнится, уровень воды не просто перестанет расти – стадион разрушится.

Сейчас мы, вероятно, живем в последнюю минуту или, может, в последние секунды движения, так как мы пребываем в экспоненциальной фазе, длящейся около 100 лет.

Мировое население сократится на 2-3 млрд

Мировое население, 10 000 г. до н.э. – 2017 г.

1850 г. – 1 млрд

2017 г. – 7.5 млрд

Экспоненциальный рост

Чтобы рассмотреть несколько примеров экспоненциального роста, можно начать с мирового населения. На протяжении тысячелетий мировое население росло очень медленно, но в 1850-е наконец достигло 1 млрд. С тех пор оно выросло более чем в 7 раз, до 7.5 млрд. Многие «эксперты» сейчас прогнозируют, что скоро нас будет 15 или 20 млрд.

Да, мировое население еще может немного увеличиться, но более вероятно, что в ближайшие десятилетия мы увидим существенное снижение. Возможно даже, что это произойдёт намного быстрее, в зависимости от того, какие события ждут мир. Если взглянуть на размер экспоненциального роста, с середины 1850-х мировое население увеличилось на 6.5 млрд человек. Нормальная коррекция для такого экспоненциального роста должна составлять 38-50%. Следовательно, мировое население может сократиться на 2.5-3.7 млрд, т. е. до 3.8-5 млрд. Разумеется, это кажется ужасным и невозможным, но если посмотреть на график, то это вполне вероятно. Конечно, мы, возможно, еще увидим некоторый рост, прежде чем мировое население сократится. Однако риск скорого начала спада намного выше, чем вероятность существенного дальнейшего роста.

Триггеры такого существенного сокращения могут быть разные, например, война, эпидемия, экономический коллапс, ведущий к бедности и голоду, или сочетание этих событий.

К примеру, приблизительно в 1340-50 гг. эпидемия чумы сократила европейское население почти на 60%, а мировое, по разным оценкам, – на 30-50%.

Ядерная война между Северной Кореей и США может в итоге втянуть Китай, Россию, Иран, Пакистан, Индию и многие другие страны и оказаться не менее разрушительной, возможно, сократив мировое население на более чем 60%.

Точно так же катастрофическим для мира окажется далеко не маловероятный коллапс финансовой системы.

Совершенно ясно, что хотя бы одно из этих событий произойдет в ближайшие годы, только, конечно, невозможно сказать, когда именно.

Портфель вечного богатства

В зависимости от масштаба проблемы, в том числе от географического охвата, обычным людям очень сложно к такому подготовиться. Мало у кого есть частный самолет и жилье в разных уголках мира. Однако для тех, у кого есть сбережения, сейчас самое время принять оборонительные меры, если вы этого еще не сделали. Я знаю одну очень старую состоятельную семью, сотни лет хранящую свое богатство в земельной собственности, искусстве и золоте, отводя каждому из них 1/3. Если земля плодородная, то это, конечно, превосходный портфель, который будет продолжать показывать хорошие результаты во время грядущего спада. Золото и сельскохозяйственная земля – это реальные активы для сохранения богатства, тогда как некоторые предметы искусства сейчас пребывают в пузыре и поэтому пострадают. Но 2/3 активов из портфеля этой семьи могут в ближайшие годы принести очень хорошие результаты.

Индекс Доу – Джонса, 1990-2017 гг.

2009-17: рост в 3 раза

Экспоненциальный рост

Инвестор, избегающий риска или идущий против толпы, может сегодня взглянуть на любой график акций, облигаций или недвижимости и увидеть, что мы везде достигли крайностей. Если говорить о соотношении риска и выгоды, очень мало инвесторов зарабатывают, покупая на последних стадиях движения. Да, все, кто купил NASDAQ в начале 1999 г., более чем удвоили свой капитал к марту 2000 г. Но проблема в том, что более чем 95% инвесторов в тот момент оставались в игре и большинство из них не вышли из нее, пока не потеряли 50-80%.

Не станьте жертвой

Реальная американская инфляция, 1665-2010 гг.

1971-2017 гг.: экспоненциальный рост

Как сказал на прошлой неделе на Новоорлеанской инвестиционной конференции великолепный председатель Sprott USA Рик Рул (Rick Rule): «Либо вы идете против толпы, либо становитесь жертвой». Реальность такова, что большинство людей в грядущие годы окажутся жертвами. Лишь немногие поймут, что далее мы увидим конец большой эры или масштабного цикла. Не столь важно, будет ли это 300-летний или 2000-летний цикл. Историки выяснят это позже. Сегодня же нам нужно сосредоточиться на том, чтобы защититься от этих рисков и не стать жертвой.

Покупайте нелюбимые и недооцененные активы

В 2002 г. наша компания пришла к выводу, что риск в мире в грядущие годы ускорится и самое время защитить себя и своих клиентов. Золото в то время было нелюбимым и недооцененным. Оно 20 лет падало в цене, и никто им не интересовался. В 1999 г. золото достигло дна, $250, опустившись с пиковых $850 в январе 1980 г.

Золото в долларах США, 1999-2017 гг.

Новые максимумы в 2018 г.?

После 12-летнего бычьего рынка 1999-2011 гг., коррекция золота завершилась в 2015 г.

Восходящий тренд

Средние инвесторы явно не были слишком возбуждены, когда золото после 1999 г. поднялось на $50 и достигло $300 в феврале 2002 г. Именно тогда мы решили вложить в него существенный процент наших средств и рекомендовать то же самое нашим инвесторам.

Таково типичное инвестирование вопреки тенденциям. Вы покупаете актив, никого не интересующий и, в случае золота в 2002 г., находящийся на 65% ниже своего пика 22-летней давности. Но, разумеется, недостаточно просто купить что-нибудь дешевое. То, что вы покупаете, также должно обладать собственной стоимостью и потенциалом существенного роста. Роль золота как единственных денег, просуществовавших почти 5000 лет, ясно дает понять, что оно сохранит эту функцию и в грядущие тысячелетия.

Снижение ставок с 18% до нуля = кредитный пузырь

Федеральные фонды, 1955-2017 гг.

Следующее движение процентных ставок будет экспоненциальным

Политика легких денег Гринспена (Greenspan) стартовала в 1987 г., когда ставка по федеральным фондам достигла 10%. При слабой экономике и слабых рынках активов Гринспен начал вести стимулирующую политику и в 1992 г. понизил ставки до 3%. В начале 2002 г., когда мы покупали золото, они были ниже 2%. В итоге при Гринспене ставки успели опуститься до 1%. Когда затем Бернанке (Bernanke) нужно было навести порядок во время великого финансового кризиса, ставки были понижены с 5% в 2007 г. до 0% в 2009 г., где они оставались до 2015 г.

Постоянное снижение ставок началось не с приходом Гринспена в 1987 г., а еще в 1981 г., когда ставка по федеральным фондам составляла 18.5%. То была вершина 35-летнего периода роста, начавшегося после Второй мировой войны. Такая политика снижения процентных ставок на протяжении 35 лет, в сочетании с кредитной экспансией и печатанием денег, создала крупнейший глобальный пузырь активов в мировой истории.

Масштабные излишества будут наказаны

Мы сейчас находимся в точке, когда мир понесет наказание за 35 лет излишеств, ставших кульминацией 100-летнего эксперимента с бумажными деньгами, начатого Федеральной резервной системой (ФРС) в 1913 г. Пузырь долга и обязательств (включая деривативы и необеспеченные обязательства) на $2.5 квадрильона в 35 раз превышает мировой ВВП и, конечно, не может быть выплачен. Кризис 2006-9 гг. был серьезной репетицией того, что ждет впереди. Правительствам и центральным банкам удалось на несколько лет отложить неизбежный коллапс с помощью масштабного стимулирующего пакета.

Глядя на экспоненциальный характер нашего текущего положения в истории, очевидно, что в следующий раз центральным банкам не удастся спасти систему. Процентные ставки сейчас настолько низкие, а во многих странах все еще отрицательные, что для стимулирования путем снижения ставок имеется очень мало гибкости. Единственный остающийся инструмент – печатание денег. Что интересно, вечно опаздывающие центральные банки теперь считают, что они могут убрать с рынков ликвидность, вместо того чтобы ее увеличивать.

Центральные банки сократят ликвидность на $2 трлн

После добавления $2 трлн в год предложенное сокращение означает, что к 2019 г. вся эта добавленная ликвидность будет изъята и в итоге станет отрицательной. Кроме того, центральные банки планируют повысить процентные ставки по мере роста инфляции.

Рисунок 1. 12-месячное изменение активов центральных банков.

Прогнозы основаны на допущении, что балансовые отчеты центральных банков будут повторять изменения за последние 3 месяца, балансовый отчет ФРС будет соответствовать недавним заявлениям, а активы ЕЦБ за первые три квартала 2018 г. сократятся на 30 млрд евро и в 4-м кв. 2018 г. расширение активов завершится.

12-месячное изменение активов центральных банков (млрд. $ по текущему курсу)

США; Еврозона; Швейцария; Россия; Индия; Япония; Великобритания; Китай; Бразилия; Итого

Будущее, если последние 3-месячные изменения в балансовых отчетах центральных банков еще год будут оставаться такими же

Апр. 2012; Апр. 2013;… Апр. 2019

Источники: Deutsche Bank, Datastream

Любой, кто хоть немного разбирается в рынках, знает, что именно кредитная экспансия и печатание денег на триллионы долларов создали крупнейшие пузыри активов в истории и особенно раздули фондовые рынки. Прекращение подпитки зависимого мира долгом убьет не только фондовые рынки, но и все другие пузырчатые рынки. Зависимые после прекращения получения ежедневной дозы не просто перестают чувствовать себя хорошо. Они начинают чувствовать себя совершенно ужасно и погружаются в кризис, из которого редко восстанавливаются. То же касается мировой экономики. Сегодня она полностью зависима от постоянных доз кредита и ликвидности. Если отнять у зависимого от ликвидности мира $2 трлн ликвидности, он станет неизлечимо больным.

Величайший разворот в истории

Следствием будет коллапс фондовых, жилищных и кредитных рынков, что вызовет панику в финансовой системе. И в следующие 6-18 месяцев это приведет к величайшему развороту в мировой денежной истории. Центральные банки запаникуют и станут печатать больше денег, чем когда-либо раньше. Сначала десятки триллионов, затем сотни триллионов и, наконец, квадрильоны долларов, когда раздуется пузырь деривативов. Сначала печатание может оказать краткосрочное благоприятное воздействие на рынки. Но вскоре мир поймет, что бесполезные бумажки или ноли на компьютере не могут создать богатство или спасти мир, что бы ни говорили кейнсианцы или Кругман (Krugman).

В конечном итоге это приведет мир к гиперинфляции, за которой последует дефляционный взрыв. Но ход событий в этом процессе не будет прямолинейным, потому что мы одновременно будем иметь комбинацию гиперинфляции и дефляции. Стоимость реальных активов, в том числе многих товаров, таких как металлы, продукты питания и сельскохозяйственная земля, возрастет. Деньги, конечно, ждет гиперинфляция, так как они печатаются в неограниченных количествах, тогда как акции, облигации и жилье быстро обрушатся.

Сейчас время покупать то, на что никто не смотрит

Для тех, у кого есть капитал для инвестирования, это, вероятно, один из самых интересных шансов в истории. Но это подразумевает, что инвестор готов пойти против толпы. Сейчас время покупать то, чего никто не хочет, но что имеет высокую собственную стоимость и выиграет от грядущего коллапса традиционных пузырчатых активов.

Мы, в частности, отдаем предпочтение следующему:

Физические драгоценные металлы, хранимые вне финансовой системы;

Акции компаний, добывающих драгоценные металлы, чья стоимость сейчас невероятна;

Сельскохозяйственная земля в политически стабильных странах;

Акции оборонной промышленности.

С точки зрения сохранения богатства драгоценные металлы – наш фаворит. Покупая акции, инвестор зависим от финансовой системы, чье выживание сомнительно. Единственный способ избежать этого – надлежащая прямая регистрация, что для большинства инвесторов затруднительно. Кроме того, прямое владение сельскохозяйственной землей не для всех практично. А если покупать ее через фонд, то это влечет за собой зависимость от финансовой системы.

Таким образом, на наш взгляд, больше всего надо вкладывать в физическое золото и серебро, а другим перечисленным областям отвести меньше средств.

Кто не готов сегодня пойти против толпы, тот в следующие 5-7 лет рискует стать реальной жертвой.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба