12 января 2018 Вести Экономика

В среду прошла массивная распродажа казначейских облигаций США, которая напугала многих инвесторов.

Рынки приняли на себя удар после доклада Bloomberg News, в котором цитируются неназванные источники, сообщающие, что официальные лица в Пекине рекомендовали Китаю, крупнейшему держателю казначейских облигаций США, замедлить или даже остановить их покупку.

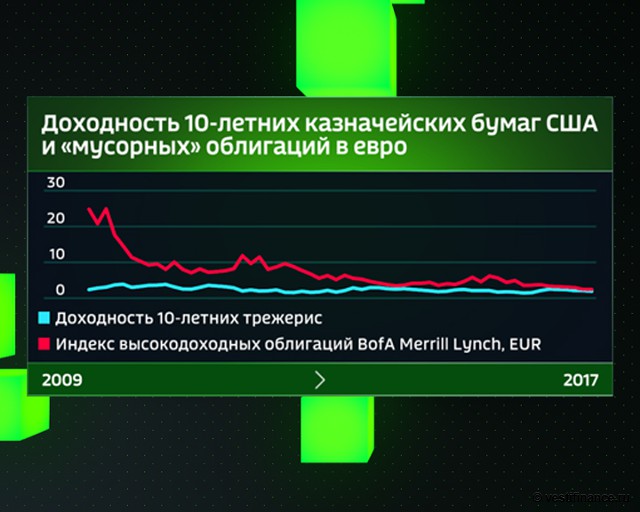

Акции США в среду зафиксировали шестидневную победную серию, а доходность казначейских облигаций выросла, достигнув 2,597%, самого высокого уровня с 15 марта. Доходность облигаций растет, когда цены на облигации падают.

Валютный регулятор Китая публично опроверг отчет Bloomberg в четверг, заявив, что агентство представило "ложную информацию". Но встряска на рынках, возможно, была предупреждением Вашингтону, который имеет дело с Китаем в отношении торговли и других вопросов.

Китай владеет долгом США на $1,2 трлн - больше, любая другая страна. Когда он скупает облигации США, он эффективно предоставляет деньги США. Вашингтон использует продажи облигаций в Китае и других странах, чтобы финансировать себя.

На рынках на этой неделе отмечена кривая, поскольку президент Дональд Трамп настроен противостоять Китаю огромным профицитом торгового баланса с США. Кроме того, Вашингтон теряет терпение в отношении Пекина из-за его ядерного кризиса в Северной Корее.

В четверг китайский регулятор успокоил беспокойство рынка, заявив, что он уже диверсифицирует свои валютные резервы, а его трежерис "ориентированы на рынок".

Но, как отметил Раджив де Меллу из Schroders Investment Management, Китай "не будет оставаться пассивным, если администрация США будет устанавливать тарифы". "Китай хочет занимать позицию крупного игрока, а не маленькой страны", - подчеркнул он.

Сообщение Пекина о том, что он не "связан с покупкой облигаций США", указывает на более жесткий баланс между двумя крупнейшими экономиками мира, заявил Вишну Варатан, экономист Mizuho Bank.

"Его следует рассматривать как прелюдию к возможному напряжению в торговых отношениях", - добавил Йенс Нордвиг из Exante Data.

В среду брокерская фирма Jefferies заявила, что "если Китай перестанет покупать трежерис, рынок может пострадать".

Расходы США в этом году растут, и большинство независимых аналитиков ожидают, что налоговые поступления в США попадут под действие налоговой реформы Республиканской партии.

По словам Jefferies, потребности в финансировании трежерис в 2018 г. значительно вырастут по сравнению с недавней историей, поэтому министерство финансов будет искать столько источников спроса, сколько сможет найти.

Отчеты из Китая повлияли на рынок, который уже заявил, что облигационный инвестор Билл Гросс испытывает на себе давление. В целом центробанки уходят от мировых рынков облигаций, а Банк Японии уже занимается скупкой госдолга Японии (Япония является вторым по величине держателем трежерис США после Китая).

И хотя Китай, безусловно, может диверсифицировать свои резервы, Народному банку Китая приходится иметь дело с определенными ограничениями, говорит Capital Economics.

Валютные резервы Китая снова растут, поэтому Пекин практически не будет иметь вариантов, кроме как купить трежерис США, добавил Марк Джолли из CCB International Securities. Китай должен инвестировать свои валютные резервы, чтобы управлять стоимостью юаня.

Пекин может испытывать неподдельные опасения относительно стоимости трежерис из-за более высокого долга США, вызванного недавними налоговыми реформами.

"Но Китай вряд ли выстрелит в ногу с неминуемой и масштабной продажей трежерис", - заявил Варатан.

Вместо того, чтобы сбрасывать облигации, Пекин, вероятно, будет постепенно сокращать запасы трежерис, тем самым ограничивая влияние на рынок, сказал Варатан.

Это не первый раз, когда Китай угрожает уйти от трежерис. В 2009 г., в условиях мирового финансового кризиса и на раннем этапе первого президентства Барака Обамы, бывший премьер-министр Китая Вэнь Цзябао заявил журналистам, что Китай "предоставил огромную сумму денег США" и, "конечно, мы обеспокоены безопасностью наших активов". В то время Китай был крупнейшим держателем суверенного долга США.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба