24 января 2018 Stock-obzor.ru Анисимов Илья

Стоимостной взгляд

Генерирующие компании январь 2018 обзор

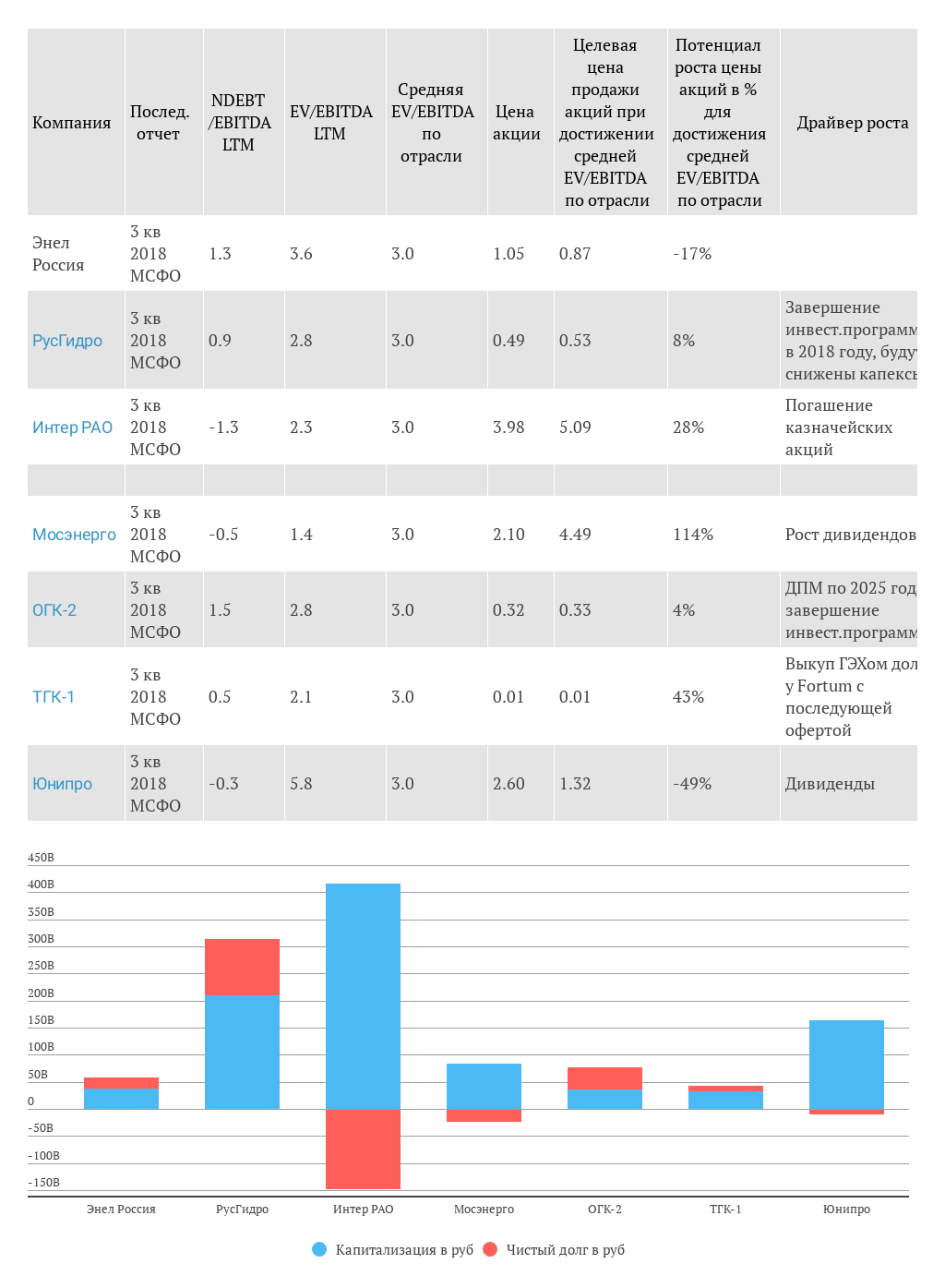

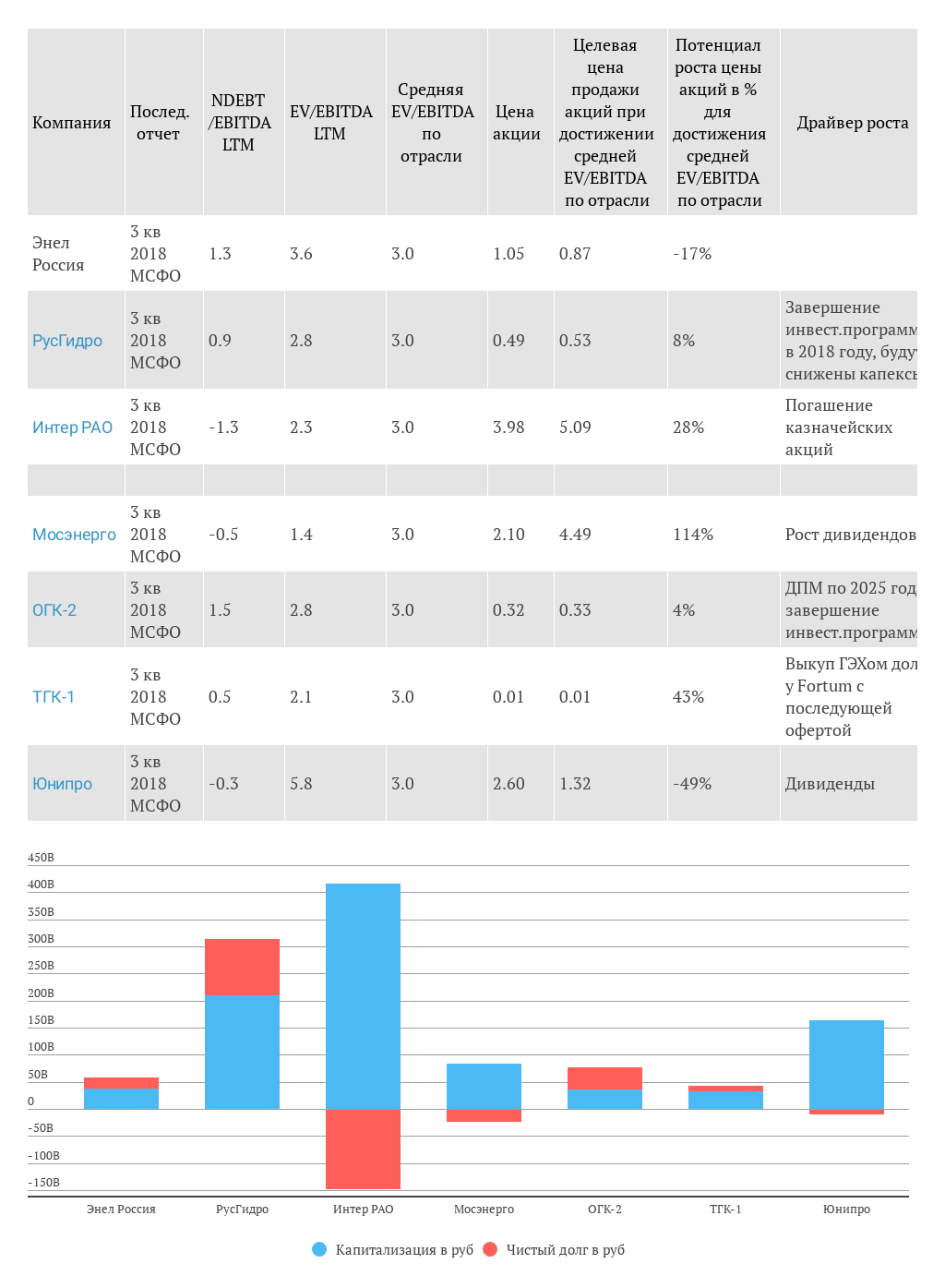

В настоящий момент больше всего для своей стоимости зарабатывают Мосэнерго и ТГК-1. Переоценка Мосэнерго может быть в связи с ростом дивидендов. По ТГК-1 возможна оферта в случае выкупа ГЭХ доли Fortum в ТГК-1.

На диаграмме Юнипро без учета полученной страховки и это объективная оценка, то есть если не учитывать в Ebitda страховку полученную после пожара на энергоблоке, то компания не такая уж и дешевая.

Интер РАО примечательна отрицательным чистым долгом, как собственно и Юнипро с Мосэнерго. У Интер РАО два больших плюса — много кэша и наличие казначейских акцйи, гашение которых в будущем может очень сильно подстегнуть котировки, что мы сейчас наблюдаем с акциями Лукойла.

Иркутскэнерго дорогая и закредитованная компания сектора.

В целом видно, что генерирующий сектор (средний показатель EV/EBITDA -4,3) дороже электросетевого (средний показатель EV/EBITDA -2,8), а закредитованность компаний на достаточно низком уровне.

Дивидендный взгляд

Юнипро. Компания всегда выделялась высокими дивидендами, доходность с 2012 года в районе 7-10%. За 2016 год около 8%. Планируют платить по 14 млрд в год на дивиденды или 0,22 р, что соответствует 8,3% доходности от текущих цен. За 2017 уже выплачены промежуточные дивиденды 0,017 за 1 кв 2017 (0,7%ДД), 0,111 за 9 мес-ев (4,2%ДД).

Мосэнерго. Обычно доходность акции от 2% до 5 %. Материнская компания Газпромэнергохолдинг обещала, что дочки будут платить не менее 25% МСФО. Обычно полоток в 35% прибыли МСФО не превышался, но все же с такой низкой долговой нагрузкой вполне могут заплатить и больше. В итоге при прогнозе базы для выплаты в 35% прибыли МСФО уже сейчас за 9 месяцев есть 0.15 на акцию, что соответствует 5,5% доходности, а впереди еще ключевой для генерирующей компании 4 квартал, то есть вполне можно рассчитывать на доходность 7-8% по итогам года.

ТГК-1. Еще одна дочка Газпромэнергохолдинга. Обычная годовая доходность 2-5%. При норме выплат 35% прибыли МСФО уже есть 0.0006 р на акцию за 9 месяцев (6% див.доходность). По году может выйти 7-8%.

Русгидро. Основной получатель дивидендов — РФ и компания акцентирует на этом внимание в своих отчетах. Каждый год дивидендные выплаты растут. За 2016 год получилась почти 6% доходности при базе — 50% прибыли МСФО. За 2017 и 2018 годы обещали придерживаться такого же норматива. По итогам года доходность будет около 6-7% от текущих цен. Очень хороший показатель для растущей компании, ежегодно вводящей новые мощности.

Энел Россия. Платят не очень стабильно, но с неплохой доходностью. Обещают за 2017 год 55% прибыли МСФО, за 2018 — 60% прибыли МСФО. От текущих цен уже есть 6,5% за 9 месяцев и по итогам года вполне может быть доходность 8-9% с перспективой последующего роста.

Интер РАО. Не самая дивидендная бумага: от текущих цен при планируемом нормативе 25% прибыли МСФО (планируют и дальше так платить) выходит около 3-4 % див.доходность за весь год.

Таблица с дивидендами сектора по ссылке.

Итог

По сектору выходят неплохие выплаты, генерирующие компании заменяют старые мощности на новые, по ДПМ течет прибыль и в целом сектор себя ощущает очень хорошо.

Мне больше симпатизирует Мосэнерго (крайне недооценена, без долгов и достаточно высокими дивидендами по итогам 2017 года) и Русгидро (постоянно вводящая новые мощности, ежегодный стабильный рост дивидендов, и сейчас неплохая точка для входа технически получилась). Еще докупил немного Интер РАО на коррекции.

[img]https://i2.wp.com/stock-obzor.ru/wp-content/uploads/2018/01/stoimost-generatsiya.png?resize=768%2C474&ssl=1[/img]

Генерирующие компании январь 2018 обзор

В настоящий момент больше всего для своей стоимости зарабатывают Мосэнерго и ТГК-1. Переоценка Мосэнерго может быть в связи с ростом дивидендов. По ТГК-1 возможна оферта в случае выкупа ГЭХ доли Fortum в ТГК-1.

На диаграмме Юнипро без учета полученной страховки и это объективная оценка, то есть если не учитывать в Ebitda страховку полученную после пожара на энергоблоке, то компания не такая уж и дешевая.

Интер РАО примечательна отрицательным чистым долгом, как собственно и Юнипро с Мосэнерго. У Интер РАО два больших плюса — много кэша и наличие казначейских акцйи, гашение которых в будущем может очень сильно подстегнуть котировки, что мы сейчас наблюдаем с акциями Лукойла.

Иркутскэнерго дорогая и закредитованная компания сектора.

В целом видно, что генерирующий сектор (средний показатель EV/EBITDA -4,3) дороже электросетевого (средний показатель EV/EBITDA -2,8), а закредитованность компаний на достаточно низком уровне.

Дивидендный взгляд

Юнипро. Компания всегда выделялась высокими дивидендами, доходность с 2012 года в районе 7-10%. За 2016 год около 8%. Планируют платить по 14 млрд в год на дивиденды или 0,22 р, что соответствует 8,3% доходности от текущих цен. За 2017 уже выплачены промежуточные дивиденды 0,017 за 1 кв 2017 (0,7%ДД), 0,111 за 9 мес-ев (4,2%ДД).

Мосэнерго. Обычно доходность акции от 2% до 5 %. Материнская компания Газпромэнергохолдинг обещала, что дочки будут платить не менее 25% МСФО. Обычно полоток в 35% прибыли МСФО не превышался, но все же с такой низкой долговой нагрузкой вполне могут заплатить и больше. В итоге при прогнозе базы для выплаты в 35% прибыли МСФО уже сейчас за 9 месяцев есть 0.15 на акцию, что соответствует 5,5% доходности, а впереди еще ключевой для генерирующей компании 4 квартал, то есть вполне можно рассчитывать на доходность 7-8% по итогам года.

ТГК-1. Еще одна дочка Газпромэнергохолдинга. Обычная годовая доходность 2-5%. При норме выплат 35% прибыли МСФО уже есть 0.0006 р на акцию за 9 месяцев (6% див.доходность). По году может выйти 7-8%.

Русгидро. Основной получатель дивидендов — РФ и компания акцентирует на этом внимание в своих отчетах. Каждый год дивидендные выплаты растут. За 2016 год получилась почти 6% доходности при базе — 50% прибыли МСФО. За 2017 и 2018 годы обещали придерживаться такого же норматива. По итогам года доходность будет около 6-7% от текущих цен. Очень хороший показатель для растущей компании, ежегодно вводящей новые мощности.

Энел Россия. Платят не очень стабильно, но с неплохой доходностью. Обещают за 2017 год 55% прибыли МСФО, за 2018 — 60% прибыли МСФО. От текущих цен уже есть 6,5% за 9 месяцев и по итогам года вполне может быть доходность 8-9% с перспективой последующего роста.

Интер РАО. Не самая дивидендная бумага: от текущих цен при планируемом нормативе 25% прибыли МСФО (планируют и дальше так платить) выходит около 3-4 % див.доходность за весь год.

Таблица с дивидендами сектора по ссылке.

Итог

По сектору выходят неплохие выплаты, генерирующие компании заменяют старые мощности на новые, по ДПМ течет прибыль и в целом сектор себя ощущает очень хорошо.

Мне больше симпатизирует Мосэнерго (крайне недооценена, без долгов и достаточно высокими дивидендами по итогам 2017 года) и Русгидро (постоянно вводящая новые мощности, ежегодный стабильный рост дивидендов, и сейчас неплохая точка для входа технически получилась). Еще докупил немного Интер РАО на коррекции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба