3 февраля 2018 utmedia

Не существует правильного и неправильного видения рынка. На самом деле, выбор подходов настолько разнообразен, что каждый трейдер имеет широкое поле для творчества. Давайте рассмотрим, как можно сочетать два взаимосвязанных индекса, используя для каждого из них противоположные стратегии.

Давным-давно, еще в 1990-е, существовал метод под названием "торговля на высоком моментуме". Это была краткосрочная стратегия, основанная на условиях перекупленности и перепроданности, но торговля осуществлялась не на затухание (продажа перекупленных акций и покупка перепроданных), а в направлении развития ситуации (т. е. покупка перекупленных акций и продажа перепроданных). На первый взгляд, это противоречит концепции перекупленности/перепроданности. Но весь секрет - в правильном выборе торгового сигнала и момента входа в сделку.

Создание профиля рынка

В этой статье мы рассмотрим две стратегии. Они обе основаны на формациях, но используют прямо противоположные правила. Мы будем торговать S&P на возврат к среднему, а VIX - на моментуме. Каждый инструмент я изучаю с двух точек зрения - движение цены и волатильность. Но перед этим важно найти основания, исходя из природы движения цены. Я буду использовать биржевой фонд (ETF) SPY в качестве S&P, индекс VIX для статистики и ETF UVXY для торговли.

Чтобы понять разницу между этими инструментами, можно добавить количество повышающихся и понижающихся дней, а также среднюю величину дневного движения вверх и вниз. Из таблицы на рисунке 1 видно, что для SPY и VIX эти значения противоположны (использованы данные с августа 1998 г. по февраль 2017 г.). SPY имеет больше повышающихся дней, а VIX - больше понижающихся. Средние величины дневного движения тоже противоположны: у SPY крупнее понижающиеся дни, а у VIX - повышающиеся. Можно ожидать, что правила краткосрочной стратегии тоже будут разными.

Рисунок 1. Средние значения дневного движения вверх и вниз для SPY и VIX

Серийные движения

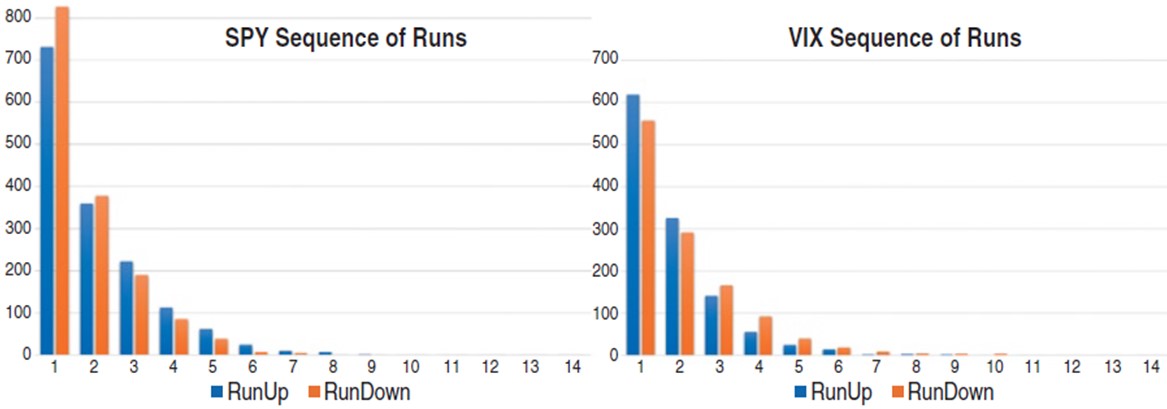

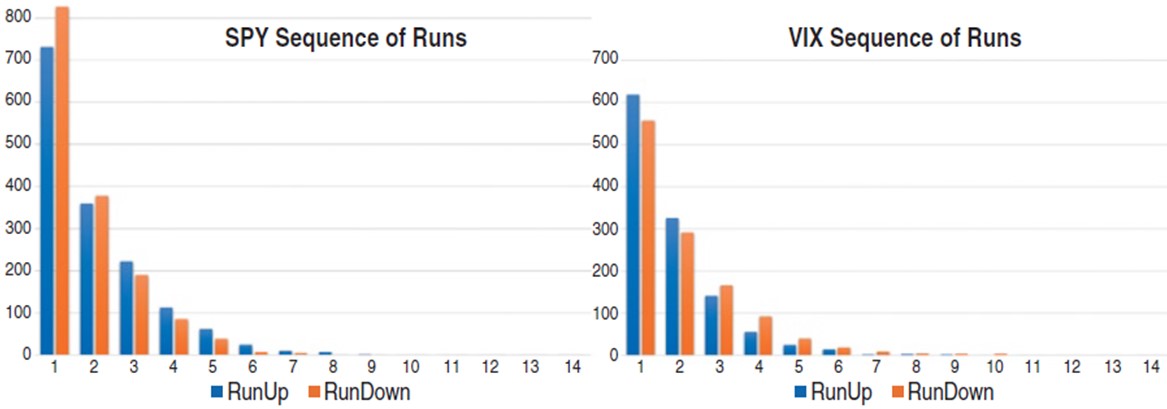

Для получения торговых сигналов в обеих рассматриваемых системах торговли будут использоваться формации - определенные последовательности повышающихся и понижающихся дней. Нам будет полезно знать, как эти серии распределены для SPY и VIX. На рисунке 2 показана частота появления серий повышающихся и понижающихся дней для обоих инструментов. В случае SPY (левый график), смена направления вниз после одного-двух дней происходила чаще, чем вверх, то есть понижающиеся серии, как правило, были более короткими, чем повышающиеся. В случае VIX (правый график) все наоборот: в большинстве случаев понижающиеся серии более длинные. Заметим также, что было несколько очень длинных серий повышающихся дней для SPY и понижающихся - для VIX.

Рисунок 2. Серии дней

Видно, что на SPY были движения вверх длительностью 12 и 14 дней, а на VIX - движение вниз в течение 10 дней

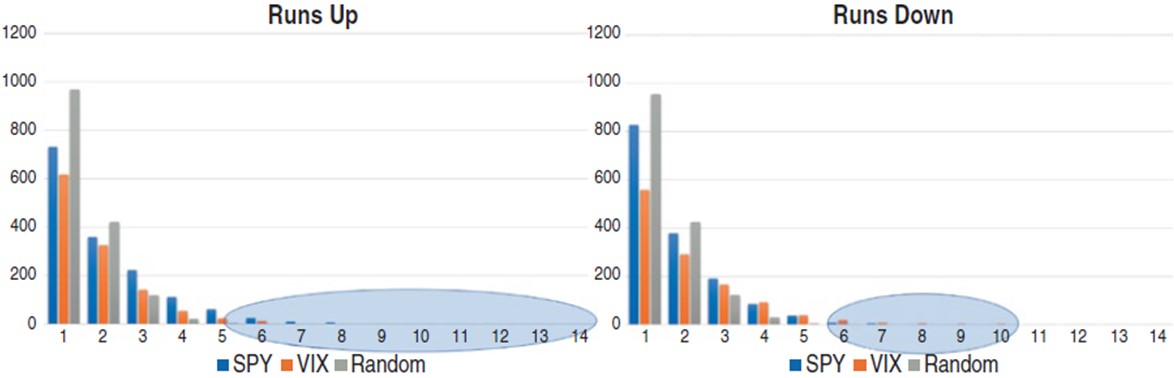

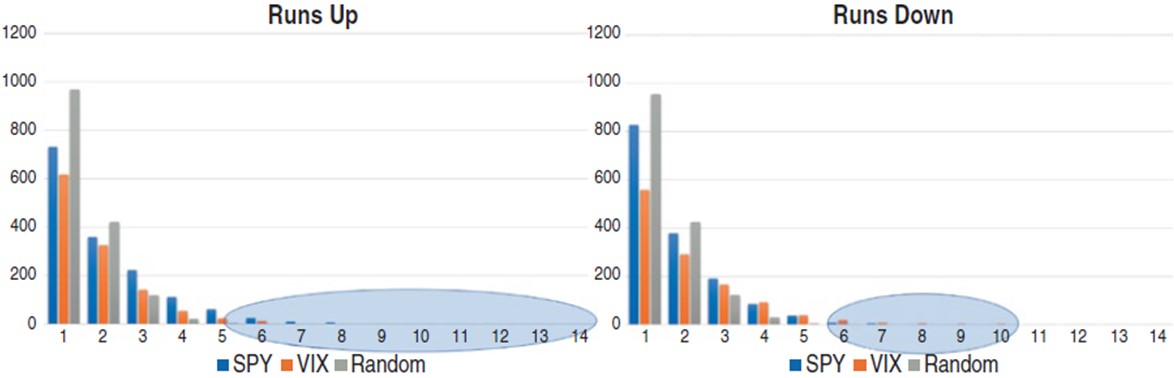

Давайте взглянем на это по-другому. На рисунке 3 приведено сравнение повышающихся серий на SPY и VIX со случайным движением. Более длинный столбец (правый из трех) представляет случайную последовательность. Как для SPY, так и для VIX, 1- и 2-дневных движений меньше, чем можно ожидать при случайных данных. Такие серии смещены и образуют утяжеленные хвосты. Движения вверх имеют очень длинный хвост вправо, а одна из серий длилась 14 дней. Для движений вниз хвост не такой большой, но оно все же длиннее, чем при случайных данных.

Рисунок 3. Распределение движений по сравнению со случайными данными

Эти графики демонстрируют, что 1- и 2-дневных движений меньше, чем на случайных данных, и что преимущественное направление для VIX противоположно преимущественному движению на SPY. По моему мнению, эти данные оправдывают использование противоположных стратегий.

Возврат к среднему

Начну со стратегии для SPY. Она основана на одном из моих любимых методов - трехдневной формации, которая хорошо работает для фондовых индексов, потому что движение в них часто бывает зашумлено. Теперь я назову ее "коротким циклом", так как не буду ограничиваться тремя днями. Поскольку частота 1- и 2-дневных разворотов отличается от случайной, в индексах преобладают развороты после 3 или 4 дней. По очевидным причинам, я несколько изменю правила в пользу лонгов, увеличив период удержания лонговых позиций и порог входа в шортовые. Полный набор правил выглядит следующим образом:

Вход в лонг на закрытии третьего понижающегося дня, выход на закрытии второго дня после входа.

Вход в шорт на закрытии четвертого повышающегося дня, выход - на закрытии второго дня после входа.

Фиксация прибыли после движения равного ATR за 5 дней, умноженному на коэффициент 0.60, - как в лонг, так и в шорт.

Фильтрование по 120-дневной скользящей средней, т. е. вход в лонг только при наличии тренда вверх, а в шорт - только при наличии тренда вниз.

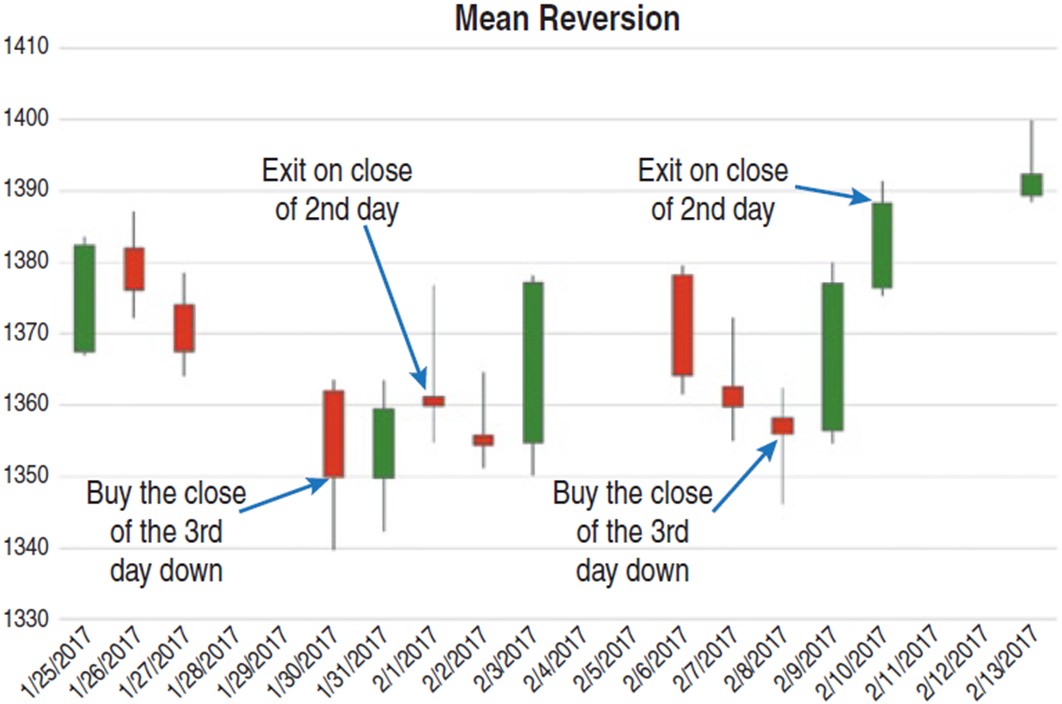

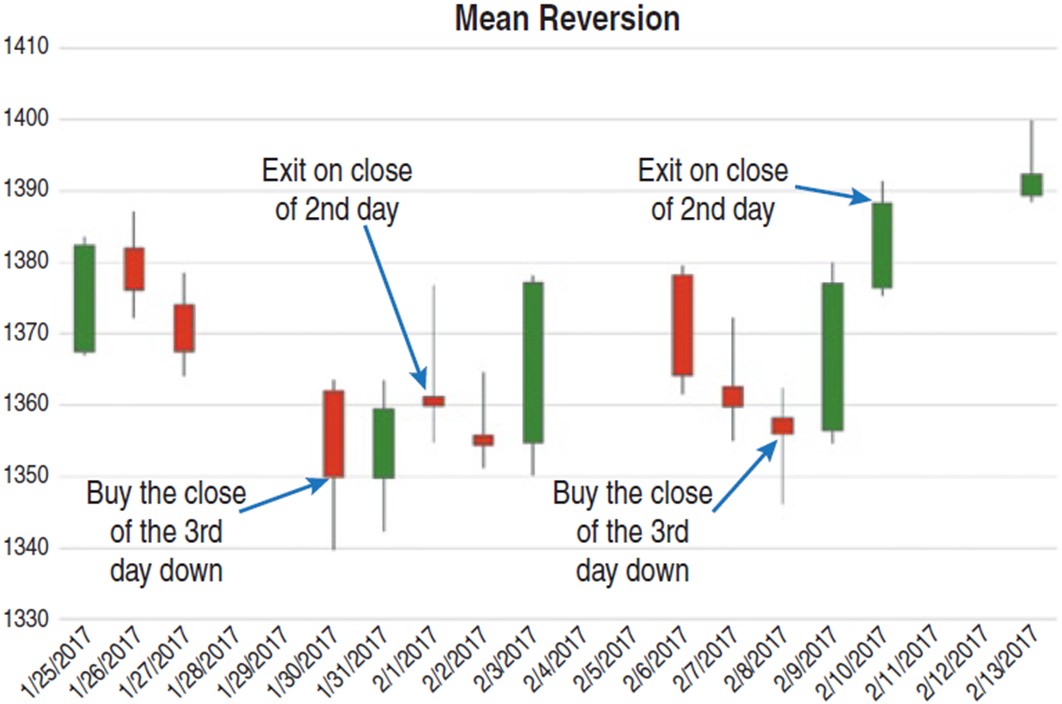

На рисунке 4 приведены два примера сигналов на покупку по стратегии возврата к среднему. Каждая сделка закрывается на второй день после входа, но во многих случаях это происходит по достижении цели.

Рисунок 4. Пример применения правил стратегии возврата к среднему

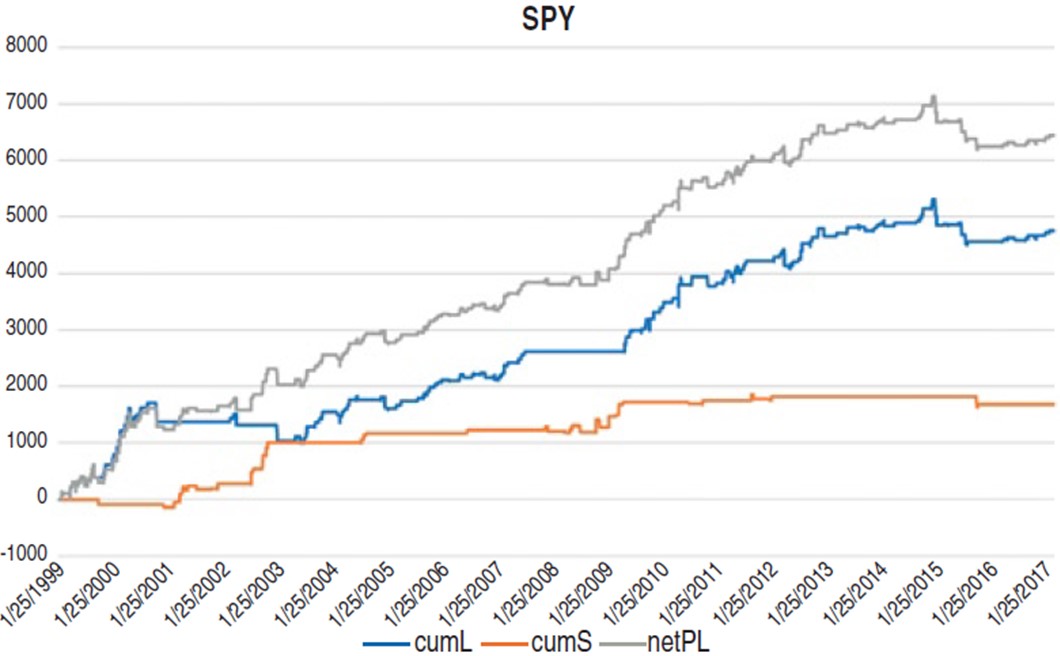

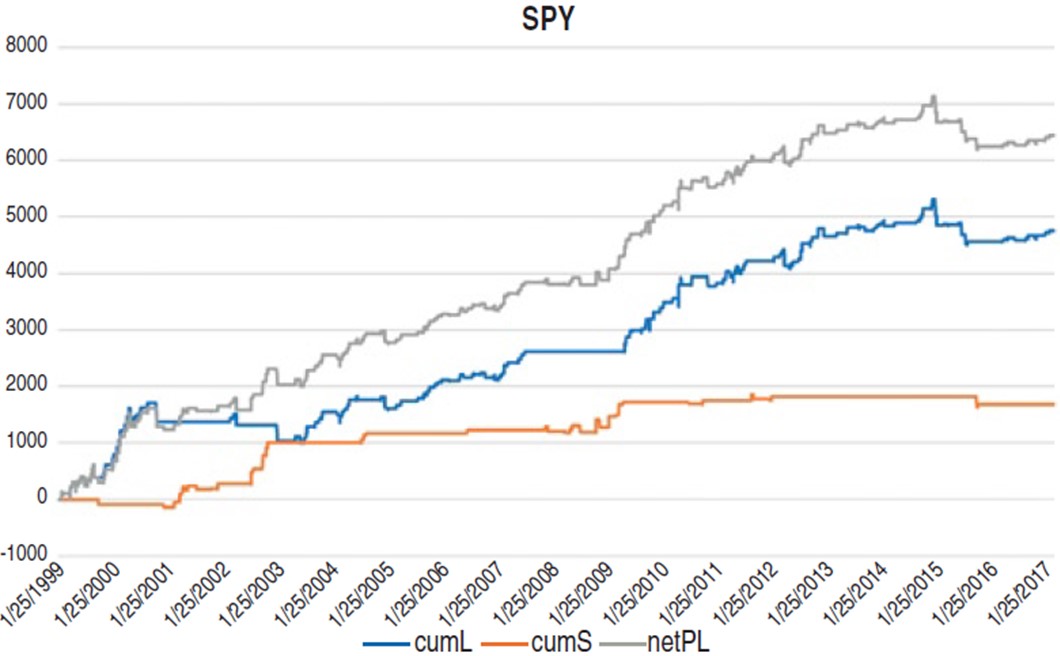

Результаты применения данных правил к SPY за период с 1998 года по февраль 2017 показаны на рисунке 5. Прибыль нарастающим итогом показана отдельно для сделок в лонг и в шорт, исходя из инвестиции $10000 и комиссии $8 за сделку. Лонговых сделок намного больше, чем шортовых. Хотя доходность в размере $6500 может показаться небольшой, программа находилась в рынке менее 10% времени, поэтому риски тоже невелики. При торговле фьючерсами или опционами результаты могут быть лучшими.

Рисунок 5. Прибыль при торговле SPY по стратегии с возвратом к среднему

Торговля моментума

Для стратегии торговли моментума можно использовать ту же базовую формацию, но с более симметричным порогом входа в шортовые и лонговые сделки. Для торговли в лонг и в шорт я воспользуюсь ETF UVXY. Для фьючерсов имеется VX, который дает аналогичную картину результатов, но с более высокой доходностью и повышенными рисками.

После двух понижающихся дней входим в шорт на еще более низком открытии или на понижающемся закрытии (по первому из событий). Выходим по фиксации прибыли или на следующий день после входа.

После двух повышающихся дней входим в лонг на еще более высоком открытии или на повышающемся закрытии (по первому из событий). Выходим по фиксации прибыли или на следующий день после входа.

Фиксация прибыли после движения, равного ATR за 10 дней, умноженному на коэффициент 0.90, - как в лонг, так и в шорт.

Фильтрование по 40-дневной скользящей средней, т. е. вход в лонг только при наличии тренда вверх, а в шорт - только при наличии тренда вниз.

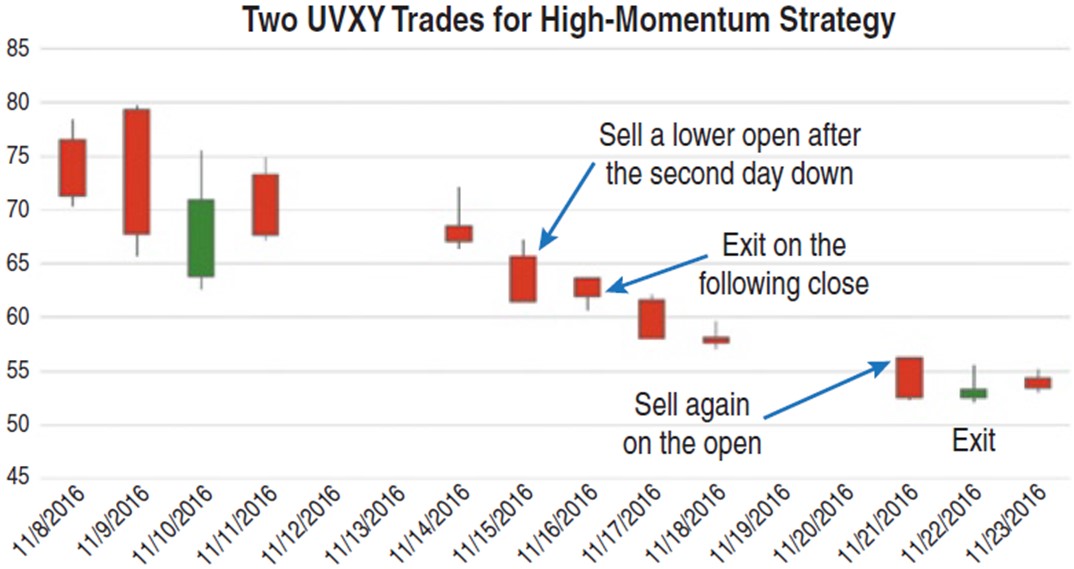

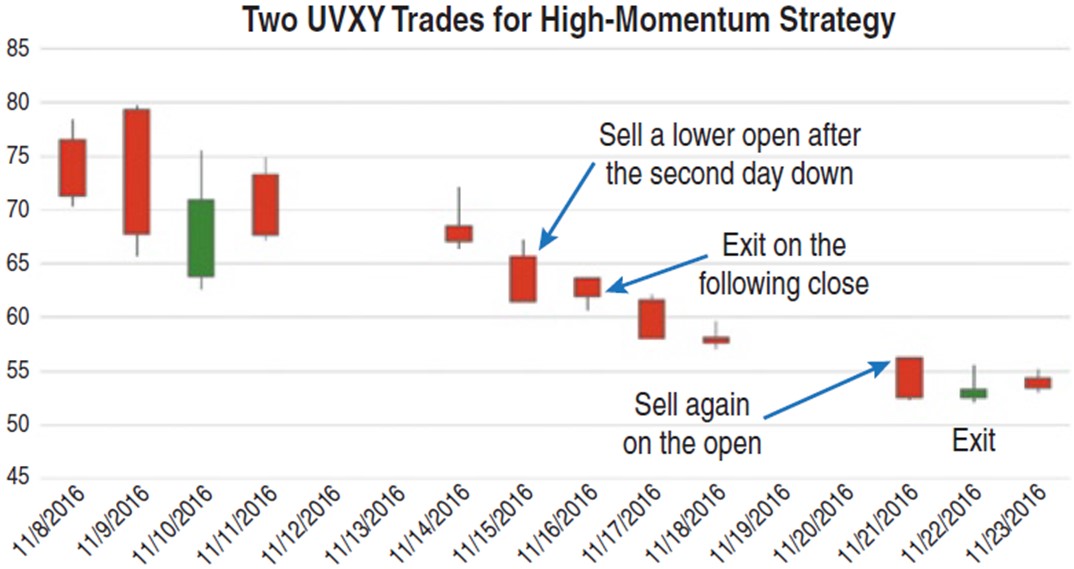

Помимо того, что сделка открывается в направлении текущего движения цены, здесь используются более быстрые параметры, чем при торговле SPY по стратегии возврата к среднему. Неудивительно, что большинство сделок - в шорт. Аналогично, многие профессиональные трейдеры продают высокую волатильность. На рисунке 6 показаны две сделки на UVXY. Сделки часто завершаются фиксацией прибыли.

Рисунок 6. Две сделки на ETF UVXY по стратегии торговли на высоком моментуме

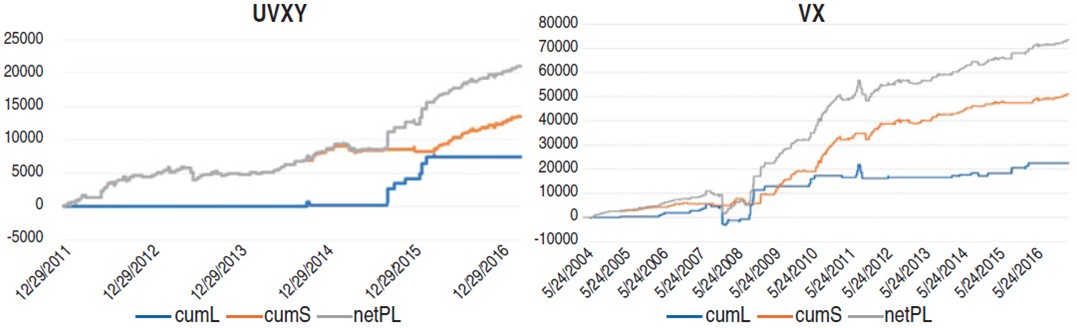

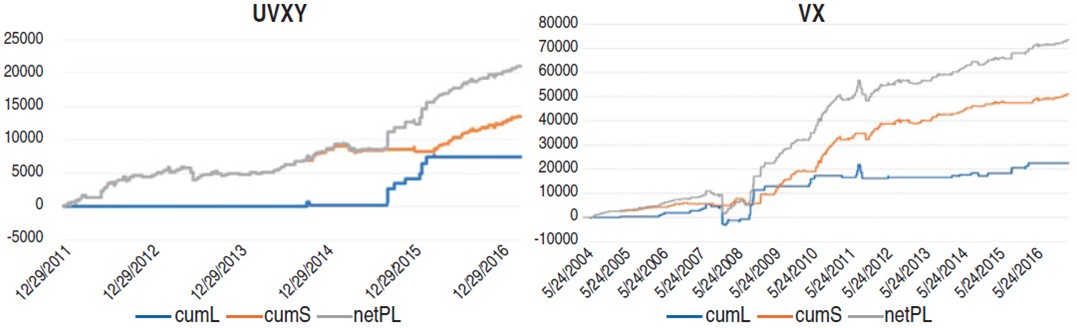

Результаты данной стратегии приведены на рисунке 7. Прибыль, полученная на UVXY, показана слева, но только с начала 2012 года. Результаты для фьючерса VX - справа (с 2004 года). Сделки в лонг на фьючерсах дали в 2008 году просадку около $5000. Сделки в шорт (которые составляют большинство всех сделок) приносили стабильную прибыль. Доходность около $70000 на фьючерсах за 13 лет значительно выше, чем $20000 на UVXY за пять лет.

Рисунок 7. Прибыль при торговле ETF UVXY и фьючерса VX по стратегии торговли с высоком моментумом

Заключение

Прагматики могут убедиться, что эти два подхода к торговле дают хорошую доходность и стабильные результаты. Известно, что индексы - самые зашумленные из всех инструментов, то есть хаотичные движения в них возникают наиболее часто. Средний показатель шума за 10 дней для фьючерса на S&P (ES) составляет 0.31, а для VX - 0.35 (чем выше значение, тем меньше шум, и тем сильнее тренд). Кроме того, в VX преобладает движение вниз, а в ES - движение вверх. Сочетание этих инструментов дает хорошие возможности для торговли.

Давным-давно, еще в 1990-е, существовал метод под названием "торговля на высоком моментуме". Это была краткосрочная стратегия, основанная на условиях перекупленности и перепроданности, но торговля осуществлялась не на затухание (продажа перекупленных акций и покупка перепроданных), а в направлении развития ситуации (т. е. покупка перекупленных акций и продажа перепроданных). На первый взгляд, это противоречит концепции перекупленности/перепроданности. Но весь секрет - в правильном выборе торгового сигнала и момента входа в сделку.

Создание профиля рынка

В этой статье мы рассмотрим две стратегии. Они обе основаны на формациях, но используют прямо противоположные правила. Мы будем торговать S&P на возврат к среднему, а VIX - на моментуме. Каждый инструмент я изучаю с двух точек зрения - движение цены и волатильность. Но перед этим важно найти основания, исходя из природы движения цены. Я буду использовать биржевой фонд (ETF) SPY в качестве S&P, индекс VIX для статистики и ETF UVXY для торговли.

Чтобы понять разницу между этими инструментами, можно добавить количество повышающихся и понижающихся дней, а также среднюю величину дневного движения вверх и вниз. Из таблицы на рисунке 1 видно, что для SPY и VIX эти значения противоположны (использованы данные с августа 1998 г. по февраль 2017 г.). SPY имеет больше повышающихся дней, а VIX - больше понижающихся. Средние величины дневного движения тоже противоположны: у SPY крупнее понижающиеся дни, а у VIX - повышающиеся. Можно ожидать, что правила краткосрочной стратегии тоже будут разными.

Рисунок 1. Средние значения дневного движения вверх и вниз для SPY и VIX

Серийные движения

Для получения торговых сигналов в обеих рассматриваемых системах торговли будут использоваться формации - определенные последовательности повышающихся и понижающихся дней. Нам будет полезно знать, как эти серии распределены для SPY и VIX. На рисунке 2 показана частота появления серий повышающихся и понижающихся дней для обоих инструментов. В случае SPY (левый график), смена направления вниз после одного-двух дней происходила чаще, чем вверх, то есть понижающиеся серии, как правило, были более короткими, чем повышающиеся. В случае VIX (правый график) все наоборот: в большинстве случаев понижающиеся серии более длинные. Заметим также, что было несколько очень длинных серий повышающихся дней для SPY и понижающихся - для VIX.

Рисунок 2. Серии дней

Видно, что на SPY были движения вверх длительностью 12 и 14 дней, а на VIX - движение вниз в течение 10 дней

Давайте взглянем на это по-другому. На рисунке 3 приведено сравнение повышающихся серий на SPY и VIX со случайным движением. Более длинный столбец (правый из трех) представляет случайную последовательность. Как для SPY, так и для VIX, 1- и 2-дневных движений меньше, чем можно ожидать при случайных данных. Такие серии смещены и образуют утяжеленные хвосты. Движения вверх имеют очень длинный хвост вправо, а одна из серий длилась 14 дней. Для движений вниз хвост не такой большой, но оно все же длиннее, чем при случайных данных.

Рисунок 3. Распределение движений по сравнению со случайными данными

Эти графики демонстрируют, что 1- и 2-дневных движений меньше, чем на случайных данных, и что преимущественное направление для VIX противоположно преимущественному движению на SPY. По моему мнению, эти данные оправдывают использование противоположных стратегий.

Возврат к среднему

Начну со стратегии для SPY. Она основана на одном из моих любимых методов - трехдневной формации, которая хорошо работает для фондовых индексов, потому что движение в них часто бывает зашумлено. Теперь я назову ее "коротким циклом", так как не буду ограничиваться тремя днями. Поскольку частота 1- и 2-дневных разворотов отличается от случайной, в индексах преобладают развороты после 3 или 4 дней. По очевидным причинам, я несколько изменю правила в пользу лонгов, увеличив период удержания лонговых позиций и порог входа в шортовые. Полный набор правил выглядит следующим образом:

Вход в лонг на закрытии третьего понижающегося дня, выход на закрытии второго дня после входа.

Вход в шорт на закрытии четвертого повышающегося дня, выход - на закрытии второго дня после входа.

Фиксация прибыли после движения равного ATR за 5 дней, умноженному на коэффициент 0.60, - как в лонг, так и в шорт.

Фильтрование по 120-дневной скользящей средней, т. е. вход в лонг только при наличии тренда вверх, а в шорт - только при наличии тренда вниз.

На рисунке 4 приведены два примера сигналов на покупку по стратегии возврата к среднему. Каждая сделка закрывается на второй день после входа, но во многих случаях это происходит по достижении цели.

Рисунок 4. Пример применения правил стратегии возврата к среднему

Результаты применения данных правил к SPY за период с 1998 года по февраль 2017 показаны на рисунке 5. Прибыль нарастающим итогом показана отдельно для сделок в лонг и в шорт, исходя из инвестиции $10000 и комиссии $8 за сделку. Лонговых сделок намного больше, чем шортовых. Хотя доходность в размере $6500 может показаться небольшой, программа находилась в рынке менее 10% времени, поэтому риски тоже невелики. При торговле фьючерсами или опционами результаты могут быть лучшими.

Рисунок 5. Прибыль при торговле SPY по стратегии с возвратом к среднему

Торговля моментума

Для стратегии торговли моментума можно использовать ту же базовую формацию, но с более симметричным порогом входа в шортовые и лонговые сделки. Для торговли в лонг и в шорт я воспользуюсь ETF UVXY. Для фьючерсов имеется VX, который дает аналогичную картину результатов, но с более высокой доходностью и повышенными рисками.

После двух понижающихся дней входим в шорт на еще более низком открытии или на понижающемся закрытии (по первому из событий). Выходим по фиксации прибыли или на следующий день после входа.

После двух повышающихся дней входим в лонг на еще более высоком открытии или на повышающемся закрытии (по первому из событий). Выходим по фиксации прибыли или на следующий день после входа.

Фиксация прибыли после движения, равного ATR за 10 дней, умноженному на коэффициент 0.90, - как в лонг, так и в шорт.

Фильтрование по 40-дневной скользящей средней, т. е. вход в лонг только при наличии тренда вверх, а в шорт - только при наличии тренда вниз.

Помимо того, что сделка открывается в направлении текущего движения цены, здесь используются более быстрые параметры, чем при торговле SPY по стратегии возврата к среднему. Неудивительно, что большинство сделок - в шорт. Аналогично, многие профессиональные трейдеры продают высокую волатильность. На рисунке 6 показаны две сделки на UVXY. Сделки часто завершаются фиксацией прибыли.

Рисунок 6. Две сделки на ETF UVXY по стратегии торговли на высоком моментуме

Результаты данной стратегии приведены на рисунке 7. Прибыль, полученная на UVXY, показана слева, но только с начала 2012 года. Результаты для фьючерса VX - справа (с 2004 года). Сделки в лонг на фьючерсах дали в 2008 году просадку около $5000. Сделки в шорт (которые составляют большинство всех сделок) приносили стабильную прибыль. Доходность около $70000 на фьючерсах за 13 лет значительно выше, чем $20000 на UVXY за пять лет.

Рисунок 7. Прибыль при торговле ETF UVXY и фьючерса VX по стратегии торговли с высоком моментумом

Заключение

Прагматики могут убедиться, что эти два подхода к торговле дают хорошую доходность и стабильные результаты. Известно, что индексы - самые зашумленные из всех инструментов, то есть хаотичные движения в них возникают наиболее часто. Средний показатель шума за 10 дней для фьючерса на S&P (ES) составляет 0.31, а для VX - 0.35 (чем выше значение, тем меньше шум, и тем сильнее тренд). Кроме того, в VX преобладает движение вниз, а в ES - движение вверх. Сочетание этих инструментов дает хорошие возможности для торговли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба