12 февраля 2018 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Помнишь, читатель, как мы вместе радовались в прошлые выходные от небывалого обвала на фондовых рынках США 2-го февраля? А разве прошедшая неделя не принесла тебе такого же радостно-благостного настроения? Уверен, что так. Но… Нечто все же мешало стать радости нашей полновесной. То, что всегда точит нашу уверенность «червем сомнения»: почему это случилось, и будут ли эти процессы продолжены - доколе? А заметил ли ты, читатель, что в калейдоскопе обрушившейся официальной и неофициальной аналитики отсутствовало некое главное звено, от которого я лично ждал гораздо большей активности. Ибо пост к тому призывает: глава ФРС! Сменивший Джанет Йеллен в День Сурка Джероми Пауэлл, словно этот самый сурок, которого важные джентльмены в цилиндрах бесцеремонно вытащили на пенсильванский снег, вдруг, испугался страшной тени от чего-то ужасного и убежал обратно в свою нору, забившись там в самый дальний угол. После 2-го февраля я этого «сурка» не слышал и не видел… Что же, придется нам самим попытаться ответить на эти вопросы: «Почему?», и «Доколе?», - к чему я скорейшим образом и перехожу.

*****

1. Как это было? Хроника падения…

В прошлой статье я частично коснулся разрешения этих вопросов. Но размеры обвальных движений биржевых площадок на тот момент еще не были столь масштабны, а причинно-следственные связи понижательных движений не вывалили на обозрение всей «финансовой общественности» грязи своей статистической противоречивости. Поэтому, читатель, потерпи, пока я скурпулезно, день за днем, не разберу пошагово события с того самого Дня Сурка, 2-го февраля.

1) Информационное поле начало пристально уделять внимание обвалу фондовых рынков США почему-то именно 2-го февраля (на картинке отмечено черной вертикальной линией), хотя Доу начал заваливаться еще 29 января, что крайне важно для нас в поиске причин этой «падучей» Глобального Паразита. В День сурка рынки имели нормальную динамику: в ответ на резкий рост доходности облигаций промышленный индекс логично рекордно обвалился.

2) Как я полагаю, в субботу и воскресенье 3-го и 4-го февраля в «норе сурка Джерома Пауэлла» кипела работа: к началу торгов понедельника ручные центробанки и «спящие офшоры» с закачанными в них заблаговременно триллионами ликвидности мобилизовались 5-го февраля на фронт скупки облигаций Казначейства с целью сбить опасно растущий процент доходности. Этот момент на графике обозначен цифрой 1. Однако, паника на фондовых площадках была настолько раскалена, что сильнейшее снижение доходности сопровождалось новым абсолютным историческим рекордом обвала индекса Доу Джонс.

3) Во вторник 6-го февраля «нора сурка главы ФРС», как видно из графика, попыталась выйти на рынки с интервенциями по покупкам акций. Рыночная логика снова была явно нарушена: на фоне сильного падения облигационного рынка фондовые индексы рванули вверх. Еще одно примечательное событие шло параллельно этой «суете в норе сурка». Как мы отмечали в прошлой статье: Трамп посетовал, что обвал фондовых рынков 2-го февраля происходил на фоне очень хороших статистических данных Нон-фарма:

Рыночная ирония состоит в том, что 6-го февраля, в день мощного роста Доу Джонс статистика США преподнесла президенту Дональду неприятный сюрприз:

4) Оставшиеся дни до конца недели рынки были предоставлены сами себе. И пусть пытливого читателя не обманывает зеленая «свеча» вчерашней пятницы. Видимо, под конец сессии в «норе сурков из ФРС» раздался визг: «BTFD!» Что расшифровывается, как:

2. Почему?

Некоторые объяснения обвалу фондовых рынков, циркулирующие всю прошедшую неделю в информационном поле, не выдерживают критики:

1) Резко выросшая доходность облигаций.

Если посмотреть на исторические данные, то с конца 2016 года по март 2017 проценты по трежерис росли не менее агрессивно и до более высоких уровней. Однако, фондовые индексы чувствовали себя в то время прекрасно.

2) Крах в индексах волатильности.

Эти доводы я считаю совсем странными. Как индекс, являющийся производным от S&P, может кардинально влиять на индекс-прародитель?

Предположу, что мы имеем дело не с проблемами облигационных и фондовых рынков США, а с кризисом «системы в целом». И подтверждения этому приходили в том числе и на ушедшей неделе:

1) 07.02.2018 Объём промышленного производства в Германии (м/м): -0,6%.

2) 09.02.2018 Объём промышленного производства Великобритании (м/м): -1,3%.

3) 08.02.2018 Объём импорта Китая (г/г): +36,9%. Резкий рост.

4) 08.02.2018 Сальдо торгового баланса Китая (USD): 20,34В. Резкое снижение

5) Тем временем в Китае только что зафиксирован рекордный с 2008 обвал индекса SHANGHAI 50 - это самые крупные корпорации Китая, чума из США быстро распространяется по всей планете…

Как мы тут неоднократно отмечали (что и выражено в «шапке» каждого «Стагфляционного обзора»), продолжающаяся более года плавная девальвация доллара постепенно добивает экономики вне США. Во всяком случае, если Евросоюз, Германия, Китай и Япония не предпримут решительных шагов, то «процесс» пойдет с ускорением. Первыми, что сказано в прошлой статье, не выдержали японцы, а со стороны европейцев начали слышаться нотки раздражения:

Таким образом, подтверждаются наши предположения, высказанные тут уже давно:

Дело не в «печатном станке», не в индексах и волатильности и даже не в главе ФРС. Дело в долларе!

Это явление я назвал в прошлой статье так: «Монетарный тупик!»тм

Мы наблюдаем кризис мировой долларовой системы. А от того те падения прошлой недели – сущие мелочи по сравнению с тем, что нам еще предстоит и очень скоро наблюдать!

*****

3. Доколе?

Насколько и как долго будет происходить наблюдаемое нами обрушение?

Ответ на этот вопрос, с одной стороны сложен, а, с другой стороны, прост. Помочь нам могут сигналы: экономические и геополитические, - некоторые из которых я сейчас рассмотрю.

1) Экономические сигналы.

Сегодняшнее время очень важно для «экономической стороны» процесса. Ибо в последние дни наблюдаются очень интересные движения.

***

Из рынков облигаций, акций, недвижимости, деривативов сейчас выводятся гигантский объем ликвидности. Основная борьба «сурков из ФРС» сейчас идет по трем фронтам:

1) Не дать ни единого шанса ликвидности прорваться на рынки сырья и товаров. В противном случае по мировой экономике ударит сильнейшее цунами «Стагфляционного шока», что в перспективе я и прогнозирую.

2) Попытаться загнать долларовую массу обратно в акции и облигации.

3) Не позволить разгореться планетарной валютной войне.

***

2) Геополитические сигналы.

Пытливый читатель, уверен, не забыл, что в самом начале статьи я выразил удивление, что «информационная истерика» по поводу обрушения фондовых рынков началась только 2-го февраля. На картинке ниже (и выше) видно, что масштабное снижение стартовало еще 29-го января, о чем мы говорили в прошлой статье, и что выразилось в так называемом «списке Путина».

Геополитические ожидания «всей русофобской рати» были настолько сильно накачаны, что можно говорить о таком явлении, как «Геополитический Пузырь», который, будучи лопнув, не вызвал ожидаемого врагами нашего Престол-Отечества. Теракт против российского Су-25 в Сирии – это начало действий Паразита «англо-саксонскими» методами по выходу из «Монетарного тупика»тм. В этой связи поездка нашей команды на Олимпиаду в Корею – есть действие по геополитическому купированию угроз масштабных терактов на Олимпиаде. Заметьте, что даже Ким Чен Ын направил своих представителей (и сестру с формальным лидером КНДР), чтобы не дать Глобальному Паразиту никаких шансов. Важно вспомнить, что поначалу сборная США отказывалась ехать в Пхенчхан из-за «опасностей эскалации корейского конфликта», но, когда Россия ответила отказом вводить бойкот, американцы, скрепя зубами, все же согласились на участие. И как же жалеет Глобальный Паразит, что Иран не граничит с Южной Кореей, а зимние виды спорта в этой стране не популярны!

*****

День Сурка Доу Джонса.

- Что? Куда? Опять?! – сурок Доу Джонс закряхтел, когда «невидимая рука рынка» бесцеремонно схватила его за шкирку и потащила из норы. Белый свет на мгновенье ослепил Джонса, но буквально через несколько мгновений сурок сумел осмотреться. Как и много раз бывало, его нору окружила разношерстая толпа «двуногих». Сильно пахло табаком, спиртом и непривычными неведомыми запахами. Доу Джонс стал замечать в окружающих знакомых, тех, от теней которых он стремглав хотел убежать в прошлые годы в свою уютную биржевую нору.

- А… И ты здесь, электрическая дрянь! – сурок узнал в долговязом старике Интернет-гиганта, чьей тенью он якобы был испуган в 2000 году.

- А вас, голубятня, кто пустил сюда? – Доу увидел обнявшихся парочку непонятного рода существ в обтянутых лосинах: Фани Мэй и Фреди Мак. Сзади «ипотечной парочки» стоял огромного роста постоянно что-то жующий жирдяй:

- А как не испугаться тени этого толстяка, Велс Фарго? – прищурившись заревел сурок.

Сильная и уверенная рука джентльмена в цилиндре опустила Доу Джонса на пенсильванский снег. Чья-то ужасная тень надвигалась на сурка, от чего тот, резко развернувшись, попытался было убежать к норе, но все та же «невидимая рука» схватила его и, высоко подняв, зычно объявила:

- Сурок Доу Джонс увидел тень!

Тут же окружающая толпа, как по команде, вскинула руки с телефонами, и над поляной понесся разноголосый шелест:

- Он увидел тень волатильности! Покупай индекс на всё!

- Сурок испугался процентов по облигациям! Немедленно продавая всё!

- Выходи из всех инструментов в кэш! Срочно!!!

Доу Джонс пять громко заверещал:

- Тупые двуногие твари! Какие волатильностии и проценты? Посмотрите на того, кто меня держит: это его тень меня пугает каждый раз! Какие же вы все кретины, гори ваши депозиты! Что б вы жили на одни юани! Рубли вам в глотки!

Сурок уже знал, что последует: та же рука сейчас возьмет его, отнесет к норе и с силой зашвырнет в её самый дальний угол. Каждый раз Доу Джонс пытался сделать одно и то же: увидеть лицо того джентльмена в цилиндре, кто так ловко орудовал «невидимой рукой» его жирной тушкой. Только два существа на этом сборище знали: чью именно тень каждый раз видел Доу Джонс: сам сурок и джентльмен в цилиндре. Отчаянно вращая лапами, сурок, пока рука несла его к норе, истерично верещал:

- Кто? Кто ты? Ну же, поверни меня! Я хочу видеть тебя, скотина!

В этот раз ему повезло. Уже перед самой норой кто-то крикнул:

- Осторожно, мистер Доллар! Не повредите сурка. Он нам еще понадобится!

За короткое время почти отвесного вниз полета к дальнему углу норы сурок Доу Джонс пытался вспомнить:

- Доллар? Мистер Доллар… Кто же это такой? Банк? Нет… Фонд, дериватив? Не думаю…

Кто? Кто же это такой: мистер Доллар? А как страшна его тень…

*****

Выводы и прогнозы:

1. Нестабильность на рынках продолжится и будет нарастать.

2. Ожидаю начала роста «против рынка» коммодиз.

3. Падение индекса доллара вскоре возобновиться.

4. Высказанный ранее прогноз о неожиданных отдельных либо скоординированных действиях центробанков Еврозоны, Англии, Японии, Китая и ФРС по смягчению монетарной политики остается в силе.

5. Ожидаю нарастание санкционной риторики в адрес России, тарифного давления на Китай и усиление вероятности масштабных провокаций на Олимпиаде.

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Помнишь, читатель, как мы вместе радовались в прошлые выходные от небывалого обвала на фондовых рынках США 2-го февраля? А разве прошедшая неделя не принесла тебе такого же радостно-благостного настроения? Уверен, что так. Но… Нечто все же мешало стать радости нашей полновесной. То, что всегда точит нашу уверенность «червем сомнения»: почему это случилось, и будут ли эти процессы продолжены - доколе? А заметил ли ты, читатель, что в калейдоскопе обрушившейся официальной и неофициальной аналитики отсутствовало некое главное звено, от которого я лично ждал гораздо большей активности. Ибо пост к тому призывает: глава ФРС! Сменивший Джанет Йеллен в День Сурка Джероми Пауэлл, словно этот самый сурок, которого важные джентльмены в цилиндрах бесцеремонно вытащили на пенсильванский снег, вдруг, испугался страшной тени от чего-то ужасного и убежал обратно в свою нору, забившись там в самый дальний угол. После 2-го февраля я этого «сурка» не слышал и не видел… Что же, придется нам самим попытаться ответить на эти вопросы: «Почему?», и «Доколе?», - к чему я скорейшим образом и перехожу.

*****

1. Как это было? Хроника падения…

В прошлой статье я частично коснулся разрешения этих вопросов. Но размеры обвальных движений биржевых площадок на тот момент еще не были столь масштабны, а причинно-следственные связи понижательных движений не вывалили на обозрение всей «финансовой общественности» грязи своей статистической противоречивости. Поэтому, читатель, потерпи, пока я скурпулезно, день за днем, не разберу пошагово события с того самого Дня Сурка, 2-го февраля.

1) Информационное поле начало пристально уделять внимание обвалу фондовых рынков США почему-то именно 2-го февраля (на картинке отмечено черной вертикальной линией), хотя Доу начал заваливаться еще 29 января, что крайне важно для нас в поиске причин этой «падучей» Глобального Паразита. В День сурка рынки имели нормальную динамику: в ответ на резкий рост доходности облигаций промышленный индекс логично рекордно обвалился.

2) Как я полагаю, в субботу и воскресенье 3-го и 4-го февраля в «норе сурка Джерома Пауэлла» кипела работа: к началу торгов понедельника ручные центробанки и «спящие офшоры» с закачанными в них заблаговременно триллионами ликвидности мобилизовались 5-го февраля на фронт скупки облигаций Казначейства с целью сбить опасно растущий процент доходности. Этот момент на графике обозначен цифрой 1. Однако, паника на фондовых площадках была настолько раскалена, что сильнейшее снижение доходности сопровождалось новым абсолютным историческим рекордом обвала индекса Доу Джонс.

3) Во вторник 6-го февраля «нора сурка главы ФРС», как видно из графика, попыталась выйти на рынки с интервенциями по покупкам акций. Рыночная логика снова была явно нарушена: на фоне сильного падения облигационного рынка фондовые индексы рванули вверх. Еще одно примечательное событие шло параллельно этой «суете в норе сурка». Как мы отмечали в прошлой статье: Трамп посетовал, что обвал фондовых рынков 2-го февраля происходил на фоне очень хороших статистических данных Нон-фарма:

«В прежние времена на хороших новостях фондовый рынок рос. Сегодня, когда сообщаются хорошие новости, фондовые рынок падает. Большая ошибка. И у нас есть столько хороших (замечательных) новостей в экономике!» — написал Трамп в Twitter."

Рыночная ирония состоит в том, что 6-го февраля, в день мощного роста Доу Джонс статистика США преподнесла президенту Дональду неприятный сюрприз:

Вторник, 06.02.2018.

Отрицательный торговый баланс США (-52,1 млрд.) – рекордный с декабря 2008 года!

Отрицательный торговый баланс США (-52,1 млрд.) – рекордный с декабря 2008 года!

4) Оставшиеся дни до конца недели рынки были предоставлены сами себе. И пусть пытливого читателя не обманывает зеленая «свеча» вчерашней пятницы. Видимо, под конец сессии в «норе сурков из ФРС» раздался визг: «BTFD!» Что расшифровывается, как:

2. Почему?

Некоторые объяснения обвалу фондовых рынков, циркулирующие всю прошедшую неделю в информационном поле, не выдерживают критики:

1) Резко выросшая доходность облигаций.

Если посмотреть на исторические данные, то с конца 2016 года по март 2017 проценты по трежерис росли не менее агрессивно и до более высоких уровней. Однако, фондовые индексы чувствовали себя в то время прекрасно.

2) Крах в индексах волатильности.

Эти доводы я считаю совсем странными. Как индекс, являющийся производным от S&P, может кардинально влиять на индекс-прародитель?

Предположу, что мы имеем дело не с проблемами облигационных и фондовых рынков США, а с кризисом «системы в целом». И подтверждения этому приходили в том числе и на ушедшей неделе:

1) 07.02.2018 Объём промышленного производства в Германии (м/м): -0,6%.

2) 09.02.2018 Объём промышленного производства Великобритании (м/м): -1,3%.

3) 08.02.2018 Объём импорта Китая (г/г): +36,9%. Резкий рост.

4) 08.02.2018 Сальдо торгового баланса Китая (USD): 20,34В. Резкое снижение

5) Тем временем в Китае только что зафиксирован рекордный с 2008 обвал индекса SHANGHAI 50 - это самые крупные корпорации Китая, чума из США быстро распространяется по всей планете…

Как мы тут неоднократно отмечали (что и выражено в «шапке» каждого «Стагфляционного обзора»), продолжающаяся более года плавная девальвация доллара постепенно добивает экономики вне США. Во всяком случае, если Евросоюз, Германия, Китай и Япония не предпримут решительных шагов, то «процесс» пойдет с ускорением. Первыми, что сказано в прошлой статье, не выдержали японцы, а со стороны европейцев начали слышаться нотки раздражения:

EURUSD упал после того, как ЕЦБ обвинил США в манипулировании валютой

Эвальд Новотны (член Совета управляющих Европейского центрального банка):

«Да, определенно. Что нас очень удивляет… что Казначейство США намеренно толкает доллар и хочет сохранить его низким» …

Ближе к концу вопросов и ответов Драги глава ЕЦБ прямо коснулся недавнего разрыва доллара США, обвинив Мнучина, Росса и, по сути, все управление Трампом за вербальное манипулирование долларом США, не «соблюдая» согласованные условия, которые привели к росту евро из-за комментариев «кого-то еще».

Интересно, какие «согласованные условия» манипулирования валютами Драги имели в виду, но в любом случае чтение между традиционными пассивно-агрессивными моапиями Драги представляет собой беспрецедентную атаку одного бывшего банкира Голдмана - Драги - на другого бывшего банкира Голдмана - Мнучина.

Эвальд Новотны (член Совета управляющих Европейского центрального банка):

«Да, определенно. Что нас очень удивляет… что Казначейство США намеренно толкает доллар и хочет сохранить его низким» …

Ближе к концу вопросов и ответов Драги глава ЕЦБ прямо коснулся недавнего разрыва доллара США, обвинив Мнучина, Росса и, по сути, все управление Трампом за вербальное манипулирование долларом США, не «соблюдая» согласованные условия, которые привели к росту евро из-за комментариев «кого-то еще».

Интересно, какие «согласованные условия» манипулирования валютами Драги имели в виду, но в любом случае чтение между традиционными пассивно-агрессивными моапиями Драги представляет собой беспрецедентную атаку одного бывшего банкира Голдмана - Драги - на другого бывшего банкира Голдмана - Мнучина.

Таким образом, подтверждаются наши предположения, высказанные тут уже давно:

Дело не в «печатном станке», не в индексах и волатильности и даже не в главе ФРС. Дело в долларе!

Это явление я назвал в прошлой статье так: «Монетарный тупик!»тм

Мы наблюдаем кризис мировой долларовой системы. А от того те падения прошлой недели – сущие мелочи по сравнению с тем, что нам еще предстоит и очень скоро наблюдать!

*****

3. Доколе?

Насколько и как долго будет происходить наблюдаемое нами обрушение?

Ответ на этот вопрос, с одной стороны сложен, а, с другой стороны, прост. Помочь нам могут сигналы: экономические и геополитические, - некоторые из которых я сейчас рассмотрю.

1) Экономические сигналы.

Сегодняшнее время очень важно для «экономической стороны» процесса. Ибо в последние дни наблюдаются очень интересные движения.

«Согласно отчету EPFR, только что зафиксирован самый большой в истории вывод средств из инвестиционных фондов США, специализирующихся на фондовом рынке (equity funds), то есть буратинки массово ломанулись с бирж. Недельный объем выведенных… сбережений из equity funds составил -$30.6 ярдов резаной».

«Начинается сдувание пузыря коммерческой недвижимости.

Это только начало огромной долговой нагрузки HNA, которая, если последние китайские отчеты точны, компания начала дефолт - ведет к тому, что компания продает активы по всему миру.

По оценкам Real Capital Analytics, HNA владеет более чем 14 миллиардами долларов в недвижимость по всему миру. Проблема в том, что у компании намного больше долгов. По состоянию на конец июня у HNA было 185,2 млрд. Юаней (29,3 млрд. Долл. США) краткосрочной задолженности - больше, чем могут покрыть ее денежные средства и доходы. Общий долг компании составляет около 600 млрд. Юаней или чуть меньше 100 млрд. Долларов США. Это означает, что Firesale HNA только начинается, и как только компания продаст ликвидную недвижимость, она перейдет ко всему остальному, включая ее долю во всех этих компаниях, чьи акции она уже заложила в качестве обеспечения.

… одна из причин, по которой акции Deutsche Bank упали до самого низкого уровня с 2016 года, объясняется тем, что ее главный акционер, крупнейший и наиболее проблемный конгломерат Китая, HNA Group, по сообщениям, дефолт по продукту управления капиталом» …

«5-го февраля – Volmageddon

«По словам Бхансали и Харриса, 1,5 трлн долларов было инвестировано в фонды с стратегиями, связанными с волатильностью, колоссальной суммой, способной обрушить мировые рынки».

«Начинается сдувание пузыря коммерческой недвижимости.

Это только начало огромной долговой нагрузки HNA, которая, если последние китайские отчеты точны, компания начала дефолт - ведет к тому, что компания продает активы по всему миру.

По оценкам Real Capital Analytics, HNA владеет более чем 14 миллиардами долларов в недвижимость по всему миру. Проблема в том, что у компании намного больше долгов. По состоянию на конец июня у HNA было 185,2 млрд. Юаней (29,3 млрд. Долл. США) краткосрочной задолженности - больше, чем могут покрыть ее денежные средства и доходы. Общий долг компании составляет около 600 млрд. Юаней или чуть меньше 100 млрд. Долларов США. Это означает, что Firesale HNA только начинается, и как только компания продаст ликвидную недвижимость, она перейдет ко всему остальному, включая ее долю во всех этих компаниях, чьи акции она уже заложила в качестве обеспечения.

… одна из причин, по которой акции Deutsche Bank упали до самого низкого уровня с 2016 года, объясняется тем, что ее главный акционер, крупнейший и наиболее проблемный конгломерат Китая, HNA Group, по сообщениям, дефолт по продукту управления капиталом» …

«5-го февраля – Volmageddon

«По словам Бхансали и Харриса, 1,5 трлн долларов было инвестировано в фонды с стратегиями, связанными с волатильностью, колоссальной суммой, способной обрушить мировые рынки».

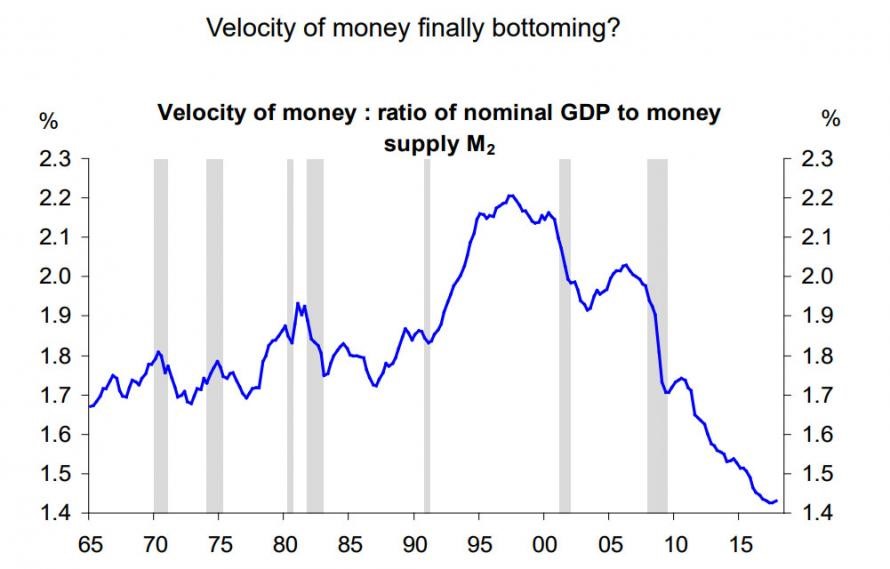

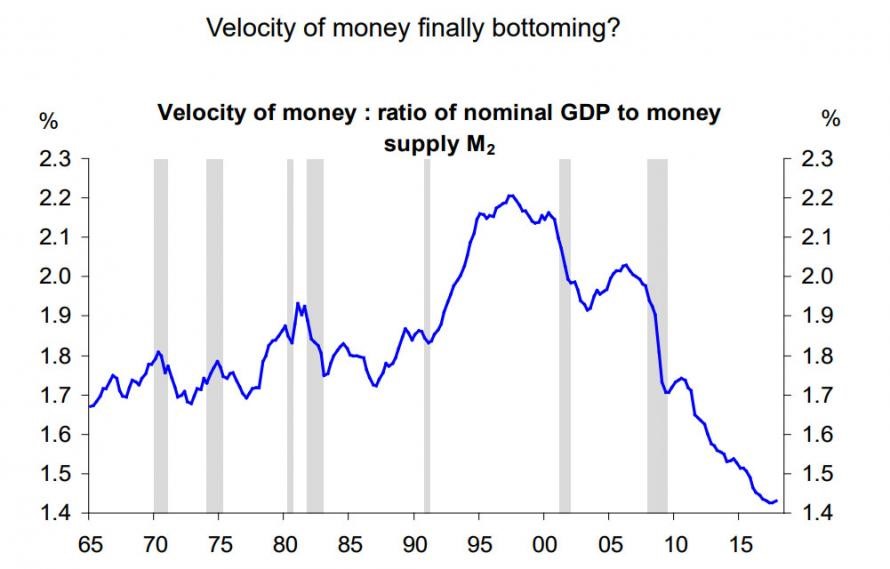

«Забудьте об уклонении от налогов Трампа, о сбережении бюджета Сената, Количественном ужесточении ФРС и обрушении иностранных покупок казначейских облигаций США: после многих лет покоя, наконец, появился самый большой катализатор резкого инфляционного всплеска, и он не является ничем из вышеперечисленного. Вот: скорость денег»

***

Из рынков облигаций, акций, недвижимости, деривативов сейчас выводятся гигантский объем ликвидности. Основная борьба «сурков из ФРС» сейчас идет по трем фронтам:

1) Не дать ни единого шанса ликвидности прорваться на рынки сырья и товаров. В противном случае по мировой экономике ударит сильнейшее цунами «Стагфляционного шока», что в перспективе я и прогнозирую.

2) Попытаться загнать долларовую массу обратно в акции и облигации.

3) Не позволить разгореться планетарной валютной войне.

***

2) Геополитические сигналы.

Пытливый читатель, уверен, не забыл, что в самом начале статьи я выразил удивление, что «информационная истерика» по поводу обрушения фондовых рынков началась только 2-го февраля. На картинке ниже (и выше) видно, что масштабное снижение стартовало еще 29-го января, о чем мы говорили в прошлой статье, и что выразилось в так называемом «списке Путина».

Геополитические ожидания «всей русофобской рати» были настолько сильно накачаны, что можно говорить о таком явлении, как «Геополитический Пузырь», который, будучи лопнув, не вызвал ожидаемого врагами нашего Престол-Отечества. Теракт против российского Су-25 в Сирии – это начало действий Паразита «англо-саксонскими» методами по выходу из «Монетарного тупика»тм. В этой связи поездка нашей команды на Олимпиаду в Корею – есть действие по геополитическому купированию угроз масштабных терактов на Олимпиаде. Заметьте, что даже Ким Чен Ын направил своих представителей (и сестру с формальным лидером КНДР), чтобы не дать Глобальному Паразиту никаких шансов. Важно вспомнить, что поначалу сборная США отказывалась ехать в Пхенчхан из-за «опасностей эскалации корейского конфликта», но, когда Россия ответила отказом вводить бойкот, американцы, скрепя зубами, все же согласились на участие. И как же жалеет Глобальный Паразит, что Иран не граничит с Южной Кореей, а зимние виды спорта в этой стране не популярны!

*****

День Сурка Доу Джонса.

- Что? Куда? Опять?! – сурок Доу Джонс закряхтел, когда «невидимая рука рынка» бесцеремонно схватила его за шкирку и потащила из норы. Белый свет на мгновенье ослепил Джонса, но буквально через несколько мгновений сурок сумел осмотреться. Как и много раз бывало, его нору окружила разношерстая толпа «двуногих». Сильно пахло табаком, спиртом и непривычными неведомыми запахами. Доу Джонс стал замечать в окружающих знакомых, тех, от теней которых он стремглав хотел убежать в прошлые годы в свою уютную биржевую нору.

- А… И ты здесь, электрическая дрянь! – сурок узнал в долговязом старике Интернет-гиганта, чьей тенью он якобы был испуган в 2000 году.

- А вас, голубятня, кто пустил сюда? – Доу увидел обнявшихся парочку непонятного рода существ в обтянутых лосинах: Фани Мэй и Фреди Мак. Сзади «ипотечной парочки» стоял огромного роста постоянно что-то жующий жирдяй:

- А как не испугаться тени этого толстяка, Велс Фарго? – прищурившись заревел сурок.

Сильная и уверенная рука джентльмена в цилиндре опустила Доу Джонса на пенсильванский снег. Чья-то ужасная тень надвигалась на сурка, от чего тот, резко развернувшись, попытался было убежать к норе, но все та же «невидимая рука» схватила его и, высоко подняв, зычно объявила:

- Сурок Доу Джонс увидел тень!

Тут же окружающая толпа, как по команде, вскинула руки с телефонами, и над поляной понесся разноголосый шелест:

- Он увидел тень волатильности! Покупай индекс на всё!

- Сурок испугался процентов по облигациям! Немедленно продавая всё!

- Выходи из всех инструментов в кэш! Срочно!!!

Доу Джонс пять громко заверещал:

- Тупые двуногие твари! Какие волатильностии и проценты? Посмотрите на того, кто меня держит: это его тень меня пугает каждый раз! Какие же вы все кретины, гори ваши депозиты! Что б вы жили на одни юани! Рубли вам в глотки!

Сурок уже знал, что последует: та же рука сейчас возьмет его, отнесет к норе и с силой зашвырнет в её самый дальний угол. Каждый раз Доу Джонс пытался сделать одно и то же: увидеть лицо того джентльмена в цилиндре, кто так ловко орудовал «невидимой рукой» его жирной тушкой. Только два существа на этом сборище знали: чью именно тень каждый раз видел Доу Джонс: сам сурок и джентльмен в цилиндре. Отчаянно вращая лапами, сурок, пока рука несла его к норе, истерично верещал:

- Кто? Кто ты? Ну же, поверни меня! Я хочу видеть тебя, скотина!

В этот раз ему повезло. Уже перед самой норой кто-то крикнул:

- Осторожно, мистер Доллар! Не повредите сурка. Он нам еще понадобится!

За короткое время почти отвесного вниз полета к дальнему углу норы сурок Доу Джонс пытался вспомнить:

- Доллар? Мистер Доллар… Кто же это такой? Банк? Нет… Фонд, дериватив? Не думаю…

Кто? Кто же это такой: мистер Доллар? А как страшна его тень…

*****

Выводы и прогнозы:

1. Нестабильность на рынках продолжится и будет нарастать.

2. Ожидаю начала роста «против рынка» коммодиз.

3. Падение индекса доллара вскоре возобновиться.

4. Высказанный ранее прогноз о неожиданных отдельных либо скоординированных действиях центробанков Еврозоны, Англии, Японии, Китая и ФРС по смягчению монетарной политики остается в силе.

5. Ожидаю нарастание санкционной риторики в адрес России, тарифного давления на Китай и усиление вероятности масштабных провокаций на Олимпиаде.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба