15 февраля 2018 Вести Экономика

Компании, налоговые консультанты и инвесторы внимательно изучают новый налоговый закон США. Главный вопрос для инвесторов в акции: кто от него больше всего выиграет, а кто проиграет, пишет в своем обзоре старший специалист по инвестициям компании BlackRock Кейт Мур.

В целом мы ожидаем, что доходы и расходы американских компаний получат в ближайшее время хороший толчок от нового налогового плана. Пересмотр доходов в сторону роста ожидается в Японии, Европе и развивающихся странах, но все это несравнимо с потенциальным эффектом на американском рынке.

График Great Expectations показывает, как оценки прибыли на 2017 г. устояли, несмотря на череду разочарований, а 2015 и 2016 гг. показали более типичную модель для посткризисных лет. Этот год обещает в ближайшей перспективе резкий скачок.

Для более точного прогнозирования необходимы прозорливый ум и детальный анализ.

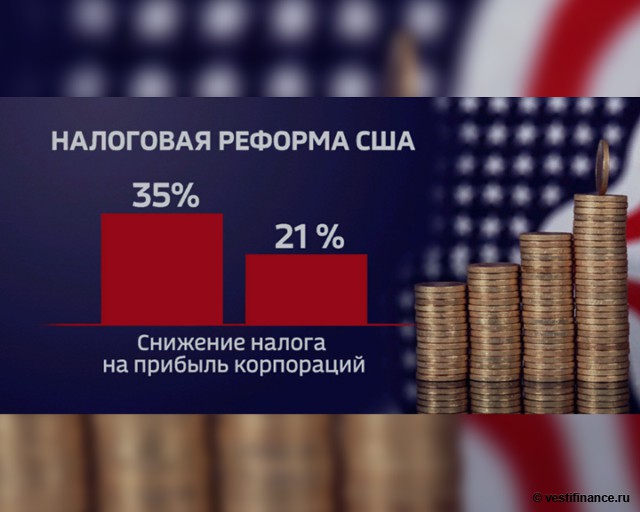

Новый налоговый закон снижает обязательную корпоративную ставку на 14 процентных пунктов и предлагает компаниям более простой и дешевый доступ к хранящимся за границей наличным деньгам.

От первый части, безусловно, больше всего выиграют ориентированные на внутренний рынок компании, которые сегодня платят установленную в США эффективную налоговую ставку.

Вторая часть дает больше оснований для радости транснациональным корпорациям, так как предоставляет более гибкое использование наличных денег. Мы фиксируем всплеск слияний и поглощений (M&A), и у компаний обычно больше средств для увеличения инвестиций в свой бизнес.

На первый взгляд компании с высоким уровнем налогообложения выглядят как безусловные победители (а те, у кого более низкие налоги - проигравшими), но не все так просто, и следует учитывать массу нюансов. Воздействие налоговых положений будет зависеть от сектора, подсектора и компаний.

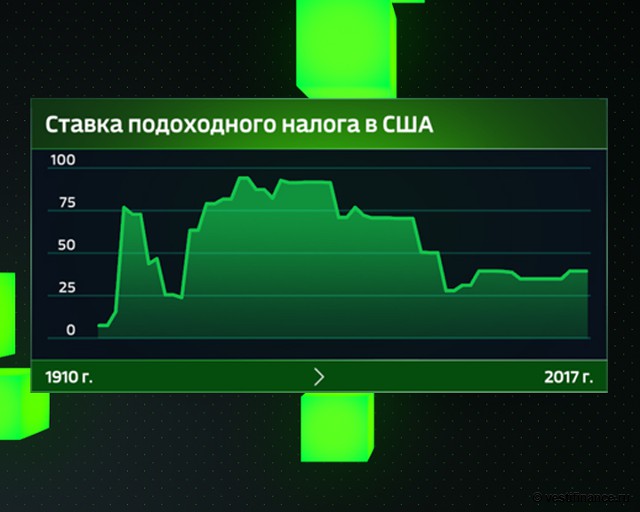

В связи с этим полезно вспомнить события 30-летней давности: разброс эффективных налоговых ставок компаний Russell 1000 достиг своего пика в 1986 г., незадолго до вступления в силу закона о налоговой реформе, после чего последовала десятилетняя конвергенция.

Эффективные налоговые ставки вновь начали расходиться в конце 1990-х гг., когда глобализация, утверждение территориальных налоговых систем и относительно высокие налоговые ставки в США стимулировали появление многочисленных схем снижения налогов.

Нечто подобное может произойти и сегодня. Как показывает наш анализ, верхний квартиль американских компаний в настоящее время платит эффективную ставку налога в размере 34% и выше. Получив снижение ставки до 21%, компании смогут по настоящему вздохнуть.

Транснациональные корпорации, которые использовали более низкие эффективные ставки налога благодаря своей международной деятельности, получат меньшую непосредственную выгоду.

Максимальный эффект от сокращения налогов в США будет заметен на начальном этапе, но со временем он размоется. Транснациональные корпорации однозначно внимательно изучат международные правила для управления своими эффективными налоговыми ставками, ясность по налогообложению иностранных активов должна помочь информированию о расходах. Но здесь важны детали, которые варьируются от сектора к сектору и даже от компании к компании, что дает покупателям акций возможность выбирать.

Возьмем, к примеру, страховщиков имущества и несчастных случаев. Они уже платят относительно низкие налоги, и новый закон не даст им мощного толчка для роста.

Но налоговые изменения позволят этим компаниям снизить свои налоговые обязательства по доходам от андеррайтинга, сохранив при этом низкие ставки по инвестиционным доходам благодаря доходам от не облагаемых налогом муниципальных облигаций. В итоге большинство из них, вероятно, смогут снизить свои эффективные налоговые ставки.

Вывод: новый налоговый закон - довольно сложный документ, и от него следует ожидать различныого эффекта воздействия.

7 плюсов для богачей

С тех пор как этот план был впервые представлен, лидеры Республиканской партии говорят о том, что эта налоговая реформа предназначена для людей среднего класса, подчеркивая тот факт, что типичная американская семья получит снижение налогов на $1 182.

Однако налоговая реформа Республиканской партии также предоставляет ряд преимуществ самым богатым гражданам страны, включая предложение отменить налог на наследуемое имущество и альтернативный минимальный налог.

Ниже представляем 7 причин, по которым новая налоговая реформа в США выгодна самым богатым гражданам.

Налогоплательщики с высоким доходом получат самые большие сокращения налогов.

Реформа Республиканской партии направлена на сокращение налогов в среднем для всех групп налогоплательщиков в 2018 г. и на 10 лет вперед.

Однако именно домохозяйства с самым высоким доходом получат самые высокие сокращения налогов как по абсолютному показателю, то есть общей сумме в долларах, так и по процентному соотношению налога к доходам, отмечают эксперты Tax Policy Center.

Налогоплательщики, входящие в 1% самого богатого населения страны, то есть те, кто зарабатывают более $730 тыс., получат сокращение налогов в 20%.

В среднем они получат сокращение налогов на $37 тыс., что составляет около 2,4% доходов после уплаты налогов.

Налог на наследуемое имущество, который затрагивает около 5500 налогоплательщиков в год, будет отменен.

В рамках налогового плана предлагается отменить налог на наследуемое имущество, по которому люди, которые хотят передать деньги или активы (недвижимость или акции) своим детям или другим наследникам после смерти, должны заплатить налог в 40%.

В настоящий момент налог платится только в тех случаях, когда стоимость имущества превышает $5,49 млн, однако планируется повысить этот порог до более $10 млн.

Кроме того, в рамках реформы планируется убрать этот налог на шесть лет.

Трамп назвал эту отмену благоприятной для фермеров и владельцев мелкого бизнеса.

Однако аналитики The Washington Post подсчитали, что в 2017 г. только налог на наследуемое имущество будет выплачен только на 5 500 объектов недвижимости из почти 3 млн.

И из этих 5 500 объектов только 80 – это фермы или малый бизнес.

Альтернативный минимальный налог, благодаря которому в 2005 г. налоговые траты Трампа выросли с $5,3 млн до $36,5 млн, будет отменен.

Альтернативный минимальный налог, который был введен в 1969 г., чтобы "налогоплательщики не смогли уклониться от своей доли налоговых обязательств с помощью налоговых льгот", будет отменен.

Большинство людей, которые были затронуты этим налогом, получают свыше $500 тыс. согласно данным Tax Policy Center.

Этот налог с большей вероятностью затрагивает женатые пары, большие семьи или тех, кто живет в штатах с высокими налогами.

Обучение в частных школах можно будет оплачивать в рамках "плана 529".

Для начала стоит пояснить, что такое "план 529". Это специальный необлагаемый налогами счет, на котором семьи копят деньги на будущее обучение ребенка.

Деньги со счета можно потратить только на получение образования в колледже.

Налоговой реформой предлагается разрешить семьям снимать со счета $10 тыс. в год и использовать эти деньги на образование в частных школах.

Это, несомненно, будет выгодно тем, что отправляет детей в частные дорогие школы.

Богатые люди по-прежнему будут иметь возможность снизить налоги, направляя деньги на благотворительность.

Реформа Республиканской партии исключает практически все личные налоговые послабления за исключением случаев сокращения налогов, когда деньги направляются на благотворительность.

Благотворительность в США – это популярный способ, которым пользуются сверхбогатые люди, чтобы снизить свои налоги.

Управляющие хедж-фондов будут по-прежнему иметь возможность снизить налоговую ставку по инвестиционной прибыли благодаря лазейке в законодательстве.

С учетом положения о доле валовой прибыли, причитающейся распорядителю инвестиционного фонда, они смогут платить более низкие проценты со своей доли в прибыли фонда.

Обычно это около 20%, что ниже ставки в 39,6%. Пока эта лазейка в законодательстве осталась без изменений.

При этом во время предвыборной кампании Трамп заявлял, что он изменит это положение.

Фондовый рынок может вырасти благодаря введению единовременного налога на репатриацию активов.

Как писали "Вести.Экономика" ранее, все зарубежные активы от компаний, принадлежащих США, будут считаться репатриированными и облагаться налогом по единовременной более низкой ставке - это предназначено для возвращения корпоративной прибыли из-за рубежа.

Неликвидные активы, такие как недвижимость, будут облагаться налогом по более низкой ставке, чем денежные средства или их эквиваленты, а платежи будут распределены с течением времени.

Существует несколько способов, которыми компании могут распорядиться деньгами, возвращенными в США.

Они могут реинвестировать эти деньги в свой основной бизнес, и именно этот вариант законодатели считают лучшим, так как это привело бы к экономическому росту.

Кроме того, компании могут выкупить свои акции, что приведет к росту фондового рынка.

Однако эксперты отмечают, что фондовый рынок – это не экономика.

В последний раз, когда американское правительство использовало налог на репатриацию в 2004 г., компании в основном потратили деньги на выкуп собственных акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба