14 марта 2018 Криптовалюта.Tech

Криптовалютные трейдеры постепенно понимают, что выбор торговой площадки может быть столь же рискованным делом, как и выбор криптовалюты или целевой цены.

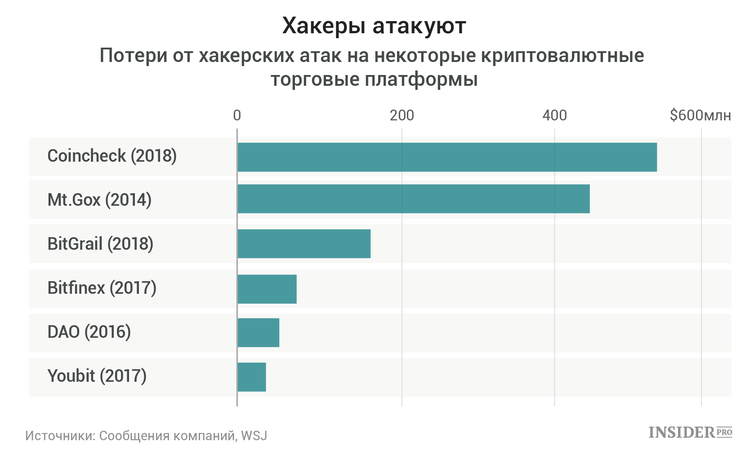

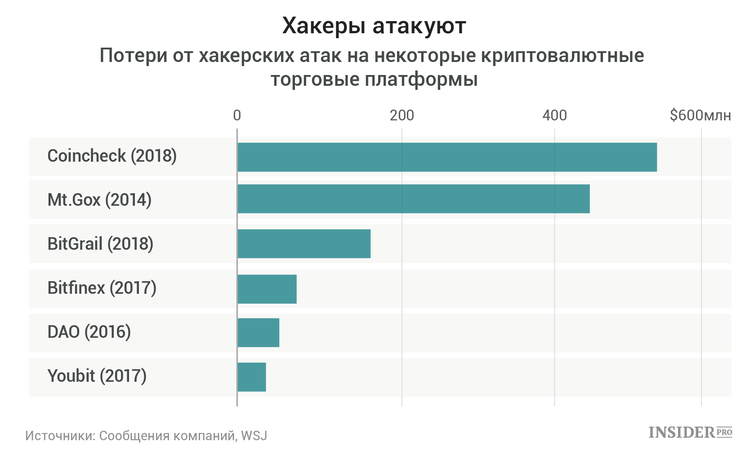

В этом году инвесторы потеряли более 700 млн долларов из-за взлома двух крупных криптовалютных бирж: итальянской BitGrail и японской Coincheck. Всего, по подсчетам Wall Street Journal, с 2014 года инвесторы потеряли примерно 1,4 млрд долларов.

Взломы отражают часто игнорируемый риск, связанный с торговлей биткоином и другими цифровыми валютами: несмотря на то, что в последние два года, на фоне роста крипторынка, появились десятки онлайн-бирж, они, как правило, мало похожи на хорошо финансируемые и регулируемые площадки, на которых инвесторы покупают и продают акции, облигации и сырьевые товары.

Учитывая децентрализованную природу криптовалют, у инвесторов нет необходимости обращаться именно на биржу для покупки этих активов. Однако многие делают это, потому что биржи кажутся им более безопасными и удобными. Некоторым приходится сожалеть о сделанном выборе.

Джефф Фурман, 22-летний студент из Общественного колледжа Северной Вирджинии, рассказал изданию, что из-за взлома криптовалютной биржи BitGrail в феврале он лишился токенов Nano стоимостью $60 000.

«Мне тяжело… Я не прислушивался к своему чутью», — сказал он. Он продал немного токенов Nano с прибылью, но теперь думает, что ему стоило продать все.

В отличие от традиционных фондовых и фьючерсных бирж, чей бизнес заключается в том свести продавца и покупателя за небольшую комиссию, криптобиржи также охраняют виртуальные токены инвесторов. И с этой задачей, по словам инвесторов и экспертов в области технологий, многие не справляются.

«По мере роста криптовалютного рынка хакеры начали охоту за цифровыми кошельками» и криптобиржами, сказал Джордж Уоллер, консультант специализирующейся на безопасности компании BlockSafe Technologies Inc. Компании, предоставляющие услуги цифрового кошелька, часто работают как криптовалютные брокеры и тесно сотрудничают с биржами.

Два последних взлома показывают особый вид уязвимости, с которым могут столкнуться инвесторы, покупая непроверенные спекулятивные токены на нерегулируемой бирже-стартапе, значительная часть объема торгов на которой приходится на новые, непроверенные валюты.

Сайт Coinmarketcap отслеживает данные примерно 190 криптобирж, но лишь несколько из них регулируются, например, на территории США.

К последним относятся такие биржи, как GDAX, принадлежащая Coinbase, Gemini, запущенная Gemini Trust Co. братьев Кэмерона и Тайлера Винклвоссов, а также японская bitFlyer. Все они регулируются Департаментом финансовых услуг штата Нью-Йорк, который требует от бирж принимать меры, направленные на обнаружение и предотвращение мошенничества и манипулирования рынком.

Тем не менее, нет ничего, что могло бы заставить криптобиржу соблюдать правила, и многие этого не делают. Более того, можно просто купить стандартизованное программное обеспечение для торговли, в этом случае бирже остается только придумать название и логотип.

В результате многие новые криптобиржи страдают от «дрянного управления и дрянных систем», — сказал Дэвид Фрагале, соучредитель специализирующейся на безопасности компании Atonomi. По его словам, зрелые финансовые компании внедряют системы контроля безопасности, управления рисками и контроля за соблюдением норм и правил работы. Они хотят знать, кто их клиенты и какие виды деятельности с высоким уровнем риска ведутся на их платформах.

Однако на многих небольших криптобиржах этого не происходит, и розничные инвесторы подвергают свои деньги риску, связанному с самими биржами, считает Джонатан Левин, исполнительный директор исследовательской фирмы Coinanlysis.

«Люди не знают, как защитить себя», — сказал он.

Многие из новых криптобирж — BitGrail была запущена в 2017 году, — поспешили заработать на быстрорастущем рынке с помощью небольших по капитализации спекулятивных криптовалют, с которыми крупные криптобиржи просто не работают, — сказал Чарльз Хейтер, генеральный директор исследовательского сайта CryptoCompare.

Биржи, на которых идет торговля акциями, опционами или фьючерсами, должны соответствовать ряду стандартов, касающихся прав доступа, кибербезопасности и других областей регулирования. Они также тесно сотрудничают с подлежащими жесткому регулированию банками или брокерскими фирмами, которые регулярно возмещают клиентам убытки, вызванные взломами или техническими проблемами.

BitGrail, управляемая итальянским предпринимателем Франческо Фирано, работала без какого-либо серьезного надзора. Она сфокусировалась на Nano, небольшой по капитализации криптовалюте, которая начала торговаться в 2015 году и до конца января 2018-го называлась Raiblocks.

На протяжении большей части своей истории Raiblocks стоили гроши. В декабре 2017-го их цена подскочила примерно с $0,2 до $36. Сейчас она стоит около $11. Фирано не ответил на просьбу WSJ о комментарии.

Coincheck обратилась к японским регуляторам за лицензией на работу в качестве криптобиржи. Недавно она заявила, что планирует выплатить компенсации своим клиентам. Пресс-секретарь биржи заявила на прошлой неделе, что биржа «дорабатывает» решение о возврате денег пострадавшим клиентам.

Она добавила, что клиентам не обязательно вносить свои деньги на счет на бирже, чтобы инвестировать в криптовалюту. Конечно, когда начали появляться организованные торговые площадки, они, казалось бы, добавили какую-то защиту и элемент институциональности на зарождающийся рынок. Одной из первых таких площадок была открывшаяся в 2010-м Mt. Gox. В течение нескольких лет на нее приходилось около 70% транзакций с биткоинами по всему миру.

Однако на сайте криптобиржи были очень слабые протоколы безопасности. В 2014 году она объявила о краже 850 000 биткоинов, тогда их стоимость составляла 450 млн долларов. Позднее криптобирже удалось вернуть 200 000 биткоинов, которые сегодня стоят значительно дороже, чем в 2014 году. Клиенты по-прежнему борются за возврат своих средств.

В этом году инвесторы потеряли более 700 млн долларов из-за взлома двух крупных криптовалютных бирж: итальянской BitGrail и японской Coincheck. Всего, по подсчетам Wall Street Journal, с 2014 года инвесторы потеряли примерно 1,4 млрд долларов.

Взломы отражают часто игнорируемый риск, связанный с торговлей биткоином и другими цифровыми валютами: несмотря на то, что в последние два года, на фоне роста крипторынка, появились десятки онлайн-бирж, они, как правило, мало похожи на хорошо финансируемые и регулируемые площадки, на которых инвесторы покупают и продают акции, облигации и сырьевые товары.

Учитывая децентрализованную природу криптовалют, у инвесторов нет необходимости обращаться именно на биржу для покупки этих активов. Однако многие делают это, потому что биржи кажутся им более безопасными и удобными. Некоторым приходится сожалеть о сделанном выборе.

Джефф Фурман, 22-летний студент из Общественного колледжа Северной Вирджинии, рассказал изданию, что из-за взлома криптовалютной биржи BitGrail в феврале он лишился токенов Nano стоимостью $60 000.

«Мне тяжело… Я не прислушивался к своему чутью», — сказал он. Он продал немного токенов Nano с прибылью, но теперь думает, что ему стоило продать все.

В отличие от традиционных фондовых и фьючерсных бирж, чей бизнес заключается в том свести продавца и покупателя за небольшую комиссию, криптобиржи также охраняют виртуальные токены инвесторов. И с этой задачей, по словам инвесторов и экспертов в области технологий, многие не справляются.

«По мере роста криптовалютного рынка хакеры начали охоту за цифровыми кошельками» и криптобиржами, сказал Джордж Уоллер, консультант специализирующейся на безопасности компании BlockSafe Technologies Inc. Компании, предоставляющие услуги цифрового кошелька, часто работают как криптовалютные брокеры и тесно сотрудничают с биржами.

Два последних взлома показывают особый вид уязвимости, с которым могут столкнуться инвесторы, покупая непроверенные спекулятивные токены на нерегулируемой бирже-стартапе, значительная часть объема торгов на которой приходится на новые, непроверенные валюты.

Сайт Coinmarketcap отслеживает данные примерно 190 криптобирж, но лишь несколько из них регулируются, например, на территории США.

К последним относятся такие биржи, как GDAX, принадлежащая Coinbase, Gemini, запущенная Gemini Trust Co. братьев Кэмерона и Тайлера Винклвоссов, а также японская bitFlyer. Все они регулируются Департаментом финансовых услуг штата Нью-Йорк, который требует от бирж принимать меры, направленные на обнаружение и предотвращение мошенничества и манипулирования рынком.

Тем не менее, нет ничего, что могло бы заставить криптобиржу соблюдать правила, и многие этого не делают. Более того, можно просто купить стандартизованное программное обеспечение для торговли, в этом случае бирже остается только придумать название и логотип.

В результате многие новые криптобиржи страдают от «дрянного управления и дрянных систем», — сказал Дэвид Фрагале, соучредитель специализирующейся на безопасности компании Atonomi. По его словам, зрелые финансовые компании внедряют системы контроля безопасности, управления рисками и контроля за соблюдением норм и правил работы. Они хотят знать, кто их клиенты и какие виды деятельности с высоким уровнем риска ведутся на их платформах.

Однако на многих небольших криптобиржах этого не происходит, и розничные инвесторы подвергают свои деньги риску, связанному с самими биржами, считает Джонатан Левин, исполнительный директор исследовательской фирмы Coinanlysis.

«Люди не знают, как защитить себя», — сказал он.

Многие из новых криптобирж — BitGrail была запущена в 2017 году, — поспешили заработать на быстрорастущем рынке с помощью небольших по капитализации спекулятивных криптовалют, с которыми крупные криптобиржи просто не работают, — сказал Чарльз Хейтер, генеральный директор исследовательского сайта CryptoCompare.

Биржи, на которых идет торговля акциями, опционами или фьючерсами, должны соответствовать ряду стандартов, касающихся прав доступа, кибербезопасности и других областей регулирования. Они также тесно сотрудничают с подлежащими жесткому регулированию банками или брокерскими фирмами, которые регулярно возмещают клиентам убытки, вызванные взломами или техническими проблемами.

BitGrail, управляемая итальянским предпринимателем Франческо Фирано, работала без какого-либо серьезного надзора. Она сфокусировалась на Nano, небольшой по капитализации криптовалюте, которая начала торговаться в 2015 году и до конца января 2018-го называлась Raiblocks.

На протяжении большей части своей истории Raiblocks стоили гроши. В декабре 2017-го их цена подскочила примерно с $0,2 до $36. Сейчас она стоит около $11. Фирано не ответил на просьбу WSJ о комментарии.

Coincheck обратилась к японским регуляторам за лицензией на работу в качестве криптобиржи. Недавно она заявила, что планирует выплатить компенсации своим клиентам. Пресс-секретарь биржи заявила на прошлой неделе, что биржа «дорабатывает» решение о возврате денег пострадавшим клиентам.

Она добавила, что клиентам не обязательно вносить свои деньги на счет на бирже, чтобы инвестировать в криптовалюту. Конечно, когда начали появляться организованные торговые площадки, они, казалось бы, добавили какую-то защиту и элемент институциональности на зарождающийся рынок. Одной из первых таких площадок была открывшаяся в 2010-м Mt. Gox. В течение нескольких лет на нее приходилось около 70% транзакций с биткоинами по всему миру.

Однако на сайте криптобиржи были очень слабые протоколы безопасности. В 2014 году она объявила о краже 850 000 биткоинов, тогда их стоимость составляла 450 млн долларов. Позднее криптобирже удалось вернуть 200 000 биткоинов, которые сегодня стоят значительно дороже, чем в 2014 году. Клиенты по-прежнему борются за возврат своих средств.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба