19 марта 2018 Криптовалюта.Tech

Предприниматель, бизнес-ангел и крипто-энтузиаст, возглавляющий подкаст для венчурных инвесторов The Syndicate, уверен, что блокчейн способен революционизировать не только экономику, но и внести существенные изменения в политику и социум в целом. Однако, по мнению эксперта, высокая ликвидность не только сильно мешает развитию этой технологии, но и не дает возможности развития инновационных решений.

Ликвидность

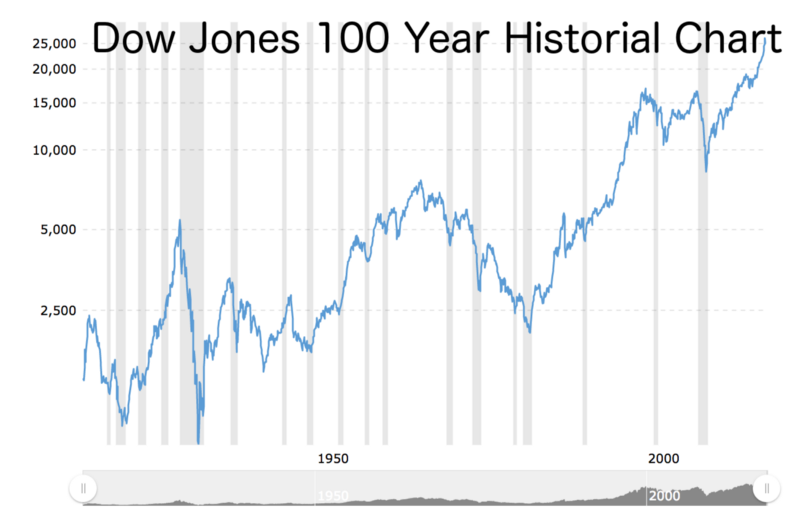

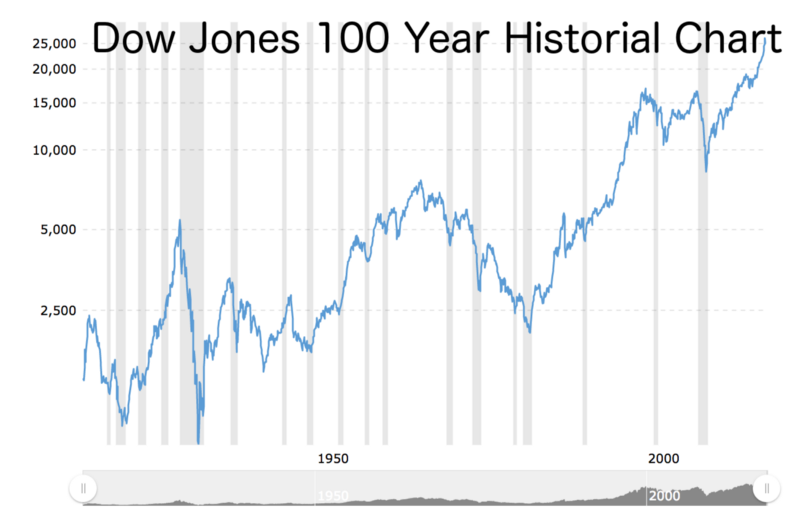

Ликвидность определяется способностью рынка продавать или покупать тот или иной актив по цене, близкой к рыночной. При этом, чем быстрее заключаются сделки с активами, тем точнее их рыночная оценка, и в результате актив более стабилен в долгосрочной перспективе, однако более волатилен в краткосрочной. Отличным примером является фондовый рынок — распространение алгоритмического трейдинга в режиме реального времени влияет на стремительный рост общей волатильности рынка (по сравнению с другими активами). В результате незначительные изменения (отчеты о доходах, политическая нестабильность, иррегулярность и так далее) могут иметь каскадный эффект.

Поэтому сбалансированный инвестиционный портфель должен содержать различные активы по степени ликвидности: акции, облигации, долю в паевом инвестиционном фонде, золото, недвижимость.

Блокчейны

Преимущество биткоина и других криптовалют (и, возможно, их ключевой недостаток) — это ликвидность. Нестабильная и спекулятивная природа крипторынка в сочетании с практически мгновенной ликвидностью привела к вливанию огромного пула капитала. Но на Диком Западе сколотить состояние так же легко, как и потерять его.

Как у держателя таких криптовалют, как эфир, биткоин, лайткоин, и монеро, у меня есть две опции: hodl, или попытка спрогнозировать движение рынка так, чтобы продать на максимумах, и купить на минимумах. Что не отличается от ключевых принципов трейдинга акциями.

Однако, в этом я вижу БОЛЬШУЮ проблему для крипторынка. И вот почему.

Венчурный капитал

Традиционно инвестирование венчурного капитала в частные компании происходит на ранних стадиях для получения высокой прибыли от капиталовложений. Природа бизнеса (и жизни) такова, что она всегда следует законам Парето, согласно которым 20% компаний приносят 80% прибыли. 20% из 20% (то есть 4% от общего количества) приносят 64% всей прибыли. И так до бесконечности.

Таковы правила мира инвестирования на ранних стадиях. Ставка на то, чтобы удвоить свои вложения, идет рука об руку с высокими потерями от нереализованных возможностей.

Структура венчурных фондов

Обычно венчурные фонды создаются на 10 лет с возможностью при необходимости продлить этот срок на 2 года. Этот жизненный цикл необходим, поскольку в среднем для возвращения инвестиций стартапу нужно порядка 5?7 лет, а если он выходит на IPO, то это занимает еще больше времени.

Это очень долгий срок для hodl.

Причина, по которой доход от венчурных инвестиций превосходит все другие категории активов — это отсутствие ликвидности.

Предположим, что вы открыли для себя биткоин в 2010 году и вложились в него за $0.10/ монета. Глядя сейчас на прошедшие события, легко думать, что вы бы, скорее всего, приняли решение держать свои криптовалюты до 2017, однако, если реалистично оценивать ситуацию, то такое развитие маловероятно. Скажем, ваши инвестиции составили $100, а это значит, что сейчас у вас было бы 1000 биткоинов на сумму $80 миллионов. Но если честно смотреть на вещи, то нужно признать, что как только ваши инвестиции увеличились бы в 10 или 100 раз, желание выйти было бы КОЛОССАЛЬНЫМ. $10,000 — это новая машина, а $100,000 — небольшой дом. Именно по этой причине на крипторынке сегодня так мало биткоин-миллиардеров и очень много пиццы за 10,000 биткоинов.

При работе с традиционным венчурном капиталом такая проблема встречается редко — у инвесторов не так много возможностей продать, поэтому они держат. Именно так Питер Тиль стал миллиардером — он инвестировал в фейсбук и ждал выхода компании на IPO, чтобы получить прибыль. В блокчейне такая ситуация невозможна.

Возобновляемый источник энергии (не про майнинг)

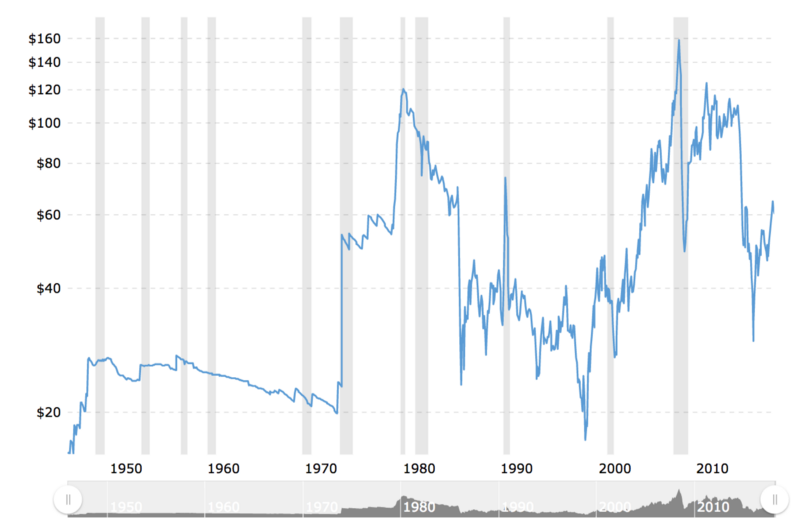

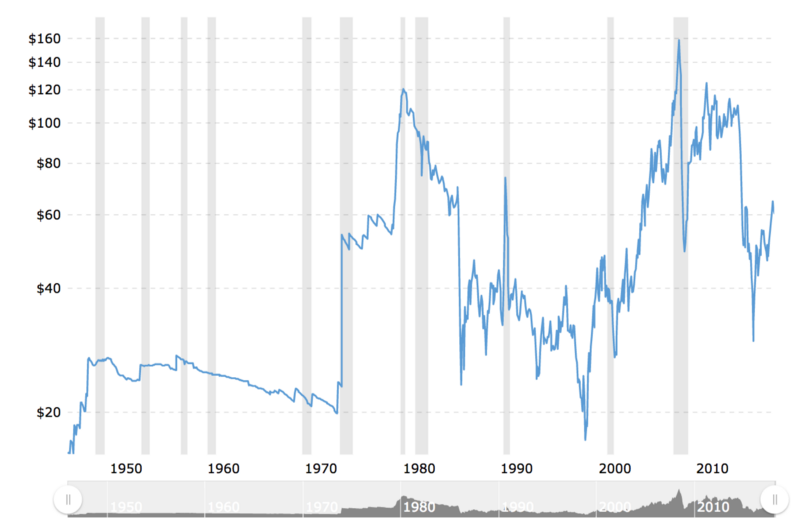

На протяжении долгого времени на возобновляемые источники энергии действовал эффект отката на прежние позиции: поскольку цены на нефть могут существенно коллебаться, то создание конкурента горючим ископаемым было почти невозможно.

Представим, что в 70-ых и 80-ых производители солнечных батарей подсчитали, что могут продавать панели за $40 — стоимость, равную цене барреля нефти. В таком случае, каждый раз, когда нефть приближалась бы к отметке в $40, то венчурные инвесторы и простые потребители проявляли бы интерес к солнечным батареям, вкладывая в них деньги. Однако, при падении цен на нефть ниже $40 за баррель, солнечные панели теряли бы свои конкурентные преимущества, а также инвестиции. Бить по движущейся мишени не просто.

То же самое относится к блокчейн-компаниям — долгосрочная стабильность невозможна, когда волатильный рынок решает, какие компании выживут, а какие нет. Рим не был построен за день.

Публичные рынки убивают инновации

Публичное размещение акций стоит большого труда, времени и серьезного финансирования, что отвлекает от первостепенных задач развития бизнеса. Однако, на мой взгляд, самая большая проблема с публичным размещением — это ожидания и краткосрочное суждение. Есть причины, по которым Уолл Стрит поощряет руководителей, сокращающих персонал и накладные расходы — на бумаге это выглядит лучше.

Однако, для бизнеса это плохой подход. Цель стартапов — развивать и внедрять инновации, а не работать с цифрами для акционеров. Именно поэтому стартапы пытаются сделать невозможное — их не касается мнение общества. Быстрое развитие, ошибки и поиск решения этим ошибкам на ходу — основополагающие принципы, лежащие в процессе создания ценности. Как сказал Рид Хоффман:

«Стартап — это все равно, что прыгнуть с обрыва и попытаться собрать самолет, пока летишь вниз».

Нет ни одного стартапа, который бы четко следовал разработанному бизнес-плану и принес бы создателям миллиард долларов дохода. Однако, в этом заключается проблема.

Инвесторы хотят ликвидности

В связи с причинами, описанными выше, многие компании-единороги (компании с оценкой более $1 миллиарда) откладывают момент публичного размещения акций. Это создает целую экосистему проблем.

Венчурным инвесторам и их вкладчикам нужна ликвидность. В конечном счете стартапу необходимо отработать инвестиции и при этом получить прибыль. Без ликвидности такие крупные вкладчики, как пенсионные фонды и фонды целевого капитала университетов, не будут иметь достаточного капитала, чтобы вложиться в другие стартапы.

Подобная нехватка возможностей для выхода (в совокупности с потенциалом блокчейна) стала причиной, по которой многие венчурные инвесторы сфокусировались на крипторынке. Уровень столь высокой ликвидности для них идеален. Однако, меня беспокоят последствия такой ликвидности на столь ранних этапах. Когда основатели, инвесторы и советчики имеют возможность покинуть проект, как только его токен выйдет на открытый рынок, что будет держать команду разработчиков вместе? И что остановит их от выхода, когда наступят не самые легкие времена? И почему никто не задает этих вопросов?

В памп-и-дамп схемах и фейковых проектах так много денег, что вся индустрия выглядит как всего лишь способ быстро заработать легкие деньги. ICO — это только начало работы, а не ее конец — впереди долгий и сложный путь, только чтобы запуститься. Поэтому перестаньте праздновать и идите строить и разрабатывать.

Взаимное гарантированное уничтожение

Во время Холодной Войны угроза взаимного уничтожения заставляла как США, так и СССР соблюдать определенные рамки. Это, конечно, экстремальный пример, но в конечном счете между этой ситуацией и технологией блокчейна можно провести параллели. Как основатели, инвесторы и пользователи могут использовать поощрительные меры для того, чтобы предотвращать нежелательное поведение? Особенно, когда у пользователя нет таких же возможностей, которые есть у основателя проекта и инвестора?

Возможные решения этой ситуации — комбинации депонирования токена, соглашения о вестинге и децентрализованного управления для того, чтобы все соблюдали договоренности.

В данном случае именно управление будет играть ключевую роль. Невозможно предугадать будущее, поэтому почему стоит верить на слово white paper? Вместо этого блокчейн-компаниям и стартапам необходимо принять природу столь динамично-развивающегося рынка и рассчитывать на то, что им периодически придется вносить изменения в согласованный план действий.

В заключении

Между ликвидностью и долгосрочным ростом существуют взаимосвязь, пользу которой многие игроки крипторынка не способны пока оценить.

Когда основатели могут легко «запускать» новые проекты, получать быструю прибыль, выходить и двигаться дальше — это проблема. Когда «инвесторы» получают двойную прибыль и выходят из проекта, как только он завершает ICO — это проблема. Но что мы, как индустрия, делаем для того, чтобы предотвратить подобное развитие блокчейна в очередной способ получения прибыли, схожий с рынком акций? Надеюсь, как международное сообщество заинтересованных игроков, мы найдем ответ на этот вопрос и сможем построить стабильное, успешное и перспективное будущее.

Ликвидность

Ликвидность определяется способностью рынка продавать или покупать тот или иной актив по цене, близкой к рыночной. При этом, чем быстрее заключаются сделки с активами, тем точнее их рыночная оценка, и в результате актив более стабилен в долгосрочной перспективе, однако более волатилен в краткосрочной. Отличным примером является фондовый рынок — распространение алгоритмического трейдинга в режиме реального времени влияет на стремительный рост общей волатильности рынка (по сравнению с другими активами). В результате незначительные изменения (отчеты о доходах, политическая нестабильность, иррегулярность и так далее) могут иметь каскадный эффект.

Поэтому сбалансированный инвестиционный портфель должен содержать различные активы по степени ликвидности: акции, облигации, долю в паевом инвестиционном фонде, золото, недвижимость.

Блокчейны

Преимущество биткоина и других криптовалют (и, возможно, их ключевой недостаток) — это ликвидность. Нестабильная и спекулятивная природа крипторынка в сочетании с практически мгновенной ликвидностью привела к вливанию огромного пула капитала. Но на Диком Западе сколотить состояние так же легко, как и потерять его.

Как у держателя таких криптовалют, как эфир, биткоин, лайткоин, и монеро, у меня есть две опции: hodl, или попытка спрогнозировать движение рынка так, чтобы продать на максимумах, и купить на минимумах. Что не отличается от ключевых принципов трейдинга акциями.

Однако, в этом я вижу БОЛЬШУЮ проблему для крипторынка. И вот почему.

Венчурный капитал

Традиционно инвестирование венчурного капитала в частные компании происходит на ранних стадиях для получения высокой прибыли от капиталовложений. Природа бизнеса (и жизни) такова, что она всегда следует законам Парето, согласно которым 20% компаний приносят 80% прибыли. 20% из 20% (то есть 4% от общего количества) приносят 64% всей прибыли. И так до бесконечности.

Таковы правила мира инвестирования на ранних стадиях. Ставка на то, чтобы удвоить свои вложения, идет рука об руку с высокими потерями от нереализованных возможностей.

Структура венчурных фондов

Обычно венчурные фонды создаются на 10 лет с возможностью при необходимости продлить этот срок на 2 года. Этот жизненный цикл необходим, поскольку в среднем для возвращения инвестиций стартапу нужно порядка 5?7 лет, а если он выходит на IPO, то это занимает еще больше времени.

Это очень долгий срок для hodl.

Причина, по которой доход от венчурных инвестиций превосходит все другие категории активов — это отсутствие ликвидности.

Предположим, что вы открыли для себя биткоин в 2010 году и вложились в него за $0.10/ монета. Глядя сейчас на прошедшие события, легко думать, что вы бы, скорее всего, приняли решение держать свои криптовалюты до 2017, однако, если реалистично оценивать ситуацию, то такое развитие маловероятно. Скажем, ваши инвестиции составили $100, а это значит, что сейчас у вас было бы 1000 биткоинов на сумму $80 миллионов. Но если честно смотреть на вещи, то нужно признать, что как только ваши инвестиции увеличились бы в 10 или 100 раз, желание выйти было бы КОЛОССАЛЬНЫМ. $10,000 — это новая машина, а $100,000 — небольшой дом. Именно по этой причине на крипторынке сегодня так мало биткоин-миллиардеров и очень много пиццы за 10,000 биткоинов.

При работе с традиционным венчурном капиталом такая проблема встречается редко — у инвесторов не так много возможностей продать, поэтому они держат. Именно так Питер Тиль стал миллиардером — он инвестировал в фейсбук и ждал выхода компании на IPO, чтобы получить прибыль. В блокчейне такая ситуация невозможна.

Возобновляемый источник энергии (не про майнинг)

На протяжении долгого времени на возобновляемые источники энергии действовал эффект отката на прежние позиции: поскольку цены на нефть могут существенно коллебаться, то создание конкурента горючим ископаемым было почти невозможно.

Представим, что в 70-ых и 80-ых производители солнечных батарей подсчитали, что могут продавать панели за $40 — стоимость, равную цене барреля нефти. В таком случае, каждый раз, когда нефть приближалась бы к отметке в $40, то венчурные инвесторы и простые потребители проявляли бы интерес к солнечным батареям, вкладывая в них деньги. Однако, при падении цен на нефть ниже $40 за баррель, солнечные панели теряли бы свои конкурентные преимущества, а также инвестиции. Бить по движущейся мишени не просто.

То же самое относится к блокчейн-компаниям — долгосрочная стабильность невозможна, когда волатильный рынок решает, какие компании выживут, а какие нет. Рим не был построен за день.

Публичные рынки убивают инновации

Публичное размещение акций стоит большого труда, времени и серьезного финансирования, что отвлекает от первостепенных задач развития бизнеса. Однако, на мой взгляд, самая большая проблема с публичным размещением — это ожидания и краткосрочное суждение. Есть причины, по которым Уолл Стрит поощряет руководителей, сокращающих персонал и накладные расходы — на бумаге это выглядит лучше.

Однако, для бизнеса это плохой подход. Цель стартапов — развивать и внедрять инновации, а не работать с цифрами для акционеров. Именно поэтому стартапы пытаются сделать невозможное — их не касается мнение общества. Быстрое развитие, ошибки и поиск решения этим ошибкам на ходу — основополагающие принципы, лежащие в процессе создания ценности. Как сказал Рид Хоффман:

«Стартап — это все равно, что прыгнуть с обрыва и попытаться собрать самолет, пока летишь вниз».

Нет ни одного стартапа, который бы четко следовал разработанному бизнес-плану и принес бы создателям миллиард долларов дохода. Однако, в этом заключается проблема.

Инвесторы хотят ликвидности

В связи с причинами, описанными выше, многие компании-единороги (компании с оценкой более $1 миллиарда) откладывают момент публичного размещения акций. Это создает целую экосистему проблем.

Венчурным инвесторам и их вкладчикам нужна ликвидность. В конечном счете стартапу необходимо отработать инвестиции и при этом получить прибыль. Без ликвидности такие крупные вкладчики, как пенсионные фонды и фонды целевого капитала университетов, не будут иметь достаточного капитала, чтобы вложиться в другие стартапы.

Подобная нехватка возможностей для выхода (в совокупности с потенциалом блокчейна) стала причиной, по которой многие венчурные инвесторы сфокусировались на крипторынке. Уровень столь высокой ликвидности для них идеален. Однако, меня беспокоят последствия такой ликвидности на столь ранних этапах. Когда основатели, инвесторы и советчики имеют возможность покинуть проект, как только его токен выйдет на открытый рынок, что будет держать команду разработчиков вместе? И что остановит их от выхода, когда наступят не самые легкие времена? И почему никто не задает этих вопросов?

В памп-и-дамп схемах и фейковых проектах так много денег, что вся индустрия выглядит как всего лишь способ быстро заработать легкие деньги. ICO — это только начало работы, а не ее конец — впереди долгий и сложный путь, только чтобы запуститься. Поэтому перестаньте праздновать и идите строить и разрабатывать.

Взаимное гарантированное уничтожение

Во время Холодной Войны угроза взаимного уничтожения заставляла как США, так и СССР соблюдать определенные рамки. Это, конечно, экстремальный пример, но в конечном счете между этой ситуацией и технологией блокчейна можно провести параллели. Как основатели, инвесторы и пользователи могут использовать поощрительные меры для того, чтобы предотвращать нежелательное поведение? Особенно, когда у пользователя нет таких же возможностей, которые есть у основателя проекта и инвестора?

Возможные решения этой ситуации — комбинации депонирования токена, соглашения о вестинге и децентрализованного управления для того, чтобы все соблюдали договоренности.

В данном случае именно управление будет играть ключевую роль. Невозможно предугадать будущее, поэтому почему стоит верить на слово white paper? Вместо этого блокчейн-компаниям и стартапам необходимо принять природу столь динамично-развивающегося рынка и рассчитывать на то, что им периодически придется вносить изменения в согласованный план действий.

В заключении

Между ликвидностью и долгосрочным ростом существуют взаимосвязь, пользу которой многие игроки крипторынка не способны пока оценить.

Когда основатели могут легко «запускать» новые проекты, получать быструю прибыль, выходить и двигаться дальше — это проблема. Когда «инвесторы» получают двойную прибыль и выходят из проекта, как только он завершает ICO — это проблема. Но что мы, как индустрия, делаем для того, чтобы предотвратить подобное развитие блокчейна в очередной способ получения прибыли, схожий с рынком акций? Надеюсь, как международное сообщество заинтересованных игроков, мы найдем ответ на этот вопрос и сможем построить стабильное, успешное и перспективное будущее.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба