20 марта 2018 goldenfront.ru

Достигнут предел

Есть веские причины считать, что бычий рынок американских акций достиг предела. В числе этих причин высокие уровни фундаментальной стоимости, иллюстрируемые коэффициентом цена/прибыль Шиллера (также известным как CAPE или коэффициент цена/прибыль с циклической поправкой), растущие процентные ставки и истечение сроков по кредитам.

Конец эпохи – небольшой обзор матери паттернов современных обвалов, краха 1929 г. В ретроспективе это одновременно немного пугающе и грустно в свете представленной этим крахом важной цезуры. Ревущие двадцатые во многих отношениях были последним боевым кличем агонизирующего мира, мира, которому так и не удалось вернуться. Активная экспансия государства, начавшаяся перед самой Первой мировой, возобновилась в полном объеме, как только на Уолл-стрит закончилась послевоенная вечеринка. Вполне возможно, что обеспокоенная толпа, образовавшаяся на улицах вокруг Нью-Йоркской фондовой биржи (NYSE) в неделю обвала, подозревала, что только что выстрелил стартовый пистолет, положивший начало глубинным переменам. [PT]

Левый верхний график:

Промышленный индекс Доу – Джонса, 1929 г.

Последовательность событий обвала 1929 г. в деталях. Хрестоматийный пятиволновой спад.

Ирвинг Фишер (Irving Fisher): «Акции достигли перманентного плато».

«Перелом Бэбсона». Роджер Бэбсон (Roger Babson) в очередной раз предупреждает о грядущем обвале…

Изначальный спад

Отскок

Обвал

Среда, 23 октября: -6.33%

Четверг, 24 октября: всего -2.09% при закрытии, после восстановления от крупных внутридневных потерь. «Черный четверг».

Понедельник, 28 октября: -12.82%

Вторник, 29 октября: -11.73%. «Черный вторник» – рекордный торговый объем.

Изначальная потеря после пика: 49%

Примечание: На данном графике не показаны субботние торги – некоторых пробелов (см. начало отскока) на самом деле не было. Там должны быть свечи субботних торгов (полдня).

Июнь, Июль, Авг., Сент., Окт., Ноябрь, Дек.

Газетные заголовки: «Крах Уолл-стрит!» «Черный четверг в Америке. Акции упали в цене, 11 самоубийств».

«Новая паника на Уолл-стрит», «Банкиры наконец остановили продажи за 3 минуты до закрытия торгов»

Забавно, что в «черный четверг» (24 октября) рынок на самом деле восстановил большую часть потерь, так как один известный банкир перед закрытием начал покупать, намеренно пытаясь поддержать цену. В предыдущий день потери были намного больше.

Подписи в нижней части:

25 и 29 октября возле NYSE собралась большая толпа. Тикерная лента на 4 часа отставала. Еще 24 октября, несмотря на отскок, произошло как минимум 11 самоубийств из-за обвала.

Обвал стал по-настоящему болезненным в понедельник, 28 октября (-12.82%), и «черный вторник», 29 октября (-11.73%); установленный в тот день рекорд торгового объема был побит лишь через 40 лет. Вместе за эти два дня потери были больше, чем в худший день в истории, понедельник, 19 октября 1987 г. (-22.61%). После этого рынок на два дня отскочил вверх, после чего продолжил свободное падение до 13 ноября (потери с 4 по 13 ноября 1929 г.: -27.36%). Да, то было достаточно плохо – но дальше было еще хуже.

Торговый пол NYSE в 1920-х

Импровизированная похоронная процессия по ревущим 1920-м

Левый верхний график:

Промышленный индекс Доу – Джонса, 1929 г.

Последовательность событий обвала 1929 г. в деталях. Хрестоматийный пятиволновой спад.

Ирвинг Фишер (Irving Fisher): «Акции достигли перманентного плато».

«Перелом Бэбсона». Роджер Бэбсон (Roger Babson) в очередной раз предупреждает о грядущем обвале…

Изначальный спад

Отскок

Обвал

Среда, 23 октября: -6.33%

Четверг, 24 октября: всего -2.09% при закрытии, после восстановления от крупных внутридневных потерь. «Черный четверг».

Понедельник, 28 октября: -12.82%

Вторник, 29 октября: -11.73%. «Черный вторник» – рекордный торговый объем.

Изначальная потеря после пика: 49%

Примечание: На данном графике не показаны субботние торги – некоторых пробелов (см. начало отскока) на самом деле не было. Там должны быть свечи субботних торгов (полдня).

Июнь, Июль, Авг., Сент., Окт., Ноябрь, Дек.

Газетные заголовки: «Крах Уолл-стрит!» «Черный четверг в Америке. Акции упали в цене, 11 самоубийств».

«Новая паника на Уолл-стрит», «Банкиры наконец остановили продажи за 3 минуты до закрытия торгов»

Забавно, что в «черный четверг» (24 октября) рынок на самом деле восстановил большую часть потерь, так как один известный банкир перед закрытием начал покупать, намеренно пытаясь поддержать цену. В предыдущий день потери были намного больше.

Подписи в нижней части:

25 и 29 октября возле NYSE собралась большая толпа. Тикерная лента на 4 часа отставала. Еще 24 октября, несмотря на отскок, произошло как минимум 11 самоубийств из-за обвала.

Обвал стал по-настоящему болезненным в понедельник, 28 октября (-12.82%), и «черный вторник», 29 октября (-11.73%); установленный в тот день рекорд торгового объема был побит лишь через 40 лет. Вместе за эти два дня потери были больше, чем в худший день в истории, понедельник, 19 октября 1987 г. (-22.61%). После этого рынок на два дня отскочил вверх, после чего продолжил свободное падение до 13 ноября (потери с 4 по 13 ноября 1929 г.: -27.36%). Да, то было достаточно плохо – но дальше было еще хуже.

Торговый пол NYSE в 1920-х

Импровизированная похоронная процессия по ревущим 1920-м

Перед концом цикла бычьего рынка всегда стоит вопрос о том, когда начнется спад, и главное, насколько большим он будет. Я считаю, что вполне возможно, что откат цен начнется скоро, причем он может даже стать началом обвала. Ниже я объясню, как я пришел к такому заключению.

2015-18 гг.: индекс S&P 500 движется вверх по отчетливой линии тренда

Для начала посмотрим на график индекса S&P 500 за последние три года, включая основную линию тренда, образованную его ралли. Цены долгое время стабильно двигались вверх вдоль этой линии тренда, пока в январе 2018 г. прогресс внезапно не начал становиться значительно круче. Затем в начале февраля цены очень быстро упали, за чем последовал быстрый отскок. Отскок, судя по всему, закончился в начале прошлой недели.

S&P с 2015 по 2018 гг. с трендовой линией поддержки: пока тренд все еще действителен.

2 марта 2018; Открытие, Максимум, Минимум, Закрытие, Объем, Изменение

Ежедневно

Апр., Май, …, Февр., Март

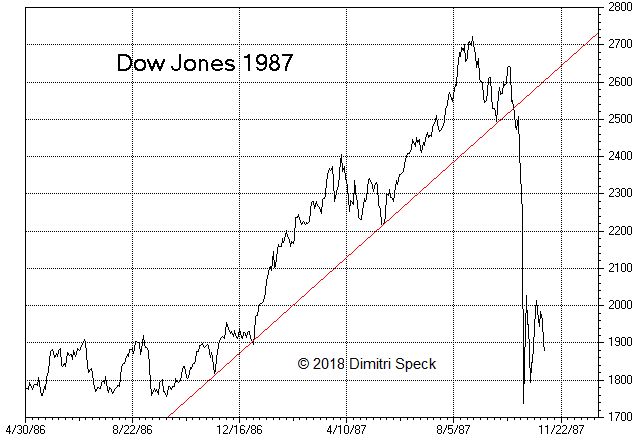

В 1987 г. рынок рухнул, пробив похожую линию тренда

Теперь сравним события последних лет с графиком движения индекса Доу – Джонса (DJIA) в 1986-87 гг. (сфокусируйтесь на общей форме движения, а не на деталях, таких как процентный прирост и продолжительность). Сходство паттернов поразительно.

DJIA с линией тренда, 1986-87 гг. После пробоя линии тренда индекс быстро обвалился.

В 1986-87 гг. цены тоже двигались вверх вдоль восходящей линии тренда. Произошло похожее ускорение ралли к пику, после чего последовала изначальная проверка линии тренда и отскок. Вскоре состоялась вторая проверка линии тренда. Когда она не выдержала проверку, начался обвал, кульминацией которого стали потери почти на 23% за единственный торговый день, 19 октября 1987 г.

«Рабочая травма»

Травма… талисман бычьего рынка через неделю после изначальной проверки линии тренда. [PT]

DJIA в 1929 г. – рынок тоже обвалился сразу после пробоя главной линии тренда

В качестве следующего примера рассмотрим график DJIA в 1928-29 гг., опять же, с основной линией тренда, поддерживавшей продвижение. И опять налицо сильные сходства как с текущей ситуацией, так и с паттерном, наблюдавшимся в 1987 г.

DJIA с трендовой линией поддержки, 1928-29 гг. Опять же, рынок обвалился сразу после второй проверки восходящей линии тренда.

Как и в 1987 г. и совсем недавно, рынок рос вдоль линии тренда, пока ралли неожиданно не ускорилось и достигло пика, после чего последовал резкий откат и первая проверка линии тренда, отскок и затем вторая проверка, окончившаяся неудачей и превратившаяся в обвал.

В данном случае последовал особенно ожесточенный медвежий рынок – к лету 1932 г. рынок потерял почти 90% от пика начала сентября 1929 г. (максимум 3 сентября 1929 г.: 381.17 пункта; минимум 8 июля 1932 г.: 41.22 пункта).

1990 г. – похожий паттерн и пробой линии тренда предшествовали обвалу японского индекса Nikkei

А как насчет неамериканских фондовых рынков? Один из крупнейших в истории медвежьих рынков начался в Японии в 1990 г. На следующем графике показан индекс Nikkei 225 в последние годы бычьего рынка, также с трендовой линией поддержки.

Nikkei 225 с основной линией тренда, 1987-90 гг. После пробоя линии тренда цены сильно обвалились.

Опять же, цены росли вдоль отчетливой линии тренда, затем ралли ускорилось к пику, после чего последовала изначальная проверка линии тренда и отскок. При второй проверке Nikkei пробил линию тренда, после чего последовал продолжительный и ожесточенный медвежий рынок. Спад в итоге достиг головокружительных 82% (минимум был достигнут в 2009 г., спустя почти 20 лет после максимума).

Когда существует большая опасность обвала?

Итак, существует очень сильное сходство между видом графика сейчас и паттернами, наблюдавшимися на пиках перед обвалами DJIA в 1929 и 1987 гг. и Nikkei в 1990 г.

Возникает вопрос, нет ли также сходств во временной последовательности этих паттернов. Ниже приведена таблица, показывающая временные промежутки между важнейшими поворотными точками паттернов в календарных днях после пика.

Временные промежутки между основными поворотными точками в паттернах прошлых обвалов.

Строка «изначальная проверка линии тренда» показывает, сколько дней ушло на спад от вершины до первой проверки линии тренда. В 1929 г. понадобилось 30 календарных дней, но недавно оказалось достаточно всего 13 дней (пик 26 января 2018 г., первая проверка завершилась 8 февраля). Короче говоря, в этих случаях продолжительность времени между этими двумя поворотными точками существенно различалась.

Вторая строка, «пик отскока», показывает число дней от вершины до пика изначального отскока. В трех исторических примерах – в США в 1929 и 1987 гг. и в Японии в 1990 г. – этот пик достигался за 37-39 календарных дней, т. е. эти поворотные точки были достаточно близки.

Сейчас эквивалентом этого было бы 2, 3 или 6 марта. (На данный момент кажется, что пик отскока мог произойти 26 февраля. 27 февраля рынок очень недолго торговался выше диапазона 26 февраля, но при закрытии опустился ниже).

Последняя строка, «пробой линии тренда», показывает, сколько дней прошло от пика до второй проверки, когда линия тренда была пробита и началась волна обвала. Интересно, что в трех исторических примерах это произошло через 45-53 дня после соответствующих пиков бычьего рынка.

«Линия тренда»

Акробатика важной линии тренда… [PT]

Опять же, эти события были достаточно близки, продолжительность времени между вершиной и неудачной повторной проверкой была почти одинакова. Сейчас эквивалентная повторная проверка должна бы произойти между 12 и 20 марта.

Тем не менее важно не столько точное число дней, сколько пробой линии тренда как таковой. Например, при резком спаде в 1998 г., после того как эталонные индексы очень долго росли по похожей отчетливой восходящей линии тренда, такого пробоя линии тренда не было, и сильный рост цен вскоре возобновился.

Предпосылки обвала налицо

У читателей мог возникнуть вопрос, почему вообще имеют место настолько поразительно похожие паттерны цен. Вероятно, у таких сходств есть психологические причины. Сначала цены долгое время стабильно растут, пока эйфория (и «страх упущенной выгоды») не ведут к ускорению ралли, ведущему к важному пику. Такую фазу можно было наблюдать в январе 2018 г., когда отношение бычьих советников к медвежьим, согласно Investors Intelligence, достигло исторического максимума.

Дальше происходит противоположное тому, чего ожидает большинство инвесторов, так как цены внезапно резко снижаются. Изначально линия тренда выдерживает проверку откатом. В этот раз это произошло в начале февраля. С приближением к линии тренда настроения меняются на совершенно противоположные, то есть медвежьи, что тут же провоцирует быстрый отскок. Инвесторы быстро снова становятся оптимистически настроенными, что прокладывает путь для возобновления спада.

Короче говоря, ожидания во всех отношениях внезапно оказываются обмануты. Однако решающий момент – последующая повторная проверка линии тренда. Если она будет пробита, существует существенная опасность обвала. В психологическом плане это основательно разрушает веру инвесторов в вечно растущие цены акций.

Случится ли в этот раз тоже обвал? В конце концов, обвалы ведь происходят лишь очень редко – в зависимости от определения, вполне можно сказать, что настоящий обвал случается, возможно, раз в несколько десятилетий. Однако упомянутые выше факторы указывают на то, что в ближайшие недели вероятность обвала следует как минимум считать повышенной.

«Он все еще здесь, разве нет?»

Зверь лишь слегка ушибся, он еще далеко не сражен… Обвалы действительно достаточно редки, и их почти невозможно предсказать, так как обычные резкие коррекции, не нарушающие важные линии тренда, невозможно отличить от тех, что предшествуют данному событию. Но если налицо комбинация нескольких факторов, известных как предпосылки волн обвала, то определенно есть смысл рассмотреть такую вероятность. То, что обвалы «обычно» редки, не имеет значения. Во-первых, они менее редки, когда присутствует упомянутое выше сочетание паттернов и уровнейцен и настроений. Во-вторых, если событие с низкой вероятностью таит в себе очень большой ожидаемый эффект, есть смысл подготовиться и иметь план. Зачем рисковать стать очередным оленем в свете фар? Их и так будет много, если случится худшее. [PT]

Графики: StockCharts, ShareLynx, Дмитрий Шпек.

Подписи к графикам и картинкам, где это указано: PT.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба