20 марта 2018 Криптовалюта.Tech

Что такое стейблкоины?

В большинстве стран мира нет устойчивой валюты, а на примере Венесуэлы с ее гиперинфляцией можно прочувствовать, насколько важен для страны стабильный валютный курс. Даже доллар США и евро подвержены колебаниям курса, снижению покупательной способности и инфляции. Но их колебания, как правило, настолько незначительны, что мы по-прежнему можем использовать эти выпускаемые государством деньги в повседневной жизни.

Криптоактивы отличаются высокой волатильностью, которая делает их привлекательными для спекулянтов и непрактичными для широкого использования. Идеальная криптовалюта должна сохранять стабильность в плане своей покупательной способности либо быть подверженной незначительной инфляции, которая будет побуждать её держателей тратить свои коины, а не хранить их. Такую идеальную криптовалюту и называют стейблкоином. В самой простой форме стейблкоины представляют собой обычные криптовалюты, но со стабильными ценами в фиатной валюте.

«Стейблкоин — это криптовалюта, цена которой, как правило, привязана к стоимости стабильного актива – например, золота или доллара США. Это глобальная валюта, но она не связана с каким-либо центральным банком и имеет низкую волатильность. Поэтому такую криптовалюту можно использовать в повседневной жизни – например, для оплаты покупок.» (Шерман Ли)

Только тщательное проектирование позволит стейблкоину выполнять все три основные функции стандартной валюты:

средства обмена (позволяет торговать товарами и услугами без бартера);

средства сбережения капитала (позволяет сохранять состояние в течение долгого времени);

и расчётной единицы (позволяет определять и сравнивать рыночную стоимость товаров и услуг).

Почему стейблкоины так важны?

Для любой валюты очень важна стабильность курса. Именно благодаря стабильности покупатель и продавец во время торговли не теряют средства из-за внезапного изменения цены. Что касается криптосферы, волатильность препятствует массовому внедрению приложений на базе протоколов криптовалют.

«Любое блокчейн-приложение, для жизнеспособности которого требуется низкая волатильность – как, например, приложение для выдачи потребительских кредитов – просто не может обеспечиваться валютой, курс которой меняется на 10–20 % в день, как это происходит с Биткоином и Эфириумом». (Грегори Ди Приско из MarkerDAO)

Сложно, например, проектировать децентрализованное решение для предоставления страховых услуг, децентрализованные рынки предсказаний или деривативов, если курс лежащей в их основе криптовалюты подвержен значительным колебаниям на коротких промежутках времени. Поэтому внедрение стейблкоинов будет катализатором развития и популяризации нового децентрализованного интернета.

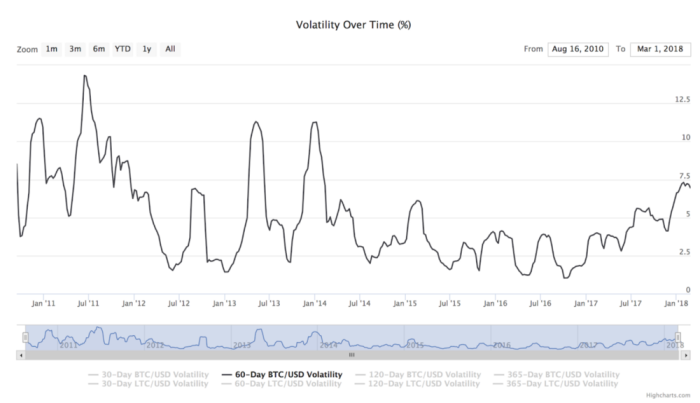

График волатильности BTC/USD с периодом 60 дней

На графике выше показана волатильность цены биткоина за последние 60 дней. Он построен на основе средних значений внутридневных ценовых колебаний. На протяжении последних лет волатильность постепенно снижалась, и к концу 2016 года внутридневное изменение цены достигало всего 1 %. Но затем она снова превысила 7 %, из-за чего биткоин стал почти непригоден для повседневного использования. Для сравнения внутридневная волатильность золота составляет около 1,2 %, а обменный курс основных фиатных валют меняется в течение дня примерно на 0,5-1 %.

Волатильность способствует использованию криптовалют в качестве инструмента для спекуляций. Если предполагается, что некий актив вырастет в цене, его не будут использовать для ежедневных расчётов. Едва ли кто-то станет покупать пиццу за биткоины, если будет уверен, что в ближайшие несколько месяцев они многократно вырастут в цене. А если цена криптовалюты значительно снизится за некий период, то держатели сразу начнут тратить все коины, стараясь как можно скорее передать их другим участникам рынка, как «горячую картошку». Поэтому высокая волатильность не позволяет валюте выполнять роль средства обмена и сбережения капитала. Кроме того, волатильность затрудняет определение цен на товары и услуги, делая валюту непригодной для использования в качестве расчётной единицы.

Как создать стейблкоин?

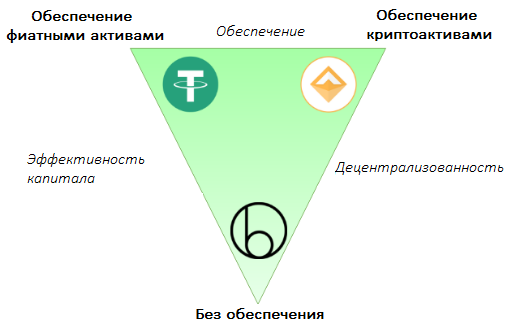

В недавней статье на Medium обсуждались три основных типа стейблкоинов. Стратегии их создания кратко изложены ниже.

Три стратегии для создания стейблкоина (источник)

Первая стратегия – обеспечение фиатной валютой. Это самый простой способ создания стейблкоина. Определённое количество фиатной валюты закладывается в качестве обеспечения, и коины выпускаются в пропорции 1:1 к этой валюте. Хотя такой метод прост и надёжен, он требует участия третьей стороны (кастодиана), которая гарантирует выпуск стейблкоинов и возможность их обратного обмена. За деятельностью кастодиана необходимо следить и проводить регулярные аудиты. Разумеется, вместо фиатной валюты можно использовать и другие активы, например, золото, серебро или нефть.

Вторая стратегия – это обеспечение криптоактивами. Она похожа на предыдущую, но в этом случае стейблкоин обеспечивается не традиционными активами, а другими криптовалютами. Учитывая волатильность лежащих в их основе криптоактивов, эти стейблкоины часто обеспечиваются с запасом. Это значит, что для выпуска стейблкоинов на сумму 100 $, необходимо предоставить обеспечение – например, в ETH – на сумму 200 $. Таким образом, даже если цена базового актива упадёт на 20 %, стейблкоин сохранит свою стоимость. Но в случае наступления «чёрного лебедя» – непредвиденного события, которое обесценит обеспечивающий актив – стейблкоин также лишится своей ценности, и держатели потеряют даже больше, так как их стейблкоины были обеспечены с запасом. Именно поэтому некоторые эксперты выступают против такого подхода.

Третья стратегия – это стейблкоины без обеспечения. Такие коины обеспечиваются только ожиданием того, что они будут сохранять определённую ценность. Одним из часто упоминаемых подходов для создания таких стейблкоинов является использование долей в эмиссии. Этот подход основан на использовании смарт-контрактов, которые в соответствии с заложенными в них алгоритмами увеличивают или сокращают объем предложения стейблкоина. Это похоже на механизм печатания денег, которым пользуются центральные банки, но выполненный в децентрализованном виде.

Какие стейблкоины можно встретить сегодня?

Существует несколько проектов, связанных с созданием стейблкоина, и у каждого из них есть свои преимущества и недостатки.

Перечислим самые популярные из них.

Tether – это стейблкоин, цена которого привязана к курсу доллара в соотношении 1:1 – при обмене 1 USDT соответствует 1 $. Каждый USDT в обращении обеспечен 1 $, который хранится на централизованно управляемом сберегательном счёте. Однако некоторые люди сомневаются в том, что токены Tether действительно обеспечены в полной мере.

Плюсы: Простая концепция | Минусы: Централизован, вызывает сомнения в своей надёжности

MakerDAO – децентрализованная автономная организация, чья валюта привязана к доллару США, но полностью обеспечена ETH. Каждый Dai соответствует 1 $. Стабильность цены поддерживается при помощи автономной системы смарт-контрактов.

Плюсы: Не обеспечивается фиатными активами | Минусы: Слишком сложная реализация

Basecoin тоже привязан к доллару США, его цена соответствует 1 $, но он представляет собой стейблкоин без обеспечения. Решения о сокращении и увеличении выпуска коинов здесь принимаются на основе консенсуса.

Плюсы: Нет необходимости в обеспечении | Минусы: Необходимо доверие к протоколу

TrueUSD – попытка создать привязанный к доллару США стейблкоин, обеспеченный на 100 %. Проект похож на Tether, но защищён законом, прозрачен и проверен. Команда TrueCoin совместно с Cooley и Arnold & Porter разработала правовую систему для обеспеченных криптовалют. Они также развивают сеть попечителей и специалистов по вопросам нормативно-правового соответствия и банковского обслуживания.

Плюсы: Акцент на приватности | Минусы: Централизован

К другим проектам относятся:

Arccy

Stably

BitShares

Sweetbridge

Havven

Augmint

Fragments

Carbon

Kowala

X8X

Globcoin

Критика стейблкоинов

Одни критики считают, что стейблкоины – в особенности те, что обеспечены криптоактивами – обречены на провал. Такие стейблкоины не переживут наступления «чёрного лебедя», а практика фиатных валют с фиксированным курсом – как, например, риял (валюта Саудовской Аравии), цена которого привязана к доллару США – показывает, что в долгосрочной перспективе они обходятся слишком дорого.

Другие полагают, что у привязки криптовалюты к стоимости фиатного актива – например, к доллару США – есть фундаментальные проблемы, которые необходимо решить. Во-первых, доллар США и сам нестабилен. Его покупательная способность снижается из-за инфляции и волатильности курса. Во-вторых, криптовалюта, полностью обеспеченная долларом США, просто станет ещё одним его деривативом, и потенциально она может попасть под действие местных законов о платёжных средствах. Учитывая эти аргументы, настоящий стейблкоин должен сохранять стабильность не за счёт привязки к фиатной валюте, а за счёт поддержки собственной покупательной способности.

Перспективы стейблкоинов

Только время покажет, сможет ли какой-либо стейблкоин добиться массового распространения. Смарт-контракты могут поддерживать стабильный курс валюты и превратить её в эффективную единицу расчёта. Но основная проблема состоит в том, что пока ни одна команда не смогла разработать общепризнанный стейблкоин, не жертвуя приватностью, безопасностью или децентрализацией.

Успешная реализация стейблкоина потенциально может стать основным катализатором фундаментальных долгосрочных инноваций в криптосфере. Из-за нестабильности курса криптовалюты не могут заменить большинство форм фиатных денег и способствовать развитию и распространению децентрализованных приложений. Стейблкоины могут решить эту проблему. Широко распространённая и не привязанная к фиатным деньгам валюта со стабильным курсом, скорее всего, сможет конкурировать со слабыми, подконтрольными государству валютами всего мира.

В большинстве стран мира нет устойчивой валюты, а на примере Венесуэлы с ее гиперинфляцией можно прочувствовать, насколько важен для страны стабильный валютный курс. Даже доллар США и евро подвержены колебаниям курса, снижению покупательной способности и инфляции. Но их колебания, как правило, настолько незначительны, что мы по-прежнему можем использовать эти выпускаемые государством деньги в повседневной жизни.

Криптоактивы отличаются высокой волатильностью, которая делает их привлекательными для спекулянтов и непрактичными для широкого использования. Идеальная криптовалюта должна сохранять стабильность в плане своей покупательной способности либо быть подверженной незначительной инфляции, которая будет побуждать её держателей тратить свои коины, а не хранить их. Такую идеальную криптовалюту и называют стейблкоином. В самой простой форме стейблкоины представляют собой обычные криптовалюты, но со стабильными ценами в фиатной валюте.

«Стейблкоин — это криптовалюта, цена которой, как правило, привязана к стоимости стабильного актива – например, золота или доллара США. Это глобальная валюта, но она не связана с каким-либо центральным банком и имеет низкую волатильность. Поэтому такую криптовалюту можно использовать в повседневной жизни – например, для оплаты покупок.» (Шерман Ли)

Только тщательное проектирование позволит стейблкоину выполнять все три основные функции стандартной валюты:

средства обмена (позволяет торговать товарами и услугами без бартера);

средства сбережения капитала (позволяет сохранять состояние в течение долгого времени);

и расчётной единицы (позволяет определять и сравнивать рыночную стоимость товаров и услуг).

Почему стейблкоины так важны?

Для любой валюты очень важна стабильность курса. Именно благодаря стабильности покупатель и продавец во время торговли не теряют средства из-за внезапного изменения цены. Что касается криптосферы, волатильность препятствует массовому внедрению приложений на базе протоколов криптовалют.

«Любое блокчейн-приложение, для жизнеспособности которого требуется низкая волатильность – как, например, приложение для выдачи потребительских кредитов – просто не может обеспечиваться валютой, курс которой меняется на 10–20 % в день, как это происходит с Биткоином и Эфириумом». (Грегори Ди Приско из MarkerDAO)

Сложно, например, проектировать децентрализованное решение для предоставления страховых услуг, децентрализованные рынки предсказаний или деривативов, если курс лежащей в их основе криптовалюты подвержен значительным колебаниям на коротких промежутках времени. Поэтому внедрение стейблкоинов будет катализатором развития и популяризации нового децентрализованного интернета.

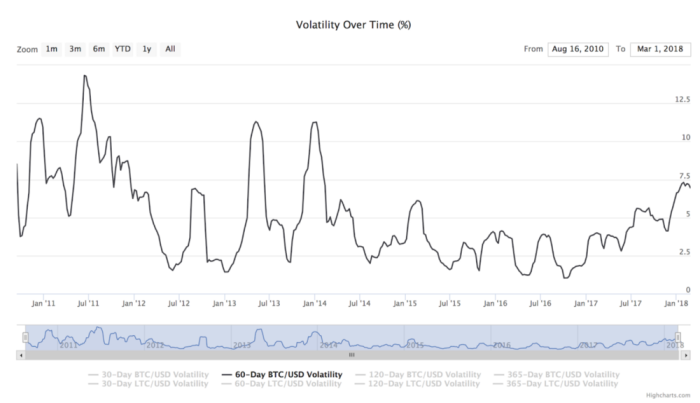

График волатильности BTC/USD с периодом 60 дней

На графике выше показана волатильность цены биткоина за последние 60 дней. Он построен на основе средних значений внутридневных ценовых колебаний. На протяжении последних лет волатильность постепенно снижалась, и к концу 2016 года внутридневное изменение цены достигало всего 1 %. Но затем она снова превысила 7 %, из-за чего биткоин стал почти непригоден для повседневного использования. Для сравнения внутридневная волатильность золота составляет около 1,2 %, а обменный курс основных фиатных валют меняется в течение дня примерно на 0,5-1 %.

Волатильность способствует использованию криптовалют в качестве инструмента для спекуляций. Если предполагается, что некий актив вырастет в цене, его не будут использовать для ежедневных расчётов. Едва ли кто-то станет покупать пиццу за биткоины, если будет уверен, что в ближайшие несколько месяцев они многократно вырастут в цене. А если цена криптовалюты значительно снизится за некий период, то держатели сразу начнут тратить все коины, стараясь как можно скорее передать их другим участникам рынка, как «горячую картошку». Поэтому высокая волатильность не позволяет валюте выполнять роль средства обмена и сбережения капитала. Кроме того, волатильность затрудняет определение цен на товары и услуги, делая валюту непригодной для использования в качестве расчётной единицы.

Как создать стейблкоин?

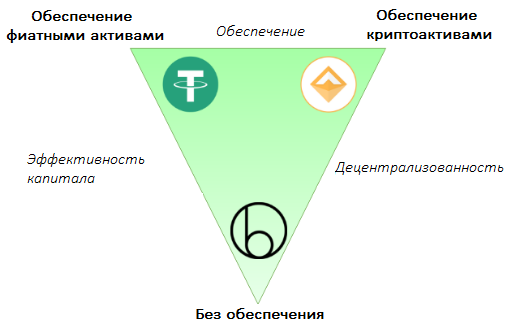

В недавней статье на Medium обсуждались три основных типа стейблкоинов. Стратегии их создания кратко изложены ниже.

Три стратегии для создания стейблкоина (источник)

Первая стратегия – обеспечение фиатной валютой. Это самый простой способ создания стейблкоина. Определённое количество фиатной валюты закладывается в качестве обеспечения, и коины выпускаются в пропорции 1:1 к этой валюте. Хотя такой метод прост и надёжен, он требует участия третьей стороны (кастодиана), которая гарантирует выпуск стейблкоинов и возможность их обратного обмена. За деятельностью кастодиана необходимо следить и проводить регулярные аудиты. Разумеется, вместо фиатной валюты можно использовать и другие активы, например, золото, серебро или нефть.

Вторая стратегия – это обеспечение криптоактивами. Она похожа на предыдущую, но в этом случае стейблкоин обеспечивается не традиционными активами, а другими криптовалютами. Учитывая волатильность лежащих в их основе криптоактивов, эти стейблкоины часто обеспечиваются с запасом. Это значит, что для выпуска стейблкоинов на сумму 100 $, необходимо предоставить обеспечение – например, в ETH – на сумму 200 $. Таким образом, даже если цена базового актива упадёт на 20 %, стейблкоин сохранит свою стоимость. Но в случае наступления «чёрного лебедя» – непредвиденного события, которое обесценит обеспечивающий актив – стейблкоин также лишится своей ценности, и держатели потеряют даже больше, так как их стейблкоины были обеспечены с запасом. Именно поэтому некоторые эксперты выступают против такого подхода.

Третья стратегия – это стейблкоины без обеспечения. Такие коины обеспечиваются только ожиданием того, что они будут сохранять определённую ценность. Одним из часто упоминаемых подходов для создания таких стейблкоинов является использование долей в эмиссии. Этот подход основан на использовании смарт-контрактов, которые в соответствии с заложенными в них алгоритмами увеличивают или сокращают объем предложения стейблкоина. Это похоже на механизм печатания денег, которым пользуются центральные банки, но выполненный в децентрализованном виде.

Какие стейблкоины можно встретить сегодня?

Существует несколько проектов, связанных с созданием стейблкоина, и у каждого из них есть свои преимущества и недостатки.

Перечислим самые популярные из них.

Tether – это стейблкоин, цена которого привязана к курсу доллара в соотношении 1:1 – при обмене 1 USDT соответствует 1 $. Каждый USDT в обращении обеспечен 1 $, который хранится на централизованно управляемом сберегательном счёте. Однако некоторые люди сомневаются в том, что токены Tether действительно обеспечены в полной мере.

Плюсы: Простая концепция | Минусы: Централизован, вызывает сомнения в своей надёжности

MakerDAO – децентрализованная автономная организация, чья валюта привязана к доллару США, но полностью обеспечена ETH. Каждый Dai соответствует 1 $. Стабильность цены поддерживается при помощи автономной системы смарт-контрактов.

Плюсы: Не обеспечивается фиатными активами | Минусы: Слишком сложная реализация

Basecoin тоже привязан к доллару США, его цена соответствует 1 $, но он представляет собой стейблкоин без обеспечения. Решения о сокращении и увеличении выпуска коинов здесь принимаются на основе консенсуса.

Плюсы: Нет необходимости в обеспечении | Минусы: Необходимо доверие к протоколу

TrueUSD – попытка создать привязанный к доллару США стейблкоин, обеспеченный на 100 %. Проект похож на Tether, но защищён законом, прозрачен и проверен. Команда TrueCoin совместно с Cooley и Arnold & Porter разработала правовую систему для обеспеченных криптовалют. Они также развивают сеть попечителей и специалистов по вопросам нормативно-правового соответствия и банковского обслуживания.

Плюсы: Акцент на приватности | Минусы: Централизован

К другим проектам относятся:

Arccy

Stably

BitShares

Sweetbridge

Havven

Augmint

Fragments

Carbon

Kowala

X8X

Globcoin

Критика стейблкоинов

Одни критики считают, что стейблкоины – в особенности те, что обеспечены криптоактивами – обречены на провал. Такие стейблкоины не переживут наступления «чёрного лебедя», а практика фиатных валют с фиксированным курсом – как, например, риял (валюта Саудовской Аравии), цена которого привязана к доллару США – показывает, что в долгосрочной перспективе они обходятся слишком дорого.

Другие полагают, что у привязки криптовалюты к стоимости фиатного актива – например, к доллару США – есть фундаментальные проблемы, которые необходимо решить. Во-первых, доллар США и сам нестабилен. Его покупательная способность снижается из-за инфляции и волатильности курса. Во-вторых, криптовалюта, полностью обеспеченная долларом США, просто станет ещё одним его деривативом, и потенциально она может попасть под действие местных законов о платёжных средствах. Учитывая эти аргументы, настоящий стейблкоин должен сохранять стабильность не за счёт привязки к фиатной валюте, а за счёт поддержки собственной покупательной способности.

Перспективы стейблкоинов

Только время покажет, сможет ли какой-либо стейблкоин добиться массового распространения. Смарт-контракты могут поддерживать стабильный курс валюты и превратить её в эффективную единицу расчёта. Но основная проблема состоит в том, что пока ни одна команда не смогла разработать общепризнанный стейблкоин, не жертвуя приватностью, безопасностью или децентрализацией.

Успешная реализация стейблкоина потенциально может стать основным катализатором фундаментальных долгосрочных инноваций в криптосфере. Из-за нестабильности курса криптовалюты не могут заменить большинство форм фиатных денег и способствовать развитию и распространению децентрализованных приложений. Стейблкоины могут решить эту проблему. Широко распространённая и не привязанная к фиатным деньгам валюта со стабильным курсом, скорее всего, сможет конкурировать со слабыми, подконтрольными государству валютами всего мира.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба