20 марта 2018 Вести Экономика

Уже прошло больше года, с того момента как Федеральная резервная система начала повышать ставки, однако американские банки продолжали привлекать деньги клиентов практически бесплатно.

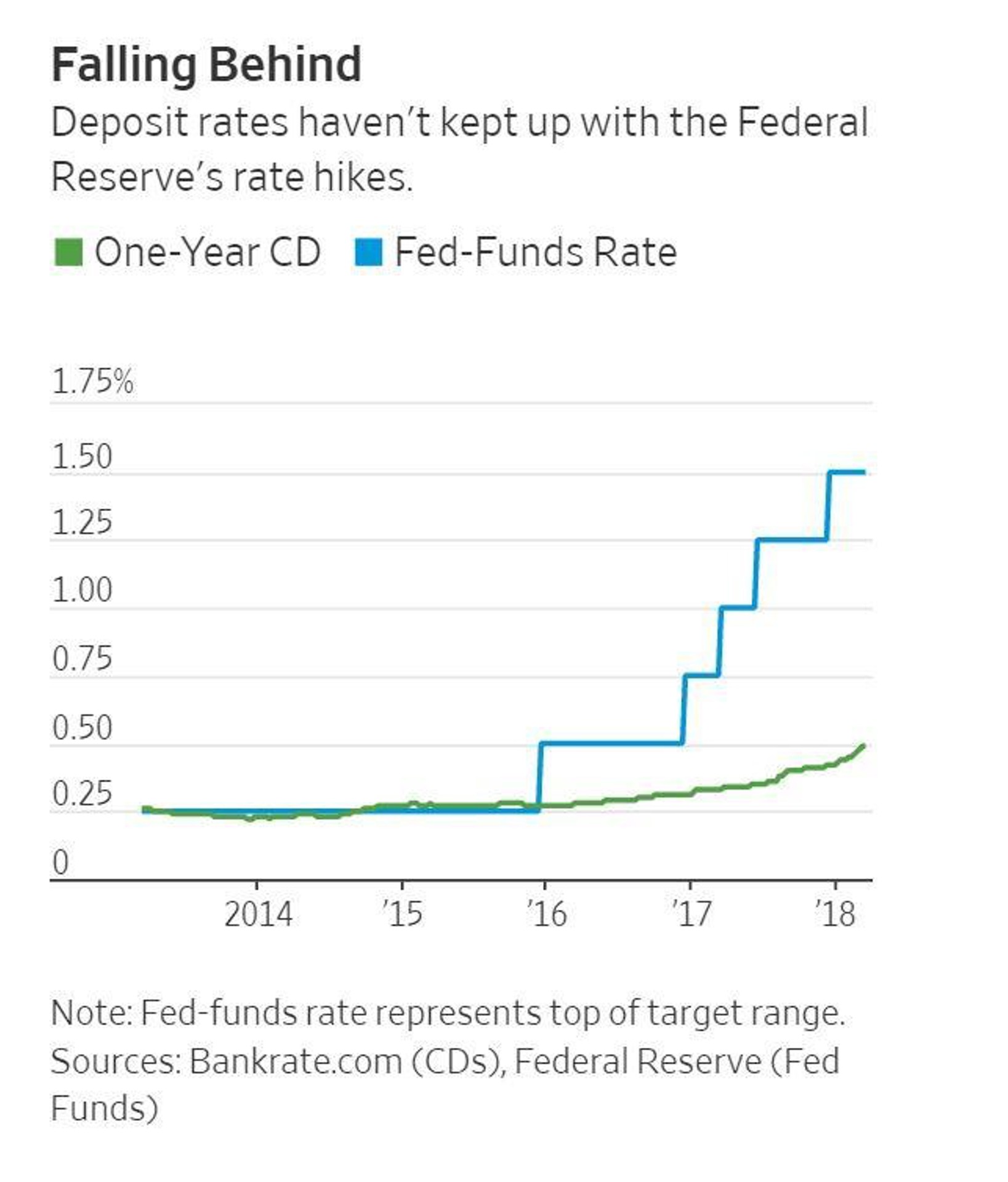

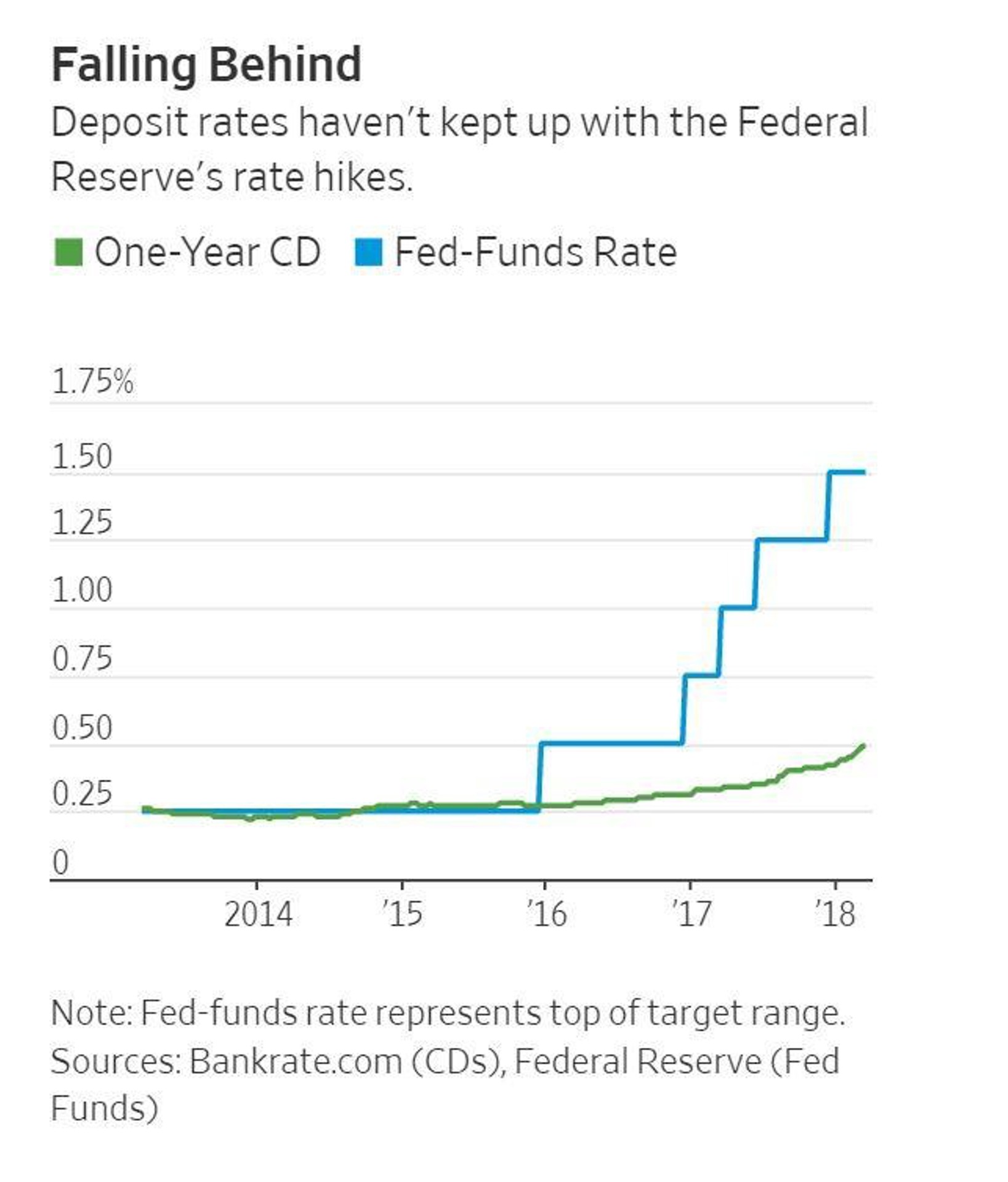

Понять банкиров можно: они хотели восполнить ту процентную маржу, которую они не получали в этот длительный период нулевых ставок. Для примера, процентные ставки ФРС выросли уже до 1,25%, а JP Morgan Chase за это время повысил ставку по депозитным продуктам лишь на 0,21%.

При этом, как известно, уже на этой неделе американский регулятор собирается повысить ставку в шестой раз.

Очевидно, пока ставки по депозитам не приблизятся к тем ставкам, которые банки берут по кредитам и кредитным картам, потребительский спрос будет продолжать сжиматься. Все просто: та долговая нагрузка, которая уже сейчас является рекордной, будет только разрастаться, и обслуживать ее будет еще сложнее.

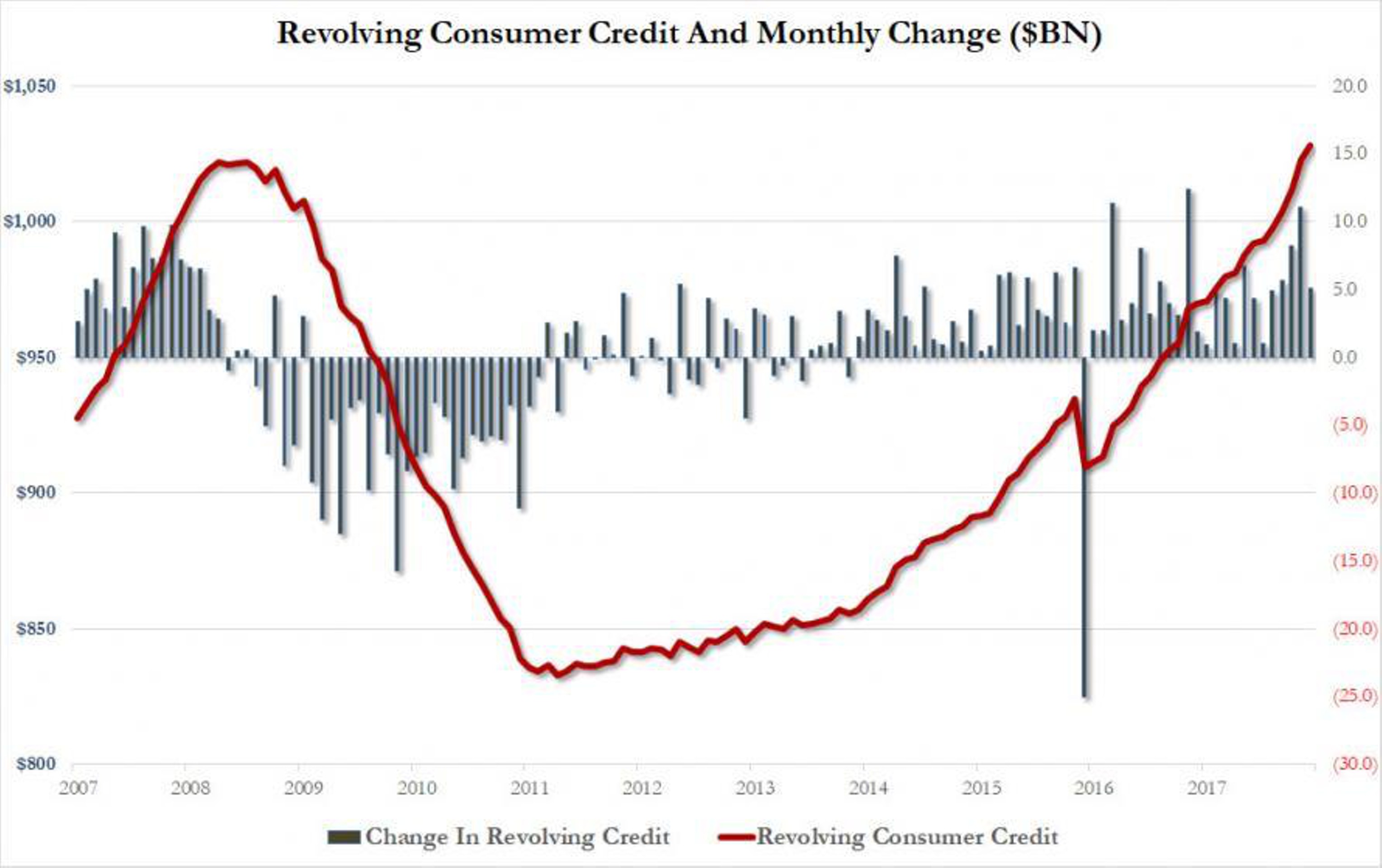

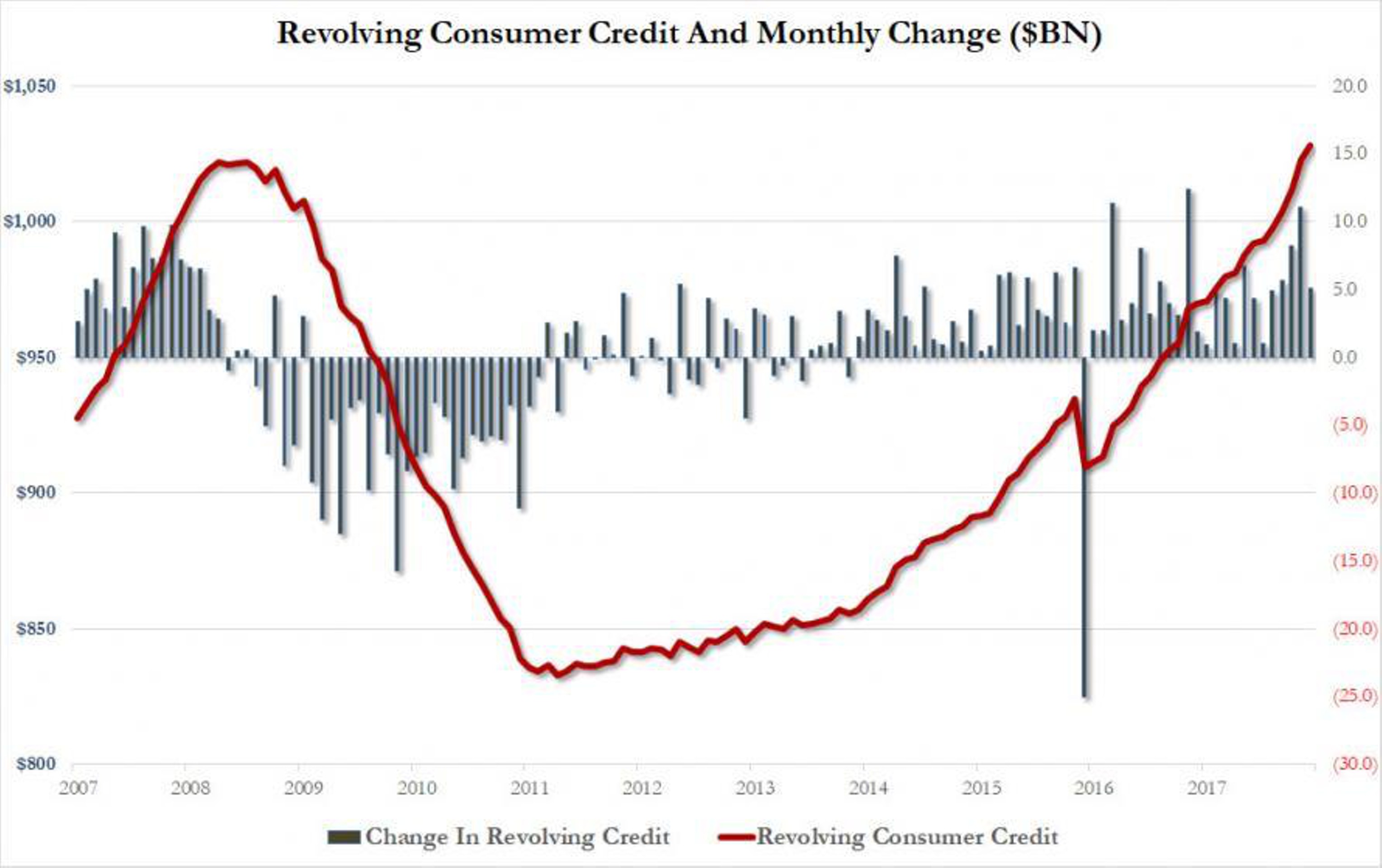

Красной линией на графике отмечен объем револьверных займов населения.

Впрочем, похоже, ситуация сдвинулась с мертвой точки. Как пишет The Wall Street Journal, люди, доверившие свои деньги крупнейшим банкам, например Bank of America или JP Morgan, сообщают о повышении ставок. Так, по данным Bankrate.com, ставка по депозитным сертификатам в последнее время поднялась до 0,49% - максимума за последние семь лет.

Проблема заключается в том - и это эксперты отмечали еще в прошлом году, - что крупнейшие банки будут вынуждены повышать процентные ставки только тогда, когда окажутся под давление со стороны общественности. Для корпораций и состоятельных клиентов, например, уже сейчас ставки по депозитам стали выше, но для остальных почти нулевой доход остался нормой.

Почему же банки все-таки начали постепенно повышать ставки? С одной стороны, они, конечно, не хотят этого делать, с другой - они опасаются, что клиенты начнут уходить в поисках более высокой доходности, особенно на фоне роста потребительских цен.

В феврале, напомним, годовая инфляция в США составила 2,2%. К слову, когда ФРС впервые после длительного перерыва повысила краткосрочные ставки в декабре 2015 г., годовой уровень инфляции составлял 0,7%.

Вообще, такое поведение банков не является чем-то из ряда вон выходящим. Они практически всегда отстают от действий регулятора. Для примера можно взять российский банковский сектор.

Когда Банка России начал цикл снижения ставок, банки последовали его примеру, но только в вопросе стоимости привлечения денег, то есть снижали ставки по депозитам, поскольку это их непосредственные расходы. Ставки по кредитам снижались намного медленнее.

Сложилась похожая ситуация: выгодно размещать средства стало практически невозможно, а взять в долг - очень дорого. В итоге потребитель, которому нужны были деньги, обременялся непосильной ношей процентных выплат, усугубляя свое финансовое положение.

Понять банкиров можно: они хотели восполнить ту процентную маржу, которую они не получали в этот длительный период нулевых ставок. Для примера, процентные ставки ФРС выросли уже до 1,25%, а JP Morgan Chase за это время повысил ставку по депозитным продуктам лишь на 0,21%.

При этом, как известно, уже на этой неделе американский регулятор собирается повысить ставку в шестой раз.

Очевидно, пока ставки по депозитам не приблизятся к тем ставкам, которые банки берут по кредитам и кредитным картам, потребительский спрос будет продолжать сжиматься. Все просто: та долговая нагрузка, которая уже сейчас является рекордной, будет только разрастаться, и обслуживать ее будет еще сложнее.

Красной линией на графике отмечен объем револьверных займов населения.

Впрочем, похоже, ситуация сдвинулась с мертвой точки. Как пишет The Wall Street Journal, люди, доверившие свои деньги крупнейшим банкам, например Bank of America или JP Morgan, сообщают о повышении ставок. Так, по данным Bankrate.com, ставка по депозитным сертификатам в последнее время поднялась до 0,49% - максимума за последние семь лет.

Проблема заключается в том - и это эксперты отмечали еще в прошлом году, - что крупнейшие банки будут вынуждены повышать процентные ставки только тогда, когда окажутся под давление со стороны общественности. Для корпораций и состоятельных клиентов, например, уже сейчас ставки по депозитам стали выше, но для остальных почти нулевой доход остался нормой.

Почему же банки все-таки начали постепенно повышать ставки? С одной стороны, они, конечно, не хотят этого делать, с другой - они опасаются, что клиенты начнут уходить в поисках более высокой доходности, особенно на фоне роста потребительских цен.

В феврале, напомним, годовая инфляция в США составила 2,2%. К слову, когда ФРС впервые после длительного перерыва повысила краткосрочные ставки в декабре 2015 г., годовой уровень инфляции составлял 0,7%.

Вообще, такое поведение банков не является чем-то из ряда вон выходящим. Они практически всегда отстают от действий регулятора. Для примера можно взять российский банковский сектор.

Когда Банка России начал цикл снижения ставок, банки последовали его примеру, но только в вопросе стоимости привлечения денег, то есть снижали ставки по депозитам, поскольку это их непосредственные расходы. Ставки по кредитам снижались намного медленнее.

Сложилась похожая ситуация: выгодно размещать средства стало практически невозможно, а взять в долг - очень дорого. В итоге потребитель, которому нужны были деньги, обременялся непосильной ношей процентных выплат, усугубляя свое финансовое положение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба