28 марта 2018 Trade Like A Pro

Считается, что тренды на рынках присутствуют менее 30% времени. Все остальное время цены беспорядочно и хаотично двигаются в диапазонах. Но что же делать в таких случаях трейдерам — сидеть и ждать у моря погоды? Конечно же нет. Именно для таких ситуаций и были придуманы системы возврата к среднему, о которых и будет наш сегодняшний разговор.

Стратегии возврата к среднему стали очень популярны с 2009. Они показывали себя очень хорошо за прошлые 10 лет, причем даже во время медвежьего рынка 2008-2009. В данном классе стратегий очень подкупает простая и понятная идея — если цена двигается вверх сегодня, она будет склонна вернуться вниз завтра. Об этом сегодня и поговорим.

Возврат к среднему значению (mean reversion) — это математический метод, раньше часто используемый при инвестировании в ценные бумаги. Он основан на предположении, что и высокие, и низкие цены являются временными, и что у цен обычно есть среднее значение по времени. При использовании стратегий подобного класса рассчитывается среднее значение цены с помощью аналитических методов, например, скользящих средних. Когда текущая рыночная цена меньше среднего значения, актив считается привлекательным для покупки, поскольку ожидается, что в будущем цена возрастет.

Когда текущая рыночная цена больше среднего значения, ожидается, что в будущем цена снизится. Иными словами — эта стратегия основана на ожидании, что, несмотря на отклонения от среднего значения, рыночная цена всё равно к нему вернется. В качестве показателя, указывающего на целесообразность покупки или продажи, часто используются различные осцилляторы.

Пример такой стратегии — недавно рассмотренная нами система Rubber Band.

Что такое осциллятор?

Осциллятор – это индикатор, основанный на ценах и имеющий тенденцию колебаться или осциллировать в некоторых фиксированных или достаточно жестко ограниченных пределах. Осцилляторы характеризуются некоторой нормализацией диапазона и удалением долговременных трендов цен. Информация извлекается осцилляторами из таких показателей, как импульс и перенапряжение. Импульс – это состояние, когда цены мощно двигаются в данном направлении. Перенапряжение – это состояние избыточно высоких или низких цен (перекупленность и перепроданность), когда цены готовы резко вернуться на более разумный уровень.

Иногда осциллятор образно представляют в виде маятника: чем больше он отклонился от равновесного значения, тем большая сила действует на него, возвращая его к точке равновесия. Это очень грубая модель, но она поясняет принцип идеи, на которой основывается использование осцилляторов. В более точной модели степеней свободы гораздо больше. Осциллятор представляет собой маятник, но этот маятник закреплен на конце другого маятника большего размера, а тот, в свою очередь, на конце еще большего маятника и так далее — до бесконечности. Даже в этом отношении рынки имеют фрактальную природу.

Существует два главных вида осцилляторов. Один из них – линейные операторы (фильтры), которые осуществляют определенные линейные преобразования над временным рядом и, в основном, анализируют частоты колебаний, представляя собой своего рода полосовые фильтры. Другой класс приводит к нормализованной шкале какой-либо аспект поведения цен. В отличие от первой категории эти осцилляторы не являются линейными фильтрами, т.е. операции, совершаемые ими над графиком цен, являются необратимыми. Оба вида осцилляторов реагируют на импульс цен и циклические движения, при этом снижая роль трендов и игнорируя долговременные сдвиги. Графики, построенные для таких осцилляторов, имеют ломаный, колеблющийся вид.

Самый простой метод получения сигналов от осцилляторов заключается в том, чтобы использовать их как индикатор перекупленности/перепроданности. Покупка происходит, если значение осциллятора опускается ниже некоторого порога в зону перепроданности и затем возвращается обратно. Продажа происходит, если осциллятор поднимается выше порога перекупленности и затем опускается обратно. Существуют традиционные пороги перекупленности/перепроданности, используемые с различными осцилляторами.

Также можно использовать взаимное расположение осциллятора и его скользящей средней, которая выступает в виде некоторой сигнальной линии. Если осциллятор пересекает свое среднее вверх, генерируется сигнал на покупку, если вниз – соответственно на продажу. Пересечение осциллятора и сигнальной линии может использоваться в сочетании с зонами перекупленности/перепроданности и соответствующими пороговыми уровнями. Сформированные сигналы могут использоваться одновременно и для входа, и для выхода, а также только для входа с выходом, определяемым по другим правилам. Кроме скользящих средних в качестве сигнальных линий для осцилляторов может использоваться широкий класс тренд следящих и канальных индикаторов, применяемых к графику осциллятора, таких, например, как ценовые конверты, границы Боллинджера, MACD и многие другие.

Еще один известный метод – поиск расхождений в поведении графика осциллятора и графика цены — дивергенции. Расхождение получается тогда, когда цены образуют новый минимум (ниже предыдущих минимумов), а осциллятор более высокий минимум (выше предыдущих минимумов). Такое расхождение дает сигнал к покупке. В противоположной ситуации, когда цены образуют новый максимум, а осциллятору не удается достичь предыдущего максимума, что является признаком потери ценового импульса, генерируется сигнал к продаже. Расхождение легко увидеть глазами, но для программы с простыми правилами найти его почти всегда затруднительно. Механическая генерация сигналов на основе расхождения требует распознавания образов, что усложняет систему, и, следовательно, затрудняет ее тестирование.

Стратегии на возврат к среднему

Как правило, не трудно разработать торговую систему, торгующую на возврат к средним значениям. По большому счету, практически все стратегии на возврат к среднему состоят из трех основных элементов – трендовый индикатор, символизирующий «справедливую» цену, индикатор отклонения от этой цены и различные фильтры входа.

В качестве трендового индикатора может использоваться скользящее среднее, причем любой разновидности, а также различные канальные индикаторы, например, полосы Боллинджера или Конверты скользящих средних.

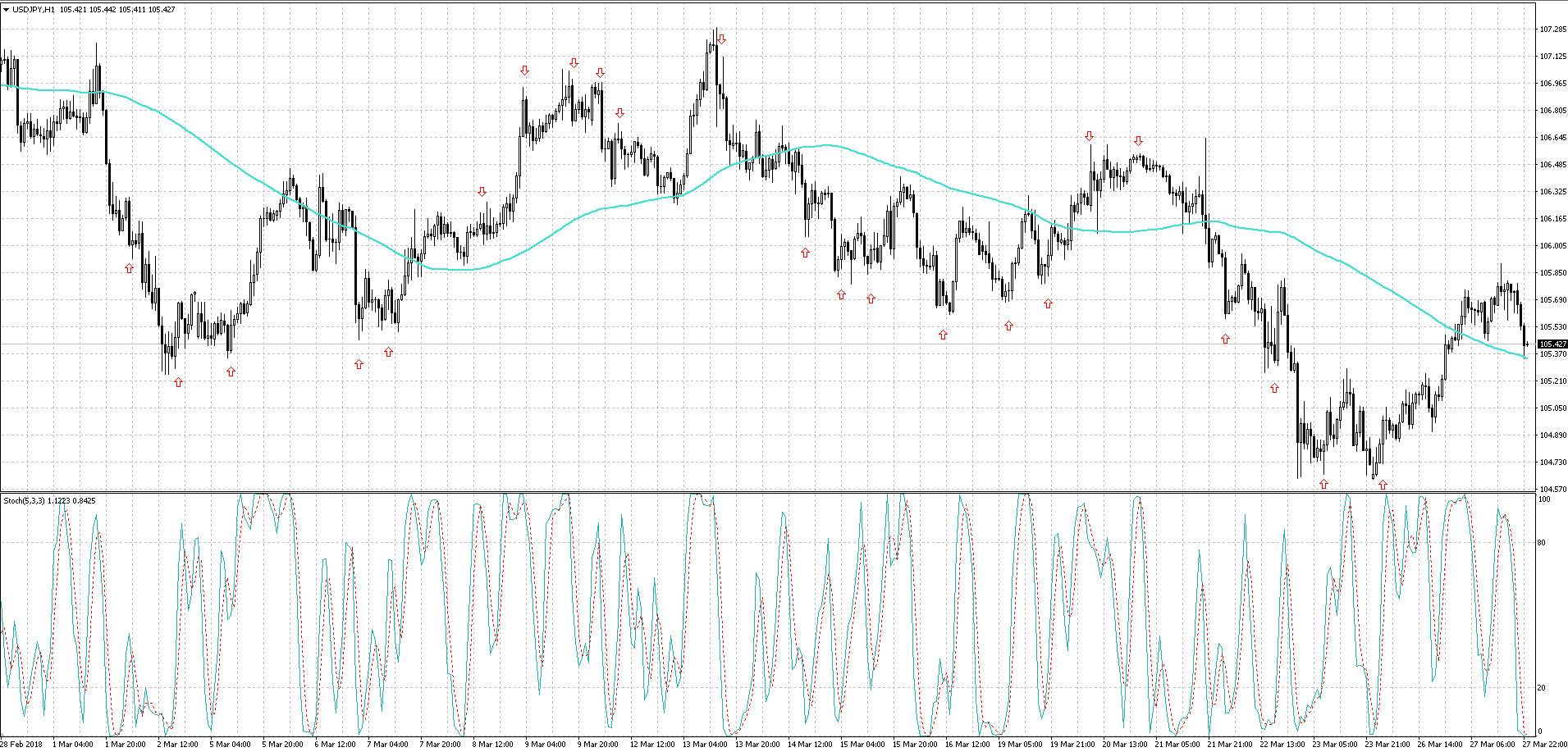

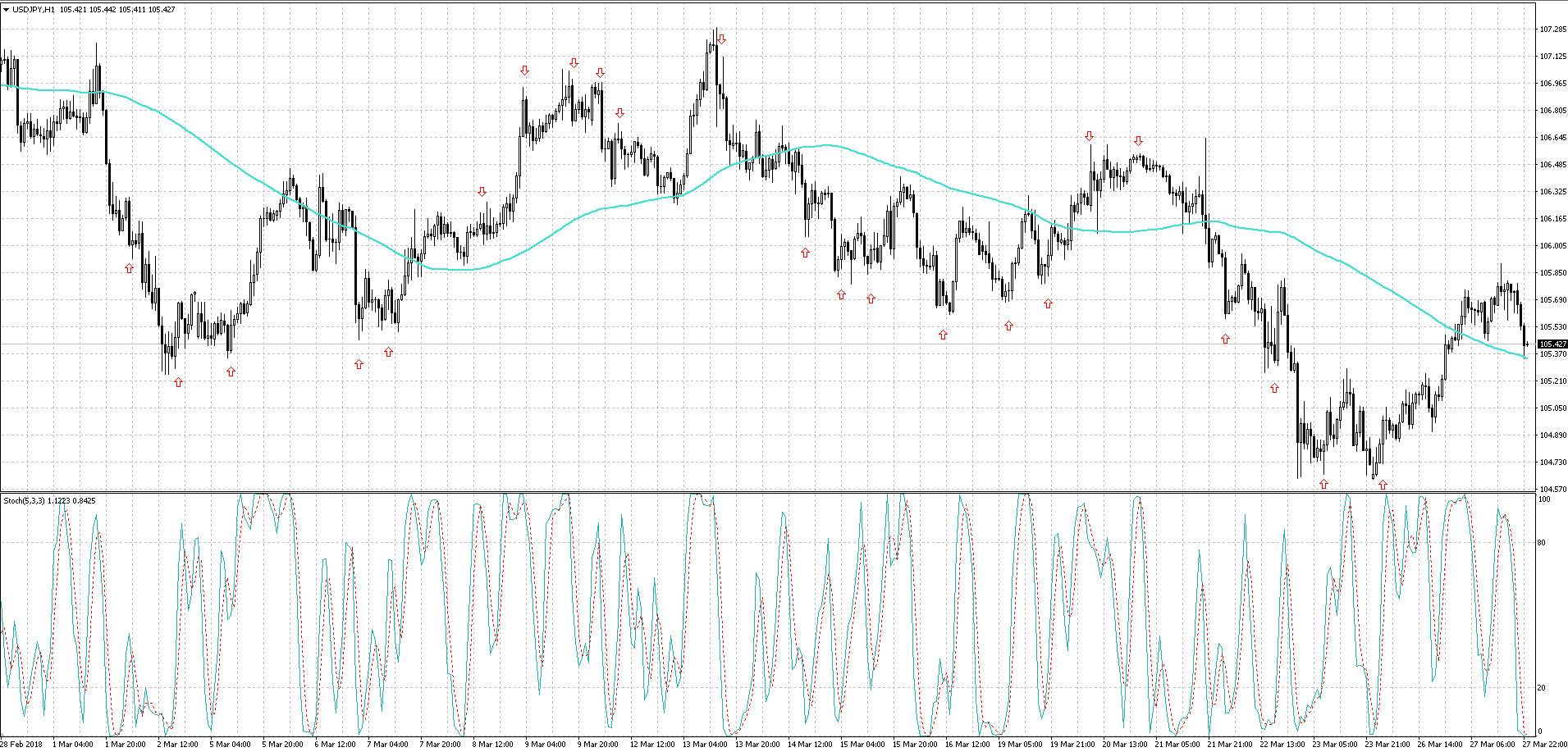

В первом случае скользящая средняя используется скорее для выхода из позиции, а основные сигналы на вход подают различные осцилляторы:

Как видите, сигналы выходят довольно неточные и преждевременные. Поэтому подобные стратегии нередко совмещают с системой доливок, с сеточной торговлей. Эксперименты с типом скользящей средней, а также более тщательный подбор осциллятора не сильно улучшат результат. Поэтому часто применяют целую группу осцилляторов, которые фильтруют показания друг друга:

Но данный подход также отфильтровывает и значительную часть потенциально прибыльных сделок. Основная проблема при применении осциллятора состоит в том, что у нас нет информации об оптимальном отклонении цены от скользящей средней – мы знаем только, что на данный момент находимся в перепроданности или перекупленности.

Простейший способ взять в расчет расстояние отклонения – задать минимальное расстояние в пунктах. Похожий вариант – использовать индикатор Envelopes. При таком подходе придется постоянно подстраиваться под текущую волатильность, которая различна не только изо дня в день, но также прилично изменяется от сессии к сессии. Поэтому логичнее использовать для этих целей такие индикаторы, как каналы Кельтнера и ленты Боллинджера:

В качестве фильтров также неплохо подойдут и различные уровни, например, круглые:

Что касается фильтров, то тут все достаточно просто. Чаще всего это временные фильтры или фильтры волатильности. Например, можно установить запрет на вход в рынок, если текущая волатильность слишком мала или, наоборот, велика. Довольно часто цена топчется на месте лишь для того, чтобы продолжить движение в сторону нового тренда, тем самым обрекая позицию на закрытие по стопу. И наоборот, повышенная волатильность может говорить об опасном новостном фоне, когда цена ведет себя непредсказуемо. В таких условиях эффективность использования отложенных ордеров невелика и часто уступает входу по рынку.

Фильтр времени также поможет улучшить итоговые результаты системы. Чаще всего отсеиваются часы между сессиями, когда волатильность очень низкая, а также часы совмещения нескольких сессий, когда волатильность, наоборот, велика и возможны сильные движения против позиции.

Закрытие позиции осуществляется часто при возврате в район скользящей средней. Но, учитывая изменчивость современных рынков, на первый план выходит своевременное закрытие позиций в прибыли и грамотное их сопровождение. Сопровождение позиции в системах возврата к среднему – это не только различные варианты трейлинг-стопа. Очень неплохо показывают себя также выходы по осцилляторам, которые позволяют закрыть позицию в самом начале намечающегося разворота цены.

Отдельной группой стратегий класса возврата к среднему можно выделить ночные стратегии. На самом деле основные различия тут – использование этих стратегий исключительно в азиатскую сессию, а также низкий таймфрейм, как правило, М15, или даже М5. Не стоит забывать и о недостатках ночной торговли: повышенные спреды, свопы за перенос позиции на следующий день, а также низкое качество котировок в эти часы при относительно низких средних прибылях и довольно внушительных стопах. Не редко такие системы за одну неудачную ночную сессию могут лишить вас месячной прибыли. Даже несмотря на довольно плавные кривые доходности, существуют достаточно длительные периоды повышенной волатильности в азиатскую сессию, приводящие к затяжным просадкам. Поэтому не стоит рассматривать ночную торговлю системами возврата к среднему как основной источник дохода.

Ограничения при торговле на возврат к среднему

Дело заключается в том, что некоторые рынки хорошо подходят под стратегию возврата к среднему, в то время как работа по этой стратегии на других не приведет ни к чему, кроме потерь. Это зависит от многих факторов, основными из которых являются:

то, что движет цену конкретного инструмента (макроэкономика, отчеты, новости и т.д.);

количество участников рынка;

возможность открывать шортовые позиции;

объемы торговли;

средняя волатильность рассматриваемого инструмента.

Существует общее мнение о том, что временные ряды товарных активов лучше пригодны для систем торговли на продолжение (торговлю по тренду, пробои и т.п.), чем для систем, основанных на возврате к среднему. То же относится и к валютным парам, в которых наблюдаются долгосрочные и краткосрочные трендовые движения. Поэтому, если для трендовых стратегий лучше всего подходят периоды не ниже дневных, то для разворотных это, как правило, периоды до Н1. При этом трейдеры стараются выбирать пары, обладающие средним уровнем волатильности.

Популярность стратегий на возврат к среднему

Существует как минимум две основные причины такого радикального изменения краткосрочного поведения рынка форекс, при котором следование тренду сменилось на возврат к среднему. Первая состоит в чрезвычайном росте объемов сделок на рынке за последние 30 лет. Стратегия инвестирования «покупай и держи», являвшаяся отличительной чертой большей части 1900-х, уступила место активному инвестированию, а также краткосрочному трейдингу и дейтрейдингу. Такое повышение объемов принесло на рынок беспрецедентный уровень ликвидности активов, позволив продавцам и покупателям более эффективно находить друг друга и, таким образом, сдерживая «уходящие поезда», связанные с неликвидными рынками. В наше время любой человек может практически в любом месте совершать операции на валютном рынке.

И наконец, нужно учитывать приход на рынок систем автоматической торговли и высокочастотных трейдеров. Можно сказать, что они придали рынку значительную краткосрочную рациональность. Торговые системы, предназначенные для распознавания панических продаж, вступают в действие в ситуациях перепроданности, используя чрезмерную реакцию рынка для покупки. Это благоприятствует возврату к среднему.

Заключение

Возврат к среднему не является универсальным явлением. Цены одних финансовых инструментов имеют такую тенденцию, а других — нет. Это заставляет многих аналитиков и трейдеров смотреть на возврат к среднему с некоторой долей скептицизма. Тем не менее — данные системы вполне могут приносить очень неплохой доход трейдерам, особенно в период отсутствия каких-либо трендов.

Стратегии возврата к среднему стали очень популярны с 2009. Они показывали себя очень хорошо за прошлые 10 лет, причем даже во время медвежьего рынка 2008-2009. В данном классе стратегий очень подкупает простая и понятная идея — если цена двигается вверх сегодня, она будет склонна вернуться вниз завтра. Об этом сегодня и поговорим.

Возврат к среднему значению (mean reversion) — это математический метод, раньше часто используемый при инвестировании в ценные бумаги. Он основан на предположении, что и высокие, и низкие цены являются временными, и что у цен обычно есть среднее значение по времени. При использовании стратегий подобного класса рассчитывается среднее значение цены с помощью аналитических методов, например, скользящих средних. Когда текущая рыночная цена меньше среднего значения, актив считается привлекательным для покупки, поскольку ожидается, что в будущем цена возрастет.

Когда текущая рыночная цена больше среднего значения, ожидается, что в будущем цена снизится. Иными словами — эта стратегия основана на ожидании, что, несмотря на отклонения от среднего значения, рыночная цена всё равно к нему вернется. В качестве показателя, указывающего на целесообразность покупки или продажи, часто используются различные осцилляторы.

Пример такой стратегии — недавно рассмотренная нами система Rubber Band.

Что такое осциллятор?

Осциллятор – это индикатор, основанный на ценах и имеющий тенденцию колебаться или осциллировать в некоторых фиксированных или достаточно жестко ограниченных пределах. Осцилляторы характеризуются некоторой нормализацией диапазона и удалением долговременных трендов цен. Информация извлекается осцилляторами из таких показателей, как импульс и перенапряжение. Импульс – это состояние, когда цены мощно двигаются в данном направлении. Перенапряжение – это состояние избыточно высоких или низких цен (перекупленность и перепроданность), когда цены готовы резко вернуться на более разумный уровень.

Иногда осциллятор образно представляют в виде маятника: чем больше он отклонился от равновесного значения, тем большая сила действует на него, возвращая его к точке равновесия. Это очень грубая модель, но она поясняет принцип идеи, на которой основывается использование осцилляторов. В более точной модели степеней свободы гораздо больше. Осциллятор представляет собой маятник, но этот маятник закреплен на конце другого маятника большего размера, а тот, в свою очередь, на конце еще большего маятника и так далее — до бесконечности. Даже в этом отношении рынки имеют фрактальную природу.

Существует два главных вида осцилляторов. Один из них – линейные операторы (фильтры), которые осуществляют определенные линейные преобразования над временным рядом и, в основном, анализируют частоты колебаний, представляя собой своего рода полосовые фильтры. Другой класс приводит к нормализованной шкале какой-либо аспект поведения цен. В отличие от первой категории эти осцилляторы не являются линейными фильтрами, т.е. операции, совершаемые ими над графиком цен, являются необратимыми. Оба вида осцилляторов реагируют на импульс цен и циклические движения, при этом снижая роль трендов и игнорируя долговременные сдвиги. Графики, построенные для таких осцилляторов, имеют ломаный, колеблющийся вид.

Самый простой метод получения сигналов от осцилляторов заключается в том, чтобы использовать их как индикатор перекупленности/перепроданности. Покупка происходит, если значение осциллятора опускается ниже некоторого порога в зону перепроданности и затем возвращается обратно. Продажа происходит, если осциллятор поднимается выше порога перекупленности и затем опускается обратно. Существуют традиционные пороги перекупленности/перепроданности, используемые с различными осцилляторами.

Также можно использовать взаимное расположение осциллятора и его скользящей средней, которая выступает в виде некоторой сигнальной линии. Если осциллятор пересекает свое среднее вверх, генерируется сигнал на покупку, если вниз – соответственно на продажу. Пересечение осциллятора и сигнальной линии может использоваться в сочетании с зонами перекупленности/перепроданности и соответствующими пороговыми уровнями. Сформированные сигналы могут использоваться одновременно и для входа, и для выхода, а также только для входа с выходом, определяемым по другим правилам. Кроме скользящих средних в качестве сигнальных линий для осцилляторов может использоваться широкий класс тренд следящих и канальных индикаторов, применяемых к графику осциллятора, таких, например, как ценовые конверты, границы Боллинджера, MACD и многие другие.

Еще один известный метод – поиск расхождений в поведении графика осциллятора и графика цены — дивергенции. Расхождение получается тогда, когда цены образуют новый минимум (ниже предыдущих минимумов), а осциллятор более высокий минимум (выше предыдущих минимумов). Такое расхождение дает сигнал к покупке. В противоположной ситуации, когда цены образуют новый максимум, а осциллятору не удается достичь предыдущего максимума, что является признаком потери ценового импульса, генерируется сигнал к продаже. Расхождение легко увидеть глазами, но для программы с простыми правилами найти его почти всегда затруднительно. Механическая генерация сигналов на основе расхождения требует распознавания образов, что усложняет систему, и, следовательно, затрудняет ее тестирование.

Стратегии на возврат к среднему

Как правило, не трудно разработать торговую систему, торгующую на возврат к средним значениям. По большому счету, практически все стратегии на возврат к среднему состоят из трех основных элементов – трендовый индикатор, символизирующий «справедливую» цену, индикатор отклонения от этой цены и различные фильтры входа.

В качестве трендового индикатора может использоваться скользящее среднее, причем любой разновидности, а также различные канальные индикаторы, например, полосы Боллинджера или Конверты скользящих средних.

В первом случае скользящая средняя используется скорее для выхода из позиции, а основные сигналы на вход подают различные осцилляторы:

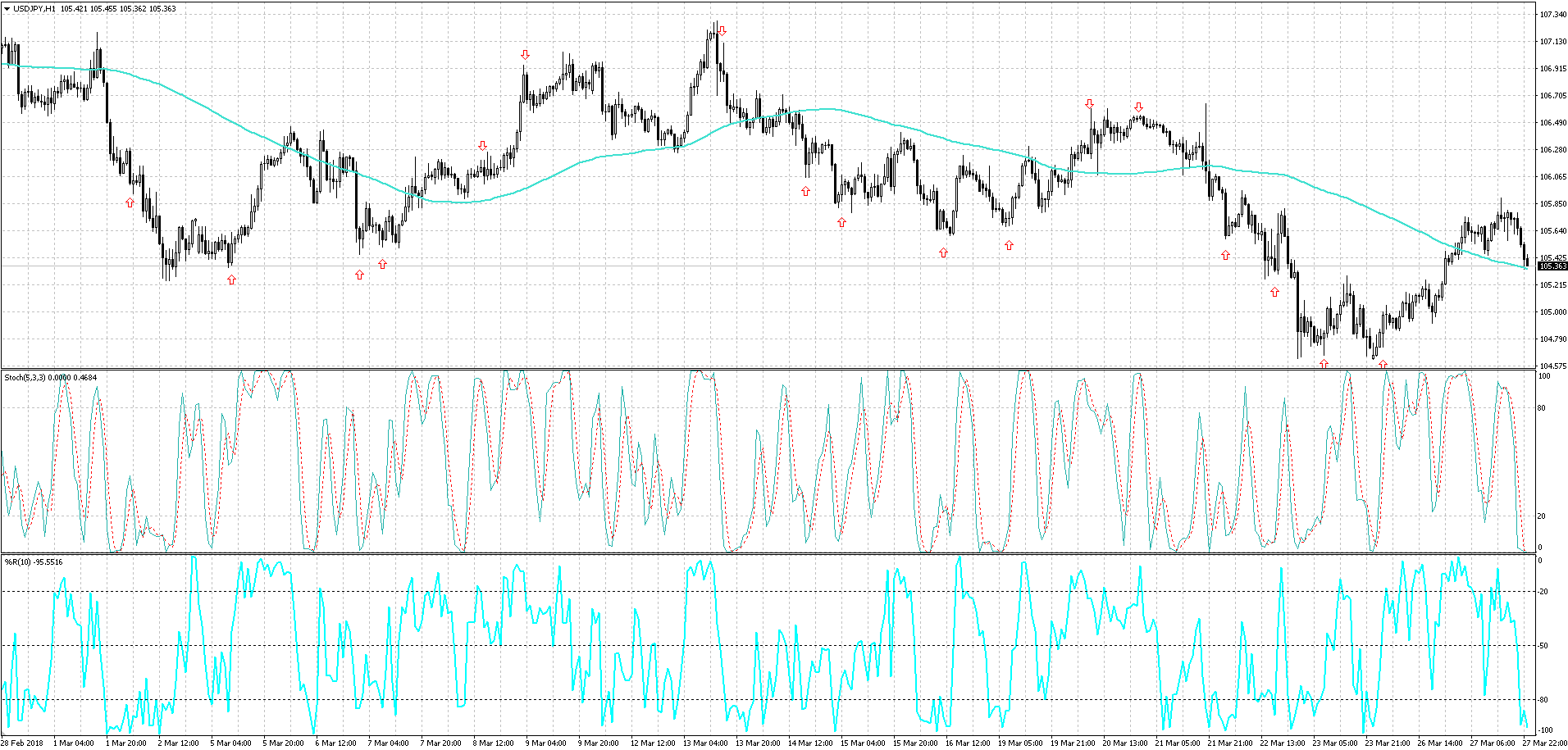

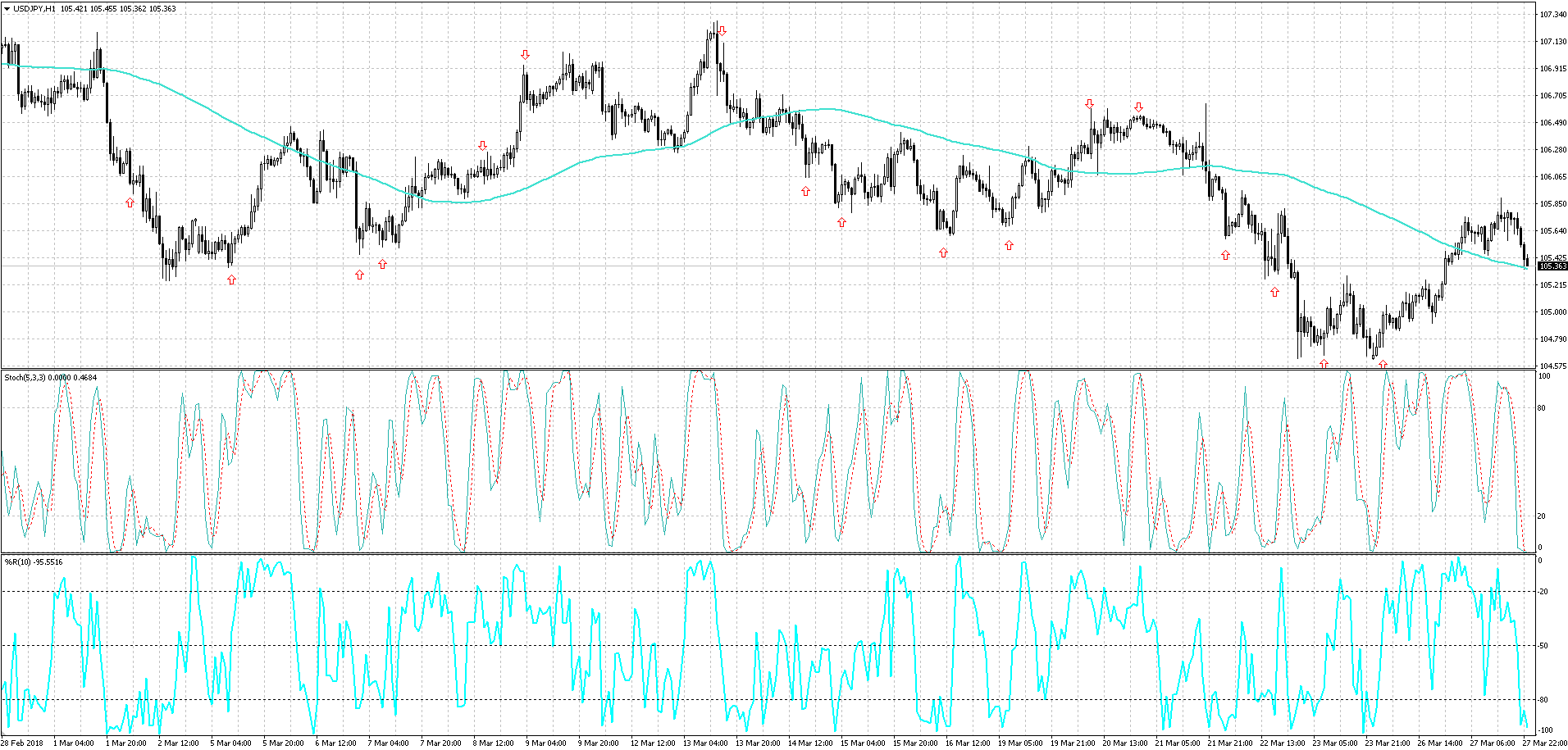

Как видите, сигналы выходят довольно неточные и преждевременные. Поэтому подобные стратегии нередко совмещают с системой доливок, с сеточной торговлей. Эксперименты с типом скользящей средней, а также более тщательный подбор осциллятора не сильно улучшат результат. Поэтому часто применяют целую группу осцилляторов, которые фильтруют показания друг друга:

Но данный подход также отфильтровывает и значительную часть потенциально прибыльных сделок. Основная проблема при применении осциллятора состоит в том, что у нас нет информации об оптимальном отклонении цены от скользящей средней – мы знаем только, что на данный момент находимся в перепроданности или перекупленности.

Простейший способ взять в расчет расстояние отклонения – задать минимальное расстояние в пунктах. Похожий вариант – использовать индикатор Envelopes. При таком подходе придется постоянно подстраиваться под текущую волатильность, которая различна не только изо дня в день, но также прилично изменяется от сессии к сессии. Поэтому логичнее использовать для этих целей такие индикаторы, как каналы Кельтнера и ленты Боллинджера:

В качестве фильтров также неплохо подойдут и различные уровни, например, круглые:

Что касается фильтров, то тут все достаточно просто. Чаще всего это временные фильтры или фильтры волатильности. Например, можно установить запрет на вход в рынок, если текущая волатильность слишком мала или, наоборот, велика. Довольно часто цена топчется на месте лишь для того, чтобы продолжить движение в сторону нового тренда, тем самым обрекая позицию на закрытие по стопу. И наоборот, повышенная волатильность может говорить об опасном новостном фоне, когда цена ведет себя непредсказуемо. В таких условиях эффективность использования отложенных ордеров невелика и часто уступает входу по рынку.

Фильтр времени также поможет улучшить итоговые результаты системы. Чаще всего отсеиваются часы между сессиями, когда волатильность очень низкая, а также часы совмещения нескольких сессий, когда волатильность, наоборот, велика и возможны сильные движения против позиции.

Закрытие позиции осуществляется часто при возврате в район скользящей средней. Но, учитывая изменчивость современных рынков, на первый план выходит своевременное закрытие позиций в прибыли и грамотное их сопровождение. Сопровождение позиции в системах возврата к среднему – это не только различные варианты трейлинг-стопа. Очень неплохо показывают себя также выходы по осцилляторам, которые позволяют закрыть позицию в самом начале намечающегося разворота цены.

Отдельной группой стратегий класса возврата к среднему можно выделить ночные стратегии. На самом деле основные различия тут – использование этих стратегий исключительно в азиатскую сессию, а также низкий таймфрейм, как правило, М15, или даже М5. Не стоит забывать и о недостатках ночной торговли: повышенные спреды, свопы за перенос позиции на следующий день, а также низкое качество котировок в эти часы при относительно низких средних прибылях и довольно внушительных стопах. Не редко такие системы за одну неудачную ночную сессию могут лишить вас месячной прибыли. Даже несмотря на довольно плавные кривые доходности, существуют достаточно длительные периоды повышенной волатильности в азиатскую сессию, приводящие к затяжным просадкам. Поэтому не стоит рассматривать ночную торговлю системами возврата к среднему как основной источник дохода.

Ограничения при торговле на возврат к среднему

Дело заключается в том, что некоторые рынки хорошо подходят под стратегию возврата к среднему, в то время как работа по этой стратегии на других не приведет ни к чему, кроме потерь. Это зависит от многих факторов, основными из которых являются:

то, что движет цену конкретного инструмента (макроэкономика, отчеты, новости и т.д.);

количество участников рынка;

возможность открывать шортовые позиции;

объемы торговли;

средняя волатильность рассматриваемого инструмента.

Существует общее мнение о том, что временные ряды товарных активов лучше пригодны для систем торговли на продолжение (торговлю по тренду, пробои и т.п.), чем для систем, основанных на возврате к среднему. То же относится и к валютным парам, в которых наблюдаются долгосрочные и краткосрочные трендовые движения. Поэтому, если для трендовых стратегий лучше всего подходят периоды не ниже дневных, то для разворотных это, как правило, периоды до Н1. При этом трейдеры стараются выбирать пары, обладающие средним уровнем волатильности.

Популярность стратегий на возврат к среднему

Существует как минимум две основные причины такого радикального изменения краткосрочного поведения рынка форекс, при котором следование тренду сменилось на возврат к среднему. Первая состоит в чрезвычайном росте объемов сделок на рынке за последние 30 лет. Стратегия инвестирования «покупай и держи», являвшаяся отличительной чертой большей части 1900-х, уступила место активному инвестированию, а также краткосрочному трейдингу и дейтрейдингу. Такое повышение объемов принесло на рынок беспрецедентный уровень ликвидности активов, позволив продавцам и покупателям более эффективно находить друг друга и, таким образом, сдерживая «уходящие поезда», связанные с неликвидными рынками. В наше время любой человек может практически в любом месте совершать операции на валютном рынке.

И наконец, нужно учитывать приход на рынок систем автоматической торговли и высокочастотных трейдеров. Можно сказать, что они придали рынку значительную краткосрочную рациональность. Торговые системы, предназначенные для распознавания панических продаж, вступают в действие в ситуациях перепроданности, используя чрезмерную реакцию рынка для покупки. Это благоприятствует возврату к среднему.

Заключение

Возврат к среднему не является универсальным явлением. Цены одних финансовых инструментов имеют такую тенденцию, а других — нет. Это заставляет многих аналитиков и трейдеров смотреть на возврат к среднему с некоторой долей скептицизма. Тем не менее — данные системы вполне могут приносить очень неплохой доход трейдерам, особенно в период отсутствия каких-либо трендов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба