4 апреля 2018 goldenfront.ru

Диверсификация и распределение активов помогут сократить инвестиционные риски.

Для ваших детей и внуков депрессия может оказаться как раз тем тонизирующим средством, в каком они нуждаются. В мире, где рост реальных зарплат пребывает в стагнации, а роботы отнимают у нас всю работу, лучший шанс построить состояние – покупать активы, когда они дешевы. По такой цене их можно заполучить только после обвала.

Как вы думаете, случайно ли знаменитый инвестор и экономист Бен Грэм (Ben Graham) написал свой классический труд об инвестициях «Анализ ценных бумаг» (SecurityAnalysis) в 1934 г., спустя всего 5 лет после великого краха 1929 г.?

С сентября 1929 г. по июль 1932 г. промышленный индекс Доу – Джонса упал с 386 до 41, или на 89%. Акции и облигации были не просто дешевыми… они были разоренными и нелюбимыми.

Если вы хоть немного разбираетесь в балансовых отчетах и математике, то у вас есть хороший шанс купить будущую прибыль с огромной скидкой. Большинству инвесторов сложно сделать это в эмоциональном плане.

Для большинства инвесторов ожидания высоки, когда цены высоки, и низки, когда цены низки.

Если вы хотите чему-то научить своих детей и внуков – или если вы надеетесь выйти из этого рынка, сохранив свое богатство, – то запомните, что все должно быть наоборот. Ожидания будущей прибыли должны быть низкими, когда цены высоки, и высокими, когда цены низки.

Другими словами: «Будьте осторожны, когда другие алчны, и будьте алчными, когда другие осторожны».

И вы, наверное, хотите знать, каков же план. Так давайте к этому и перейдем. Я сделаю для вас обзор каждого класса активов в предлагаемом мной Постоянном Портфеле.

Я предлагаю следующее.

Наличные: 25%

Наличным стоит отвести 25%. Если вы верите, что рынок (или доход) должен пойти вверх, то ваши наличные будут показывать недостаточную эффективность (будут очень медлительными). В мире низких процентных ставок наличные не будут приносить вам никаких денег.

Да, на рынке они не будут подвергаться риску. Но инфляция не будет жалеть вашу покупательную способность.

Тем не менее главное преимущество наличных – то, что называют «опциональность». Если они у вас есть, вы можете обменять их на что-нибудь, что вам нужно, когда оно станет дешевым.

Отведение наличным 25% предполагает, что вы сможете лучше распорядиться ими, когда активы станут дешевыми. Ваш риск в том, что активы могут еще долго оставаться дорогими.

Возможно, вам не сразу пришло в голову, что вы также можете выбрать, какие именно наличные держать. Я не имею в виду, хотите ли вы держать стодолларовые, пятидесятидолларовые или двадцатидолларовые купюры. Я имею в виду какие наличные.

Американские доллары? Швейцарские франки? Сингапурские доллары?

Каждому следует иметь наличные, деноминированные в иностранных валютах.

Сделать это не так уж и сложно. В большинстве банков можно обменять доллары на евро или британские фунты.

Разумеется, это лучше всего делать при благоприятных обменных курсах. Но накопить наличных в иностранной валюте на $5,000-$10,000 не должно быть слишком сложно.

Облигации: 19%

Мы с Биллом Боннером (Bill Bonner) не были на этот счет уверены. Мы фундаментально не согласны с распространенным мнением о том, будто правительственные облигации свободны от риска.

Никогда не забывайте, что, несмотря на все их заверения, правительства могут объявить дефолт по своим долгам. И при огромных необеспеченных обязательствах, помимо официальных долгов и дефицитов, ситуация намного опаснее, чем вам рассказывают федеральные власти.

Именно поэтому рынок облигаций – эпицентр взрыва глобального долга с 2007 г. При инфляционном сценарии облигации сгорят в адском пламени уничтожения богатства.

Так зачем вообще держать облигации, если мы считаем, что мир неизбежно ждет очередной день расплаты за долги?

Не стоит полностью исключать вероятность того, что центральные банки еще не один год будут продолжать покупать облигации.

И даже если Федеральная резервная система (ФРС) будет сокращать свой портфель облигаций на $15 млрд в месяц, ей понадобится примерно 25 лет, чтобы избавиться от всех приобретенных облигаций. При этом предполагается, что при следующем кризисе она не станет снова покупать облигации (финансируя вечно растущие дефициты Вашингтона).

Размер баланса центрального банка теоретически не ограничен. Когда ты печатаешь все деньги, ты не можешь стать неплатежеспособным. Да и ФРС не является «непрерывно действующим предприятием».

Поэтому мы все же советуем держать в портфеле немного облигаций. Вам стоит держать облигации с защитой от инфляции, а также краткосрочные векселя и среднесрочные облигации.

Данные инструменты можно легко и быстро обменять на наличные, и в то же время большинство инвесторов воспринимают их как надежные (и ликвидные). Пересильте себя и покупайте.

Акции: 25%

Худший совет, какой только можно дать, – продать все сейчас и оставить одни лишь наличные.

С эмоциональной точки зрения это соблазнительно. Но когда мы инвестируем эмоционально, мы обычно принимаем худшие решения. Именно поэтому большинство инвесторов покупают на пике и продают на низах. Исследования показывают, что даже при бычьем рынке инвесторы показывают более низкую эффективность, чем индексы, из-за того, что слишком много торгуют.

В отличие от облигаций или наличных, акции – это платежные требования к коммерческим предприятиям. Предприятия могут увеличить свой доход даже (или особенно) в трудных условиях.

Подумайте, например, о компании, продающей генераторы в сезон ураганов. На Уолл-стрит сегодня полно моделей «факторного инвестирования», стремящихся классифицировать рынок по стилям инвестирования (импульсное или стоимостное), рыночной капитализации (низкая или высокая) или волатильности (бета, так называемая «смарт-бета» или альфа).

Если вернуться к самым основам, то стоит искать компании, чьи акции продаются ниже балансовой стоимости. Такие можно найти в США. Но многие из них – финансовые компании (такие как банки). А именно таких инвестиций мы хотим избегать при финансовом кризисе.

Значит, нужно быть готовым покупать иностранные акции или индексные фонды, дающие доступ к иностранным рынкам.

Осязаемые активы: 30%

Как насчет других осязаемых активов? Золото – один возможный вариант. Как насчет нефти? А серебра? А недвижимости? Ведь это тоже осязаемые активы. И считается ли покупка акций инвестиционного фонда недвижимого имущества (REIT) ради дохода покупкой осязаемого актива для портфеля?

Именно поэтому мы расширили нашу версию Постоянного Портфеля…

И, как вы видите, мы рекомендуем отвести 30%. Мы считаем, что осязаемые активы – права на нечто реальное – будут более ценными, чем чисто финансовые активы (права на будущие денежные потоки), когда фондовый рынок повернет вспять.

Значительная часть этой позиции будет состоять из недвижимости – той, какой вы владеете и в какой живете, или какую сдаете в аренду и получаете доход.

Поскольку стоимость недвижимости локальна и ее доступность зависит от вашего дохода, процентных ставок и размера ипотеки, у нас нет конкретных рекомендаций касаемо того, где покупать. Все в ваших руках.

Конечно, сюда также относятся драгоценные металлы и коллекционные предметы. И используйте творческий подход.

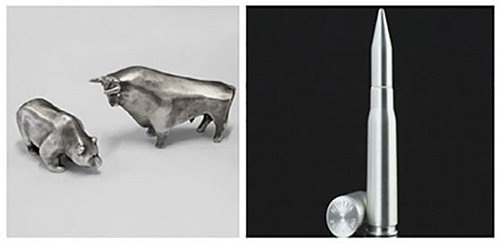

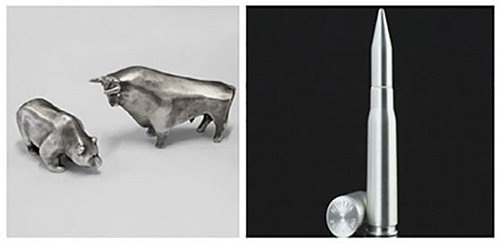

Например, в Sharps Pixley в Лондоне можно найти одновременно ценные и красивые подарочные предметы из золота и серебра. Изображенные внизу слева серебряный бык и медведь производства Degussa будут отлично смотреться на любом письменном столе. Справа – 25-унциевая репродукция 20-миллиметровой пули, которую можно купить у торговцев драгоценными металлами или на eBay.

А как насчет предметов искусства? Большинство людей считают, что предметы искусства слишком дороги, чтобы их мог купить или хранить средний инвестор. Но взгляните на изображенные ниже литографии.

Они обрели популярность в Мельбурне, когда я жил в Австралии с 2005 по 2014 гг. Почему? Для молодых профессионалов, впервые получивших свободную часть дохода, это был легкий способ купить предметы искусства, не имея большого стартового капитала.

«Зеленый дьявол» (Green Devil) (изображенный посередине), купленный мною в 2013 г., продается на сайтах-аукционах антикварных плакатов почти в два раза дороже, чем я за него заплатил. Из-за таких параметров, как размер, состояние, редкость и подлинность, стоимость разных литографий может варьироваться. Но они могут стать достаточно дорогими.

Изучите варианты. Они у вас есть.

Криптовалюты: 1%

Пусть и противоречиво, но мы добавили в свой план пятый «класс активов»: криптовалюты.

Ни Билл, ни я не готовы сказать, что мы всецело верим, что криптовалюты – это действительно деньги. Однако то, что такое деньги и кто их выпускает – частая тема «Дневника» (Diary) Билла.

Криптовалюты – спекулятивная позиция. Но у них огромный потенциал роста – в прошлом году некоторые криптовалюты взлетели на тысячи и даже десятки тысяч процентов, – и поэтому стоит их включить.

И помните, что никакие инвестиции и никакая стратегия распределения активов не защитят вас от худших финансовых катастроф.

Однако диверсифицированный портфель активов – хороший способ минимизировать ущерб во время следующей катастрофы.

Для ваших детей и внуков депрессия может оказаться как раз тем тонизирующим средством, в каком они нуждаются. В мире, где рост реальных зарплат пребывает в стагнации, а роботы отнимают у нас всю работу, лучший шанс построить состояние – покупать активы, когда они дешевы. По такой цене их можно заполучить только после обвала.

Как вы думаете, случайно ли знаменитый инвестор и экономист Бен Грэм (Ben Graham) написал свой классический труд об инвестициях «Анализ ценных бумаг» (SecurityAnalysis) в 1934 г., спустя всего 5 лет после великого краха 1929 г.?

С сентября 1929 г. по июль 1932 г. промышленный индекс Доу – Джонса упал с 386 до 41, или на 89%. Акции и облигации были не просто дешевыми… они были разоренными и нелюбимыми.

Если вы хоть немного разбираетесь в балансовых отчетах и математике, то у вас есть хороший шанс купить будущую прибыль с огромной скидкой. Большинству инвесторов сложно сделать это в эмоциональном плане.

Для большинства инвесторов ожидания высоки, когда цены высоки, и низки, когда цены низки.

Если вы хотите чему-то научить своих детей и внуков – или если вы надеетесь выйти из этого рынка, сохранив свое богатство, – то запомните, что все должно быть наоборот. Ожидания будущей прибыли должны быть низкими, когда цены высоки, и высокими, когда цены низки.

Другими словами: «Будьте осторожны, когда другие алчны, и будьте алчными, когда другие осторожны».

И вы, наверное, хотите знать, каков же план. Так давайте к этому и перейдем. Я сделаю для вас обзор каждого класса активов в предлагаемом мной Постоянном Портфеле.

Я предлагаю следующее.

Наличные: 25%

Наличным стоит отвести 25%. Если вы верите, что рынок (или доход) должен пойти вверх, то ваши наличные будут показывать недостаточную эффективность (будут очень медлительными). В мире низких процентных ставок наличные не будут приносить вам никаких денег.

Да, на рынке они не будут подвергаться риску. Но инфляция не будет жалеть вашу покупательную способность.

Тем не менее главное преимущество наличных – то, что называют «опциональность». Если они у вас есть, вы можете обменять их на что-нибудь, что вам нужно, когда оно станет дешевым.

Отведение наличным 25% предполагает, что вы сможете лучше распорядиться ими, когда активы станут дешевыми. Ваш риск в том, что активы могут еще долго оставаться дорогими.

Возможно, вам не сразу пришло в голову, что вы также можете выбрать, какие именно наличные держать. Я не имею в виду, хотите ли вы держать стодолларовые, пятидесятидолларовые или двадцатидолларовые купюры. Я имею в виду какие наличные.

Американские доллары? Швейцарские франки? Сингапурские доллары?

Каждому следует иметь наличные, деноминированные в иностранных валютах.

Сделать это не так уж и сложно. В большинстве банков можно обменять доллары на евро или британские фунты.

Разумеется, это лучше всего делать при благоприятных обменных курсах. Но накопить наличных в иностранной валюте на $5,000-$10,000 не должно быть слишком сложно.

Облигации: 19%

Мы с Биллом Боннером (Bill Bonner) не были на этот счет уверены. Мы фундаментально не согласны с распространенным мнением о том, будто правительственные облигации свободны от риска.

Никогда не забывайте, что, несмотря на все их заверения, правительства могут объявить дефолт по своим долгам. И при огромных необеспеченных обязательствах, помимо официальных долгов и дефицитов, ситуация намного опаснее, чем вам рассказывают федеральные власти.

Именно поэтому рынок облигаций – эпицентр взрыва глобального долга с 2007 г. При инфляционном сценарии облигации сгорят в адском пламени уничтожения богатства.

Так зачем вообще держать облигации, если мы считаем, что мир неизбежно ждет очередной день расплаты за долги?

Не стоит полностью исключать вероятность того, что центральные банки еще не один год будут продолжать покупать облигации.

И даже если Федеральная резервная система (ФРС) будет сокращать свой портфель облигаций на $15 млрд в месяц, ей понадобится примерно 25 лет, чтобы избавиться от всех приобретенных облигаций. При этом предполагается, что при следующем кризисе она не станет снова покупать облигации (финансируя вечно растущие дефициты Вашингтона).

Размер баланса центрального банка теоретически не ограничен. Когда ты печатаешь все деньги, ты не можешь стать неплатежеспособным. Да и ФРС не является «непрерывно действующим предприятием».

Поэтому мы все же советуем держать в портфеле немного облигаций. Вам стоит держать облигации с защитой от инфляции, а также краткосрочные векселя и среднесрочные облигации.

Данные инструменты можно легко и быстро обменять на наличные, и в то же время большинство инвесторов воспринимают их как надежные (и ликвидные). Пересильте себя и покупайте.

Акции: 25%

Худший совет, какой только можно дать, – продать все сейчас и оставить одни лишь наличные.

С эмоциональной точки зрения это соблазнительно. Но когда мы инвестируем эмоционально, мы обычно принимаем худшие решения. Именно поэтому большинство инвесторов покупают на пике и продают на низах. Исследования показывают, что даже при бычьем рынке инвесторы показывают более низкую эффективность, чем индексы, из-за того, что слишком много торгуют.

В отличие от облигаций или наличных, акции – это платежные требования к коммерческим предприятиям. Предприятия могут увеличить свой доход даже (или особенно) в трудных условиях.

Подумайте, например, о компании, продающей генераторы в сезон ураганов. На Уолл-стрит сегодня полно моделей «факторного инвестирования», стремящихся классифицировать рынок по стилям инвестирования (импульсное или стоимостное), рыночной капитализации (низкая или высокая) или волатильности (бета, так называемая «смарт-бета» или альфа).

Если вернуться к самым основам, то стоит искать компании, чьи акции продаются ниже балансовой стоимости. Такие можно найти в США. Но многие из них – финансовые компании (такие как банки). А именно таких инвестиций мы хотим избегать при финансовом кризисе.

Значит, нужно быть готовым покупать иностранные акции или индексные фонды, дающие доступ к иностранным рынкам.

Осязаемые активы: 30%

Как насчет других осязаемых активов? Золото – один возможный вариант. Как насчет нефти? А серебра? А недвижимости? Ведь это тоже осязаемые активы. И считается ли покупка акций инвестиционного фонда недвижимого имущества (REIT) ради дохода покупкой осязаемого актива для портфеля?

Именно поэтому мы расширили нашу версию Постоянного Портфеля…

И, как вы видите, мы рекомендуем отвести 30%. Мы считаем, что осязаемые активы – права на нечто реальное – будут более ценными, чем чисто финансовые активы (права на будущие денежные потоки), когда фондовый рынок повернет вспять.

Значительная часть этой позиции будет состоять из недвижимости – той, какой вы владеете и в какой живете, или какую сдаете в аренду и получаете доход.

Поскольку стоимость недвижимости локальна и ее доступность зависит от вашего дохода, процентных ставок и размера ипотеки, у нас нет конкретных рекомендаций касаемо того, где покупать. Все в ваших руках.

Конечно, сюда также относятся драгоценные металлы и коллекционные предметы. И используйте творческий подход.

Например, в Sharps Pixley в Лондоне можно найти одновременно ценные и красивые подарочные предметы из золота и серебра. Изображенные внизу слева серебряный бык и медведь производства Degussa будут отлично смотреться на любом письменном столе. Справа – 25-унциевая репродукция 20-миллиметровой пули, которую можно купить у торговцев драгоценными металлами или на eBay.

А как насчет предметов искусства? Большинство людей считают, что предметы искусства слишком дороги, чтобы их мог купить или хранить средний инвестор. Но взгляните на изображенные ниже литографии.

Они обрели популярность в Мельбурне, когда я жил в Австралии с 2005 по 2014 гг. Почему? Для молодых профессионалов, впервые получивших свободную часть дохода, это был легкий способ купить предметы искусства, не имея большого стартового капитала.

«Зеленый дьявол» (Green Devil) (изображенный посередине), купленный мною в 2013 г., продается на сайтах-аукционах антикварных плакатов почти в два раза дороже, чем я за него заплатил. Из-за таких параметров, как размер, состояние, редкость и подлинность, стоимость разных литографий может варьироваться. Но они могут стать достаточно дорогими.

Изучите варианты. Они у вас есть.

Криптовалюты: 1%

Пусть и противоречиво, но мы добавили в свой план пятый «класс активов»: криптовалюты.

Ни Билл, ни я не готовы сказать, что мы всецело верим, что криптовалюты – это действительно деньги. Однако то, что такое деньги и кто их выпускает – частая тема «Дневника» (Diary) Билла.

Криптовалюты – спекулятивная позиция. Но у них огромный потенциал роста – в прошлом году некоторые криптовалюты взлетели на тысячи и даже десятки тысяч процентов, – и поэтому стоит их включить.

И помните, что никакие инвестиции и никакая стратегия распределения активов не защитят вас от худших финансовых катастроф.

Однако диверсифицированный портфель активов – хороший способ минимизировать ущерб во время следующей катастрофы.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба