6 июля 2018 goldenfront.ru

Несколько недель назад один агент по недвижимости рассказал мне о своем клиенте – относительно богатом человеке старшего возраста, приглядевшем себе не один, а два таунхауса для последующей перепродажи. После ряда вопросов о том, кто профинансировал такую сделку, агент объяснил, что деньги были получены от частного кредитора. Он поспешно добавил: «Не беспокойся, все не так, как в США. У этого парня хорошая кредитная история, он просто не смог получить достаточно денег у своего банка».

Я осознал, что люди лгут, когда говорят, что канадская недвижимость не похожа на ситуацию в США в 2006 г. Канадцы просто не понимают, что произошло во время американского субстандартного кризиса. Они также не совсем понимают, что субстандартное кредитование в Канаде живет и здравствует, только здесь используются другие названия.

Субстандартные заемщики и субстандартные ссуды

Для начала быстрый урок по субстандартным кредитам. Слово «субстандартный» в Канаде считается ругательством, поэтому его значение мало обсуждается. Большинство людей, слыша этот термин, думают о «нищих заемщиках», но это не всегда так. Существуют субстандартные заемщики и субстандартные ссуды.

Субстандартные ссуды – это любые ссуды ниже стандарта, т. е. когда не удовлетворяются типичные критерии кредитования. Обычно плохо понимают то, что субстандартными могут быть заемщик, ссуда или и то, и другое. Заемщик с отличной кредитной репутацией может хотеть получить субстандартную ссуду. Такое случается чаще, чем вы думаете, обычно потому, что банк не желает ссудить нужную сумму. Никто не рассматривает семью из хорошего района, взявшую частный кредит на покупку своей четвертой или пятой квартиры, как субстандартную, но это так.

Не беспокойтесь, этого не понимают не только среднестатистические граждане. В финансовом сообществе по-прежнему царит большая неразбериха по этому вопросу в отношении американского субстандартного кризиса. Большинство людей знают, что обанкротились субстандартные кредиторы, и, естественно, винят бедняков и иммигрантов с низким кредитным рейтингом. Однако новое исследование показывает, что неожиданный рост изъятий заложенного имущества в этот период приходился почти исключительно на инвесторов с хорошей кредитной репутацией. С хорошей репутацией, но пользующихся услугами субстандартных кредиторов.

Субстандартные заемщики становились неплатежеспособными такими же темпами, что и всегда. А вот число инвесторов, пользующихся услугами субстандартных кредиторов, подскочило десятикратно. Когда стандартные заемщики не могли получить нужные им кредиты, они шли к кредиторам, готовым им их предоставить. Так что да, то была проблема субстандартного кредитования – но бедные тут ни при чем. Такие инвесторы в основном представляли средний класс. На эту тему будут написаны целые учебники, но сегодня вам нужно запомнить, что не все субстандартные кредиты выдаются людям с плохой кредитной репутацией. Но это всегда люди с недостаточной кредитной репутацией для размера ссуды, какую они хотят получить.

Субстандартное кредитование, частные кредиторы и процентные ставки

В Канаде субстандартное кредитование часто осуществляется частными кредиторами, доступ к которым дают ипотечные брокеры. Хорошие брокеры всегда начинают с самого лучшего кредитора, обычно имеющего более низкие ставки, чем ваш банк. Если вы не удовлетворяете требованиям, они перемещаются дальше по цепочке. Если ваш кредитный профиль не удовлетворяет даже кредиторов вроде HomeTrust, обслуживающих заемщиков с «плохой репутацией», они советуют частных кредиторов. Плохая репутация – не проблема. Обычно находится частный кредитор, готовый заключить сделку.

Звучит замечательно, так почему же все не пользуются услугами частных кредиторов? Они принимают получивших банковский отказ не из благотворительных побуждений, а из-за возможности сделать наценку за риск. Несмотря на рекордно низкие банковские процентные ставки, эти кредиторы взыскивают не менее 8%, и мы встречали ипотеки со ставкой намного выше 20%. Брокер также получает 1-3% от ссуды, так что он тоже заинтересованное лицо. Если вы умеете считать, вы, наверное, задаетесь вопросом, как люди зарабатывают на таких сделках? Заработать можно, только если держать кредит короткое время. Если у вас плохо с математикой, то, возможно, вы – один из таких заемщиков, не понимающих, что они лишь выплачивают проценты по кредиту, но не сокращают долг. Как бы то ни было, именно здесь обитают канадские субстандартные заемщики.

Канадский субстандартный рынок

Знаете ту рекламу от «большой шестерки» канадских банков, где заемщик заходит в банк, и ему говорят, что он богаче, чем он думает? Согласно кредитному рейтингу TransUnion, более чем каждый десятый канадец не встретился бы с такой реакцией. По оценкам TransUnion, 11.9% из 28.4 млн канадцев с кредитным профилем имеют статус субстандартных. Это примерно 3.4 млн канадцев, но мы не можем быть уверены, что все они – заемщики. Однако мы знаем, что в последнее время частные кредиторы стали чрезвычайно популярными в Онтарио.

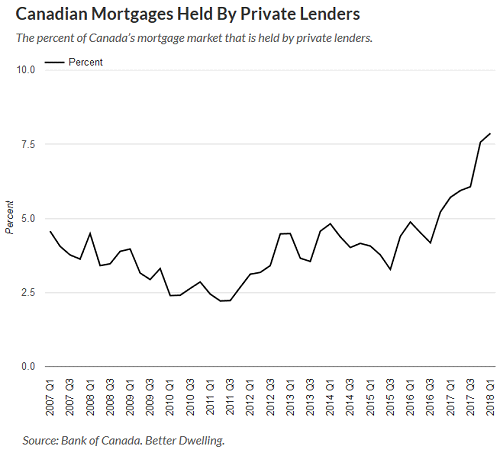

Цифры Банка Канады показывают, что, несмотря на спад продаж, частное кредитование в Онтарио растет. Ипотека, взятая за счет частных кредиторов, в 1-м кв. 2018 г. выросли в Онтарио до $2.09 млрд, что на 2.95% больше, чем в прошлом году. Подобное должно настораживать, ведь долларовый объем продаж недвижимости за тот же период упал на 37.64%.

Рыночная доля частного кредитования выросла с 5.71% выдач кредитов в 1-м кв. 2017 г. до 7.87% в 1-м кв. 2018 г. Тогда как выдача кредитов за счет других каналов падает, частное кредитование растет. В провинции либо много людей с плохой кредитной репутацией, берущих кредиты, либо много спекулянтов с большим кредитным плечом. Ни то, ни другое, не должно внушать рыночной уверенности.

Канадская ипотека в собственности частных кредиторов

Процент канадского ипотечного рынка, приходящийся на частных кредиторов

Процент

Источники: Банк Канады, Better Dwelling

Субстандартные кредиты идут на квартирный рынок Торонто

В результате безразличия (или некомпетентности) правительство не следит за субстандартным кредитованием. Потрясающе, не так ли? Но если вы хотите увидеть его вклад в рынок, достаточно взглянуть на «здоровый» квартирный рынок Торонто. У нас нет цифр субстандартных заемщиков на этом рынке, но у нас есть выплачиваемые процентные ставки. Так как мы знаем, что частные кредиторы взыскивают необычайно высокие проценты, у нас, по крайней мере, есть приблизительные данные, помогающие понять покупателей квартир.

Процентные ставки сейчас лишь чуть выше рекордных минимумов, но многие выплачивают далеко не низкие проценты. Цифры CIBC Economics показывают, что более чем с каждой десятой квартирой, зарегистрированной в Торонто в 2017 г., связаны астрономически высокие ипотечные ставки. Более 17.4% зарегистрированных в 2017 г. квартир, где проживают собственники, имели ипотечную ставку выше 9%. Более 16.2% зарегистрированных в том же году квартир, приобретенных инвесторами, также имели ипотечную ставку выше 9%.

То есть, достаточно много квартир было куплено с необычайно высокими процентными ставками – что является не самым хорошим признаком качества покупателей. Такие покупатели либо собираются перепродать при первых признаках покупательской слабости, либо не понимают, как сложно будет заработать при таких ставках.

Процентные ставки по квартирам в Торонто, выплачивавшиеся в 2017 г.

Процент собственников и инвесторов по процентным ставкам, выплачиваемым по квартирам в Торонто, зарегистрированным в 2017 г.

Инвесторы; Собственники

Процент

Процентная ставка

Источники: CIBC Economics, Better Dwelling

Правительство не следит за субстандартными займами, но все признаки налицо. Все больше спекулянтов от среднего класса или нищих покупателей отправляются к частным кредиторам. Многие из этих покупателей, вероятно, думают, что они единственные, кто это делает. Рынок кажется «здоровым», потому что мало кто из этих людей понимает, что так же поступают многие другие. С ростом ставок рост цен сужается, и продажи падают – ситуация превращается в то, что фондовые трейдеры называют «перенасыщенная ставка». Если вам непонятно, что такое перенасыщенная ставка, то вспомните американский субстандартный кредитный кризис. Сейчас происходит нечто очень похожее.

Я осознал, что люди лгут, когда говорят, что канадская недвижимость не похожа на ситуацию в США в 2006 г. Канадцы просто не понимают, что произошло во время американского субстандартного кризиса. Они также не совсем понимают, что субстандартное кредитование в Канаде живет и здравствует, только здесь используются другие названия.

Субстандартные заемщики и субстандартные ссуды

Для начала быстрый урок по субстандартным кредитам. Слово «субстандартный» в Канаде считается ругательством, поэтому его значение мало обсуждается. Большинство людей, слыша этот термин, думают о «нищих заемщиках», но это не всегда так. Существуют субстандартные заемщики и субстандартные ссуды.

Субстандартные ссуды – это любые ссуды ниже стандарта, т. е. когда не удовлетворяются типичные критерии кредитования. Обычно плохо понимают то, что субстандартными могут быть заемщик, ссуда или и то, и другое. Заемщик с отличной кредитной репутацией может хотеть получить субстандартную ссуду. Такое случается чаще, чем вы думаете, обычно потому, что банк не желает ссудить нужную сумму. Никто не рассматривает семью из хорошего района, взявшую частный кредит на покупку своей четвертой или пятой квартиры, как субстандартную, но это так.

Не беспокойтесь, этого не понимают не только среднестатистические граждане. В финансовом сообществе по-прежнему царит большая неразбериха по этому вопросу в отношении американского субстандартного кризиса. Большинство людей знают, что обанкротились субстандартные кредиторы, и, естественно, винят бедняков и иммигрантов с низким кредитным рейтингом. Однако новое исследование показывает, что неожиданный рост изъятий заложенного имущества в этот период приходился почти исключительно на инвесторов с хорошей кредитной репутацией. С хорошей репутацией, но пользующихся услугами субстандартных кредиторов.

Субстандартные заемщики становились неплатежеспособными такими же темпами, что и всегда. А вот число инвесторов, пользующихся услугами субстандартных кредиторов, подскочило десятикратно. Когда стандартные заемщики не могли получить нужные им кредиты, они шли к кредиторам, готовым им их предоставить. Так что да, то была проблема субстандартного кредитования – но бедные тут ни при чем. Такие инвесторы в основном представляли средний класс. На эту тему будут написаны целые учебники, но сегодня вам нужно запомнить, что не все субстандартные кредиты выдаются людям с плохой кредитной репутацией. Но это всегда люди с недостаточной кредитной репутацией для размера ссуды, какую они хотят получить.

Субстандартное кредитование, частные кредиторы и процентные ставки

В Канаде субстандартное кредитование часто осуществляется частными кредиторами, доступ к которым дают ипотечные брокеры. Хорошие брокеры всегда начинают с самого лучшего кредитора, обычно имеющего более низкие ставки, чем ваш банк. Если вы не удовлетворяете требованиям, они перемещаются дальше по цепочке. Если ваш кредитный профиль не удовлетворяет даже кредиторов вроде HomeTrust, обслуживающих заемщиков с «плохой репутацией», они советуют частных кредиторов. Плохая репутация – не проблема. Обычно находится частный кредитор, готовый заключить сделку.

Звучит замечательно, так почему же все не пользуются услугами частных кредиторов? Они принимают получивших банковский отказ не из благотворительных побуждений, а из-за возможности сделать наценку за риск. Несмотря на рекордно низкие банковские процентные ставки, эти кредиторы взыскивают не менее 8%, и мы встречали ипотеки со ставкой намного выше 20%. Брокер также получает 1-3% от ссуды, так что он тоже заинтересованное лицо. Если вы умеете считать, вы, наверное, задаетесь вопросом, как люди зарабатывают на таких сделках? Заработать можно, только если держать кредит короткое время. Если у вас плохо с математикой, то, возможно, вы – один из таких заемщиков, не понимающих, что они лишь выплачивают проценты по кредиту, но не сокращают долг. Как бы то ни было, именно здесь обитают канадские субстандартные заемщики.

Канадский субстандартный рынок

Знаете ту рекламу от «большой шестерки» канадских банков, где заемщик заходит в банк, и ему говорят, что он богаче, чем он думает? Согласно кредитному рейтингу TransUnion, более чем каждый десятый канадец не встретился бы с такой реакцией. По оценкам TransUnion, 11.9% из 28.4 млн канадцев с кредитным профилем имеют статус субстандартных. Это примерно 3.4 млн канадцев, но мы не можем быть уверены, что все они – заемщики. Однако мы знаем, что в последнее время частные кредиторы стали чрезвычайно популярными в Онтарио.

Цифры Банка Канады показывают, что, несмотря на спад продаж, частное кредитование в Онтарио растет. Ипотека, взятая за счет частных кредиторов, в 1-м кв. 2018 г. выросли в Онтарио до $2.09 млрд, что на 2.95% больше, чем в прошлом году. Подобное должно настораживать, ведь долларовый объем продаж недвижимости за тот же период упал на 37.64%.

Рыночная доля частного кредитования выросла с 5.71% выдач кредитов в 1-м кв. 2017 г. до 7.87% в 1-м кв. 2018 г. Тогда как выдача кредитов за счет других каналов падает, частное кредитование растет. В провинции либо много людей с плохой кредитной репутацией, берущих кредиты, либо много спекулянтов с большим кредитным плечом. Ни то, ни другое, не должно внушать рыночной уверенности.

Канадская ипотека в собственности частных кредиторов

Процент канадского ипотечного рынка, приходящийся на частных кредиторов

Процент

Источники: Банк Канады, Better Dwelling

Субстандартные кредиты идут на квартирный рынок Торонто

В результате безразличия (или некомпетентности) правительство не следит за субстандартным кредитованием. Потрясающе, не так ли? Но если вы хотите увидеть его вклад в рынок, достаточно взглянуть на «здоровый» квартирный рынок Торонто. У нас нет цифр субстандартных заемщиков на этом рынке, но у нас есть выплачиваемые процентные ставки. Так как мы знаем, что частные кредиторы взыскивают необычайно высокие проценты, у нас, по крайней мере, есть приблизительные данные, помогающие понять покупателей квартир.

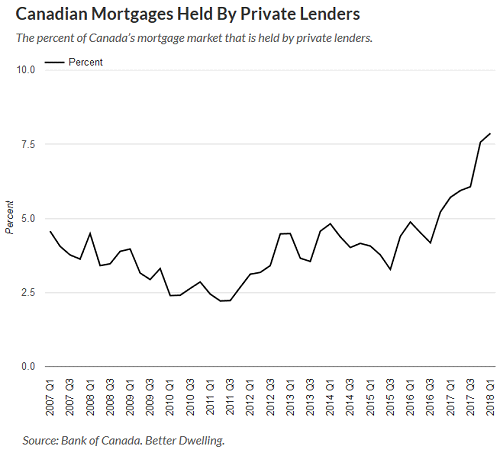

Процентные ставки сейчас лишь чуть выше рекордных минимумов, но многие выплачивают далеко не низкие проценты. Цифры CIBC Economics показывают, что более чем с каждой десятой квартирой, зарегистрированной в Торонто в 2017 г., связаны астрономически высокие ипотечные ставки. Более 17.4% зарегистрированных в 2017 г. квартир, где проживают собственники, имели ипотечную ставку выше 9%. Более 16.2% зарегистрированных в том же году квартир, приобретенных инвесторами, также имели ипотечную ставку выше 9%.

То есть, достаточно много квартир было куплено с необычайно высокими процентными ставками – что является не самым хорошим признаком качества покупателей. Такие покупатели либо собираются перепродать при первых признаках покупательской слабости, либо не понимают, как сложно будет заработать при таких ставках.

Процентные ставки по квартирам в Торонто, выплачивавшиеся в 2017 г.

Процент собственников и инвесторов по процентным ставкам, выплачиваемым по квартирам в Торонто, зарегистрированным в 2017 г.

Инвесторы; Собственники

Процент

Процентная ставка

Источники: CIBC Economics, Better Dwelling

Правительство не следит за субстандартными займами, но все признаки налицо. Все больше спекулянтов от среднего класса или нищих покупателей отправляются к частным кредиторам. Многие из этих покупателей, вероятно, думают, что они единственные, кто это делает. Рынок кажется «здоровым», потому что мало кто из этих людей понимает, что так же поступают многие другие. С ростом ставок рост цен сужается, и продажи падают – ситуация превращается в то, что фондовые трейдеры называют «перенасыщенная ставка». Если вам непонятно, что такое перенасыщенная ставка, то вспомните американский субстандартный кредитный кризис. Сейчас происходит нечто очень похожее.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба