20 августа 2018 Wolf Street

Оторвемся по полной.

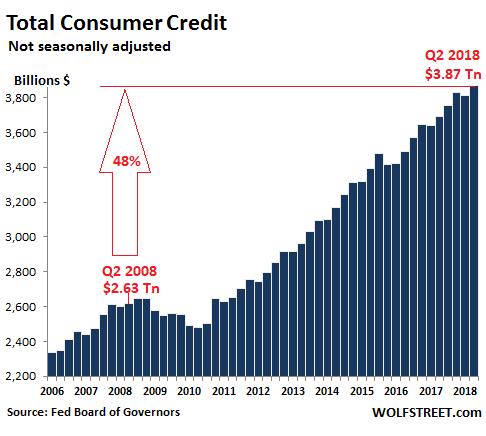

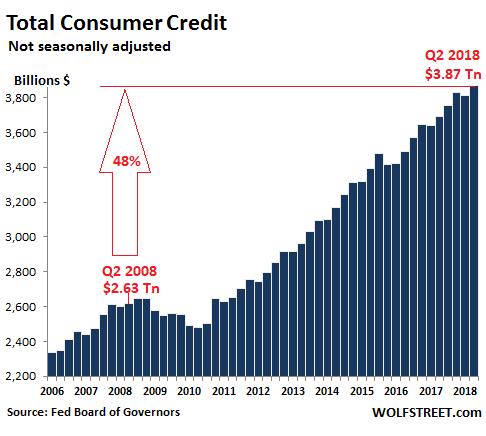

Общий потребительский кредит – или, если менее мягко, потребительский долг – во втором квартале вырос в сравнении с аналогичным периодом прошлого года на 4.8%, или на $176 млрд, до $3.87 трлн (без поправки на сезонные колебания), что стало историческим максимумом, согласно Федеральной резервной системе (ФРС). Сюда входят долг по кредитным картам, автокредиты и студенческие кредиты, но не входит ипотечный долг. Учитывая, как страстно американцы обычно тратят деньги, которых у них нет, этот рост на 4.8% можно считать умеренным: в 2011 г. рост превысил 11%.

На нижеприведенном графике показан прогресс потребительского долга с 2006 г. После сезонного похмелья в 1-м кв., последовавшего за разгулом займов и расходов в 4-м кв. прошлого года, потребительский долг во 2-м кв. установил новый рекорд:

Общий потребительский кредит

Без поправки на сезонные колебания

Млрд $

2-й кв. 2008 г. – $2.63 трлн; 2-й кв. 2018 г. – $3.87 трлн

Источник: Совет управляющих ФРС

Дабы представить этот рост на 4.8% в перспективе: во 2-м кв. экономика, если измерять по реальному ВВП, выросла в сравнении с аналогичным периодом прошлого года на 2.8%, а инфляция, если измерять по индексу потребительских цен (CPI), выросла на 2.7%. Другими словами, американские потребители, одни из самых живучих созданий на планете, снова выкарабкались, поддерживая экономику деньгами, взятыми в долг.

За 10 лет с 2-го кв. 2008 г. потребительский долг взлетел на 48%. За тот же период CPI поднялся на 15.1%, а экономика выросла на 17.8%.

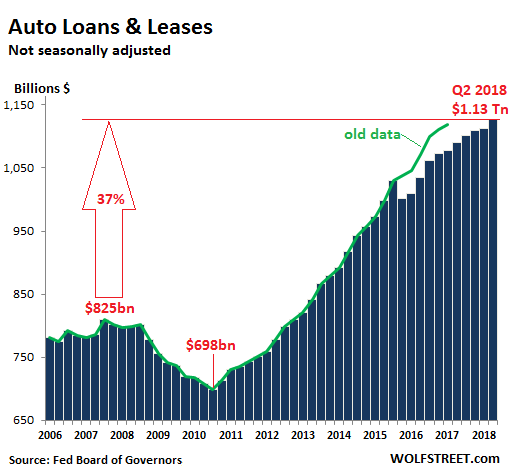

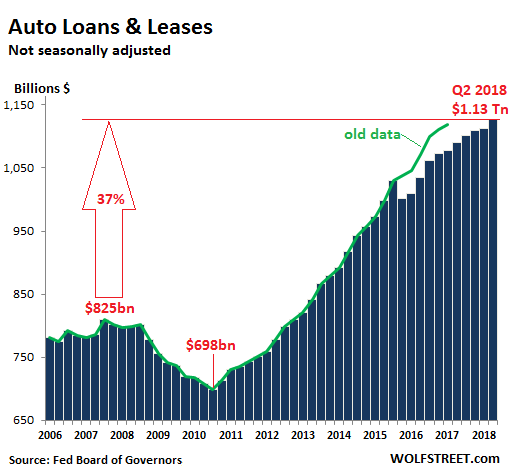

Автокредиты и лизинг

Автокредиты и лизинг новых и подержанных автомобилей за год выросли на 3.6%, или на $40 млрд, до рекордных $1.13 трлн.

Процентный рост на уровне последних четырех кварталом, но далек от пика автомобильной эйфории в 3-м кв. 2015 г., когда балансы по автокредитам подпрыгнули на 9%. На кредитные балансы влияют цены на транспортные средства, включая новые и подержанные, число профинансированных транспортных средств, среднее отношение кредита к стоимости, продолжительность предыдущих кредитов и другие факторы:

Автокредиты и лизинг

Без поправки на сезонные колебания

Млрд $

$825 млрд; $698 млрд; 2-й кв. 2018 г. – $1.13 трлн

старые данные

Источник: Совет управляющих ФРС

Зеленая линия на графике показывает старые данные. В сентябре 2017 г. ФРС подкорректировала свои данные по потребительским кредитам с 4-го кв. 2015 г. исходя из данных опросов, собираемых каждые 5 лет. Поправки не пропорционально затронули балансы по автокредитам, сократив их задним числом на $38 млрд вплоть до 4-го кв. 2015 г. Чтобы показать искажающий эффект поправок – и показать, что обвала автомобильного бизнеса не было, – я добавил старые данные в виде зеленой линии.

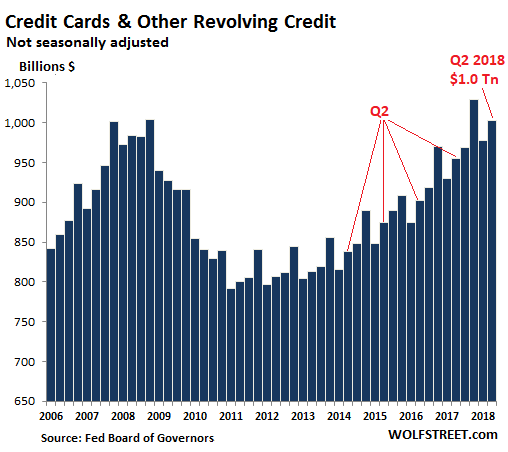

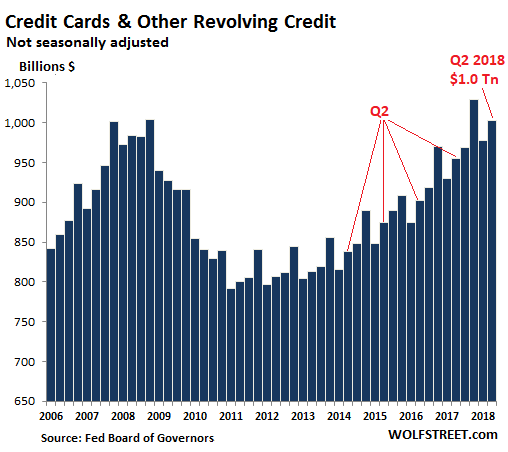

Возобновляемый кредит

Долг по кредитным картам и другим возобновляемым кредитам во 2-м кв. в сравнении с аналогичным периодом предыдущего года вырос на 5%, до $1.0 трлн (без поправки на сезонные колебания). Такой темп роста ниже, чем зрелищные 5.6-6.8% с 4-го кв. 2016 г. по 4-й кв. 2017 г. («скачок Трампа (Trump)). Но это все равно один из самых больших приростов со времен финансового кризиса. На квартальной основе, что согласуется с сезонными паттернами, долг вырос на $24 млрд после похмелья 1-го кв., неизменно следующего за накоплением долга во время сезона покупок в 4-м кв.:

Кредитные карты и другой возобновляемый кредит

Без поправки на сезонные колебания

Млрд $

2-й кв.; 2-й кв. 2018 г. – $1.0 трлн

Источник: Совет управляющих ФРС

Специальное примечание насчет рекордов в балансах по кредитным картам: $1.03 трлн в 4-м кв. 2017 г. – исторический рекорд, наконец побивший рекорды 4-х кварталов 2007 и 2008 гг. А 2-й кв. 2018 г. установил рекорд среди всех 2-х кварталов. За всю историю балансы по возобновляемым кредитам превышали отметку $1 трлн всего 4 раза: трижды в 4-х кварталах (2007, 2008 и 2017 гг.) и теперь внезапно во 2-м кв.

Таким образом, американцы резвятся по полной с кредитными картами – самой выгодной формой кредитования для банков, где процентные ставки могут превышать 30%, хотя средние издержки финансирования для банков по-прежнему ниже 1%. Для банков это божественная сделка – пока потребители не рухнут под этим высокопроцентным долгом.

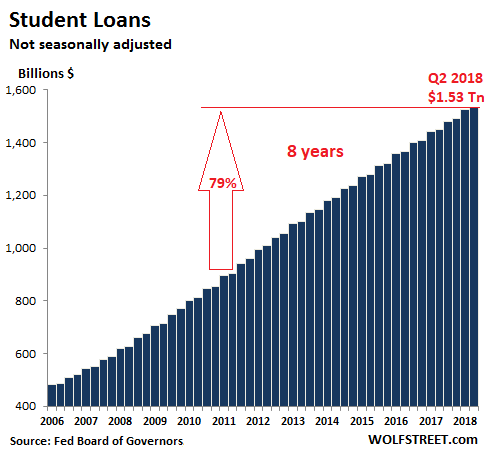

Экономика студенческих кредитов

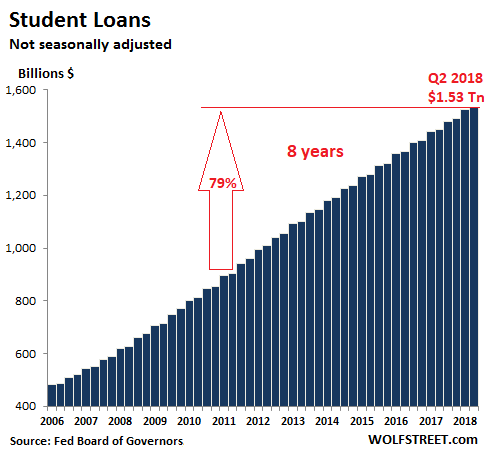

Студенческие кредиты во 2-м кв. в сравнении с аналогичным периодом предыдущего года подпрыгнули на 5.8%, или на $84 млрд, до $1.53 трлн (без поправки на сезонные колебания). Хотя такой рост может казаться шокирующим, это один из самых медленных годовых процентных приростов с 2007 г.; до 3-го кв. 2012 г. годовой прирост варьировался от 11% до 15%!

Студенческие кредиты

Млрд $

8 лет; 2-й кв. 2018 г. – $1.53 трлн

Источник: Совет управляющих ФРС

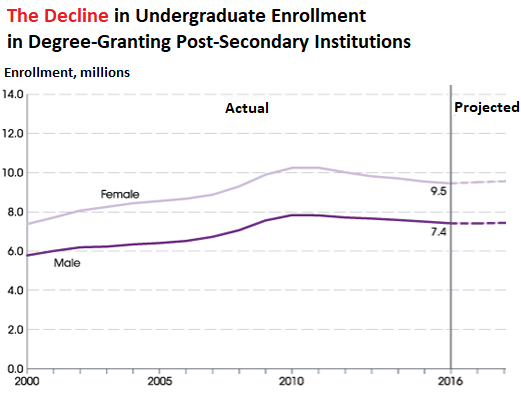

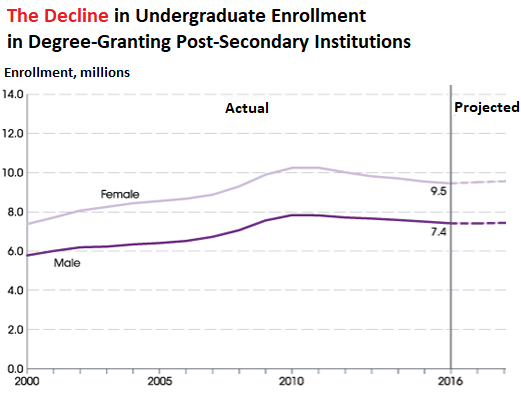

Но минутку… Зачисления в высшие учебные заведения достигли пика в 2010 г. За прошедшие с тех пор 8 лет сократилось число студентов бакалавриата как мужского, так и женского пола, согласно последним данным Национального центра статистики образования (обновлено в мае 2018 г.). Общие зачисления в 2016 г. упали до 16.9 млн, что на 6.6% ниже пиковых 18.1 млн в 2010 г. Данный график показывает зачисления студентов и студенток, фактические и прогнозируемые, согласно Национальному центру статистики образования:

Спад зачислений на бакалавриат в высших учебных заведениях

Зачисления, млн

Фактические; Прогнозируемые

Женщины

Мужчины

И несмотря на то, что за 8 лет с 2010 г. зачисления упали, балансы по студенческим кредитам взлетели на целых 79%, или на $976 млрд, с $855 млрд до $1.53 трлн.

Но разве это не хорошо для экономики? Вокруг этой манны небесной выросли целые индустрии. Инвесторы в коммерческие вузы; индустрия студенческого жилья; компании наподобие Apple, продающие студентам гаджеты и сервисы, без которых те не могут жить; грабительская индустрия учебников; получающие неоправданно высокие зарплаты администраторы высшего звена; строительные компании, возводящие принадлежащие университетам трофейные проекты; банки – все они жиреют на этой манне небесной. Только будущие потребители и, в конечном счете, налогоплательщики сейчас находятся на крючке размером $1.5 трлн.

Что касается потребительского долга, то рискуют не потребители с высоким доходом и достаточной суммой в банке, ежемесячно выплачивающие долги по своим кредитным картам. А те потребители, кто использует кредитные карты, чтобы свести концы с концами, у кого висит большой кредитный баланс, кто с трудом осуществляет минимальные платежи, и у кого в банке нет денег. Вот где риск – в самых уязвимых 25% шкалы потребительских кредитов, тех, у кого диспропорциональные суммы очень дорогого долга по кредитным картам, который может быть чертовски сложно погасить или хотя бы обслужить.

Общий потребительский кредит – или, если менее мягко, потребительский долг – во втором квартале вырос в сравнении с аналогичным периодом прошлого года на 4.8%, или на $176 млрд, до $3.87 трлн (без поправки на сезонные колебания), что стало историческим максимумом, согласно Федеральной резервной системе (ФРС). Сюда входят долг по кредитным картам, автокредиты и студенческие кредиты, но не входит ипотечный долг. Учитывая, как страстно американцы обычно тратят деньги, которых у них нет, этот рост на 4.8% можно считать умеренным: в 2011 г. рост превысил 11%.

На нижеприведенном графике показан прогресс потребительского долга с 2006 г. После сезонного похмелья в 1-м кв., последовавшего за разгулом займов и расходов в 4-м кв. прошлого года, потребительский долг во 2-м кв. установил новый рекорд:

Общий потребительский кредит

Без поправки на сезонные колебания

Млрд $

2-й кв. 2008 г. – $2.63 трлн; 2-й кв. 2018 г. – $3.87 трлн

Источник: Совет управляющих ФРС

Дабы представить этот рост на 4.8% в перспективе: во 2-м кв. экономика, если измерять по реальному ВВП, выросла в сравнении с аналогичным периодом прошлого года на 2.8%, а инфляция, если измерять по индексу потребительских цен (CPI), выросла на 2.7%. Другими словами, американские потребители, одни из самых живучих созданий на планете, снова выкарабкались, поддерживая экономику деньгами, взятыми в долг.

За 10 лет с 2-го кв. 2008 г. потребительский долг взлетел на 48%. За тот же период CPI поднялся на 15.1%, а экономика выросла на 17.8%.

Автокредиты и лизинг

Автокредиты и лизинг новых и подержанных автомобилей за год выросли на 3.6%, или на $40 млрд, до рекордных $1.13 трлн.

Процентный рост на уровне последних четырех кварталом, но далек от пика автомобильной эйфории в 3-м кв. 2015 г., когда балансы по автокредитам подпрыгнули на 9%. На кредитные балансы влияют цены на транспортные средства, включая новые и подержанные, число профинансированных транспортных средств, среднее отношение кредита к стоимости, продолжительность предыдущих кредитов и другие факторы:

Автокредиты и лизинг

Без поправки на сезонные колебания

Млрд $

$825 млрд; $698 млрд; 2-й кв. 2018 г. – $1.13 трлн

старые данные

Источник: Совет управляющих ФРС

Зеленая линия на графике показывает старые данные. В сентябре 2017 г. ФРС подкорректировала свои данные по потребительским кредитам с 4-го кв. 2015 г. исходя из данных опросов, собираемых каждые 5 лет. Поправки не пропорционально затронули балансы по автокредитам, сократив их задним числом на $38 млрд вплоть до 4-го кв. 2015 г. Чтобы показать искажающий эффект поправок – и показать, что обвала автомобильного бизнеса не было, – я добавил старые данные в виде зеленой линии.

Возобновляемый кредит

Долг по кредитным картам и другим возобновляемым кредитам во 2-м кв. в сравнении с аналогичным периодом предыдущего года вырос на 5%, до $1.0 трлн (без поправки на сезонные колебания). Такой темп роста ниже, чем зрелищные 5.6-6.8% с 4-го кв. 2016 г. по 4-й кв. 2017 г. («скачок Трампа (Trump)). Но это все равно один из самых больших приростов со времен финансового кризиса. На квартальной основе, что согласуется с сезонными паттернами, долг вырос на $24 млрд после похмелья 1-го кв., неизменно следующего за накоплением долга во время сезона покупок в 4-м кв.:

Кредитные карты и другой возобновляемый кредит

Без поправки на сезонные колебания

Млрд $

2-й кв.; 2-й кв. 2018 г. – $1.0 трлн

Источник: Совет управляющих ФРС

Специальное примечание насчет рекордов в балансах по кредитным картам: $1.03 трлн в 4-м кв. 2017 г. – исторический рекорд, наконец побивший рекорды 4-х кварталов 2007 и 2008 гг. А 2-й кв. 2018 г. установил рекорд среди всех 2-х кварталов. За всю историю балансы по возобновляемым кредитам превышали отметку $1 трлн всего 4 раза: трижды в 4-х кварталах (2007, 2008 и 2017 гг.) и теперь внезапно во 2-м кв.

Таким образом, американцы резвятся по полной с кредитными картами – самой выгодной формой кредитования для банков, где процентные ставки могут превышать 30%, хотя средние издержки финансирования для банков по-прежнему ниже 1%. Для банков это божественная сделка – пока потребители не рухнут под этим высокопроцентным долгом.

Экономика студенческих кредитов

Студенческие кредиты во 2-м кв. в сравнении с аналогичным периодом предыдущего года подпрыгнули на 5.8%, или на $84 млрд, до $1.53 трлн (без поправки на сезонные колебания). Хотя такой рост может казаться шокирующим, это один из самых медленных годовых процентных приростов с 2007 г.; до 3-го кв. 2012 г. годовой прирост варьировался от 11% до 15%!

Студенческие кредиты

Млрд $

8 лет; 2-й кв. 2018 г. – $1.53 трлн

Источник: Совет управляющих ФРС

Но минутку… Зачисления в высшие учебные заведения достигли пика в 2010 г. За прошедшие с тех пор 8 лет сократилось число студентов бакалавриата как мужского, так и женского пола, согласно последним данным Национального центра статистики образования (обновлено в мае 2018 г.). Общие зачисления в 2016 г. упали до 16.9 млн, что на 6.6% ниже пиковых 18.1 млн в 2010 г. Данный график показывает зачисления студентов и студенток, фактические и прогнозируемые, согласно Национальному центру статистики образования:

Спад зачислений на бакалавриат в высших учебных заведениях

Зачисления, млн

Фактические; Прогнозируемые

Женщины

Мужчины

И несмотря на то, что за 8 лет с 2010 г. зачисления упали, балансы по студенческим кредитам взлетели на целых 79%, или на $976 млрд, с $855 млрд до $1.53 трлн.

Но разве это не хорошо для экономики? Вокруг этой манны небесной выросли целые индустрии. Инвесторы в коммерческие вузы; индустрия студенческого жилья; компании наподобие Apple, продающие студентам гаджеты и сервисы, без которых те не могут жить; грабительская индустрия учебников; получающие неоправданно высокие зарплаты администраторы высшего звена; строительные компании, возводящие принадлежащие университетам трофейные проекты; банки – все они жиреют на этой манне небесной. Только будущие потребители и, в конечном счете, налогоплательщики сейчас находятся на крючке размером $1.5 трлн.

Что касается потребительского долга, то рискуют не потребители с высоким доходом и достаточной суммой в банке, ежемесячно выплачивающие долги по своим кредитным картам. А те потребители, кто использует кредитные карты, чтобы свести концы с концами, у кого висит большой кредитный баланс, кто с трудом осуществляет минимальные платежи, и у кого в банке нет денег. Вот где риск – в самых уязвимых 25% шкалы потребительских кредитов, тех, у кого диспропорциональные суммы очень дорогого долга по кредитным картам, который может быть чертовски сложно погасить или хотя бы обслужить.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба