31 августа 2018 smart-lab.ru

Иван Данилов aka Crimson Alter сделал прекрасный пост про Уоррена нашего Баффета.

Привожу без изменений. Вобще, очень нравятся мне инвестиционные соображения данного уважаемого господина. Что первого, что второго :)

Легенда мирового инвест-сообщества, миллиардер, лоббист и любитель инвестировать в квази-монополии с хорошими политическими связями, Уоррен Баффет пообщался с журналистами и объяснил, что он держит акции Apple не из-за финансовых результатов компании, а из-за силы ее экосистемы и брэнда.

Прямая речь: «Я концентрируюсь не на финансовой отчетности по продажам квартала или года. Я концентрируюсь на сотнях, сотнях, сотнях миллионов людей, которые практически живут свою жизнь через айфон».

https://www.cnbc.com/2018/08/30/warren-buffett-says-he-bought-just-a-little-more-apple-recently.html

Инвестировать в компании, которые вызывают привыкание-зависимость от своего продукта — хорошая идея. Продуктивная.

У Баффета это вторая крупная инвестпозиция, которая основана на этой же логике. А самая известная позиция такого рода — это Coca Cola, которую он включил в портфель еще в 1988 году, и которая до сих пор входит в топ-5 по объему вложений Berkshire Hathaway. Сахар — это практически наркотик (можете проверить этот тезис на собственном опыте воздержания, а лучше всего на опыте какого-то сладкоежки или серийного потребителя продукции Coca Cola). В той же логике можно объяснить его инвестиции в Restaurant Brands International Inc (т.е. в Burger King), и то что когда-то у Баффета в портфеле был солидный «кусок» McDonald's.

Кстати, Wells Fargo — любимый банк Баффета, в который тоже вложены деньги его фонда, — широко известен тем, что он приобрел «карманный банк мексиканских наркокартелей» Wachovia (наверное, вместе с его бизнесом по отмыванию денег, через который прошли где-то 380 миллиардов долларов.

https://www.huffingtonpost.com/rj-eskow/al-capone-meet-wells-farg_b_11992610.html

Надо будет на досуге построить модельный портфель из акций компаний, которые специализируются на продуктах и услугах, которые вызывают привыкание. Правильно говорят, что Баффет — неиссякаемый источник вдохновения для любого финансиста.

https://smart-lab.ru/blog/491479.php

https://smart-lab.ru/blog/491508.php

Привожу без изменений. Вобще, очень нравятся мне инвестиционные соображения данного уважаемого господина. Что первого, что второго :)

Легенда мирового инвест-сообщества, миллиардер, лоббист и любитель инвестировать в квази-монополии с хорошими политическими связями, Уоррен Баффет пообщался с журналистами и объяснил, что он держит акции Apple не из-за финансовых результатов компании, а из-за силы ее экосистемы и брэнда.

Прямая речь: «Я концентрируюсь не на финансовой отчетности по продажам квартала или года. Я концентрируюсь на сотнях, сотнях, сотнях миллионов людей, которые практически живут свою жизнь через айфон».

https://www.cnbc.com/2018/08/30/warren-buffett-says-he-bought-just-a-little-more-apple-recently.html

Инвестировать в компании, которые вызывают привыкание-зависимость от своего продукта — хорошая идея. Продуктивная.

У Баффета это вторая крупная инвестпозиция, которая основана на этой же логике. А самая известная позиция такого рода — это Coca Cola, которую он включил в портфель еще в 1988 году, и которая до сих пор входит в топ-5 по объему вложений Berkshire Hathaway. Сахар — это практически наркотик (можете проверить этот тезис на собственном опыте воздержания, а лучше всего на опыте какого-то сладкоежки или серийного потребителя продукции Coca Cola). В той же логике можно объяснить его инвестиции в Restaurant Brands International Inc (т.е. в Burger King), и то что когда-то у Баффета в портфеле был солидный «кусок» McDonald's.

Кстати, Wells Fargo — любимый банк Баффета, в который тоже вложены деньги его фонда, — широко известен тем, что он приобрел «карманный банк мексиканских наркокартелей» Wachovia (наверное, вместе с его бизнесом по отмыванию денег, через который прошли где-то 380 миллиардов долларов.

https://www.huffingtonpost.com/rj-eskow/al-capone-meet-wells-farg_b_11992610.html

Надо будет на досуге построить модельный портфель из акций компаний, которые специализируются на продуктах и услугах, которые вызывают привыкание. Правильно говорят, что Баффет — неиссякаемый источник вдохновения для любого финансиста.

CNBCWarren Buffett: I bought 'just a little' more Apple recentlyWarren Buffett tells CNBC he bought more Apple shares since the end of the June quarter.

https://smart-lab.ru/blog/491479.php

Греховные акции

Тут появился пост Уоррен Баффет — «инвестор-драгдиллер», где высказано предложение построить портфель из акций, чьи продукты вызывают привыкание в той или иной степени.

По случаю сегодня натыкался уже на эту идею и есть где сделать тесты.

Итак, в качестве исходной вселенной активов берем составляющие индекса S&P500 (не пристало нам копаться в токсичных низколиквидных акциях, все грязную работу переложим на индексный комитет)

Далее смотрим в их же классификатор Global Industry Classification Standard (GICS) и отбираем субсектора, завязанных на общечеловеческих пороках:25301010 Casinos & Gaming

30201010 Brewers

30201020 Distillers & Vintners

30201030 Soft Drinks

30203010 Tobacco

25301040 Restaurants

Кто-то может возразить по ресторанам, мол это же не аддикция, а базовая потребность. Увы, это именно фастфуд заведения (макдональдс, старбакс, и прочие мексиканские грили), хорошие рестораны не попадают в индексы.

В общем это около 15 акций из индекса.

Эмулируя работу респектабельного asset-manager, выставим не слишком частую периодичность ребалансировки — один раз в месяц. Ведь надо же отдыхать когда-то. проскальзывание 0,25%

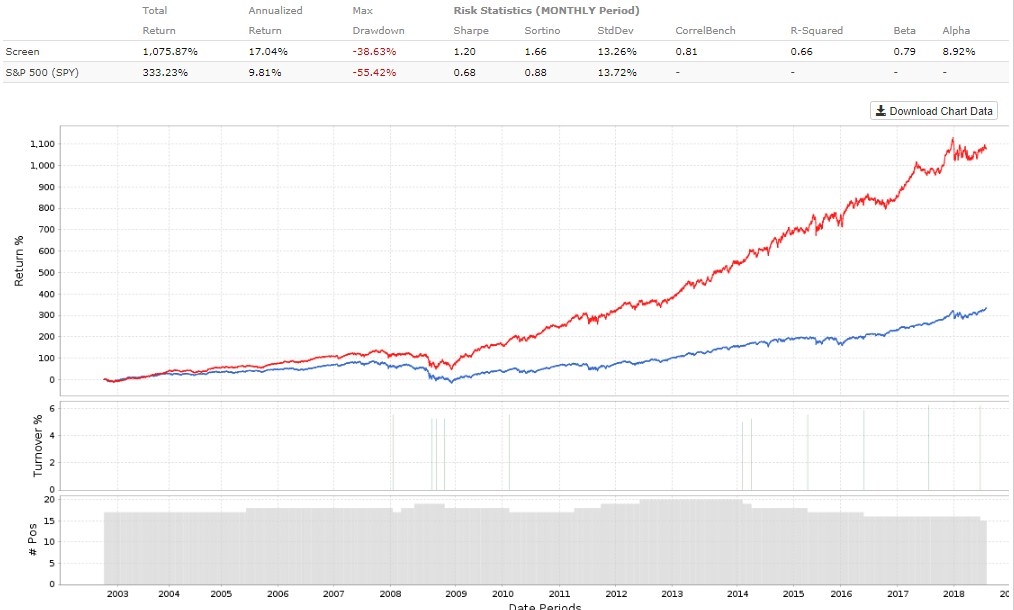

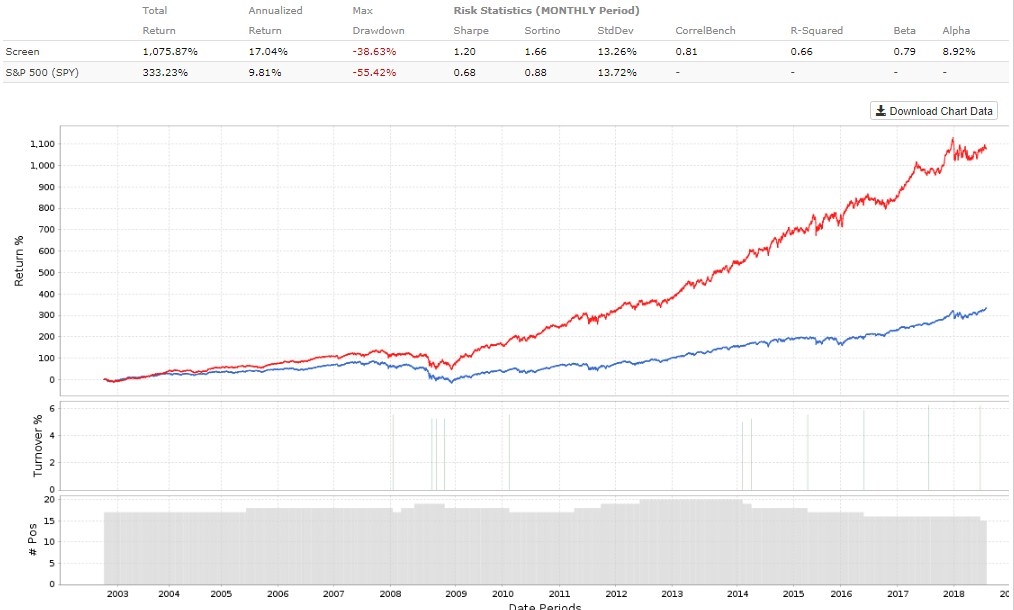

получаем вот такую картинку с 2003г:

Ежегодная доходность 17%. Бета ниже рынка, шарп 1,2, альфа почти 9%.

Вот так непринужденно можно обогнать индекс, если не заморачиваться на морально-этических аспектах.

Тут появился пост Уоррен Баффет — «инвестор-драгдиллер», где высказано предложение построить портфель из акций, чьи продукты вызывают привыкание в той или иной степени.

По случаю сегодня натыкался уже на эту идею и есть где сделать тесты.

Итак, в качестве исходной вселенной активов берем составляющие индекса S&P500 (не пристало нам копаться в токсичных низколиквидных акциях, все грязную работу переложим на индексный комитет)

Далее смотрим в их же классификатор Global Industry Classification Standard (GICS) и отбираем субсектора, завязанных на общечеловеческих пороках:25301010 Casinos & Gaming

30201010 Brewers

30201020 Distillers & Vintners

30201030 Soft Drinks

30203010 Tobacco

25301040 Restaurants

Кто-то может возразить по ресторанам, мол это же не аддикция, а базовая потребность. Увы, это именно фастфуд заведения (макдональдс, старбакс, и прочие мексиканские грили), хорошие рестораны не попадают в индексы.

В общем это около 15 акций из индекса.

Эмулируя работу респектабельного asset-manager, выставим не слишком частую периодичность ребалансировки — один раз в месяц. Ведь надо же отдыхать когда-то. проскальзывание 0,25%

получаем вот такую картинку с 2003г:

Ежегодная доходность 17%. Бета ниже рынка, шарп 1,2, альфа почти 9%.

Вот так непринужденно можно обогнать индекс, если не заморачиваться на морально-этических аспектах.

https://smart-lab.ru/blog/491508.php

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба