5 сентября 2018 ITI Capital

Рынок акций США

Рынок акций США кажется нашим аналитикам основным источником ликвидности и дохода для инвесторов. Все это благодаря рекордным прибылям американских корпораций, которые активно реинвестируют в рынок.

Риски

Риски рецессии и масштабной коррекции мы определяем как маловероятные в ближайшее два года.

Идея для инвестиций

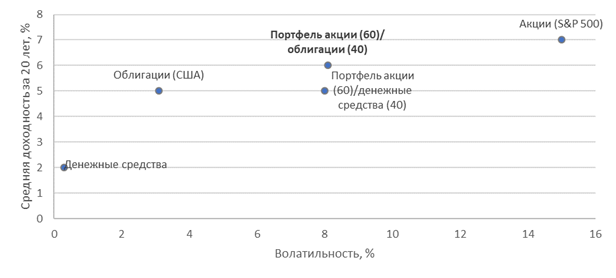

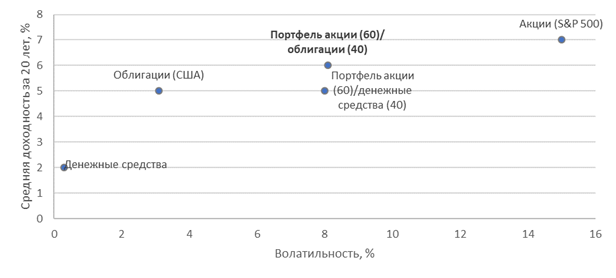

Для более консервативного инвестора в текущем соотношении риска/доходности нам более оправданным кажется портфель — 60 (акции) / 40 (облигации). В случае акций, мы предлагаем в основном портфель американских акций и южно-азиатских компаний.

Диверсификация портфеля и доходность

Акции американских компаний — самые доходные

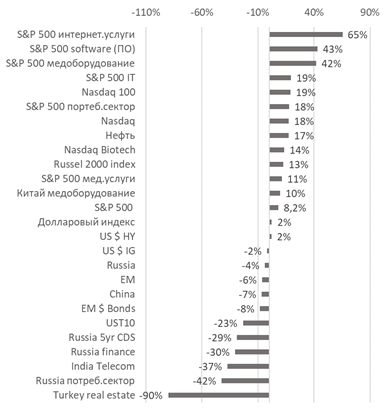

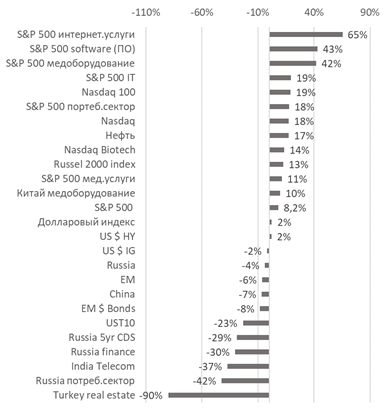

С начала года лучшую динамику показывают отраслевые индексы S&P 500. В частности, это индикаторы сектора интернет-компаний и розничной торговли, которые с начала января выросли на 65,5%, а за последние 12 месяцев — на 89%, а также сектор программного обеспечения и сектор медицинских услуг (соответственно плюс 43% и плюс 42% с начала года).

При этом, межотраслевой индекс S&P 500 вырос скромнее — всего на 8% (как и Russel 1000 Index). Лучшую динамику с начала года среди сводных межотраслевых американских индикаторов демонстрирует Nasdaq — он вырос на 18%.

Сопоставление страновых индексов MSCI также свидетельствует об опережающем росте американского рынка акций. Соответствующий индикатор в этом году вырос на 9%. Помимо акций американских компаний, лучшую доходность обеспечивает нефтяной рынок. С начала года углеводородное сырье подорожало на 17%.

*Институциональный индекс MSCI

Хуже всего по страновым индексам MSCI выглядят рынки акций Венесуэлы (минус 100%), Аргентины (минус 57%), Турции (минус 53%), Бразилии (минус 18%) и ЮАР (минус 17%).

Российский рынок выглядит более устойчивым — индекс MSCI Russia просел всего на 4%. Это чуть лучше, чем весь развивающийся рынок (MSCI EM).

Среди отраслевых секторов хуже всего котируются турецкие девелоперы, банки и потребительские компании (соответственно минус 90%, минус 64% и минус 48%), а также российский потребительский сегмент (минус 42%).

Не намного лучше котируются телекоммуникационный сектор Индии (минус 38%) и добывающая промышленность Турции (минус 35%).

*Институциональный индекс MSCI

Рынок акций США обеспечивает лучшую доходность в мире. Также, он самый низкий в мире по уровню волатильности:

Отдельные американские эмитенты, особенно те, которые ведут бизнес преимущественно на территории США, с начала года демонстрируют беспрецедентный рост котировок.

Акции Surmodics подорожали на 183%, Dexcom — на 146%, GrubHub — на 120%, Netflix — на 73%, Tripadvisor и Amazon — на 60%.

С тех пор, как начались «торговые войны», ориентированные на внутренний рынок американские компании демонстрируют более позитивную динамику котировок, чем корпорации, бизнес которых больше зависит от внешних рынков. (Coherent Inc подешевела на 40%, Manpower Group — на 32%, Philip Morris — на 27%, а Broadcom — на 15%)

Мы считаем, что рост американского рынка акций сейчас и в будущем вполне оправдан. На это указывают как макроэкономическая конъюнктура, так и ситуация в корпоративном секторе.

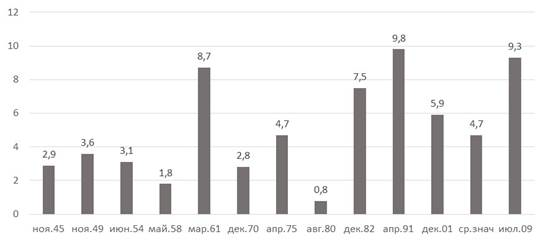

С одной стороны, экономика США растет уже десять лет подряд. И это один из самых продолжительных периодов непрерывного роста за послевоенный период. Индекс потребительских настроений близок к 18-месячному максимуму, а безработица — упала до 18-летнего минимума при высоком потребительском спросе и ускорении инфляции.

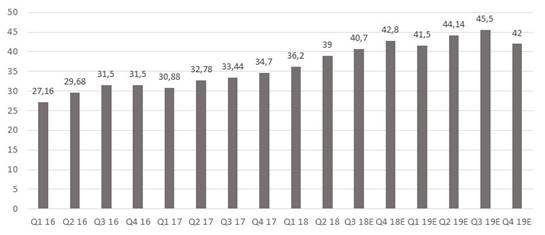

С другой стороны, компании продолжают демонстрировать двузначные темпы роста прибыли. По итогам второго квартала, прибыль выросла относительно уровня годичной давности на рекордные 24%. Объем сделок слияния и поглощения также достиг рекордных уровней.

Кроме того, по итогам года ожидаются рекордные объемы дивидендных выплат и обратного выкупа акций.

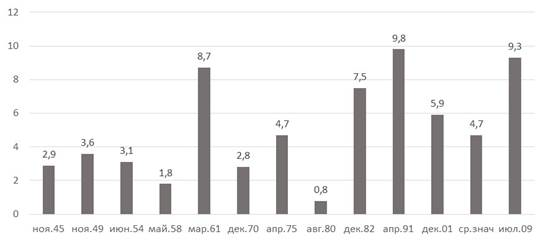

Продолжительность экономического роста в США, лет

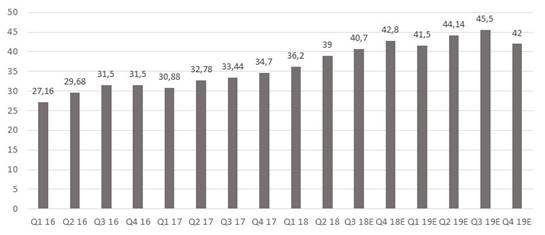

Динамика чистой прибыли на акцию (EPS) для S&P 500 в долларах США

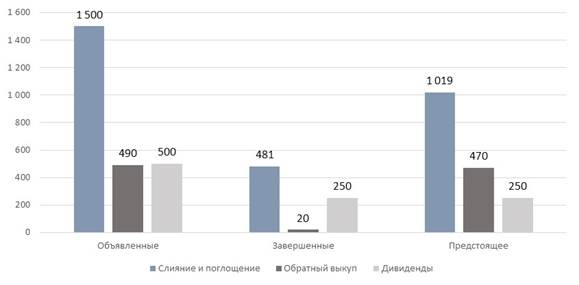

Американские компании обеспечивают рынку рекордный приток средств. Это триллионы долларов. И вот как это происходит.

Американские компании заменили для финансовых рынков количественное стимулирование со стороны ФРС США в ноябре 2008 — октябре 2014 года. При этом корпорации обеспечивают приток денежных средств в значительно больших объемах, чем обеспечил за шесть лет американский регулятор ($4,5 трлн.).

По данным Bloomberg и S&P Capital IQ, американские компании могут реинвестировать на рынке порядка $2,5 трлн., с учетом сделок по слиянию и поглощению.

Из анонсированных $2,5 трлн. по состоянию на конец июля, американские компании фактически инвестировали обратно в рынок порядка $750 млрд. (через M&A и дивиденды), а до конца года мы ожидаем притока на сумму еще $1,3 трлн, (это 6% совокупной капитализации эмитентов из индекса S&P 500), включая сделки слияния и погашения на $800 млрд., пока не выплаченные дивиденды на $250 млрд. и обратный выкуп акций на сумму $200 млрд. Остальные $400 млрд. — в начале 2019г.

Следовательно, можно ожидать, что рост на американском рынке акций продолжится.

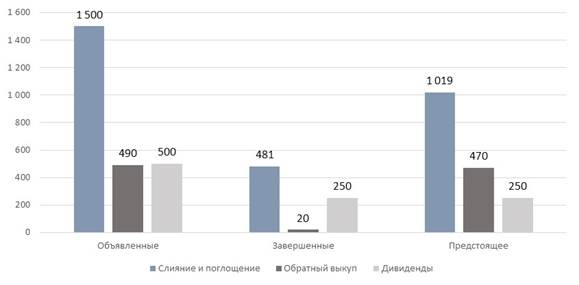

Объем сделок, млрд долларов США

Сделки по слиянию и поглощению (M&A):

Совокупный объем слияний и поглощений (если говорить только об американских корпорациях) должен достичь рекордных $1,5 трлн., причем сделки на общую сумму $600 млрд. сейчас находятся на завершающем этапе.

Сделки на сумму $480 млрд. фактически закрыты, и уже анонсированы транзакции совокупным объемом $410 млрд. Среди них много сделок, которые были объявлены в первом и втором кварталах 2018 года, в том числе, например, Broadcom/Intel — на общую сумму $104 млрд., далее Shire/Takeda — на общую сумму $80 млрд. и ряд других.

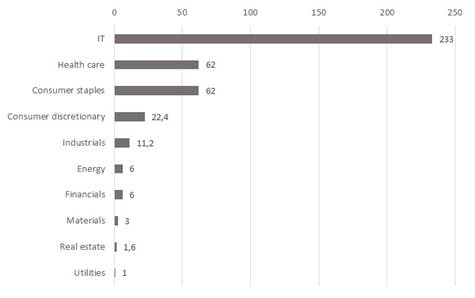

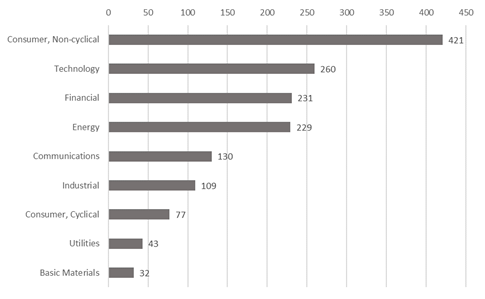

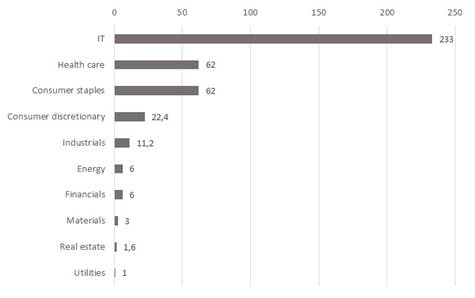

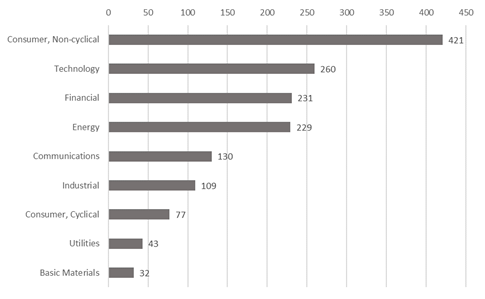

Самый большой объем обратного выкупа акций (buybacks) — в секторе товаров массового потребления, в секторе информационных технологий, финансовой отрасли и нефтегазовой промышленности.

Совокупный объем объявленных с начала года операций по обратному выкупу акций, по данным S&P Capital IQ, составляет $490 млрд.. Компании уже выкупили у акционеров ценные бумаги на сумму $20 млрд.

Основной объем обратного выкупа акций приходится на сектор информационных технологий и медицинского обслуживания.

Среди самых крупных сделок отметим обратный выкуп акций Apple, которая в мае объявила, что собирается выкупить у акционеров ценные бумаги на сумму $100 млрд, GE (на $50 млрд) и Qualcomm (на $30 млрд).

Как правило, выкуп акций осуществляется в течение нескольких лет/продолжительное время.

Компании из расчетной базы индекса S&P 500 по итогам 2018 года, как ожидается, выплатят инвесторам дивиденды на общую сумму $500 млрд (из этой суммы $250 млрд уже распределено среди акционеров в январе — июне). Для сравнения, в 2017 году компании из индекса S&P 500 выплатили дивиденды на сумму $420 млрд.

Обратный выкуп, млрд долларов

M&A, млрд долларов

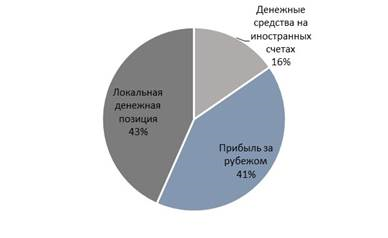

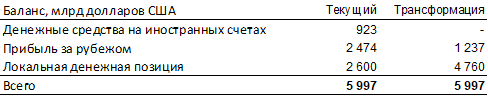

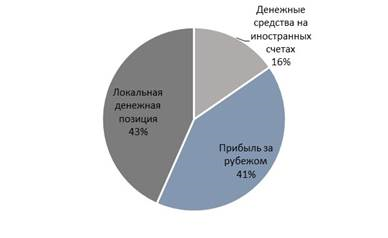

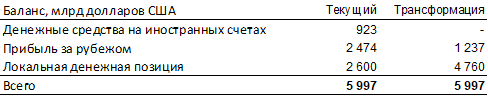

Откуда деньги?

Локальная денежная позиция американских компаний достигла рекордных уровней: с конца 2017 года к концу второго квартала 2018 она увеличилась на $1 трлн — до $2,5 трлн.

Во многом это обусловлено резким ростом прибыли американских компаний, которые ориентированы на внутренний рынок, и налоговыми реформами Дональда Трампа.

Текущий объем доступных денежных средств на иностранных счетах американских корпораций составляет $0,9 трлн.

Также, по данным Федеральной резервной системы США, c 2005 года американские компании аккумулировали за рубежом прибыль на общую сумму более $2,5 трлн, что обусловлено более выгодными ставками налогообложения.

Следовательно, компании располагают средствами на общую сумму $6 млрд (это на 33% больше, чем на балансе ФРС). Более половины этой суммы, $3,4 трлн, находится за пределами США, и мы ожидаем, что около $3 трлн вернется в страну.

В результате, локальный объем доступной денежной ликвидности вырастет с нынешних $2,6 трлн до $4,7 трлн, и эти средства также будут размещены на финансовом рынке и инвестированы в локальное производство.

Бегство капитала в Новый Свет:

Рынок США как магнит притягивает спекулятивный капитал и долгосрочные инвестиции.

Чистый приток средств со стороны индексных фондов уже превысил $160 млрд.

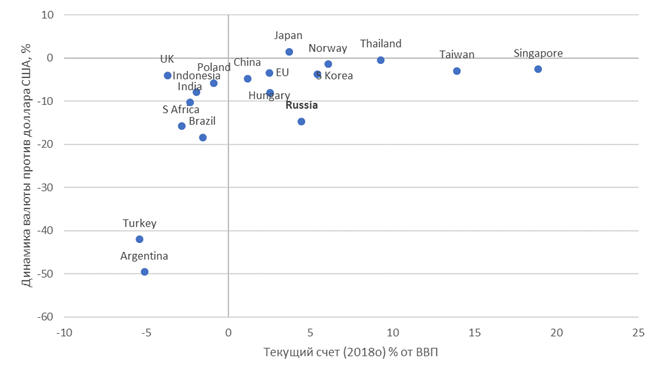

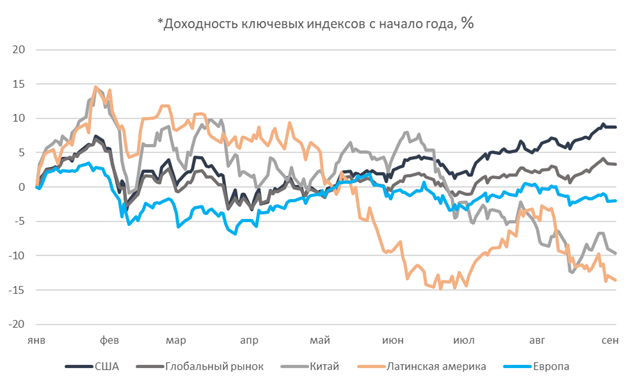

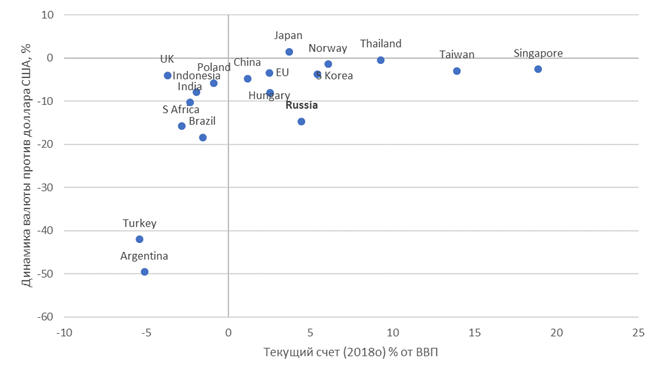

Основным фактором глобальной волатильности во многом была протекционистская политика президента США Дональда Трампа, которая заодно выявила неустойчивость экономик развивающихся рынков.

В первую очередь это такие страны, как: Турция, Аргентина, Бразилия, Венесуэла и ЮАР. Неустойчивость этих рынков нашла отражение в повышенной волатильности курса их валют.

Российская экономика выглядит гораздо более устойчивой — это обусловлено стабильно высоким сальдо счета текущих операций, стабильно низкими темпами инфляции и небольшим объемом выплат по внешнему долгу.

Впрочем, российские активы всегда, в том числе и во время финансового кризиса, отличались повышенной устойчивостью на фоне других развивающихся рынков.

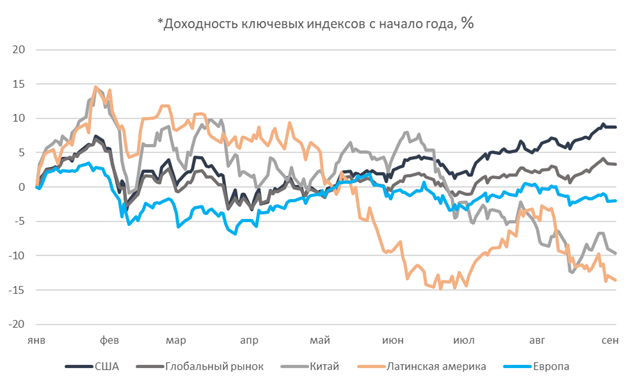

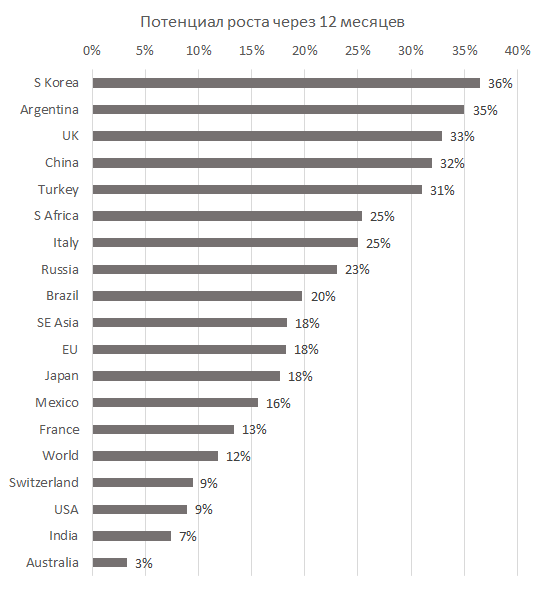

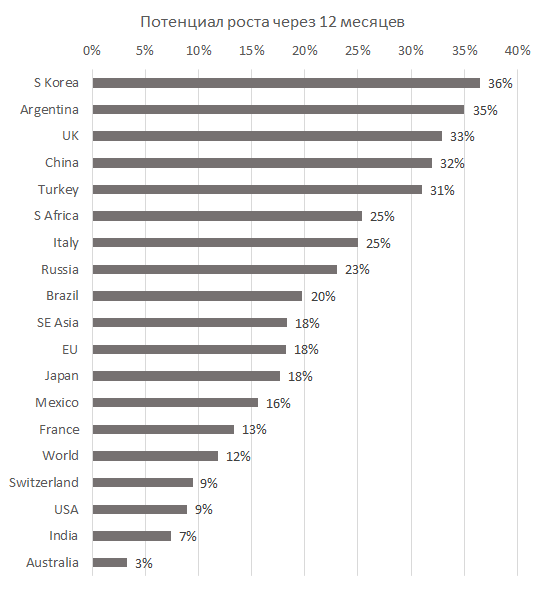

До конца года индекс S&P 500 может вырасти на 6–7% относительно текущих уровней — до 3 100 пунктов. Более значительным потенциалом роста обладают только некоторые из развивающихся рынков — южнокорейский (36%), китайский (32%), южноафриканский (25%), российский (23%) и бразильский (20%).

Последние 24 месяца развивающиеся рынки были самым динамичным сегментом глобального рынка акций, однако с начала 2018 года они котируются хуже.

Отчасти это объясняется тем, что им просто требуется консолидация после роста за последние несколько лет.

Впрочем, это также напрямую связано с ужесточением денежно-кредитной политики ФРС США. Мы рассчитываем, что развивающимся рынкам удастся найти уровень поддержки немного ниже текущих значений и завершить год с позитивным результатом.

Динамика валюты с начало года и текущий счет

Рекомендации аналитиков ITI Capital:

С конца октября 2017 года мы сформулировали 20 стратегий для глобальных активов, в том числе 12 — для американского рынка акций.

Лучшие результаты обеспечивают исключительно стратегии для американского рынка акций.

Средняя доходность по таким стратегиям превышает 35%.

Лидируют компании, которые ведут бизнес преимущественно на территории США (плюс 102% с начала года). За ними следуют корпорации с лучшей динамикой продаж (плюс 88%), или самые высокодоходные компании. Третья по доходности категория — крупнейшие холдинги хедж-фондов (плюс 40%).

Худшую динамику показывают акции европейских компаний, которые выплачивают высокие дивиденды, и крупнейшие производители алюминия в США.

Для нашего портфеля мы отобрали десятку лучших эмитентов из вышеупомянутых стратегий и разбили их на две категории — со средней и высокой доходностью.

К категории средней доходности относятся отраслевые лидеры («Все звезды») с небольшим потенциалом роста котировок (12–15% в долларах США) при ограниченных рисках и умеренной, по сравнению с высокорисковым портфелем, волатильностью (30-45%).

Большинство бумаг со средней доходностью фигурируют в топ-листах портфелей хедж-фондов. Эти бумаги — системообразующие для своего отраслевого сегмента и рынка в целом. Эти компании позволят вам получить доходность в два раза выше, чем по индексу S&P 500.

Наш высокорисковый портфель состоит из двух категорий. Первая включает быстрорастущие американские компании (25–30%) с капитализацией от малой до большой, которые применяют общественно значимые передовые технологии («Семена будущего роста»). Это такие корпорации как ImmunoGen, Cooper Standard Holdings и ряд других. Они отличаются огромным потенциалом роста в своей сфере деятельности и уже показали рост свыше 20% с начало года.

Второй высокорисковый портфель (40-45%) включает в основном передовые компании Юго-Восточной Азии (" Максимальный рост"), ориентированные на потребительский сектор и развитие информационных технологий (этот регион — основной источник роста для транснациональных корпораций).

Сейчас Юго-Восточная Азия в целом и особенно Китай испытывают давление из-за торговых войн, но фундаментально — это один из самых привлекательных регионов с очень высоким потенциалом роста.

Доходность для нас — не единственный критерий. Наши инвестиционные идеи предполагают допустимый уровень риска, который мы оцениваем индивидуально для каждой компании с учетом ее финансовой отчетности и катализаторов роста.

Во многих случаях значительный потенциал роста котировок вполне оправдан, поскольку эмитенты просто оказались заложниками технических затруднений, но все фигурирующие в нашем списке компании фундаментально привлекательны и входят в число самых динамичных корпораций в своих сегментах.

Дополнительный материал (Фундаментальный анализ и основные риски):

Что ждет мировую экономику? Продолжится ли экономический рост в еврозоне после сворачивания количественного стимулирования?

Европейский центральный банк (ЕЦБ) на минувшей неделе объявил о сворачивании количественного стимулирования к концу года, когда с момента начала реализации соответствующей программы пройдет 46 месяцев, а совокупный объем выкупленных регулятором активов достигнет 2,6 трлн евро.

Сейчас актуален вопрос о том, сохранятся ли темпы экономического роста в еврозоне.

Завершение программы количественного стимулирования предполагает повышение стоимости заимствований, сокращение инвестиций и замедление экономического роста.

И все это совпадает по времени с периодом нервозности на рынке. Инвесторов беспокоят политические проблемы, формирование популистского кабинета в Италии и ослабление позиций Ангелы Меркель на посту канцлера Германии.

Для мировой экономики пока по-прежнему прогнозируются самые высокие темпы роста с 2011 года — на уровне 4,1%. Прибыль мировых корпораций по итогам 2018 года должна вырасти на 15%.

Даже американский рынок акций, который оценен сравнительно высоко, котируется со скользящей премией за риск 4,4% относительно рынка облигаций; для сравнения, среднее значение этой премии с 1960-х годов составляет всего 3,2%.

Японская экономика, вероятно, оправится от спада в первом квартале, хотя темпы ее роста будут ниже, чем в предыдущие годы. Банк Японии едва ли пойдет на пересмотр своей политики в условиях низких темпов инфляции.

В Китае темпы экономического роста, вероятно, несколько снизятся.

Вполне вероятно, что китайские власти примут дополнительные меры по стимулированию экономики. При этом Народный банк Китая уточнит свои приоритеты и переориентируется на стимулирование внутреннего спроса.

Мы по-прежнему позитивно оцениваем перспективы японского и европейского рынков акций. Популисты, которые уже добились успеха во многих странах, сейчас укрепляют свои позиции в Италии, и это создает предпосылки к дополнительному бюджетному стимулированию экономического роста в Германии и Франции.

Если Берлин и Париж примут соответствующие меры, то это может стать позитивным катализатором для фондового рынка. Но говорить об этом можно не ранее сентября.

Американский рынок акций США

Позитивные факторы:

Экономический рост

Фундаментальные долгосрочные катализаторы роста

Динамичный рост прибыли в большинстве секторов

Стабилизация темпов инфляции

Низкая вероятность рецессии в ближайшие 12 месяцев (10%)

Основные факторы риска:

Внутренняя политика

Рост популизма в Европе

Промежуточные выборы в Конгресс США

Торговые войны

Киберугрозы и геополитические изменения

Санкции и изоляция как инструмент невооруженного давления и разрешения споров между конкурентами на мировой арене

Почему по фундаментальным параметрам американский рынок акций США привлекательнее европейского?

Публикация уточненных данных по ВВП США за второй квартал 2018 года, согласно которым, этот показатель превысил уровень годичной давности на 4,2%, свидетельствует о том, что экономический рост продолжается уже десять лет. Это второй самый продолжительный период роста с момента окончания Второй Мировой войны.

Что касается европейской экономики, то консенсус-прогноз аналитиков по-прежнему предполагает, что по итогам года она вырастет на 2,4%.

Однако, противоречия во внешнеторговой политике и успех популистов на парламентских выборах в Италии могут стать для нее сильным сдерживающим фактором.

Насколько значимы новые таможенные пошлины?

Мы полагаем, что в ближайшие шесть месяцев следует внимательно следить за протекционистскими инициативами.

Новые таможенные пошлины, которые вводили до сих пор, пока не имели особого экономического значения.

Торговые споры также пока касаются лишь Соединенных Штатов и их торговых партнеров. Другие страны не вводят дополнительных пошлин друг против друга.

При этом, на долю США приходится всего 13% совокупного мирового импорта. Это меньше, чем в 2000 году, когда этот показатель достиг пика на уровне 18%.

Протекционистские меры, которые сейчас обсуждают и уже принимают в США, ложатся дополнительным бременем на плечи местных потребителей.

На данный момент США обложили дополнительными пошлинами импорт на общую сумму $50 млрд. (ранее говорили о дополнительных пошлинах для импорта на общую сумму $850 млрд., включая поставки автотехники).

Это не очень значительная сумма в масштабах китайской и американской экономик, а также на фоне совокупного объема международной торговли.

В ближайшем будущем наиболее актуальные факторы риска — это перспектива того, что США введут пошлины на импорт автомобилей, а также обложат новыми таможенными сборами поставки товаров из Китая на сумму $200 млрд. Реализация этих факторов риска вполне возможна.

Негативным фактором для рынка совсем не обязательно должна стать очень значительная экономическая проблема.

Уже анонсированные дополнительные пошлины по своим масштабам пока не дотягивают до полноценных торговых барьеров, предусмотренных актом Сумта-Хоули, и не могут помешать экономическому росту.

Но они могут негативно повлиять на рынки, или превратиться в настоящие заградительные меры.

Торговые войны, даже если они не спровоцируют рецессию, чреваты негативными последствиями с точки зрения прибыли компаний и, как следствие, с точки зрения рыночной оценки эмитентов.

Масштабы негативной рыночной реакции на дальнейшую эскалацию торговых конфликтов с трудом поддаются оценке, что лишь усиливает неопределенность.

Прочие риски:

После глобального финансового кризиса американский рынок акций демонстрировал на удивление позитивную динамику. Но сейчас мы вступаем в завершающую фазу цикличного роста.

Активная реализация программы Дональда Трампа и Республиканской партии, нацеленная на стимулирование экономического роста, обеспечила ускорение последнего и улучшила динамику корпоративных финансовых показателей.

Однако, эта же программа, возможно, создает предпосылки для завершения позитивной фазы цикла, поскольку теперь Федрезерв вынужден более решительно повышать процентные ставки и ужесточать денежно-кредитную политику.

Рынок акций США кажется нашим аналитикам основным источником ликвидности и дохода для инвесторов. Все это благодаря рекордным прибылям американских корпораций, которые активно реинвестируют в рынок.

Риски

Риски рецессии и масштабной коррекции мы определяем как маловероятные в ближайшее два года.

Идея для инвестиций

Для более консервативного инвестора в текущем соотношении риска/доходности нам более оправданным кажется портфель — 60 (акции) / 40 (облигации). В случае акций, мы предлагаем в основном портфель американских акций и южно-азиатских компаний.

Диверсификация портфеля и доходность

Акции американских компаний — самые доходные

С начала года лучшую динамику показывают отраслевые индексы S&P 500. В частности, это индикаторы сектора интернет-компаний и розничной торговли, которые с начала января выросли на 65,5%, а за последние 12 месяцев — на 89%, а также сектор программного обеспечения и сектор медицинских услуг (соответственно плюс 43% и плюс 42% с начала года).

При этом, межотраслевой индекс S&P 500 вырос скромнее — всего на 8% (как и Russel 1000 Index). Лучшую динамику с начала года среди сводных межотраслевых американских индикаторов демонстрирует Nasdaq — он вырос на 18%.

Сопоставление страновых индексов MSCI также свидетельствует об опережающем росте американского рынка акций. Соответствующий индикатор в этом году вырос на 9%. Помимо акций американских компаний, лучшую доходность обеспечивает нефтяной рынок. С начала года углеводородное сырье подорожало на 17%.

*Институциональный индекс MSCI

Хуже всего по страновым индексам MSCI выглядят рынки акций Венесуэлы (минус 100%), Аргентины (минус 57%), Турции (минус 53%), Бразилии (минус 18%) и ЮАР (минус 17%).

Российский рынок выглядит более устойчивым — индекс MSCI Russia просел всего на 4%. Это чуть лучше, чем весь развивающийся рынок (MSCI EM).

Среди отраслевых секторов хуже всего котируются турецкие девелоперы, банки и потребительские компании (соответственно минус 90%, минус 64% и минус 48%), а также российский потребительский сегмент (минус 42%).

Не намного лучше котируются телекоммуникационный сектор Индии (минус 38%) и добывающая промышленность Турции (минус 35%).

*Институциональный индекс MSCI

Рынок акций США обеспечивает лучшую доходность в мире. Также, он самый низкий в мире по уровню волатильности:

Отдельные американские эмитенты, особенно те, которые ведут бизнес преимущественно на территории США, с начала года демонстрируют беспрецедентный рост котировок.

Акции Surmodics подорожали на 183%, Dexcom — на 146%, GrubHub — на 120%, Netflix — на 73%, Tripadvisor и Amazon — на 60%.

С тех пор, как начались «торговые войны», ориентированные на внутренний рынок американские компании демонстрируют более позитивную динамику котировок, чем корпорации, бизнес которых больше зависит от внешних рынков. (Coherent Inc подешевела на 40%, Manpower Group — на 32%, Philip Morris — на 27%, а Broadcom — на 15%)

Мы считаем, что рост американского рынка акций сейчас и в будущем вполне оправдан. На это указывают как макроэкономическая конъюнктура, так и ситуация в корпоративном секторе.

С одной стороны, экономика США растет уже десять лет подряд. И это один из самых продолжительных периодов непрерывного роста за послевоенный период. Индекс потребительских настроений близок к 18-месячному максимуму, а безработица — упала до 18-летнего минимума при высоком потребительском спросе и ускорении инфляции.

С другой стороны, компании продолжают демонстрировать двузначные темпы роста прибыли. По итогам второго квартала, прибыль выросла относительно уровня годичной давности на рекордные 24%. Объем сделок слияния и поглощения также достиг рекордных уровней.

Кроме того, по итогам года ожидаются рекордные объемы дивидендных выплат и обратного выкупа акций.

Продолжительность экономического роста в США, лет

Динамика чистой прибыли на акцию (EPS) для S&P 500 в долларах США

Американские компании обеспечивают рынку рекордный приток средств. Это триллионы долларов. И вот как это происходит.

Американские компании заменили для финансовых рынков количественное стимулирование со стороны ФРС США в ноябре 2008 — октябре 2014 года. При этом корпорации обеспечивают приток денежных средств в значительно больших объемах, чем обеспечил за шесть лет американский регулятор ($4,5 трлн.).

По данным Bloomberg и S&P Capital IQ, американские компании могут реинвестировать на рынке порядка $2,5 трлн., с учетом сделок по слиянию и поглощению.

Из анонсированных $2,5 трлн. по состоянию на конец июля, американские компании фактически инвестировали обратно в рынок порядка $750 млрд. (через M&A и дивиденды), а до конца года мы ожидаем притока на сумму еще $1,3 трлн, (это 6% совокупной капитализации эмитентов из индекса S&P 500), включая сделки слияния и погашения на $800 млрд., пока не выплаченные дивиденды на $250 млрд. и обратный выкуп акций на сумму $200 млрд. Остальные $400 млрд. — в начале 2019г.

Следовательно, можно ожидать, что рост на американском рынке акций продолжится.

Объем сделок, млрд долларов США

Сделки по слиянию и поглощению (M&A):

Совокупный объем слияний и поглощений (если говорить только об американских корпорациях) должен достичь рекордных $1,5 трлн., причем сделки на общую сумму $600 млрд. сейчас находятся на завершающем этапе.

Сделки на сумму $480 млрд. фактически закрыты, и уже анонсированы транзакции совокупным объемом $410 млрд. Среди них много сделок, которые были объявлены в первом и втором кварталах 2018 года, в том числе, например, Broadcom/Intel — на общую сумму $104 млрд., далее Shire/Takeda — на общую сумму $80 млрд. и ряд других.

Самый большой объем обратного выкупа акций (buybacks) — в секторе товаров массового потребления, в секторе информационных технологий, финансовой отрасли и нефтегазовой промышленности.

Совокупный объем объявленных с начала года операций по обратному выкупу акций, по данным S&P Capital IQ, составляет $490 млрд.. Компании уже выкупили у акционеров ценные бумаги на сумму $20 млрд.

Основной объем обратного выкупа акций приходится на сектор информационных технологий и медицинского обслуживания.

Среди самых крупных сделок отметим обратный выкуп акций Apple, которая в мае объявила, что собирается выкупить у акционеров ценные бумаги на сумму $100 млрд, GE (на $50 млрд) и Qualcomm (на $30 млрд).

Как правило, выкуп акций осуществляется в течение нескольких лет/продолжительное время.

Компании из расчетной базы индекса S&P 500 по итогам 2018 года, как ожидается, выплатят инвесторам дивиденды на общую сумму $500 млрд (из этой суммы $250 млрд уже распределено среди акционеров в январе — июне). Для сравнения, в 2017 году компании из индекса S&P 500 выплатили дивиденды на сумму $420 млрд.

Обратный выкуп, млрд долларов

M&A, млрд долларов

Откуда деньги?

Локальная денежная позиция американских компаний достигла рекордных уровней: с конца 2017 года к концу второго квартала 2018 она увеличилась на $1 трлн — до $2,5 трлн.

Во многом это обусловлено резким ростом прибыли американских компаний, которые ориентированы на внутренний рынок, и налоговыми реформами Дональда Трампа.

Текущий объем доступных денежных средств на иностранных счетах американских корпораций составляет $0,9 трлн.

Также, по данным Федеральной резервной системы США, c 2005 года американские компании аккумулировали за рубежом прибыль на общую сумму более $2,5 трлн, что обусловлено более выгодными ставками налогообложения.

Следовательно, компании располагают средствами на общую сумму $6 млрд (это на 33% больше, чем на балансе ФРС). Более половины этой суммы, $3,4 трлн, находится за пределами США, и мы ожидаем, что около $3 трлн вернется в страну.

В результате, локальный объем доступной денежной ликвидности вырастет с нынешних $2,6 трлн до $4,7 трлн, и эти средства также будут размещены на финансовом рынке и инвестированы в локальное производство.

Бегство капитала в Новый Свет:

Рынок США как магнит притягивает спекулятивный капитал и долгосрочные инвестиции.

Чистый приток средств со стороны индексных фондов уже превысил $160 млрд.

Основным фактором глобальной волатильности во многом была протекционистская политика президента США Дональда Трампа, которая заодно выявила неустойчивость экономик развивающихся рынков.

В первую очередь это такие страны, как: Турция, Аргентина, Бразилия, Венесуэла и ЮАР. Неустойчивость этих рынков нашла отражение в повышенной волатильности курса их валют.

Российская экономика выглядит гораздо более устойчивой — это обусловлено стабильно высоким сальдо счета текущих операций, стабильно низкими темпами инфляции и небольшим объемом выплат по внешнему долгу.

Впрочем, российские активы всегда, в том числе и во время финансового кризиса, отличались повышенной устойчивостью на фоне других развивающихся рынков.

До конца года индекс S&P 500 может вырасти на 6–7% относительно текущих уровней — до 3 100 пунктов. Более значительным потенциалом роста обладают только некоторые из развивающихся рынков — южнокорейский (36%), китайский (32%), южноафриканский (25%), российский (23%) и бразильский (20%).

Последние 24 месяца развивающиеся рынки были самым динамичным сегментом глобального рынка акций, однако с начала 2018 года они котируются хуже.

Отчасти это объясняется тем, что им просто требуется консолидация после роста за последние несколько лет.

Впрочем, это также напрямую связано с ужесточением денежно-кредитной политики ФРС США. Мы рассчитываем, что развивающимся рынкам удастся найти уровень поддержки немного ниже текущих значений и завершить год с позитивным результатом.

Динамика валюты с начало года и текущий счет

Рекомендации аналитиков ITI Capital:

С конца октября 2017 года мы сформулировали 20 стратегий для глобальных активов, в том числе 12 — для американского рынка акций.

Лучшие результаты обеспечивают исключительно стратегии для американского рынка акций.

Средняя доходность по таким стратегиям превышает 35%.

Лидируют компании, которые ведут бизнес преимущественно на территории США (плюс 102% с начала года). За ними следуют корпорации с лучшей динамикой продаж (плюс 88%), или самые высокодоходные компании. Третья по доходности категория — крупнейшие холдинги хедж-фондов (плюс 40%).

Худшую динамику показывают акции европейских компаний, которые выплачивают высокие дивиденды, и крупнейшие производители алюминия в США.

Для нашего портфеля мы отобрали десятку лучших эмитентов из вышеупомянутых стратегий и разбили их на две категории — со средней и высокой доходностью.

К категории средней доходности относятся отраслевые лидеры («Все звезды») с небольшим потенциалом роста котировок (12–15% в долларах США) при ограниченных рисках и умеренной, по сравнению с высокорисковым портфелем, волатильностью (30-45%).

Большинство бумаг со средней доходностью фигурируют в топ-листах портфелей хедж-фондов. Эти бумаги — системообразующие для своего отраслевого сегмента и рынка в целом. Эти компании позволят вам получить доходность в два раза выше, чем по индексу S&P 500.

Наш высокорисковый портфель состоит из двух категорий. Первая включает быстрорастущие американские компании (25–30%) с капитализацией от малой до большой, которые применяют общественно значимые передовые технологии («Семена будущего роста»). Это такие корпорации как ImmunoGen, Cooper Standard Holdings и ряд других. Они отличаются огромным потенциалом роста в своей сфере деятельности и уже показали рост свыше 20% с начало года.

Второй высокорисковый портфель (40-45%) включает в основном передовые компании Юго-Восточной Азии (" Максимальный рост"), ориентированные на потребительский сектор и развитие информационных технологий (этот регион — основной источник роста для транснациональных корпораций).

Сейчас Юго-Восточная Азия в целом и особенно Китай испытывают давление из-за торговых войн, но фундаментально — это один из самых привлекательных регионов с очень высоким потенциалом роста.

Доходность для нас — не единственный критерий. Наши инвестиционные идеи предполагают допустимый уровень риска, который мы оцениваем индивидуально для каждой компании с учетом ее финансовой отчетности и катализаторов роста.

Во многих случаях значительный потенциал роста котировок вполне оправдан, поскольку эмитенты просто оказались заложниками технических затруднений, но все фигурирующие в нашем списке компании фундаментально привлекательны и входят в число самых динамичных корпораций в своих сегментах.

Дополнительный материал (Фундаментальный анализ и основные риски):

Что ждет мировую экономику? Продолжится ли экономический рост в еврозоне после сворачивания количественного стимулирования?

Европейский центральный банк (ЕЦБ) на минувшей неделе объявил о сворачивании количественного стимулирования к концу года, когда с момента начала реализации соответствующей программы пройдет 46 месяцев, а совокупный объем выкупленных регулятором активов достигнет 2,6 трлн евро.

Сейчас актуален вопрос о том, сохранятся ли темпы экономического роста в еврозоне.

Завершение программы количественного стимулирования предполагает повышение стоимости заимствований, сокращение инвестиций и замедление экономического роста.

И все это совпадает по времени с периодом нервозности на рынке. Инвесторов беспокоят политические проблемы, формирование популистского кабинета в Италии и ослабление позиций Ангелы Меркель на посту канцлера Германии.

Для мировой экономики пока по-прежнему прогнозируются самые высокие темпы роста с 2011 года — на уровне 4,1%. Прибыль мировых корпораций по итогам 2018 года должна вырасти на 15%.

Даже американский рынок акций, который оценен сравнительно высоко, котируется со скользящей премией за риск 4,4% относительно рынка облигаций; для сравнения, среднее значение этой премии с 1960-х годов составляет всего 3,2%.

Японская экономика, вероятно, оправится от спада в первом квартале, хотя темпы ее роста будут ниже, чем в предыдущие годы. Банк Японии едва ли пойдет на пересмотр своей политики в условиях низких темпов инфляции.

В Китае темпы экономического роста, вероятно, несколько снизятся.

Вполне вероятно, что китайские власти примут дополнительные меры по стимулированию экономики. При этом Народный банк Китая уточнит свои приоритеты и переориентируется на стимулирование внутреннего спроса.

Мы по-прежнему позитивно оцениваем перспективы японского и европейского рынков акций. Популисты, которые уже добились успеха во многих странах, сейчас укрепляют свои позиции в Италии, и это создает предпосылки к дополнительному бюджетному стимулированию экономического роста в Германии и Франции.

Если Берлин и Париж примут соответствующие меры, то это может стать позитивным катализатором для фондового рынка. Но говорить об этом можно не ранее сентября.

Американский рынок акций США

Позитивные факторы:

Экономический рост

Фундаментальные долгосрочные катализаторы роста

Динамичный рост прибыли в большинстве секторов

Стабилизация темпов инфляции

Низкая вероятность рецессии в ближайшие 12 месяцев (10%)

Основные факторы риска:

Внутренняя политика

Рост популизма в Европе

Промежуточные выборы в Конгресс США

Торговые войны

Киберугрозы и геополитические изменения

Санкции и изоляция как инструмент невооруженного давления и разрешения споров между конкурентами на мировой арене

Почему по фундаментальным параметрам американский рынок акций США привлекательнее европейского?

Публикация уточненных данных по ВВП США за второй квартал 2018 года, согласно которым, этот показатель превысил уровень годичной давности на 4,2%, свидетельствует о том, что экономический рост продолжается уже десять лет. Это второй самый продолжительный период роста с момента окончания Второй Мировой войны.

Что касается европейской экономики, то консенсус-прогноз аналитиков по-прежнему предполагает, что по итогам года она вырастет на 2,4%.

Однако, противоречия во внешнеторговой политике и успех популистов на парламентских выборах в Италии могут стать для нее сильным сдерживающим фактором.

Насколько значимы новые таможенные пошлины?

Мы полагаем, что в ближайшие шесть месяцев следует внимательно следить за протекционистскими инициативами.

Новые таможенные пошлины, которые вводили до сих пор, пока не имели особого экономического значения.

Торговые споры также пока касаются лишь Соединенных Штатов и их торговых партнеров. Другие страны не вводят дополнительных пошлин друг против друга.

При этом, на долю США приходится всего 13% совокупного мирового импорта. Это меньше, чем в 2000 году, когда этот показатель достиг пика на уровне 18%.

Протекционистские меры, которые сейчас обсуждают и уже принимают в США, ложатся дополнительным бременем на плечи местных потребителей.

На данный момент США обложили дополнительными пошлинами импорт на общую сумму $50 млрд. (ранее говорили о дополнительных пошлинах для импорта на общую сумму $850 млрд., включая поставки автотехники).

Это не очень значительная сумма в масштабах китайской и американской экономик, а также на фоне совокупного объема международной торговли.

В ближайшем будущем наиболее актуальные факторы риска — это перспектива того, что США введут пошлины на импорт автомобилей, а также обложат новыми таможенными сборами поставки товаров из Китая на сумму $200 млрд. Реализация этих факторов риска вполне возможна.

Негативным фактором для рынка совсем не обязательно должна стать очень значительная экономическая проблема.

Уже анонсированные дополнительные пошлины по своим масштабам пока не дотягивают до полноценных торговых барьеров, предусмотренных актом Сумта-Хоули, и не могут помешать экономическому росту.

Но они могут негативно повлиять на рынки, или превратиться в настоящие заградительные меры.

Торговые войны, даже если они не спровоцируют рецессию, чреваты негативными последствиями с точки зрения прибыли компаний и, как следствие, с точки зрения рыночной оценки эмитентов.

Масштабы негативной рыночной реакции на дальнейшую эскалацию торговых конфликтов с трудом поддаются оценке, что лишь усиливает неопределенность.

Прочие риски:

После глобального финансового кризиса американский рынок акций демонстрировал на удивление позитивную динамику. Но сейчас мы вступаем в завершающую фазу цикличного роста.

Активная реализация программы Дональда Трампа и Республиканской партии, нацеленная на стимулирование экономического роста, обеспечила ускорение последнего и улучшила динамику корпоративных финансовых показателей.

Однако, эта же программа, возможно, создает предпосылки для завершения позитивной фазы цикла, поскольку теперь Федрезерв вынужден более решительно повышать процентные ставки и ужесточать денежно-кредитную политику.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба