31 октября 2018 LiteForex Демиденко Дмитрий

Нет ничего более постоянного, чем временное. Рынок все меньше верит ЕЦБ о восстановлении экономики еврозоны в течение оставшейся части года и продает евро. Марио Драги и его коллеги обращают внимание на проблемы немецкой промышленности в связи с необходимостью выполнения требований ЕС о сокращении выбросов, плохую погоду, забастовки, однако игнорировать такие факторы как торговые войны, политический кризис в Италии, Brexit, высокие цены на нефть и истощение монетарных стимулов себе дороже. Слабая статистика по ВВП валютного блока за третий квартал это доказала и вновь пошатнула доверие инвесторов к ЕЦБ.

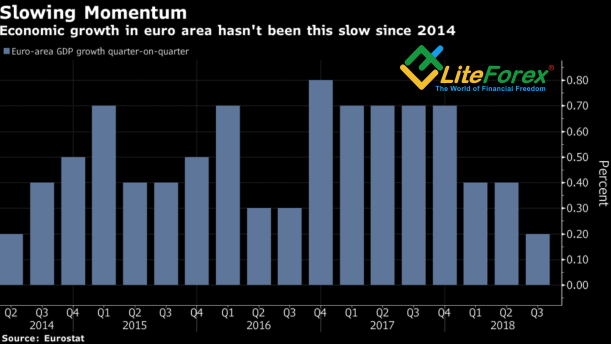

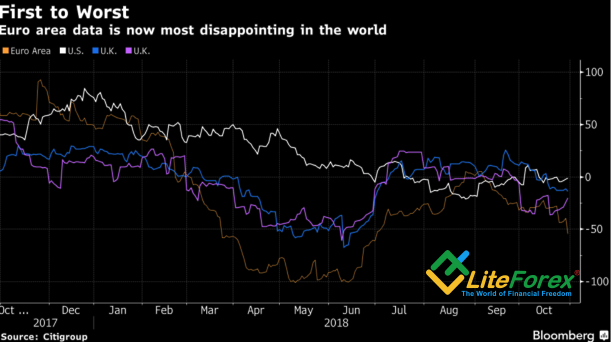

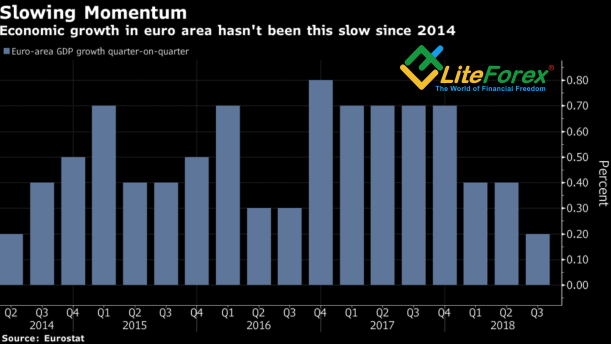

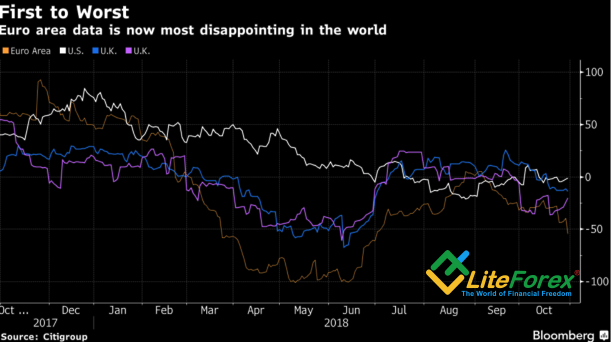

Экономика еврозоны в июле-сентябре прибавила скромные 0,2% м/м и 1,7% г/г, не дотянув до прогнозов экспертов Bloomberg в 0,4% м/м и 1,8% г/г. Ее динамика оказалась худшей за четыре года и вернулась к тем уровням, с которых Европейский центробанк запустил программу количественного смягчения. Проще говоря, валютный блок показал инвесторам как он будет выглядеть без QE, возрождая тему необходимости пролонгации программы покупки активов в 2019. Разочаровывающая статистика уронила европейский индекс экономических сюрпризов от Citigroup до минимальных отметок с июля. Он в настоящее время выглядит хуже всех среди крупнейших экономик мира.

Динамика ВВП еврозоны

Источник: Bloomberg.

Динамика индексов экономических сюрпризов

Источник: Bloomberg.

Масла в огонь распродаж евро подлили S&P Global Ratings и Рим. Агентство предупредило, что риски отсутствия соглашения между ЕС и Британией возросли. В случае реализации пессимистичного сценария развития событий рейтинг Туманного Альбиона может поехать вниз. Италия отметилась нулевым приростом ВВП, что является худшей динамикой показателя с 2014. В годовом исчислении экономика республики расширилась на скромные 0,8%. О каких +2% и выше для сокращения доли долга в ВВП при 2,4%-м дефиците может идти речь? У Брюсселя появился дополнительный козырь в борьбе с Римом, а обострение политических рисков не сулит ничего хорошего «быкам» по EUR/USD.

Доллар США, напротив, получил заряд бодрости благодаря росту потребительского доверия до самого высокого уровня с сентября 2000. Если инвесторы обеспокоены возможной рецессией, то потребители в корне с ними не согласны. Дивергенция в экономическом росте работает на стороне «медведей» по основной валютной паре, вопрос в том, как долго это будет продолжаться? По мнению Silicon Valley Bank, который может похвастаться точными прогнозами на протяжении трех последних кварталов, индекс USD вырастет еще максимум на 1-2%, после чего начнет падать. Комбинированный эффект от развития коррекции по S&P 500, снижения доходности казначейских облигаций США и усиления влияния торговых войн на американский ВВП отпугнет иностранных инвесторов от эмитированных в Штатах активов.

На мой взгляд, в этом есть логика. Экономика США не может расти такими же темпами как во втором-третьем кварталах бесконечно долго. Не думаю, что в еврозоне все настолько плачевно. Обновление августовских минимумов позволит «медведям» по EUR/USD рассчитывать на падение котировок к 1,118-1,121, но вот пойдет ли пара ниже?

Экономика еврозоны в июле-сентябре прибавила скромные 0,2% м/м и 1,7% г/г, не дотянув до прогнозов экспертов Bloomberg в 0,4% м/м и 1,8% г/г. Ее динамика оказалась худшей за четыре года и вернулась к тем уровням, с которых Европейский центробанк запустил программу количественного смягчения. Проще говоря, валютный блок показал инвесторам как он будет выглядеть без QE, возрождая тему необходимости пролонгации программы покупки активов в 2019. Разочаровывающая статистика уронила европейский индекс экономических сюрпризов от Citigroup до минимальных отметок с июля. Он в настоящее время выглядит хуже всех среди крупнейших экономик мира.

Динамика ВВП еврозоны

Источник: Bloomberg.

Динамика индексов экономических сюрпризов

Источник: Bloomberg.

Масла в огонь распродаж евро подлили S&P Global Ratings и Рим. Агентство предупредило, что риски отсутствия соглашения между ЕС и Британией возросли. В случае реализации пессимистичного сценария развития событий рейтинг Туманного Альбиона может поехать вниз. Италия отметилась нулевым приростом ВВП, что является худшей динамикой показателя с 2014. В годовом исчислении экономика республики расширилась на скромные 0,8%. О каких +2% и выше для сокращения доли долга в ВВП при 2,4%-м дефиците может идти речь? У Брюсселя появился дополнительный козырь в борьбе с Римом, а обострение политических рисков не сулит ничего хорошего «быкам» по EUR/USD.

Доллар США, напротив, получил заряд бодрости благодаря росту потребительского доверия до самого высокого уровня с сентября 2000. Если инвесторы обеспокоены возможной рецессией, то потребители в корне с ними не согласны. Дивергенция в экономическом росте работает на стороне «медведей» по основной валютной паре, вопрос в том, как долго это будет продолжаться? По мнению Silicon Valley Bank, который может похвастаться точными прогнозами на протяжении трех последних кварталов, индекс USD вырастет еще максимум на 1-2%, после чего начнет падать. Комбинированный эффект от развития коррекции по S&P 500, снижения доходности казначейских облигаций США и усиления влияния торговых войн на американский ВВП отпугнет иностранных инвесторов от эмитированных в Штатах активов.

На мой взгляд, в этом есть логика. Экономика США не может расти такими же темпами как во втором-третьем кварталах бесконечно долго. Не думаю, что в еврозоне все настолько плачевно. Обновление августовских минимумов позволит «медведям» по EUR/USD рассчитывать на падение котировок к 1,118-1,121, но вот пойдет ли пара ниже?

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба