В условиях второй волны роста сланцевой добычи в США странам ОПЕК+, скорее всего, придется продлить ограничения на экспорт нефти до конца 2020 года

Обсуждение ситуации на нефтяном рынке сейчас во многом строится вокруг текущей динамики цен на нефть и ожиданий на ноябрь—декабрь 2018 года. В это время на рынке может образоваться значительный дефицит из-за следующих факторов:

падение добычи в Иране после вступления в силу санкций США;

продолжение спада добычи в Венесуэле и нестабильность в ряде других стран-экспортеров;

политика ОПЕК+ по ограничению роста добычи;

ограничение на транспортировку и экспорт нефти в США.

Дополнительный вклад в рост цен на нефть могут внести новые санкции США против двух основных участников ОПЕК+ — России и Саудовской Аравии (из-за убийства журналиста Джамаля Хашкаджи). В результате некоторые крупные банки и фонды ставят на рост Brent в четвертом квартале до $85–90 за баррель.

Однако в более долгосрочной перспективе возрастает риск снижения цен на нефть из-за дисбаланса между добычей и потреблением в 2019–2020 годы. В середине августа руководитель отдела исследований сырьевых рынков Citigroup Эд Морс предупреждал, что цена Brent может снизиться до $45 к концу 2019 года. В конце сентября стало известно, что участники сделки ОПЕК+ всерьез рассматривают эту угрозу, поэтому проведут внеплановую встречу в ноябре в Абу-Даби. Основные риски для стран — экспортеров нефти — рост добычи сланцевой нефти в США и возможное замедление роста мировой экономики из‑за эскалации международных торговых войн и санкций. Уже в декабре страны ОПЕК+ могут вернуться к сокращению добычи. Эти тревожные настроения подтвердил и российский министр энергетики Александр Новак. На совещании у премьер-министра Дмитрия Медведева он заявил, что «текущая ситуация с повышением цены до $70–80 носит конъюнктурный характер» и «в долгосрочном тренде цена будет примерно $50 за баррель».

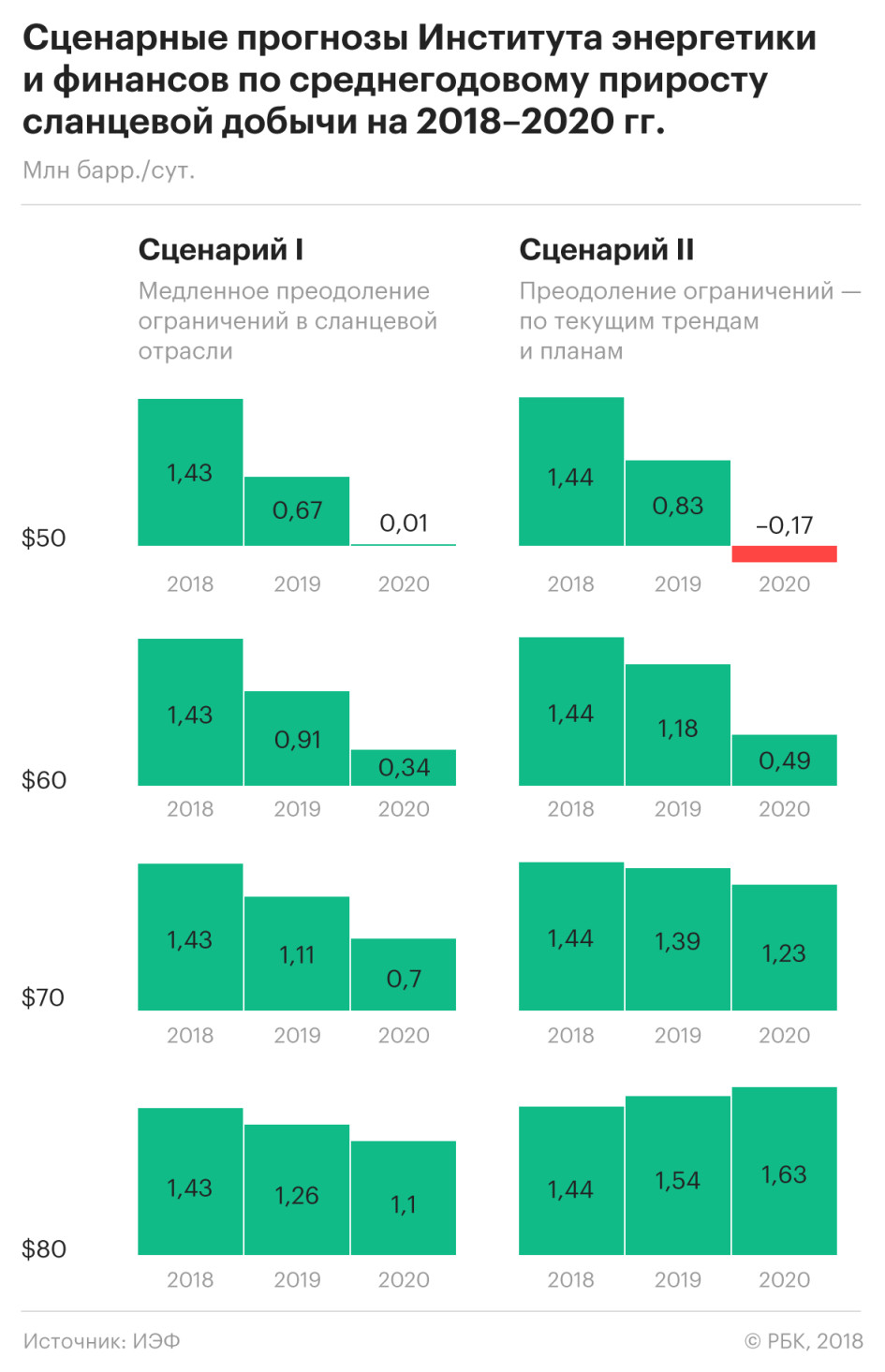

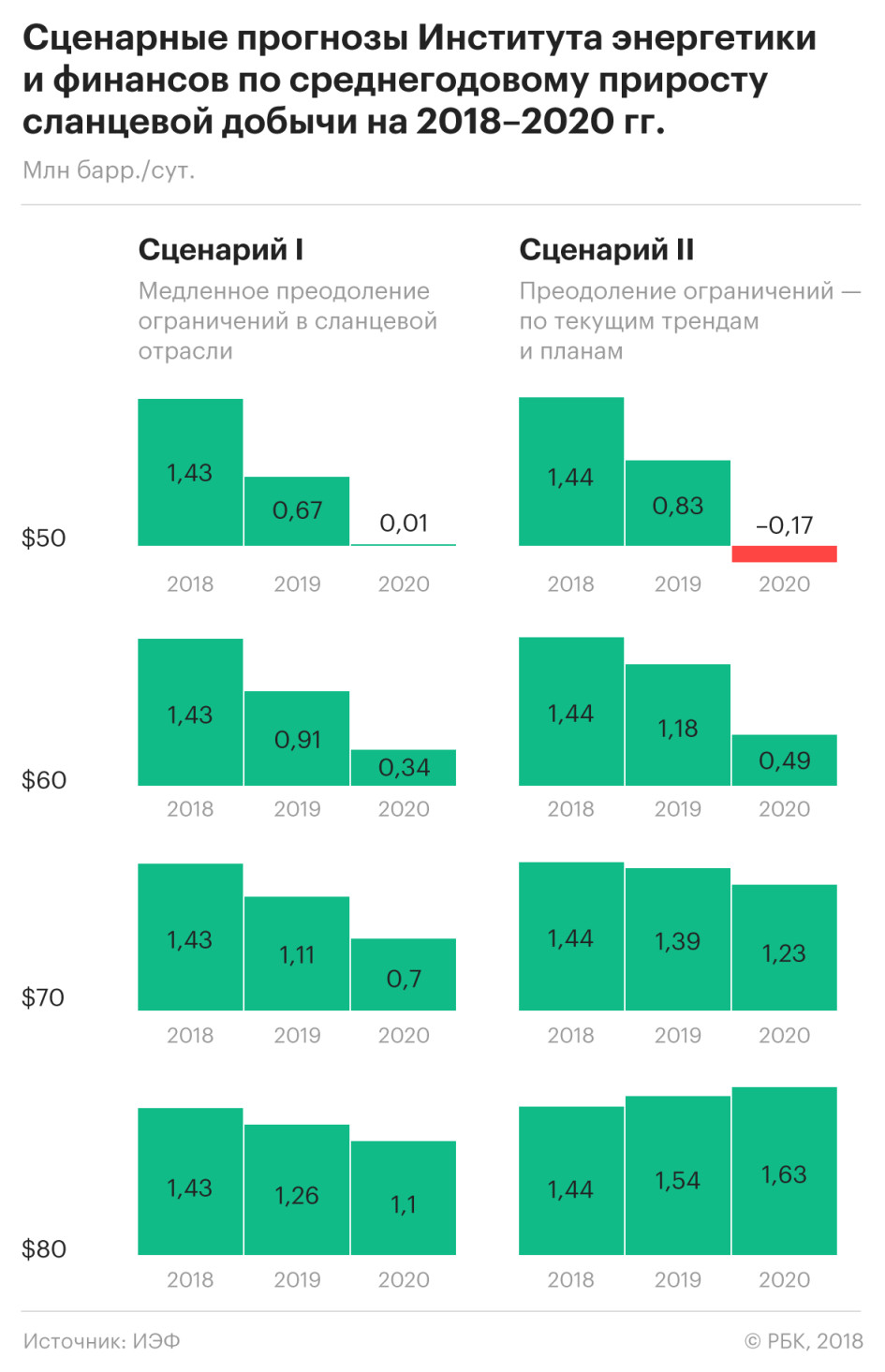

Участникам ОПЕК+ опять предстоит решить, стоит ли поддерживать цены за счет ограничений на добычу и какими должны быть эти ограничения. В исследовании Института энергетики и финансов «Новая волна роста сланцевой добычи в США: сценарные прогнозы» мы попытались ответить на этот вопрос. Для этого мы выделили ключевые факторы и построили прогнозы до 2020 года по динамике сланцевой добычи на основе собственной экономико-математической модели.

Новый бум сланцевой добычи

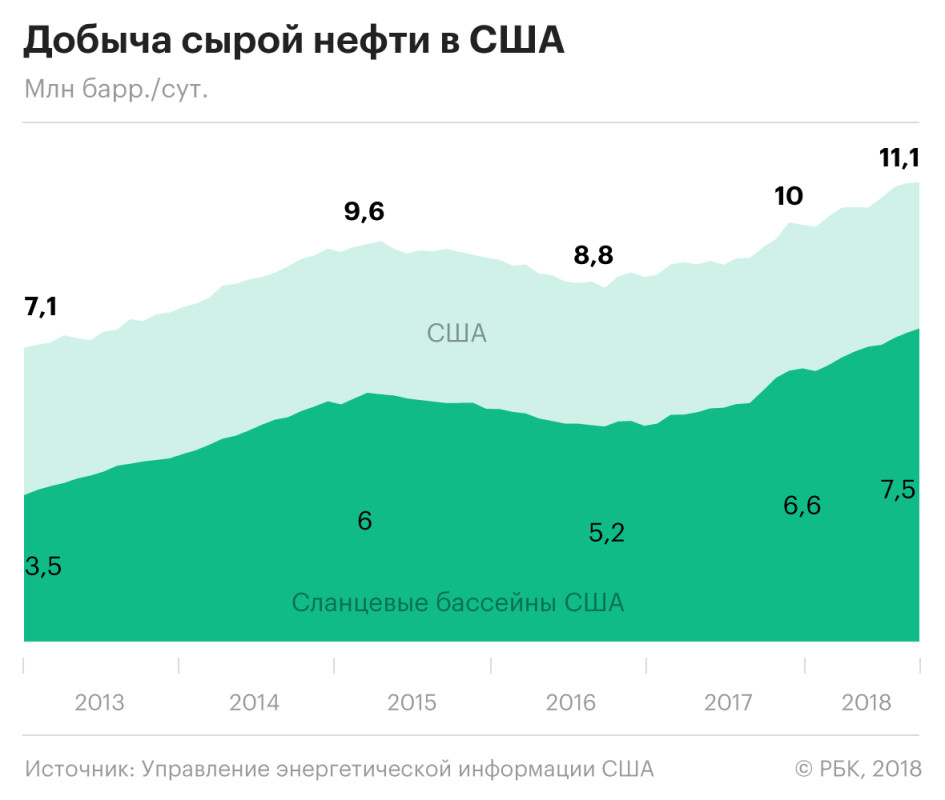

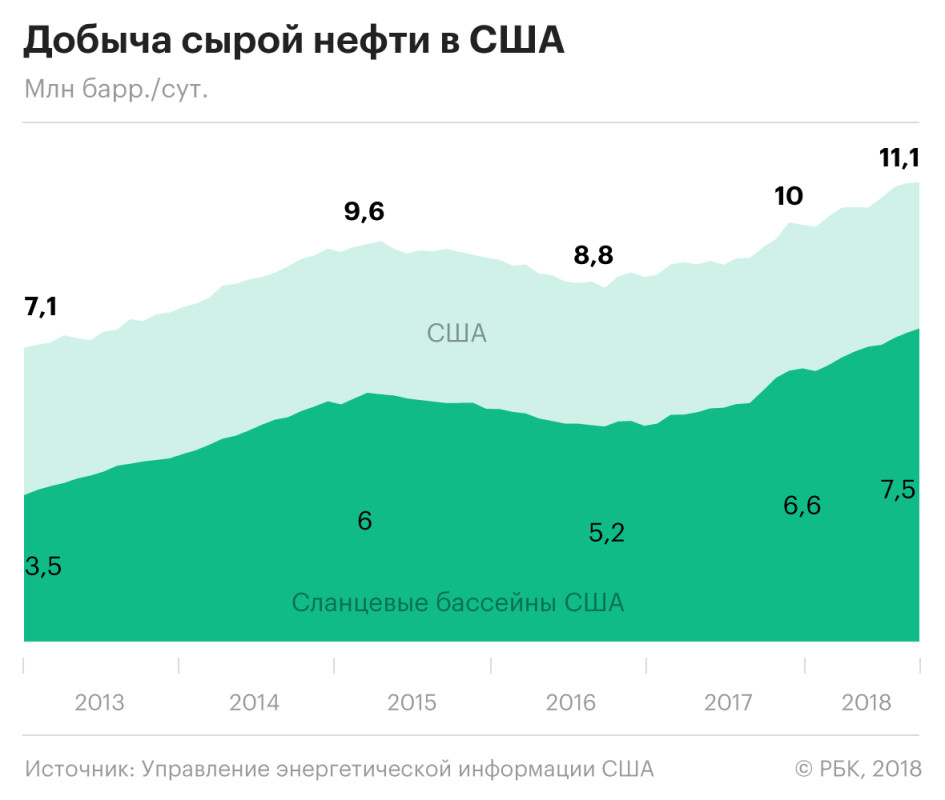

В 2018 году добыча сланцевой нефти в США — уже не темная лошадка, а достаточно изученная отрасль и важный фактор баланса на мировом рынке нефти. Но в прогнозах по сланцевой добыче в США периодически возникает большой разброс. Особенно ярко это проявилось в конце 2017-го, когда рынки попытались оценить, как сланцевая отрасль отреагирует на рост цен на нефть. Прогнозы варьировались в диапазоне от +0,5 до +1,5 млн барр. в сутки, при том что ежегодный прирост мирового спроса на сырую нефть оценивается на уровне 1,0 млн барр.в сутки.

Эта неопределенность — следствие множества сигналов, которые идут из отрасли по сей день. С одной стороны, в 2017–2018 годах на первый план вышли негативные факторы — проблемы с нехваткой инфраструктуры, необходимого оборудования и персонала в Техасе, одном из основных регионов сланцевой добычи. Инвесторы начали оказывать давление на менеджмент компаний, требуя контроля над издержками и отказа от внешних заимствований. С другой стороны, набрала силу вторая волна роста добычи сланцевой нефти. По предварительным оценкам, в сентябре 2018 года добыча выросла на 1,5 млн барр. в сутки по сравнению с сентябрем 2017-го. С ноября 2016 года компании увеличили запас пробуренных, но незаконченных рентабельных скважин на 3,3 тыс. штук. Возможно, за счет этого запаса производители смогут поддержать добычу даже в случае снижения цен. Операторы постепенно вводят в производственную фазу высокопроизводительные участки в бассейне Permian. Поэтому сейчас позитивные факторы перевешивают.

Основные международные организации (EIA, МЭА и ОПЕК) сейчас едины в своих прогнозах и ожидают прироста добычи на 2,2–2,3 млн барр. в сутки суммарно за 2018–2019 годы. По нашим прогнозам, при сохранении текущего уровня цены WTI (сценарий $70 за баррель) добыча сланцевой нефти вырастет даже сильнее — на 2,5–2,8 млн барр. в сутки в 2018–2019 годы. И при этом ценовом сценарии стоит ожидать существенного роста добычи и в 2020 году: суммарно за 2018–2020 годы мы прогнозируем прирост добычи сланцевой нефти на 3,2–4,0 млн барр. в сутки. Рост добычи в США в одиночку будет покрывать прирост мирового спроса на сырую нефть в эти годы.

Особенно сильным может стать влияние США на мировой нефтяной рынок во второй половине 2019 года, после запуска в Техасе новых нефтепроводов к побережью Мексиканского залива и новых экспортных терминалов. Нехватка нефтепроводов — наиболее жесткое ограничение для отрасли. Однако хорошая конъюнктура привлекла инвесторов, и к 2020 году прогнозируется уже избыток транспортных мощностей на уровне 1,0 млн барр. в сутки, или 20% от ожидаемой добычи в бассейне.

Сценарии для ОПЕК+

Без действий ОПЕК+ по регулированию рынка падение цен на нефть может оказаться болезненным для стран-экспортеров. При сохранении текущих высоких цен в среднесрочной перспективе (в особенности после запуска новых нефтепроводов в США) на рынке неизбежно возникнет избыток. Столкнувшись с перепроизводством, все игроки будут пересматривать свои ориентиры по ценам, как это происходило в конце 2014 года. Как и тогда, цены на нефть могут упасть ниже текущего уровня безубыточности сланцевых производителей США, который с учетом полного цикла затрат оценивается на уровне $55 за баррель.

По нашим прогнозам, при цене WTI в интервале от $60 до $70 за баррель у ОПЕК+ есть возможность сохранить баланс на рынке вплоть до 2020 года. При этом условии рост добычи нефти в США стабилизируется в пределах роста мирового спроса. Если преодоление узких мест продолжится в текущем режиме, то балансирующим станет уровень цен WTI $60 за баррель. Если же проблемы с нехваткой инфраструктуры, персонала и оборудования в сланцевой отрасли будут решаться медленнее, то можно ожидать баланса на рынке при цене WTI ближе к $70 за баррель.

При замедлении мировой экономики и снижении темпов роста спроса на нефть вдвое ОПЕК+ сможет достичь баланса на рынке только при ценах еще на $10 ниже. Тогда в случае сохранения текущих трендов в сланцевой отрасли балансирующий уровень цен будет лежать в интервале от $50 до $60 за баррель.

Наконец, при сценарии ценовой войны между экспортерами из ОПЕК+ и США добыча сланцевой нефти может оказаться достаточно устойчивой к падению цен. На снижение цены WTI до $40 за баррель сланцевая отрасль сможет ответить ростом производительности скважин, как это было и в 2015 году. Строительство нефтепроводов, расширение парка буровых и мощностей по заканчиванию скважин увеличивает гибкость сланцевой отрасли. Производители получат дополнительные возможности снизить издержки по всей цепочке подрядчиков в случае падения цен на нефть, как это было в 2015–2016 годы. Так что при таком сценарии цены довольно долго могут держаться на низком уровне.

В результате в условиях нового сланцевого бума и риска замедления экономического роста участникам ОПЕК+ стоит продолжать регулировать рынок нефти как минимум в 2019–2020 годы. Для оптимальной линии поведения нужно корректно оценивать замедление мирового спроса и тщательно следить за ситуацией в сланцевой отрасли. И точно не впадать в эйфорию, которая царила в стане ОПЕК+ до последнего времени.

Обсуждение ситуации на нефтяном рынке сейчас во многом строится вокруг текущей динамики цен на нефть и ожиданий на ноябрь—декабрь 2018 года. В это время на рынке может образоваться значительный дефицит из-за следующих факторов:

падение добычи в Иране после вступления в силу санкций США;

продолжение спада добычи в Венесуэле и нестабильность в ряде других стран-экспортеров;

политика ОПЕК+ по ограничению роста добычи;

ограничение на транспортировку и экспорт нефти в США.

Дополнительный вклад в рост цен на нефть могут внести новые санкции США против двух основных участников ОПЕК+ — России и Саудовской Аравии (из-за убийства журналиста Джамаля Хашкаджи). В результате некоторые крупные банки и фонды ставят на рост Brent в четвертом квартале до $85–90 за баррель.

Однако в более долгосрочной перспективе возрастает риск снижения цен на нефть из-за дисбаланса между добычей и потреблением в 2019–2020 годы. В середине августа руководитель отдела исследований сырьевых рынков Citigroup Эд Морс предупреждал, что цена Brent может снизиться до $45 к концу 2019 года. В конце сентября стало известно, что участники сделки ОПЕК+ всерьез рассматривают эту угрозу, поэтому проведут внеплановую встречу в ноябре в Абу-Даби. Основные риски для стран — экспортеров нефти — рост добычи сланцевой нефти в США и возможное замедление роста мировой экономики из‑за эскалации международных торговых войн и санкций. Уже в декабре страны ОПЕК+ могут вернуться к сокращению добычи. Эти тревожные настроения подтвердил и российский министр энергетики Александр Новак. На совещании у премьер-министра Дмитрия Медведева он заявил, что «текущая ситуация с повышением цены до $70–80 носит конъюнктурный характер» и «в долгосрочном тренде цена будет примерно $50 за баррель».

Участникам ОПЕК+ опять предстоит решить, стоит ли поддерживать цены за счет ограничений на добычу и какими должны быть эти ограничения. В исследовании Института энергетики и финансов «Новая волна роста сланцевой добычи в США: сценарные прогнозы» мы попытались ответить на этот вопрос. Для этого мы выделили ключевые факторы и построили прогнозы до 2020 года по динамике сланцевой добычи на основе собственной экономико-математической модели.

Новый бум сланцевой добычи

В 2018 году добыча сланцевой нефти в США — уже не темная лошадка, а достаточно изученная отрасль и важный фактор баланса на мировом рынке нефти. Но в прогнозах по сланцевой добыче в США периодически возникает большой разброс. Особенно ярко это проявилось в конце 2017-го, когда рынки попытались оценить, как сланцевая отрасль отреагирует на рост цен на нефть. Прогнозы варьировались в диапазоне от +0,5 до +1,5 млн барр. в сутки, при том что ежегодный прирост мирового спроса на сырую нефть оценивается на уровне 1,0 млн барр.в сутки.

Эта неопределенность — следствие множества сигналов, которые идут из отрасли по сей день. С одной стороны, в 2017–2018 годах на первый план вышли негативные факторы — проблемы с нехваткой инфраструктуры, необходимого оборудования и персонала в Техасе, одном из основных регионов сланцевой добычи. Инвесторы начали оказывать давление на менеджмент компаний, требуя контроля над издержками и отказа от внешних заимствований. С другой стороны, набрала силу вторая волна роста добычи сланцевой нефти. По предварительным оценкам, в сентябре 2018 года добыча выросла на 1,5 млн барр. в сутки по сравнению с сентябрем 2017-го. С ноября 2016 года компании увеличили запас пробуренных, но незаконченных рентабельных скважин на 3,3 тыс. штук. Возможно, за счет этого запаса производители смогут поддержать добычу даже в случае снижения цен. Операторы постепенно вводят в производственную фазу высокопроизводительные участки в бассейне Permian. Поэтому сейчас позитивные факторы перевешивают.

Основные международные организации (EIA, МЭА и ОПЕК) сейчас едины в своих прогнозах и ожидают прироста добычи на 2,2–2,3 млн барр. в сутки суммарно за 2018–2019 годы. По нашим прогнозам, при сохранении текущего уровня цены WTI (сценарий $70 за баррель) добыча сланцевой нефти вырастет даже сильнее — на 2,5–2,8 млн барр. в сутки в 2018–2019 годы. И при этом ценовом сценарии стоит ожидать существенного роста добычи и в 2020 году: суммарно за 2018–2020 годы мы прогнозируем прирост добычи сланцевой нефти на 3,2–4,0 млн барр. в сутки. Рост добычи в США в одиночку будет покрывать прирост мирового спроса на сырую нефть в эти годы.

Особенно сильным может стать влияние США на мировой нефтяной рынок во второй половине 2019 года, после запуска в Техасе новых нефтепроводов к побережью Мексиканского залива и новых экспортных терминалов. Нехватка нефтепроводов — наиболее жесткое ограничение для отрасли. Однако хорошая конъюнктура привлекла инвесторов, и к 2020 году прогнозируется уже избыток транспортных мощностей на уровне 1,0 млн барр. в сутки, или 20% от ожидаемой добычи в бассейне.

Сценарии для ОПЕК+

Без действий ОПЕК+ по регулированию рынка падение цен на нефть может оказаться болезненным для стран-экспортеров. При сохранении текущих высоких цен в среднесрочной перспективе (в особенности после запуска новых нефтепроводов в США) на рынке неизбежно возникнет избыток. Столкнувшись с перепроизводством, все игроки будут пересматривать свои ориентиры по ценам, как это происходило в конце 2014 года. Как и тогда, цены на нефть могут упасть ниже текущего уровня безубыточности сланцевых производителей США, который с учетом полного цикла затрат оценивается на уровне $55 за баррель.

По нашим прогнозам, при цене WTI в интервале от $60 до $70 за баррель у ОПЕК+ есть возможность сохранить баланс на рынке вплоть до 2020 года. При этом условии рост добычи нефти в США стабилизируется в пределах роста мирового спроса. Если преодоление узких мест продолжится в текущем режиме, то балансирующим станет уровень цен WTI $60 за баррель. Если же проблемы с нехваткой инфраструктуры, персонала и оборудования в сланцевой отрасли будут решаться медленнее, то можно ожидать баланса на рынке при цене WTI ближе к $70 за баррель.

При замедлении мировой экономики и снижении темпов роста спроса на нефть вдвое ОПЕК+ сможет достичь баланса на рынке только при ценах еще на $10 ниже. Тогда в случае сохранения текущих трендов в сланцевой отрасли балансирующий уровень цен будет лежать в интервале от $50 до $60 за баррель.

Наконец, при сценарии ценовой войны между экспортерами из ОПЕК+ и США добыча сланцевой нефти может оказаться достаточно устойчивой к падению цен. На снижение цены WTI до $40 за баррель сланцевая отрасль сможет ответить ростом производительности скважин, как это было и в 2015 году. Строительство нефтепроводов, расширение парка буровых и мощностей по заканчиванию скважин увеличивает гибкость сланцевой отрасли. Производители получат дополнительные возможности снизить издержки по всей цепочке подрядчиков в случае падения цен на нефть, как это было в 2015–2016 годы. Так что при таком сценарии цены довольно долго могут держаться на низком уровне.

В результате в условиях нового сланцевого бума и риска замедления экономического роста участникам ОПЕК+ стоит продолжать регулировать рынок нефти как минимум в 2019–2020 годы. Для оптимальной линии поведения нужно корректно оценивать замедление мирового спроса и тщательно следить за ситуацией в сланцевой отрасли. И точно не впадать в эйфорию, которая царила в стане ОПЕК+ до последнего времени.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба