14 декабря 2018 LiteForex Демиденко Дмитрий

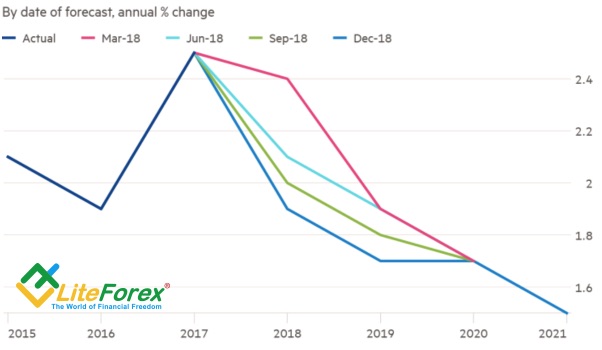

Я, конечно, знал, что Марио Драги – искусный манипулятор, но чтобы настолько! Его фраза о смещении баланса рисков в сторону снижения уронила евро и доходность облигаций стран еврозоны. Она сочеталась с ухудшением прогнозов ЕЦБ по ВВП на 2018-2019 с 2% до 1,9% и с 1,8% до 1,7% и убедила рынки в изменении мировоззрения центробанка. Регулятор, похоже, не так уверен в восстановлении экономики валютного блока, как ранее. На самом деле именно такое мышление инвесторов и требуется супер-Марио и его команде. На вопрос, почему рынки не верят в повышение ставок ранее 2020, в то время как центробанк продолжает намекать на сентябрь 2019, глава ЕЦБ дал очень четкий ответ. Рынки считают, что экономика будет ухудшаться. Это их прогноз, который делает условия финансирования лучше. В результате регулятор выполняет свою работу чужими руками.

Динамика прогнозов ЕЦБ по ВВП

Источник: Financial Times.

Экс-глава Банка Англии Мервин Кинг утверждал, что центробанки могут повлиять на рыночные ожидания без изменения монетарной политики. Он назвал это эффектом Марадоны. Аргентинский футболист на чемпионате мира в 1986 обвел пятерых противников и забил гол. Каждый из них думал, что Марадона пойдет влево, вправо или прямо, а он двигался в другом направлении. Точно также и ЕЦБ. Дает понять, что если экономика продолжит ухудшаться, он вернется к QE или запустит LTRO, а сам верит, что все будет хорошо. И его нетрудно понять: в случае кризиса у регулятора не будет боеприпасов. Ставки нужно поднимать, но как сделать это так, чтобы не напугать рынки? Обвести их вокруг пальца!

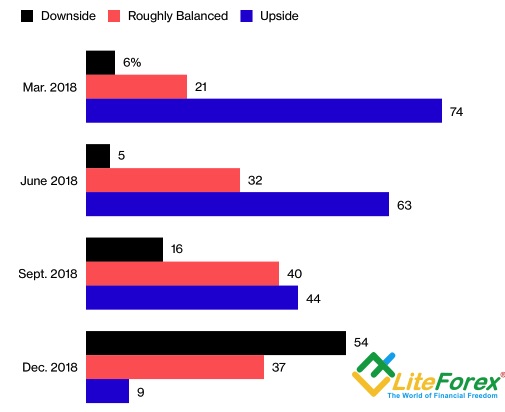

Очень может быть, что источником всех бед станут благополучные ныне Штаты. И дело не только в протекционизме Дональда Трампа. Дело в перегретой экономике. Которая не нуждалась в фискальном стимуле, а получила его. 40% экспертов Reuters ожидают рецессию в течение ближайших двух лет. Такой высокий процент паникеров имел место в 2008 за 8 месяцев до краха Lehman Brothers. В ноябре он составлял 35%. По мнению 54% опрошенных Bloomberg экономистов, риски замедления ВВП США растут как на дрожжах. А ведь еще в сентябре доля пессимистов составляла скромные 16%.

Риски смены восходящей тенденции ВВП США

Источник: Bloomberg.

На таком фоне потеря скорости нормализации денежно-кредитной политики ФРС выглядит логичной. Лишь 48% из 60 экспертов Wall Street Journal ожидают повышения ставки по федеральным фондам в марте, 12% рассчитывают, что Федрезерв сделает паузу до мая, 28% - до июня. Специалисты не рассчитывают на три акта монетарной рестрикции в 2019, как в предыдущих опросах. Они делают ставку на два и верят в окончание цикла нормализации в 2020.

Вполне возможно, что и в Вашингтоне используют эффект Марадоны, но что-то мне подсказывает, что у Франкфурта гораздо больше оснований для манипуляций. Доллар рискует лишится своего самого серьезного козыря – дивергенции в монетарной политике, и если данные по деловой активности еврозоны за декабрь станут первой весточкой об улучшении состояния здоровья европейской экономики, то у «быков» по EUR/USD появится веский аргумент для возращения пары выше 1,14.

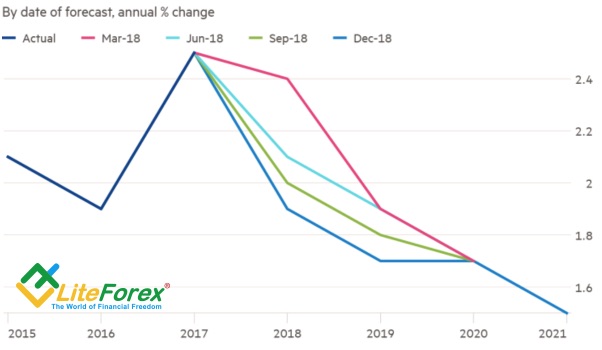

Динамика прогнозов ЕЦБ по ВВП

Источник: Financial Times.

Экс-глава Банка Англии Мервин Кинг утверждал, что центробанки могут повлиять на рыночные ожидания без изменения монетарной политики. Он назвал это эффектом Марадоны. Аргентинский футболист на чемпионате мира в 1986 обвел пятерых противников и забил гол. Каждый из них думал, что Марадона пойдет влево, вправо или прямо, а он двигался в другом направлении. Точно также и ЕЦБ. Дает понять, что если экономика продолжит ухудшаться, он вернется к QE или запустит LTRO, а сам верит, что все будет хорошо. И его нетрудно понять: в случае кризиса у регулятора не будет боеприпасов. Ставки нужно поднимать, но как сделать это так, чтобы не напугать рынки? Обвести их вокруг пальца!

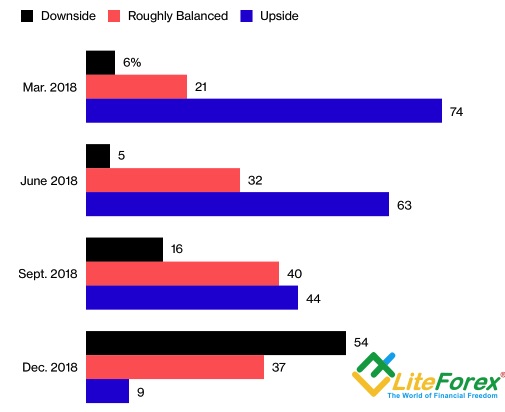

Очень может быть, что источником всех бед станут благополучные ныне Штаты. И дело не только в протекционизме Дональда Трампа. Дело в перегретой экономике. Которая не нуждалась в фискальном стимуле, а получила его. 40% экспертов Reuters ожидают рецессию в течение ближайших двух лет. Такой высокий процент паникеров имел место в 2008 за 8 месяцев до краха Lehman Brothers. В ноябре он составлял 35%. По мнению 54% опрошенных Bloomberg экономистов, риски замедления ВВП США растут как на дрожжах. А ведь еще в сентябре доля пессимистов составляла скромные 16%.

Риски смены восходящей тенденции ВВП США

Источник: Bloomberg.

На таком фоне потеря скорости нормализации денежно-кредитной политики ФРС выглядит логичной. Лишь 48% из 60 экспертов Wall Street Journal ожидают повышения ставки по федеральным фондам в марте, 12% рассчитывают, что Федрезерв сделает паузу до мая, 28% - до июня. Специалисты не рассчитывают на три акта монетарной рестрикции в 2019, как в предыдущих опросах. Они делают ставку на два и верят в окончание цикла нормализации в 2020.

Вполне возможно, что и в Вашингтоне используют эффект Марадоны, но что-то мне подсказывает, что у Франкфурта гораздо больше оснований для манипуляций. Доллар рискует лишится своего самого серьезного козыря – дивергенции в монетарной политике, и если данные по деловой активности еврозоны за декабрь станут первой весточкой об улучшении состояния здоровья европейской экономики, то у «быков» по EUR/USD появится веский аргумент для возращения пары выше 1,14.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба