4 февраля 2019 ITI Capital Луцко Искандер

Fitch понизил рейтинг Pemex на две ступени — до BBB-

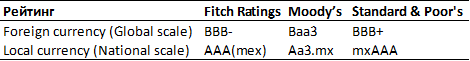

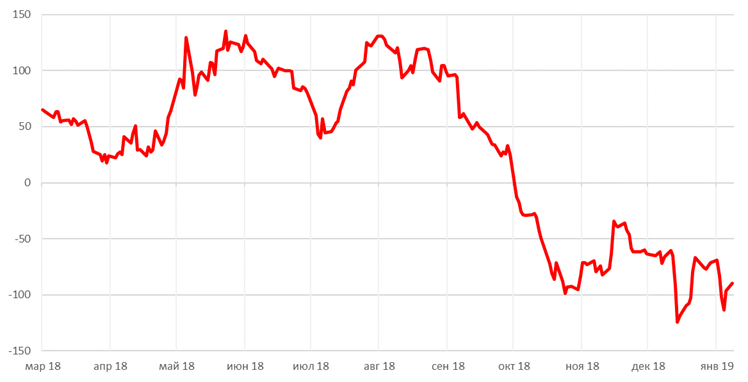

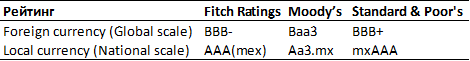

Pemex — крупнейшая компания Мексики и один из ключевых источников доходов бюджета страны с долей 25–30%. Присвоенный рейтинг находится в одном шаге от спекулятивной категории, однако Fitch подтвердил негативный прогноз. В понедельник, 28 января, Минфин страны объявил о предоставлении Pemex налоговых льгот. Участники рынка негативно отреагировали на решение ввиду того, что для улучшения положения компании оно будет иметь лишь ограниченный эффект.

В сухом остатке мера могла позволить Pemex сэкономить лишь $3–4 млрд к 2024 г. Решение Fitch в отношении Pemex, на наш взгляд, повышает вероятность снижения суверенного рейтинга Мексики, принимая во внимание ослабление экономической активности и взаимосвязь Pemex и правительства. Амбициозные государственные инвестиционные планы нового руководства Мексики лишь повышают эти риски. Понижение угрожает больше суверенному рейтингу, чем рейтингу Pemex.

Fitch воздержится от снижения рейтинга в ближайшие 12 месяцев. Moody’s, на наш взгляд, может изменить рейтинги Мексики и Pemex раньше, принимая во внимание, что сейчас суверенный рейтинг страны по методологии агентства превосходит оценки других провайдеров (A3 по сравнению с BBB+ у S&P и Fitch).

Fitch сохраняет негативный прогноз по суверенному рейтингу. Состояние государственных финансов Мексики — важный фактор для рейтинговых агентств, и они будут внимательно следить за ним все первое полугодие. Мы считаем, что страна может выйти на первичный профицит уже в этом году, однако вряд ли этого удастся достичь без использования резервных средств.

Что покупать:

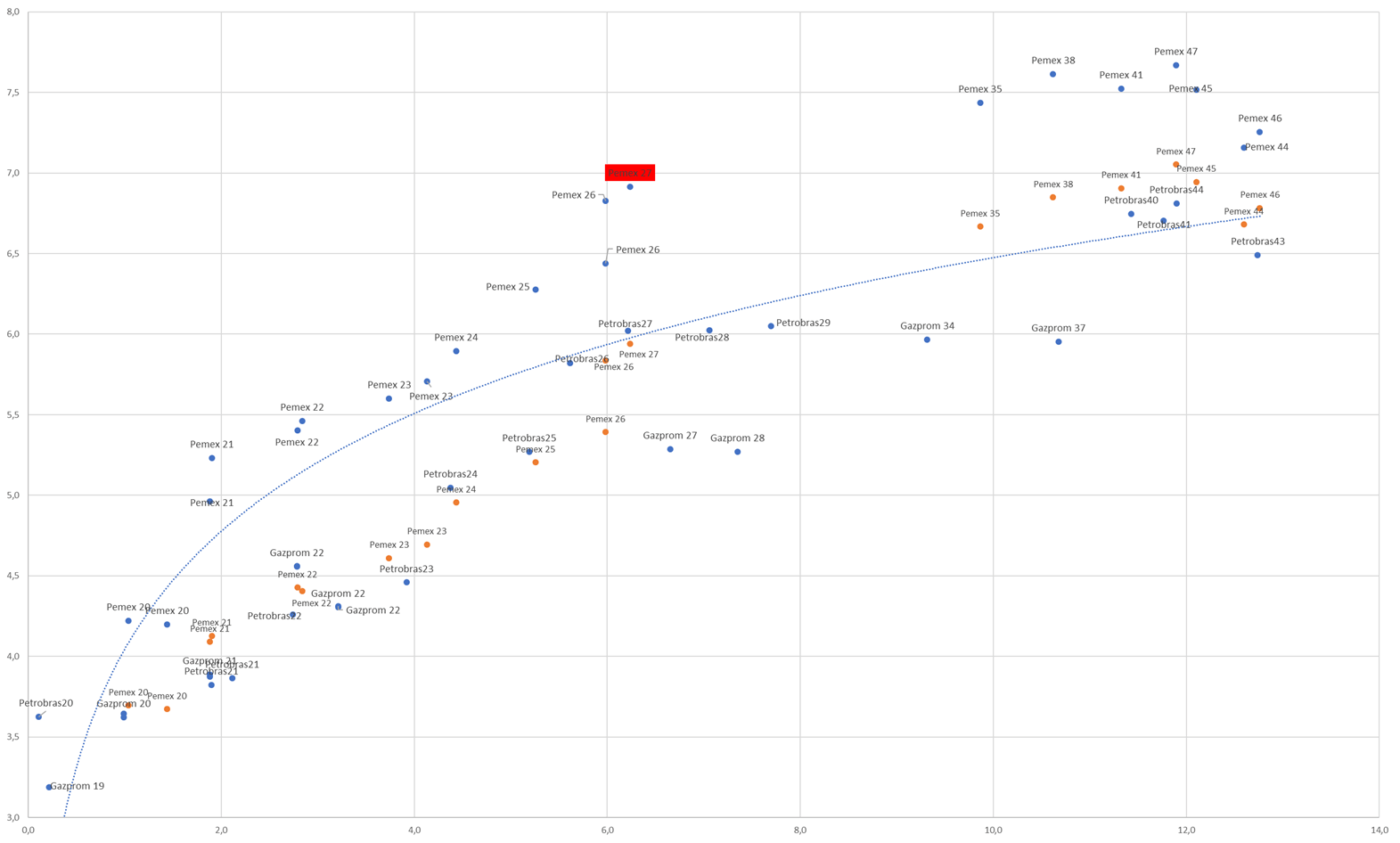

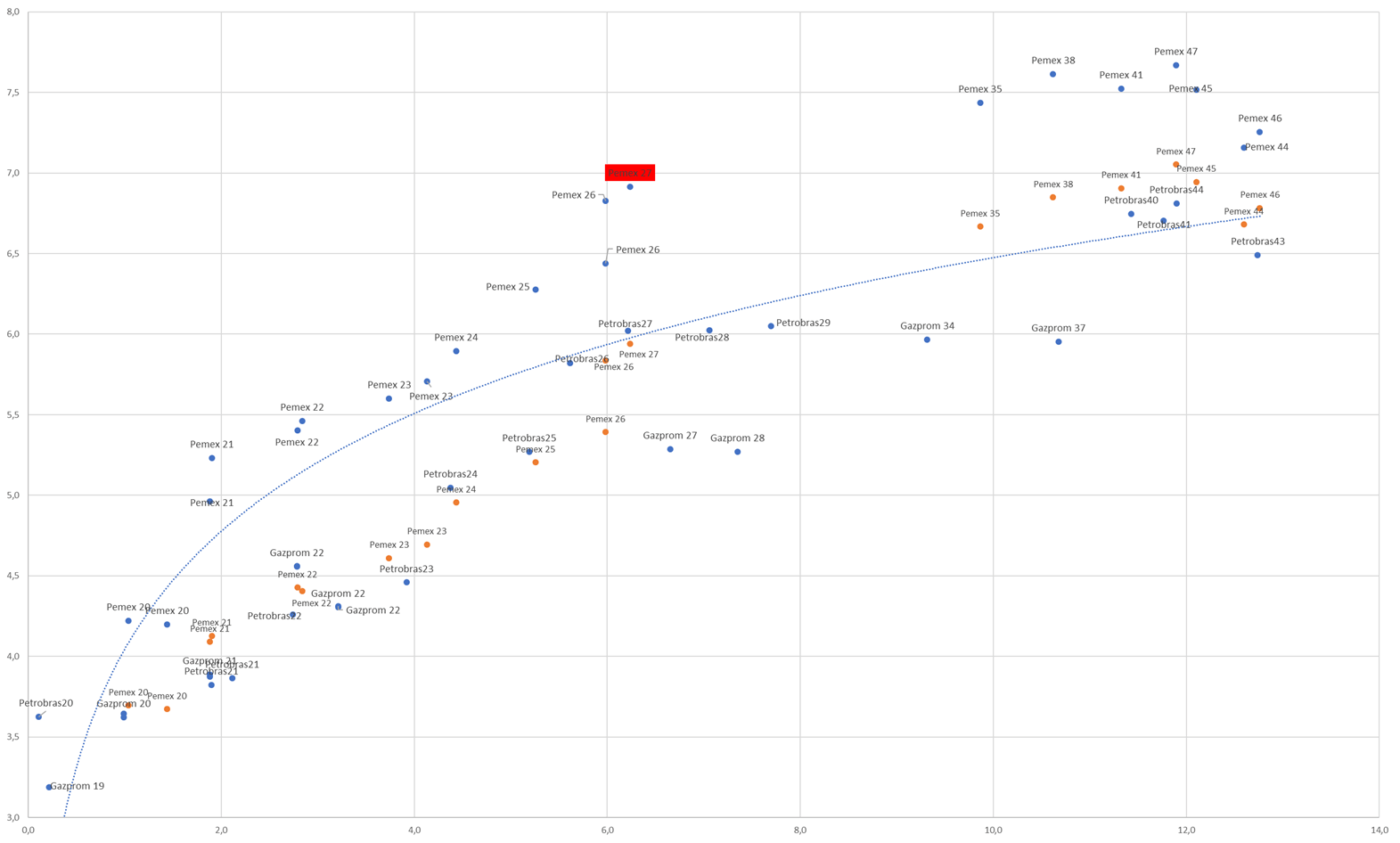

Доходность облигаций находится на привлекательном уровне, однако, чтобы снизить риски, мы рекомендуем сократить длину и переложиться в более короткий конец кривой, который выглядит не менее привлекательным, исходя из переоценки.

Также привлекательны для покупки облигации Pemex в евро.

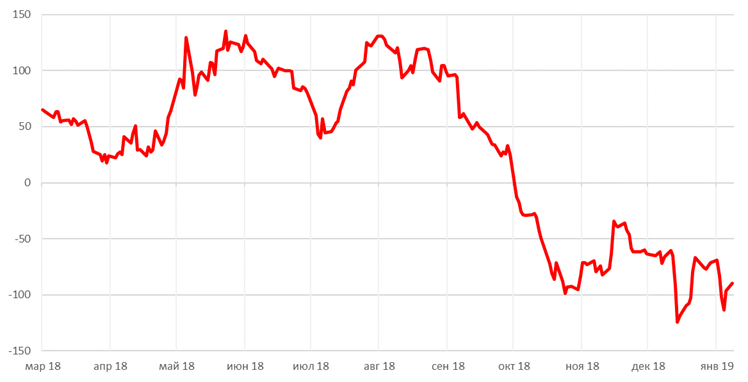

По нашим оценкам, спред Pemex 27 к Petrobras 27 должен составлять 50 б.п. вместо нынешних 90 б.п. Таким образом, спред должен снизиться на 140 б.п. в пользу Pemex 27.

Мы считаем, что спред длинных бумаг Pemex к суверенной кривой должен составлять 175 б.п. вместо текущих 275 б.п. Однако это совсем не значит, что спред между ними должен сужаться. Мы допускаем, что доходность Pemex будет сужаться одновременно с расширением суверенной кривой. Мы считаем привлекательным короткий конец, к которому относятся Pemex 8% 19s, 6% ‘20s, 3,250% ‘20s, 3,125% ‘20s, 5,50% ‘21s, 6,375% ‘21s, 4,875% ‘22s, 5,375% ‘22s, 3,50% ‘23s.

Преимущества инвестиций в долларовые бумаги Pemex:

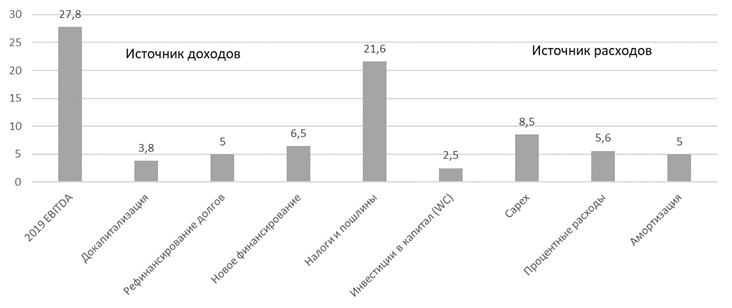

Правительство уменьшает долговое бремя компании после чрезмерных налогов, установленных для предприятия с целью увеличения доходов бюджета. На протяжении последних пяти лет трансферы компании в госбюджет составляли в среднем 45% выручки, или 83% скорректированной EBITDA

По словам президента Мексики Андреса Мануэля Лопеса Обрадора, налоговые послабления призваны восстановить нефтедобычу Pemex до 1,9 млн барр. в сутки к концу года и 2,4 млн барр. в сутки к концу 2024 г.

Активная поддержка со стороны правительства. По замыслу президента, федеральные власти выделят Pemex 75 млн мексиканских песо ($3,7 млрд), чтобы предотвратить увеличение долгового бремени компании

Средства для Pemex найдут за счет экономии федерального бюджета, внешних заимствований для этого не потребуется, уточнил он

Официальная стратегия Мексики предусматривает развитие страны в направлении энергетической самодостаточности, а также возвращение Pemex к доминирующему положению на внутреннем рынке

Для этого определены три цели инвестиционной программы Pemex: 1) наращивание производства до 2,4 млн барр. в сутки к 2024 г.; 2) перестройка работы шести НПЗ для повышения показателей использования мощностей; 3) создание нового НПЗ в Дос-Бокас ($8 млрд), которое вместе с перестройкой других заводов позволит Pemex производить бензин в объеме 781 тыс. барр. в сутки и дизельное топливо в объеме 560 тыс. барр. в сутки к 2022 г.

Пока рейтинг компании находится на инвестиционном уровне, ее облигации входят в портфели международных фондов, таких как Barclays, JP Morgan EMBI, что обеспечивает хороший уровень ликвидности и доходности

Ключевые риски:

Снижение рейтинга Pemex до «мусорного» уровня спровоцирует значительный отток ликвидности из международных облигационных фондов и обвал цен на бонды компании

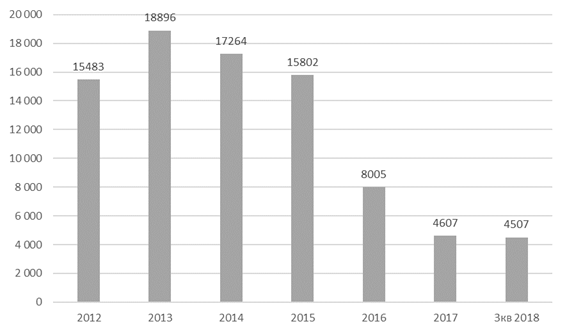

Доля средств Pemex в доходах госбюджета сократилась до 11,3%, или 435 млн мексиканских песо, в 2016 и 2017 гг., с 850 млн мексиканских песо в 2011 и 2014 гг., однако трансферы в бюджет в сравнении с денежным потоком компании остаются значительными

Финансовое положение Pemex последовательно ухудшалось — с 2009 г. у компании значительно росли долги и отрицательная разность между стоимостью обеспечения и кредитной задолженностью. На текущую задолженность Pemex не распространяются четкие гарантии мексиканского правительства

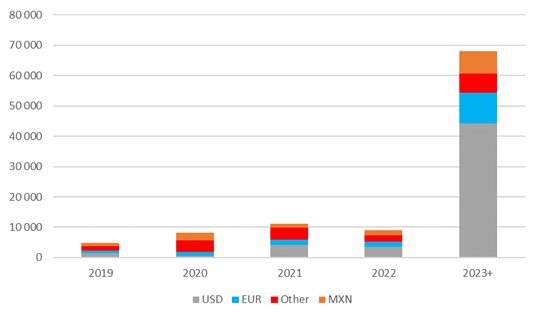

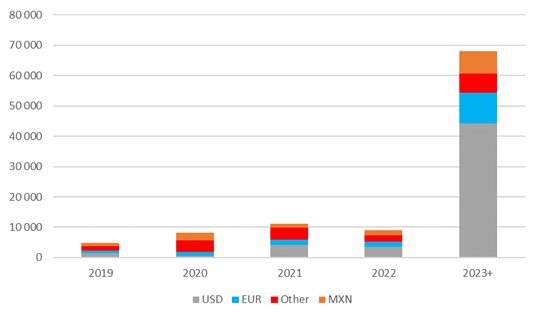

На конец сентября долг компании составлял $106 млрд

Добыча Pemex сокращается 14-й год подряд, за это время показатель упал до 1,7 млн с 3,4 млн барр. в сутки

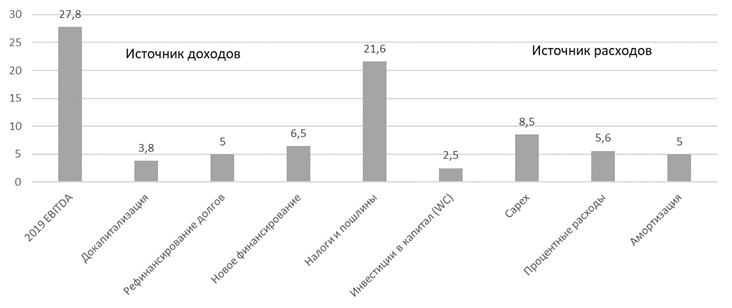

В 2019 г. отрицательный свободный денежный поток Pemex может достичь $4 млрд, дефицит — увеличиться до $17 млрд, если компания нарастит инвестиции до уровня, который стабилизирует ее добычу, прогнозирует Fitch

Собственная кредитоспособность (SCP) Pemex соответствует долгосрочному рейтингу дефолта эмитента (РДЭ) на уровне B-, если бы компания не принадлежала государству, а власти — не оказывали ей финансовую поддержку. Собственная кредитоспособность Pemex продолжит ухудшаться и, возможно, достигнет уровня CCC в краткосрочной перспективе, если мексиканское правительство продолжит выкачивать из компании значительные средства. Это приведет к уменьшению денежных средств от операционной деятельности (FFO), отрицательному свободному денежному потоку и увеличению кредитного плеча

Pemex — крупнейшая компания Мексики и один из ключевых источников доходов бюджета страны с долей 25–30%. Присвоенный рейтинг находится в одном шаге от спекулятивной категории, однако Fitch подтвердил негативный прогноз. В понедельник, 28 января, Минфин страны объявил о предоставлении Pemex налоговых льгот. Участники рынка негативно отреагировали на решение ввиду того, что для улучшения положения компании оно будет иметь лишь ограниченный эффект.

В сухом остатке мера могла позволить Pemex сэкономить лишь $3–4 млрд к 2024 г. Решение Fitch в отношении Pemex, на наш взгляд, повышает вероятность снижения суверенного рейтинга Мексики, принимая во внимание ослабление экономической активности и взаимосвязь Pemex и правительства. Амбициозные государственные инвестиционные планы нового руководства Мексики лишь повышают эти риски. Понижение угрожает больше суверенному рейтингу, чем рейтингу Pemex.

Fitch воздержится от снижения рейтинга в ближайшие 12 месяцев. Moody’s, на наш взгляд, может изменить рейтинги Мексики и Pemex раньше, принимая во внимание, что сейчас суверенный рейтинг страны по методологии агентства превосходит оценки других провайдеров (A3 по сравнению с BBB+ у S&P и Fitch).

Fitch сохраняет негативный прогноз по суверенному рейтингу. Состояние государственных финансов Мексики — важный фактор для рейтинговых агентств, и они будут внимательно следить за ним все первое полугодие. Мы считаем, что страна может выйти на первичный профицит уже в этом году, однако вряд ли этого удастся достичь без использования резервных средств.

Что покупать:

Доходность облигаций находится на привлекательном уровне, однако, чтобы снизить риски, мы рекомендуем сократить длину и переложиться в более короткий конец кривой, который выглядит не менее привлекательным, исходя из переоценки.

Также привлекательны для покупки облигации Pemex в евро.

По нашим оценкам, спред Pemex 27 к Petrobras 27 должен составлять 50 б.п. вместо нынешних 90 б.п. Таким образом, спред должен снизиться на 140 б.п. в пользу Pemex 27.

Мы считаем, что спред длинных бумаг Pemex к суверенной кривой должен составлять 175 б.п. вместо текущих 275 б.п. Однако это совсем не значит, что спред между ними должен сужаться. Мы допускаем, что доходность Pemex будет сужаться одновременно с расширением суверенной кривой. Мы считаем привлекательным короткий конец, к которому относятся Pemex 8% 19s, 6% ‘20s, 3,250% ‘20s, 3,125% ‘20s, 5,50% ‘21s, 6,375% ‘21s, 4,875% ‘22s, 5,375% ‘22s, 3,50% ‘23s.

Преимущества инвестиций в долларовые бумаги Pemex:

Правительство уменьшает долговое бремя компании после чрезмерных налогов, установленных для предприятия с целью увеличения доходов бюджета. На протяжении последних пяти лет трансферы компании в госбюджет составляли в среднем 45% выручки, или 83% скорректированной EBITDA

По словам президента Мексики Андреса Мануэля Лопеса Обрадора, налоговые послабления призваны восстановить нефтедобычу Pemex до 1,9 млн барр. в сутки к концу года и 2,4 млн барр. в сутки к концу 2024 г.

Активная поддержка со стороны правительства. По замыслу президента, федеральные власти выделят Pemex 75 млн мексиканских песо ($3,7 млрд), чтобы предотвратить увеличение долгового бремени компании

Средства для Pemex найдут за счет экономии федерального бюджета, внешних заимствований для этого не потребуется, уточнил он

Официальная стратегия Мексики предусматривает развитие страны в направлении энергетической самодостаточности, а также возвращение Pemex к доминирующему положению на внутреннем рынке

Для этого определены три цели инвестиционной программы Pemex: 1) наращивание производства до 2,4 млн барр. в сутки к 2024 г.; 2) перестройка работы шести НПЗ для повышения показателей использования мощностей; 3) создание нового НПЗ в Дос-Бокас ($8 млрд), которое вместе с перестройкой других заводов позволит Pemex производить бензин в объеме 781 тыс. барр. в сутки и дизельное топливо в объеме 560 тыс. барр. в сутки к 2022 г.

Пока рейтинг компании находится на инвестиционном уровне, ее облигации входят в портфели международных фондов, таких как Barclays, JP Morgan EMBI, что обеспечивает хороший уровень ликвидности и доходности

Ключевые риски:

Снижение рейтинга Pemex до «мусорного» уровня спровоцирует значительный отток ликвидности из международных облигационных фондов и обвал цен на бонды компании

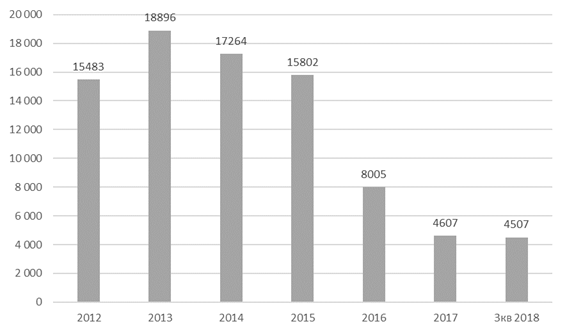

Доля средств Pemex в доходах госбюджета сократилась до 11,3%, или 435 млн мексиканских песо, в 2016 и 2017 гг., с 850 млн мексиканских песо в 2011 и 2014 гг., однако трансферы в бюджет в сравнении с денежным потоком компании остаются значительными

Финансовое положение Pemex последовательно ухудшалось — с 2009 г. у компании значительно росли долги и отрицательная разность между стоимостью обеспечения и кредитной задолженностью. На текущую задолженность Pemex не распространяются четкие гарантии мексиканского правительства

На конец сентября долг компании составлял $106 млрд

Добыча Pemex сокращается 14-й год подряд, за это время показатель упал до 1,7 млн с 3,4 млн барр. в сутки

В 2019 г. отрицательный свободный денежный поток Pemex может достичь $4 млрд, дефицит — увеличиться до $17 млрд, если компания нарастит инвестиции до уровня, который стабилизирует ее добычу, прогнозирует Fitch

Собственная кредитоспособность (SCP) Pemex соответствует долгосрочному рейтингу дефолта эмитента (РДЭ) на уровне B-, если бы компания не принадлежала государству, а власти — не оказывали ей финансовую поддержку. Собственная кредитоспособность Pemex продолжит ухудшаться и, возможно, достигнет уровня CCC в краткосрочной перспективе, если мексиканское правительство продолжит выкачивать из компании значительные средства. Это приведет к уменьшению денежных средств от операционной деятельности (FFO), отрицательному свободному денежному потоку и увеличению кредитного плеча

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба