12 февраля 2019 DollarCollapse.com Рубино Джон

Ключевое открытие австрийской экономической школы (а может, и ВСЕЙ экономики) заключается в том, что имеет значение как сумма займа, так и ее использование.

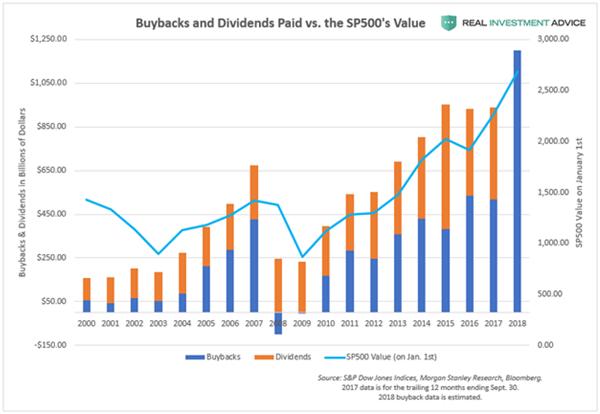

Наглядная иллюстрация – американский корпоративный долг, чья структура в последнее время изменилась пугающим образом. Если вкратце, то после того как США снизили процентные ставки до исторически низких уровней, чтобы Великая рецессия не превратилась в депрессию, публичные компании поняли, что могут брать кредиты со ставкой ниже дивидендов их акций, использовать выручку для выкупа собственных акций и в процессе генерировать свободный денежный поток. И вишенка на торте – возросший спрос толкает цену акций вверх и приносит директорам компаний еще большие годовые премии.

И они делали это в эпических масштабах.

Выкупы акций и выплаченные дивиденды vs. S&P 500

Выкупы и дивиденды в млрд $; Значение S&P 500 на 1 января

Выкупы; Дивиденды; S&P 500 (на 1 янв.)

Источники: S&P Dow Jones Indices, Morgan Stanley Research, Bloomberg

Данные за 2017 г. – скользящее 12-месячное значение до 30 сентября.

Выкупы в 2018 г. – предварительная оценка.

Но – вспомним открытие австрийской школы – результатом стал стремительный рост долга без каких-либо новых продуктивных активов, чтобы компенсировать издержки.

Вообще говоря, когда долг растет быстрее текущих доходов, это равнозначно снижению кредитоспособности. Таким образом, все эти займы привели к нескольким триллионам долларов долга по облигациям с рейтингом чуть выше мусорных. Вот что об этом думает инвестиционный менеджер Луис Гейв (Louis Gave):

Размер корпоративного долга по облигациям, стоящим на одну ступень выше мусорных, никогда не был больше, предупреждает Луис Гейв (The Size of Corporate Debt One Rung Above Junk Has Never Been Greater, Warns Louis Gave)

Итак, рейтинг облигаций сотен американских компаний вскоре может быть понижен до статуса мусорных. Тогда им придется заплатить намного больше, чтобы рефинансировать свой долг (а в некоторых случаях – выплатить зарплаты сотрудникам), что запустит крутое пике, ведущее – если история прошлых долговых излишеств нас чему-то учит – к массовым банкротствам.

И, как отмечает Гейв, значительная часть этих облигаций находится у пенсионных фондов, уже и так готовых рухнуть во время следующей рецессии.

Наглядная иллюстрация – американский корпоративный долг, чья структура в последнее время изменилась пугающим образом. Если вкратце, то после того как США снизили процентные ставки до исторически низких уровней, чтобы Великая рецессия не превратилась в депрессию, публичные компании поняли, что могут брать кредиты со ставкой ниже дивидендов их акций, использовать выручку для выкупа собственных акций и в процессе генерировать свободный денежный поток. И вишенка на торте – возросший спрос толкает цену акций вверх и приносит директорам компаний еще большие годовые премии.

И они делали это в эпических масштабах.

Выкупы акций и выплаченные дивиденды vs. S&P 500

Выкупы и дивиденды в млрд $; Значение S&P 500 на 1 января

Выкупы; Дивиденды; S&P 500 (на 1 янв.)

Источники: S&P Dow Jones Indices, Morgan Stanley Research, Bloomberg

Данные за 2017 г. – скользящее 12-месячное значение до 30 сентября.

Выкупы в 2018 г. – предварительная оценка.

Но – вспомним открытие австрийской школы – результатом стал стремительный рост долга без каких-либо новых продуктивных активов, чтобы компенсировать издержки.

Вообще говоря, когда долг растет быстрее текущих доходов, это равнозначно снижению кредитоспособности. Таким образом, все эти займы привели к нескольким триллионам долларов долга по облигациям с рейтингом чуть выше мусорных. Вот что об этом думает инвестиционный менеджер Луис Гейв (Louis Gave):

Размер корпоративного долга по облигациям, стоящим на одну ступень выше мусорных, никогда не был больше, предупреждает Луис Гейв (The Size of Corporate Debt One Rung Above Junk Has Never Been Greater, Warns Louis Gave)

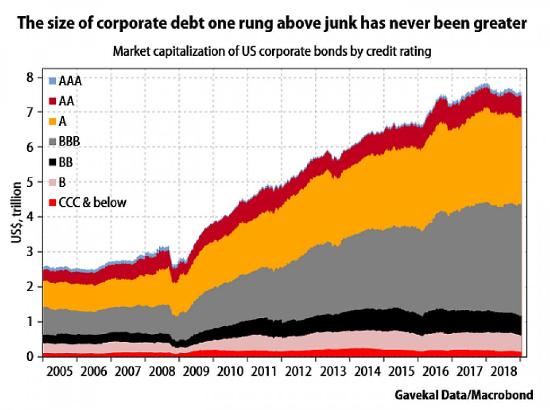

Луис Гейв из Gavekal Research говорит, что крупнейший источник потенциальной нестабильности в ближайшие годы кроется в огромном росте американского рынка корпоративных облигаций, особенно с рейтингом BBB (почти мусорных).

Гейв недавно рассказал FSInsider, что этот рынок существенно обогнал экономику и во время следующего спада его может ждать перезагрузка, что все больше беспокоит финансовых стратегов.

По поводу потенциальных проблемных точек финансовых рынков или глобальной экономики Гейв сказал: «Если спросить французских клиентов, они обычно указывают на Италию. Если спросить итальянских клиентов, они указывают на DeutscheBank. А если спросить немецких клиентов, они указывают на Францию. Когда я общаюсь с американскими клиентами, большинство из них указывают на Китай как на страну с непомерно большим долгом, где вот-вот что-то может случиться».

Однако Гейв видит не менее вероятный источник потенциальных проблем, поскольку, как он заметил, «размер корпоративного долга по облигациям, стоящим на одну ступень выше мусорных, никогда не был больше» (см. ниже).

Размер корпоративного долга по облигациям, стоящим на одну ступень выше мусорных, никогда не был больше

Рыночная капитализация американских корпоративных облигаций по кредитному рейтингу

трлн$

AAA; AA; A; BBB; BB; B; CCC и ниже

Проблема сегодня, по словам Гейва, «в том, что часть огромного роста, наблюдавшегося на американском рынке корпоративных облигаций, на самом деле происходила в категории BBB. А следовательно, если начнется экономический спад (когда обычно происходит понижение кредитного рейтинга), то облигации инвестиционного уровня превратятся в облигации неинвестиционного уровня».

Гейва беспокоит, что это может вызвать ударную волну на всех финансовых рынках, так как американские корпоративные облигации массово держат пенсионные фонды, инвестиционные банки и крупные институты по всему миру.

«Есть реальные вопросы ко всем тем облигациям, что выпускаются компаниями с отрицательным денежным потоком в энергетическом секторе», – сказал он. А следовательно, возникают вопросы и к облигациям промышленного, автомобильного секторов и сектора недвижимости.

Гейв спрашивает: способствовал ли этот рост долга «финансированию покупки активов, позволяющих обслуживать долг и затем погасить его, или же он на самом деле финансировал огромный рост выкупа акций и финансового инжиниринга?» По словам Гейва, если верен второй вариант, то это значит, что наши балансы обременены намного больше, чем в предыдущих циклах».

Гейв недавно рассказал FSInsider, что этот рынок существенно обогнал экономику и во время следующего спада его может ждать перезагрузка, что все больше беспокоит финансовых стратегов.

По поводу потенциальных проблемных точек финансовых рынков или глобальной экономики Гейв сказал: «Если спросить французских клиентов, они обычно указывают на Италию. Если спросить итальянских клиентов, они указывают на DeutscheBank. А если спросить немецких клиентов, они указывают на Францию. Когда я общаюсь с американскими клиентами, большинство из них указывают на Китай как на страну с непомерно большим долгом, где вот-вот что-то может случиться».

Однако Гейв видит не менее вероятный источник потенциальных проблем, поскольку, как он заметил, «размер корпоративного долга по облигациям, стоящим на одну ступень выше мусорных, никогда не был больше» (см. ниже).

Размер корпоративного долга по облигациям, стоящим на одну ступень выше мусорных, никогда не был больше

Рыночная капитализация американских корпоративных облигаций по кредитному рейтингу

трлн$

AAA; AA; A; BBB; BB; B; CCC и ниже

Проблема сегодня, по словам Гейва, «в том, что часть огромного роста, наблюдавшегося на американском рынке корпоративных облигаций, на самом деле происходила в категории BBB. А следовательно, если начнется экономический спад (когда обычно происходит понижение кредитного рейтинга), то облигации инвестиционного уровня превратятся в облигации неинвестиционного уровня».

Гейва беспокоит, что это может вызвать ударную волну на всех финансовых рынках, так как американские корпоративные облигации массово держат пенсионные фонды, инвестиционные банки и крупные институты по всему миру.

«Есть реальные вопросы ко всем тем облигациям, что выпускаются компаниями с отрицательным денежным потоком в энергетическом секторе», – сказал он. А следовательно, возникают вопросы и к облигациям промышленного, автомобильного секторов и сектора недвижимости.

Гейв спрашивает: способствовал ли этот рост долга «финансированию покупки активов, позволяющих обслуживать долг и затем погасить его, или же он на самом деле финансировал огромный рост выкупа акций и финансового инжиниринга?» По словам Гейва, если верен второй вариант, то это значит, что наши балансы обременены намного больше, чем в предыдущих циклах».

Итак, рейтинг облигаций сотен американских компаний вскоре может быть понижен до статуса мусорных. Тогда им придется заплатить намного больше, чтобы рефинансировать свой долг (а в некоторых случаях – выплатить зарплаты сотрудникам), что запустит крутое пике, ведущее – если история прошлых долговых излишеств нас чему-то учит – к массовым банкротствам.

И, как отмечает Гейв, значительная часть этих облигаций находится у пенсионных фондов, уже и так готовых рухнуть во время следующей рецессии.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба