28 февраля 2019 Zero Hedge

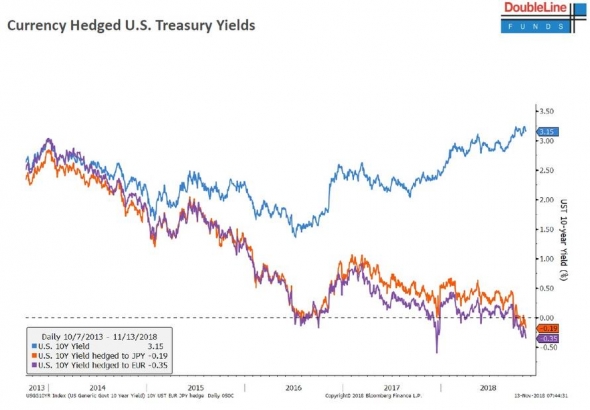

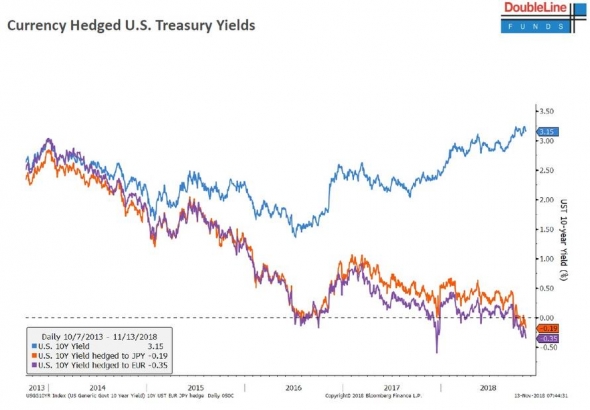

Небольшой разбор материала выложенного на ZeroHedge по американским трежерис. Просматривается явная тенденция на замещение внешних держателей государственных долговых обязательств на внутренних участников рынка. Во-первых, этому способствует растущая стоимость хеджирования таких вложений для иностранных инвесторов из-за растущей ставки овернайт. Это хорошо видно из диаграммы ниже, синяя линия — доходность трежерис для внутренних держателей, оранжевая — для японцев и фиолетовая — европейцев.

(Доходность гос. облигаций США для внутренних инвесторов (синяя линия), японцев (оранжевая линия) и европейцев (фиолетовая линия))

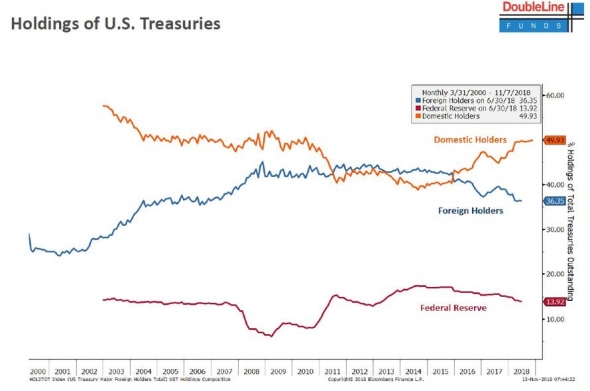

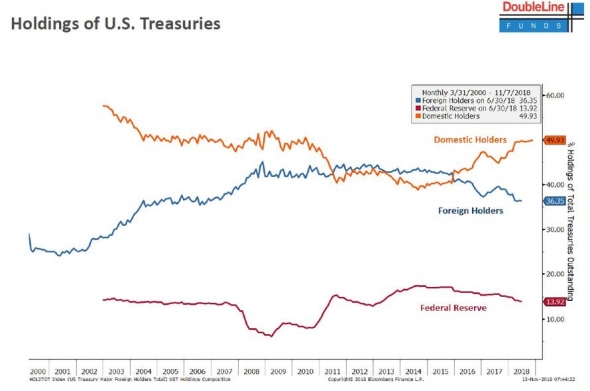

Процентный доход иностранных инвесторов от владения американскими гос. облигациями неуклонно снижался все последние годы. Это привело к падению доли иностранцев (синяя линия) на рынке государственного долга и пропорциональному росту числа внутренних держателей (оранжевая линия):

(Доля внутренних (оранжевая линия) и иностранных (синяя линия) инвесторов на рынке гос. долга США)

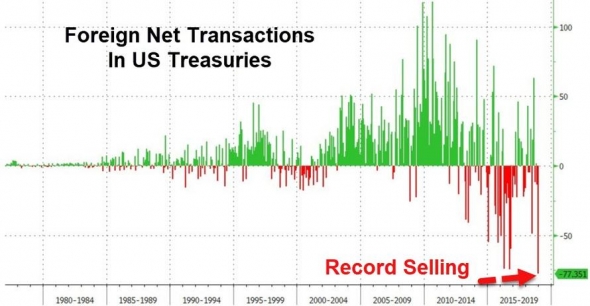

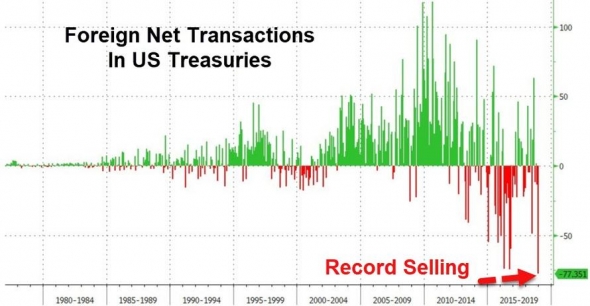

Это хорошо видно и из суммарного потока иностранных инвестиций на рынок трежерис — начиная с 2015 года он устойчиво отрицательный:

(Суммарный поток иностранных инвестиций на рынок государственного долга США)

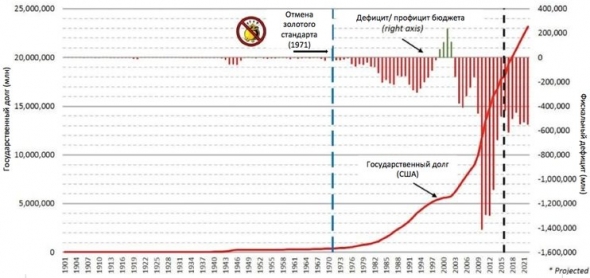

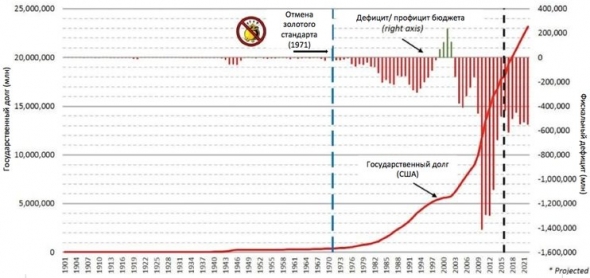

Ключевая проблема состоит в том, что после отмены золотого стандарта Никсоном в 1971 году объем государственных заимствований в США растет по экспоненте, а бюджет устойчиво дефицитный все последние десятилетия:

(Динамика государственного долга США до и после отмены золотого стандарта Никсоном в 1971 году)

Таким образом, США нуждаются в постоянном притоке инвестиций на свой долговой рынок для покрытия дефицита бюджета. И в текущих условиях поддержать этот поток можно только за счет внутренних инвесторов путем реализации японского сценария (где основными держателями государственного долга являются именно внутренние инвесторы, в основном пенсионные фонды). Однако уход иностранных инвесторов с этого рынка чреват для доллара утратой статуса резервной валюты, что может привести к его значительному обесценению относительно других валют. В этом случае спасительным сценарием для США мог бы стать рост нефтяного экспорта, так как иностранный спрос на доллары мог бы поддерживаться за счет необходимости покупки американских энергоносителей.

(Доходность гос. облигаций США для внутренних инвесторов (синяя линия), японцев (оранжевая линия) и европейцев (фиолетовая линия))

Процентный доход иностранных инвесторов от владения американскими гос. облигациями неуклонно снижался все последние годы. Это привело к падению доли иностранцев (синяя линия) на рынке государственного долга и пропорциональному росту числа внутренних держателей (оранжевая линия):

(Доля внутренних (оранжевая линия) и иностранных (синяя линия) инвесторов на рынке гос. долга США)

Это хорошо видно и из суммарного потока иностранных инвестиций на рынок трежерис — начиная с 2015 года он устойчиво отрицательный:

(Суммарный поток иностранных инвестиций на рынок государственного долга США)

Ключевая проблема состоит в том, что после отмены золотого стандарта Никсоном в 1971 году объем государственных заимствований в США растет по экспоненте, а бюджет устойчиво дефицитный все последние десятилетия:

(Динамика государственного долга США до и после отмены золотого стандарта Никсоном в 1971 году)

Таким образом, США нуждаются в постоянном притоке инвестиций на свой долговой рынок для покрытия дефицита бюджета. И в текущих условиях поддержать этот поток можно только за счет внутренних инвесторов путем реализации японского сценария (где основными держателями государственного долга являются именно внутренние инвесторы, в основном пенсионные фонды). Однако уход иностранных инвесторов с этого рынка чреват для доллара утратой статуса резервной валюты, что может привести к его значительному обесценению относительно других валют. В этом случае спасительным сценарием для США мог бы стать рост нефтяного экспорта, так как иностранный спрос на доллары мог бы поддерживаться за счет необходимости покупки американских энергоносителей.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба