19 марта 2019 LiteForex Демиденко Дмитрий

Если сосредоточить внимание на нескольких точках, можно пропустить большую картину. Прогноз FOMC по ставке по федеральным фондам был задуман чтобы помочь инвесторам прояснить ситуацию, однако на практике оказалось, что он приводит к путанице на рынке. Оценка будущей траектории ставки производится с учетом ожиданий каждого члена Комитета о состоянии здоровья экономики США в будущем. Она не отражает риски изменения мировоззрения. В частности, в декабре большинство представителей ФРС прогнозировали от одного до трех актов монетарной рестрикции в 2019, что привело к серьезному падению фондовых индексов. Инвесторы не поняли, почему центробанк проигнорировал встречные ветры для американского ВВП. В марте рынок ожидает существенной корректировки оценок.

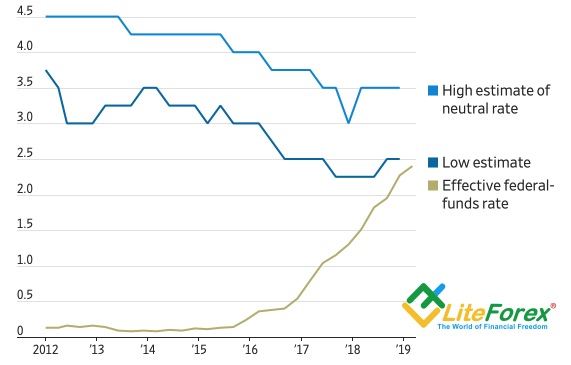

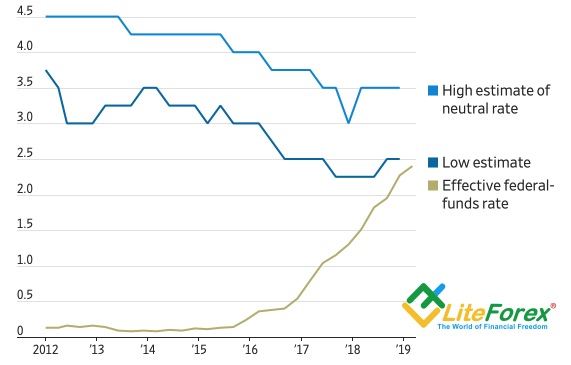

Близость ставки по федеральным фондам к нейтральному уровню, который не разгоняет и не тормозит экономику, внешние риски и признаки замедления ВВП США в первом квартале усиливают вероятность снижения медианного значения точек dot. Вероятнее всего, члены FOMC покажут рынкам свое желание ужесточить денежно-кредитной политику не два, а один раз в текущем году. По мнению UBS, американская экономика замедлится до 0,5% кв/кв в январе-марте, что позволяет ФРС ухудшить прогноз как по ВВП, так и по ставке. Goldman Sachs продолжает верить в пару актов монетарной рестрикции в 2019-2020, а Black Rock отмечает, что рынки недооценивают шансы ужесточения денежно-кредитной политики во второй половине года на фоне разгона экономики и инфляции.

Динамика нейтральной и эффективной ставки

Источник: Wall Street Journal.

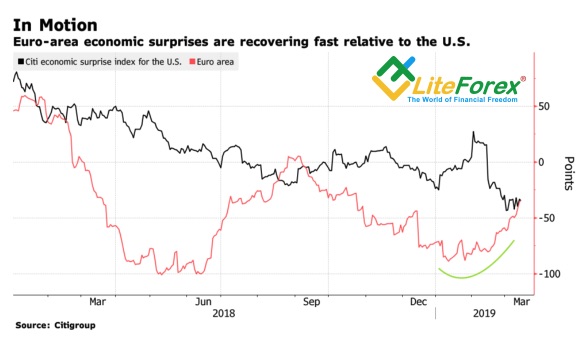

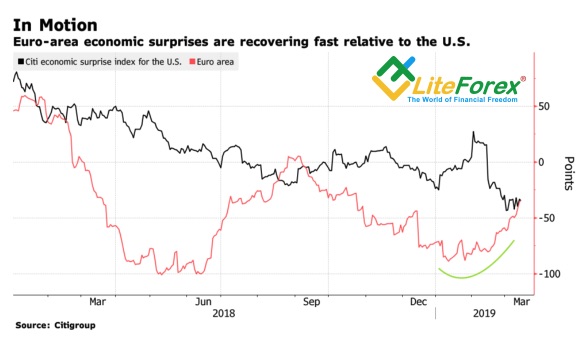

Теоретически рост вероятности повышения ставки ФРС будет приводить к укреплению доллара США, однако нужно понимать, что в любой паре всегда две валюты. Если «голубиная» риторика Джерома Пауэлла не смогла опрокинуть гринбек из-за адекватного ответа центробанков-конкурентов, то улучшение фундамента в еврозоне может стать мощным противовесом росту индекса USD. Согласно исследованиям Credit Suisse, если европейский индекс экономических сюрпризов повышается по отношению к американскому аналогу, то EUR/USD идет в рост с временным лагом в три месяца. Morgan Stanley считает, что мягкие финансовые условия, сильное потребление во Франции и восстановление немецкой автомобильной промышленности закладывают фундамент под ревальвацию евро.

Динамика индексов экономических сюрпризов США и еврозоны

Источник: Bloomberg.

Сценарий постепенного восстановления «бычьего» долгосрочного тренда по основной валютной пары является для меня базовым. Вполне возможно, EUR/USDуже нащупала дно и мартовское заседание FOMC позволит покупателям закрепиться выше середины торгового диапазона 1,125-1,15. Получится – у «быков» появится мощный плацдарм для будущих атак. В качестве основных рисков оптимистичного для единой европейской валюты прогноза выступают отсутствие соглашения между Вашингтоном и Пекином, начало торговой войны США и ЕС, беспорядочный Brexit и выборы в Европарламент.

Близость ставки по федеральным фондам к нейтральному уровню, который не разгоняет и не тормозит экономику, внешние риски и признаки замедления ВВП США в первом квартале усиливают вероятность снижения медианного значения точек dot. Вероятнее всего, члены FOMC покажут рынкам свое желание ужесточить денежно-кредитной политику не два, а один раз в текущем году. По мнению UBS, американская экономика замедлится до 0,5% кв/кв в январе-марте, что позволяет ФРС ухудшить прогноз как по ВВП, так и по ставке. Goldman Sachs продолжает верить в пару актов монетарной рестрикции в 2019-2020, а Black Rock отмечает, что рынки недооценивают шансы ужесточения денежно-кредитной политики во второй половине года на фоне разгона экономики и инфляции.

Динамика нейтральной и эффективной ставки

Источник: Wall Street Journal.

Теоретически рост вероятности повышения ставки ФРС будет приводить к укреплению доллара США, однако нужно понимать, что в любой паре всегда две валюты. Если «голубиная» риторика Джерома Пауэлла не смогла опрокинуть гринбек из-за адекватного ответа центробанков-конкурентов, то улучшение фундамента в еврозоне может стать мощным противовесом росту индекса USD. Согласно исследованиям Credit Suisse, если европейский индекс экономических сюрпризов повышается по отношению к американскому аналогу, то EUR/USD идет в рост с временным лагом в три месяца. Morgan Stanley считает, что мягкие финансовые условия, сильное потребление во Франции и восстановление немецкой автомобильной промышленности закладывают фундамент под ревальвацию евро.

Динамика индексов экономических сюрпризов США и еврозоны

Источник: Bloomberg.

Сценарий постепенного восстановления «бычьего» долгосрочного тренда по основной валютной пары является для меня базовым. Вполне возможно, EUR/USDуже нащупала дно и мартовское заседание FOMC позволит покупателям закрепиться выше середины торгового диапазона 1,125-1,15. Получится – у «быков» появится мощный плацдарм для будущих атак. В качестве основных рисков оптимистичного для единой европейской валюты прогноза выступают отсутствие соглашения между Вашингтоном и Пекином, начало торговой войны США и ЕС, беспорядочный Brexit и выборы в Европарламент.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба