25 марта 2019 LiteForex Демиденко Дмитрий

Стремительное падение деловой активности в производственном секторе еврозоны подрезало крылья «быкам» по EUR/USD. Индекс менеджеров по закупкам в марте упал до минимальной отметки с 2013 года, что заставило инвесторов сомневаться, что экономика валютного блока достигла дна. Лишь благодаря отскоку от него евро может позволить себе идти в атаку, в обратном случае риски продолжения пике основной валютной пары возрастают. Инверсия американской кривой доходности, слухи об отставке Терезы Мэй с поста премьер-министра Британии, возвращение на рынки темы торговых войн и первое с 2016 падение ставок по 10-летним долгам Германии ниже нуля стали дополнительными аргументами в пользу продаж единой европейской валюты.

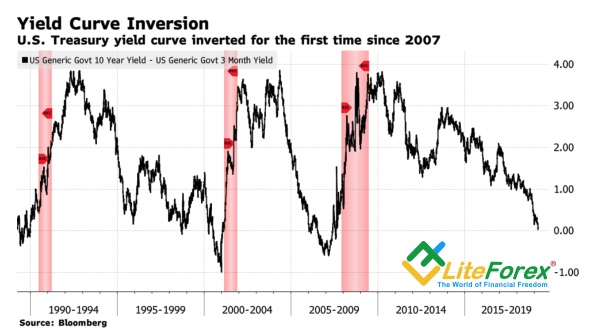

В то время как деловая активность в производственных секторах Китая, еврозоны и Японии находится ниже критической отметки 50, а в Штатах продолжает падать, рассчитывать на восстановление мирового ВВП не приходится. Экономика США с ее прогнозируемыми ФРС темпами роста в 2,1% выглядит привлекательным местом для инвестиций. Здесь и сейчас. Что будет завтра – другой вопрос. Первое с 2007 падение кривой доходности ниже нулевого уровня сигнализирует о рецессии с временным лагом в 12-18 месяцев. Показатель предсказал все спады с 1975, поэтому не стоит удивляться той панике, которую произвела инверсия.

Динамика кривой доходности США

Источник: Bloomberg.

Обвал американских фондовых индексов и связанный с ним рост спроса на активы-убежища, включая доллар США, подтолкнули котировки EUR/USD в направлении нижней границы диапазона консолидации 1,125-1,15.

Опасения по поводу дальнейшего замедления глобального ВВП способствовали снижению доходности облигаций по всему миру. Ставки японского и немецкого рынков долга упали до минимальных отметок с 2016, австралийского и новозеландского достигли исторического дна. Как правило, когда Штаты выглядят лучше остального мира, гринбек укрепляется. В настоящий момент это происходит вопреки увеличению вероятности снижения ставки по федеральным фондам в 2019 до 58%. А ведь еще три-четыре недели назад речь шла о скромных 11%! Президент ФРБ Чикаго Чарльз Эванс не ожидает ужесточения денежно-кредитной политики ранее второй половины 2020, глава ФРБ Атланты Рафаэль Бостик утверждает, что ставка от текущего уровня в 2,5% может пойти как вверх, так и вниз, а руководитель ФРБ Сент-Луиса Джеймс Буллард не видит необходимости в продолжении цикла нормализации. Для рынков очевидно, что он завершен. А в таких условиях валюта слабеет. Проблема в том, что доллар США является лучшим среди худших.

На евро оказывают давление слухи об отставке Терезы Мэй. Член Управляющего совета ЕЦБ Олли Рен назвал Brexit самым серьезным риском для экономики и финансовых рынков еврозоны, при этом падающий фунт тянет за собой и евро. Таким образом, обвал европейской деловой активности и ухудшение глобального аппетита к риску существенно изменили расстановку сил в паре EUR/USD. Для того чтобы рассчитывать на реванш, «быкам» необходимо удержать поддержки на 1,125 и 1,118 в своих руках.

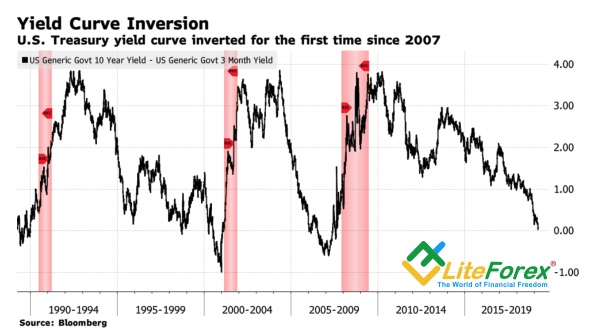

В то время как деловая активность в производственных секторах Китая, еврозоны и Японии находится ниже критической отметки 50, а в Штатах продолжает падать, рассчитывать на восстановление мирового ВВП не приходится. Экономика США с ее прогнозируемыми ФРС темпами роста в 2,1% выглядит привлекательным местом для инвестиций. Здесь и сейчас. Что будет завтра – другой вопрос. Первое с 2007 падение кривой доходности ниже нулевого уровня сигнализирует о рецессии с временным лагом в 12-18 месяцев. Показатель предсказал все спады с 1975, поэтому не стоит удивляться той панике, которую произвела инверсия.

Динамика кривой доходности США

Источник: Bloomberg.

Обвал американских фондовых индексов и связанный с ним рост спроса на активы-убежища, включая доллар США, подтолкнули котировки EUR/USD в направлении нижней границы диапазона консолидации 1,125-1,15.

Опасения по поводу дальнейшего замедления глобального ВВП способствовали снижению доходности облигаций по всему миру. Ставки японского и немецкого рынков долга упали до минимальных отметок с 2016, австралийского и новозеландского достигли исторического дна. Как правило, когда Штаты выглядят лучше остального мира, гринбек укрепляется. В настоящий момент это происходит вопреки увеличению вероятности снижения ставки по федеральным фондам в 2019 до 58%. А ведь еще три-четыре недели назад речь шла о скромных 11%! Президент ФРБ Чикаго Чарльз Эванс не ожидает ужесточения денежно-кредитной политики ранее второй половины 2020, глава ФРБ Атланты Рафаэль Бостик утверждает, что ставка от текущего уровня в 2,5% может пойти как вверх, так и вниз, а руководитель ФРБ Сент-Луиса Джеймс Буллард не видит необходимости в продолжении цикла нормализации. Для рынков очевидно, что он завершен. А в таких условиях валюта слабеет. Проблема в том, что доллар США является лучшим среди худших.

На евро оказывают давление слухи об отставке Терезы Мэй. Член Управляющего совета ЕЦБ Олли Рен назвал Brexit самым серьезным риском для экономики и финансовых рынков еврозоны, при этом падающий фунт тянет за собой и евро. Таким образом, обвал европейской деловой активности и ухудшение глобального аппетита к риску существенно изменили расстановку сил в паре EUR/USD. Для того чтобы рассчитывать на реванш, «быкам» необходимо удержать поддержки на 1,125 и 1,118 в своих руках.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба