25 марта 2019 Tickmill Идиатулин Артур

Глава ФРБ Чикаго Чарльз Эванс вмешался в рынок с заявлением в понедельник заявив, что он разделяет беспокойство рынков касательно плоской кривой доходности, однако уверовав что американская экономика сохраняет перспективы подъема.

Чиновникам ФРС все сложнее не обращать внимание на изменения в структуре ставок, которые, не смотря на череду откатов в политике, продолжают «обвинять» ЦБ в недостаточной гибкости.

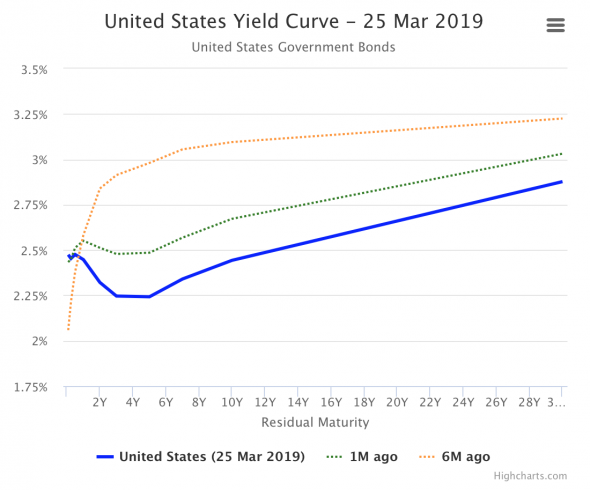

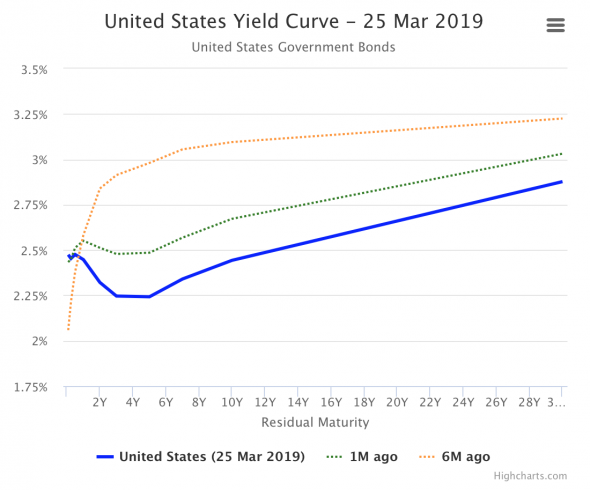

Кривая доходности, представляющая собой функцию непрерывно начисляемых процентных ставок по бескупонным облигациям от срока их погашения, принимает все более «тревожную» форму для экономики США. Исторические примеры показывают, что превышение доходности по облигациям ближнего срока погашения облигаций дальнего срока погашения предшествовали рецессиям. Одной из логичных версий такого поведения является теория ожиданий процентных ставок. Например, если участник рынка хочет вложить средства на два года, он представлен перед двумя альтернативами: купить однолетнюю облигацию, а затем реинвестировать полученные средства по будущей спот ставке в такую же облигацию с погашением через год, либо сразу купить сейчас двухлетнюю облигацию. Однако, если участник рынка ожидает, что будущая спот ставка упадет, то ему выгоднее купить сейчас двухлетнюю облигацию, так как доход будет больше, чем от стратегии реинвестирования. И наоборот при ожиданиях роста спот ставки в будущем выгоднее купить однолетнюю облигацию и затем реинвестировать средства по более высокой ставке.

Если считать, что процентная ставка является отражает равновесный объем предложения и спроса на инвестиции в экономике, то ожидания снижения процентной ставки означает либо увеличение предложения инвестиций, либо падение спроса на них. Снижение спроса на инвестиции является в свою очередь признаком замедления экономического роста, а при ожиданиях интенсивного падения процентной ставки как это видно из кривой доходности США – рецессию.

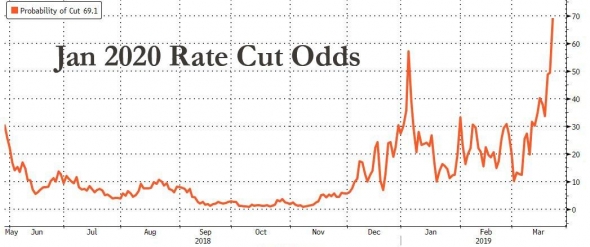

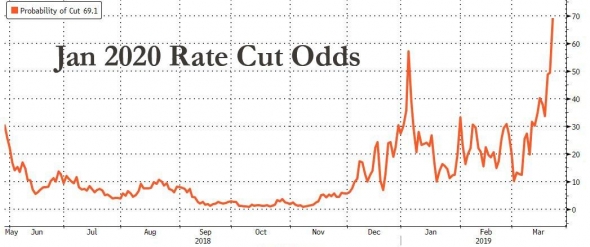

В прошлую пятницу доходность по 3-месячным казначейским облигациям выросла впервые с кризиса 2007 года превысила доходность 10-летних бумаг. Это сопровождается ожиданиями сокращения процентной ставки в 2020 году согласно фьючерсам на ставку, которые нащупали твердую опору в виде сильного акцента ФРС на осторожность, обозначенную на последнем заседании.

Инверсия кривой доходности в США на простом примере

Продолжающаяся инверсия кривой после прошедшей встречи, на котором ФРС устранил даже малейшие намеки об ужесточении, поднимает вопрос о достаточности отката в политике и возможном «требовании» рынка получить сигнал о начале нового стимулирования.

Инверсия кривой доходности в США на простом примере

Эванс, который принимает участие в голосовании по решениям FOMC заявил, что часть факторов вызывающих инверсию кривой приходится на структурные изменения экономики, связанные с замедлением долгосрочных темпов роста и реальных процентных ставок. По его мнению, с учетом долгосрочных трендов для кривой доходности будет все больше характерна «плоская» форма. В контексте той же теории ожиданий процентных ставок это звучит очень логично, если в основу ожиданий положена не очередная фаза экономического спада, а снижение долгосрочного тренда экономического роста. Тогда уплощенная форма кривой будет являться следствием естественной долгосрочной динамики ВВП и в этом нет ничего страшного.

По мнению Эванса, ФРС должен потерпеть с повышением ставки до второго полугодия следующего года. Примечательно что еще в январе чиновник ожидал три повышения ставки в 2019, указывая на то, что даже всемогущий ФРС может сильно просчитываться в политике и иногда стоит прислушиваться мнения рынков.

Разумеется, степень оптимистичности в мнениях ФРС всегда превосходит мнение нерасположенных к риску рынков, поэтому сейчас рынок настраивается на большие уступки ФРС, что видно из ожиданий снижения ставки в 2020 году.

Чиновникам ФРС все сложнее не обращать внимание на изменения в структуре ставок, которые, не смотря на череду откатов в политике, продолжают «обвинять» ЦБ в недостаточной гибкости.

Кривая доходности, представляющая собой функцию непрерывно начисляемых процентных ставок по бескупонным облигациям от срока их погашения, принимает все более «тревожную» форму для экономики США. Исторические примеры показывают, что превышение доходности по облигациям ближнего срока погашения облигаций дальнего срока погашения предшествовали рецессиям. Одной из логичных версий такого поведения является теория ожиданий процентных ставок. Например, если участник рынка хочет вложить средства на два года, он представлен перед двумя альтернативами: купить однолетнюю облигацию, а затем реинвестировать полученные средства по будущей спот ставке в такую же облигацию с погашением через год, либо сразу купить сейчас двухлетнюю облигацию. Однако, если участник рынка ожидает, что будущая спот ставка упадет, то ему выгоднее купить сейчас двухлетнюю облигацию, так как доход будет больше, чем от стратегии реинвестирования. И наоборот при ожиданиях роста спот ставки в будущем выгоднее купить однолетнюю облигацию и затем реинвестировать средства по более высокой ставке.

Если считать, что процентная ставка является отражает равновесный объем предложения и спроса на инвестиции в экономике, то ожидания снижения процентной ставки означает либо увеличение предложения инвестиций, либо падение спроса на них. Снижение спроса на инвестиции является в свою очередь признаком замедления экономического роста, а при ожиданиях интенсивного падения процентной ставки как это видно из кривой доходности США – рецессию.

В прошлую пятницу доходность по 3-месячным казначейским облигациям выросла впервые с кризиса 2007 года превысила доходность 10-летних бумаг. Это сопровождается ожиданиями сокращения процентной ставки в 2020 году согласно фьючерсам на ставку, которые нащупали твердую опору в виде сильного акцента ФРС на осторожность, обозначенную на последнем заседании.

Инверсия кривой доходности в США на простом примере

Продолжающаяся инверсия кривой после прошедшей встречи, на котором ФРС устранил даже малейшие намеки об ужесточении, поднимает вопрос о достаточности отката в политике и возможном «требовании» рынка получить сигнал о начале нового стимулирования.

Инверсия кривой доходности в США на простом примере

Эванс, который принимает участие в голосовании по решениям FOMC заявил, что часть факторов вызывающих инверсию кривой приходится на структурные изменения экономики, связанные с замедлением долгосрочных темпов роста и реальных процентных ставок. По его мнению, с учетом долгосрочных трендов для кривой доходности будет все больше характерна «плоская» форма. В контексте той же теории ожиданий процентных ставок это звучит очень логично, если в основу ожиданий положена не очередная фаза экономического спада, а снижение долгосрочного тренда экономического роста. Тогда уплощенная форма кривой будет являться следствием естественной долгосрочной динамики ВВП и в этом нет ничего страшного.

По мнению Эванса, ФРС должен потерпеть с повышением ставки до второго полугодия следующего года. Примечательно что еще в январе чиновник ожидал три повышения ставки в 2019, указывая на то, что даже всемогущий ФРС может сильно просчитываться в политике и иногда стоит прислушиваться мнения рынков.

Разумеется, степень оптимистичности в мнениях ФРС всегда превосходит мнение нерасположенных к риску рынков, поэтому сейчас рынок настраивается на большие уступки ФРС, что видно из ожиданий снижения ставки в 2020 году.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба