1 апреля 2019 ITI Capital

Глобальные рынки

S&P 500 завершает квартал лучшей динамикой более чем за 10 лет — совокупная доходность индекса с сентября 2009 г. составила 13,1%. Впрочем, это не лучший показатель среди глобальных рынков с начала года — по итогам первого квартала китайский фондовый рынок прибавил 18%, итальянский — 16%, БРИК — 13%. В разрезе секторов канадский индекс компаний производителей продукции из каннабиса (Canada Cannabis ETF) поднялся более чем на 50%, китайский IT (информационные технологии) и потребительский сектор — более чем на 30% в долларовом выражении, а также сектор здравоохранения, российский финансовый сектор (+21%) и американский IT.

На американском фондовом рынке по итогам квартала в лидерах роста оказались IT-сектор (21%), энергетика (17%), промышленный сектор (16%), потребительский сектор и недвижимость (15%). Медленнее всех рос коммуникационный сектор (8%). В лидеры роста в разрезе акций вышел Coty (75%), который занимается выпуском и распространением косметической продукции, Chipotle Mexican Grill (65%), который владеет и управляет ресторанами мексиканского фаст-фуда, Xerox (62%), Arista Networks (49%), Xilinx (49%) и Hess (48%). В число аутсайдеров вошли находящаяся в процессе банкротства PG&E (-25%), Kraft Heinz после выхода чудовищного финансового отчета за четвертый квартал (-24%) и Century Link (-19%).

Среди секторов, которые обладают относительно большим потенциалом роста в ближайшие 12 месяцев, — энергетика (19%), коммуникационные услуги (15%), медицинский и финансовый сектора (13%). У IT и S&P 500 относительно скромный потенциал роста — 6%. В разрезе компаний максимальный потенциал роста у Jefferies (60%), Abiomed (52%), Marathon Petroleum (50%), Anadarko (46%), United Rentals (40%) и CVS Health (37%).

Первый квартал выдался удачным — позитив на рынках обеспечили ожидания заключения торговой сделки между США и Китаем, пакет мер по стимулированию мировой экономики 2.0., а также переход Центробанков от ужесточения к смягчению своей денежно-кредитной политики (ДКП). Тем не менее, волатильность как фондового, так и широкого рынков остается высокой. Будущие достижения на глобальных рынках могут отчасти зависеть от исхода переговоров Вашингтона и Пекина, которые, как сообщается, выверяют каждую строчку торгового соглашения. Для дальнейшего роста американской экономики есть все предпосылки, хотя инверсия кривой доходности может указывать на то, что ФРС настроен на чересчур жесткую политику, считает глава ФРБ Миннеаполиса Нил Кашкари. Экономический советник Белого дома Ларри Кудлоу, в свою очередь, призывает ФРС «немедленно» снизить ставки на 0,25 п.п., сообщает новостной вебсайт Axios.

Мы считаем, что большая часть средств, которые будут выведены из EM, перетекут в США, как и случилось во втором полугодии прошлого года. Экономике ЕС грозят риски жесткой посадки. Великобритания, в свою очередь, стала на шаг ближе к новым парламентским выборам, после того как законодатели в третий раз отвергли сделку по Brexit, предложенную Терезой Мэй. Страна с каждый днем все ближе и ближе подходит к конституционному кризису.

График недели

Главными источниками сумятицы на рынках EM во втором квартале могут стать Турция, Россия и Бразилия

Из-за недавней волатильности на рынках Турция растеряла большую часть роста, подойдя к концу квартала с результатом 2%. Россия прибавила 11% в долларовом выражении, из-за распродаж в Бразилии рынок вырос на 7%, потеряв более 12% в связи с высокими рисками того, что пенсионная реформа не сможет оправдать ожидания инвесторов. На прошлой неделе главным источником сумятицы на рынках стали развивающиеся страны, особенно ввиду повышения волатильности в их валютах на 8 п.п. Основные потери развивающиеся страны начали нести еще 21 марта, в конце позапрошлой недели. Главным аутсайдером прошлой недели стала рынок Турции, потерявший 6%. Финансовый сектор особенно просел из-за политических неурядиц, обусловленных муниципальными выборами, которые состоялись накануне, 31 марта. На кону — более сотни руководящих должностей (мэрии и местные советы) в 81 турецкой провинции — от Греции до Сирии. Перед президентом Реджепом Тайипом Эрдоганом стоят сразу несколько проблем: усугубляющийся экономический спад, обесценение лиры и рост ставок. В этих условиях оппозиционные силы во главе с прокурдской Демократической партией народов (HDP) могут получить большую поддержку в крупных городах, что несет угрозу стабильности политического режима Эрдогана. Главные риски для развивающихся рынков могут исходить от Турции, которой грозят американские санкции из-за покупки у России ЗРК С-400.

Рубль, в свою очередь, устремился вниз, после того как США анонсировали новые санкции против России из-за инцидента в Солсбери в 2018 г.

Несмотря на недавнюю волатильность, с начала года рубль прибавил к доллару более 6%, а российские акции опередили другие развивающиеся рынки, тогда как аргентинское песо (-13%), турецкая лира (5,6%) и бразильские реал (-1,2%) снизились. За квартал рубль показал максимальный рост с тех пор как стал ЦБ отказался от валютного коридора, отправив валюту в свободное плавание (10 ноября 2014 г.), но сейчас ему грозят риски со стороны развивающихся рынков и геополитики. Российские ОФЗ (+2,5%) и корпоративные евробонды (+4%) продемонстрировали умеренную динамику в первом квартале, тогда как общий рынок EM прибавил 7%, а высокодоходные бумаги Эквадора и Сенегала — более 15% в долларовом выражении.

Российские акции растеряли часть роста. В рублевом выражении в числе лидеров оказались МРСК, Россети и ОГК-2 (+25%), БСПБ (+23%), Система (+20%), Яндекс и Лукойл (+18%). Сбербанк прибавил более 15%, однако дальнейшая динамика его бумаг зависит от геополитических рисков. В числе аутсайдеров оказались Global Truck (-16%), Sollers (-12%), Сургутнефтегаз (-9%) и Алроса (-6%).

Остальные классы активов демонстрируют высокую доходность

Brent с начала года подорожал более чем на 26%, среди других сырьевых товаров заметно выросли никель (21%) и железная руда (+15%).

Динамика Brent по итогам квартала стала лучшей с 2009 г. Бенчмарк поднялся выше $68 впервые с начала ноября в условиях сокращения поставок с проектов по всему миру — от Сибири до сланцевых месторождений США.

В числе аутсайдеров с начала года — VIX (-46%), коксующийся уголь (-13%) и пшеница (-9%). КО США с начала года поднялись в цене на 2% и недавно ускорили рост в связи с опасениями в отношении замедления экономики.

Предстоящая неделя — зарубежные рынки

Понедельник

США — Розничные продажи — февраль. Парламент Великобритании намерен рассмотреть петицию об отмене Brexit, петицию о проведении нового референдума по Brexit и петицию об обязательном выходе Великобритании из ЕС вне зависимости от заключения сделки с Брюсселем. Китай — Индекс деловой активности в производственном секторе (PMI) от Caixin

Вторник

США — продажи автомобилей в марте

Среда

Делегация КНР во главе с вице-премьером Лю Хэ проведет торговые переговоры в Вашингтоне, после визита в Пекин главы Минфина США Стивена Мнучина и торгового представителя Роберта Лайтхайзера. США — PMI сферы услуг

Пятница

Банки США, объем активов которых превышает $100 млрд, направят ФРС свои планы для проведения стресс-тестов. Параметры стресс-тестов в этом году будут жестче, поскольку ФРС ждет от них гарантий того, что они смогут продолжать кредитования в условиях глобальной рецессии

США — Прогноз данных NFP по рынку труда

Нефть

Цена нефти Brent в конце недели устремилась к новым рекордным уровням, завершив пятницу на уровне $68,4/барр. Несмотря на появление новых индикаторов замедления глобального экономического роста, сокращение поставок нефти остается более существенным фактором для участников рынка.

В середине недели некоторое давление на котировки Brent оказали данные об увеличении запасов нефти в США на 2,1 млн барр. против ожидаемого сокращения. Объем добычи нефти в США сохранился на прежнем уровне — 12,1 млн б/с.

Венесуэла снова столкнулась с проблемами в электроснабжении, что затрудняет работу нефтяного сектора страны. С другой стороны, администрация США предупредила иностранные компании, связанные с торговлей нефтью и нефтепродуктами, что любые прямые, непрямые или бартерные сделки по закупке нефти и нефтепродуктов у Венесуэлы будут рассматриваться как нарушение американских санкций.

Российский рынок

Российский рынок закрыл неделю в минусе, индекс Мосбиржи снизился на 0,43%, РТС — на 3,2%. Рубль ослаб к доллару и евро до 65,64 руб. и 73,66 руб. соответственно после новостей о готовящихся санкциях против России в связи с инцидентом в Солсбери, а также сообщений о возможных санкциях в связи с ситуацией в Венесуэле.

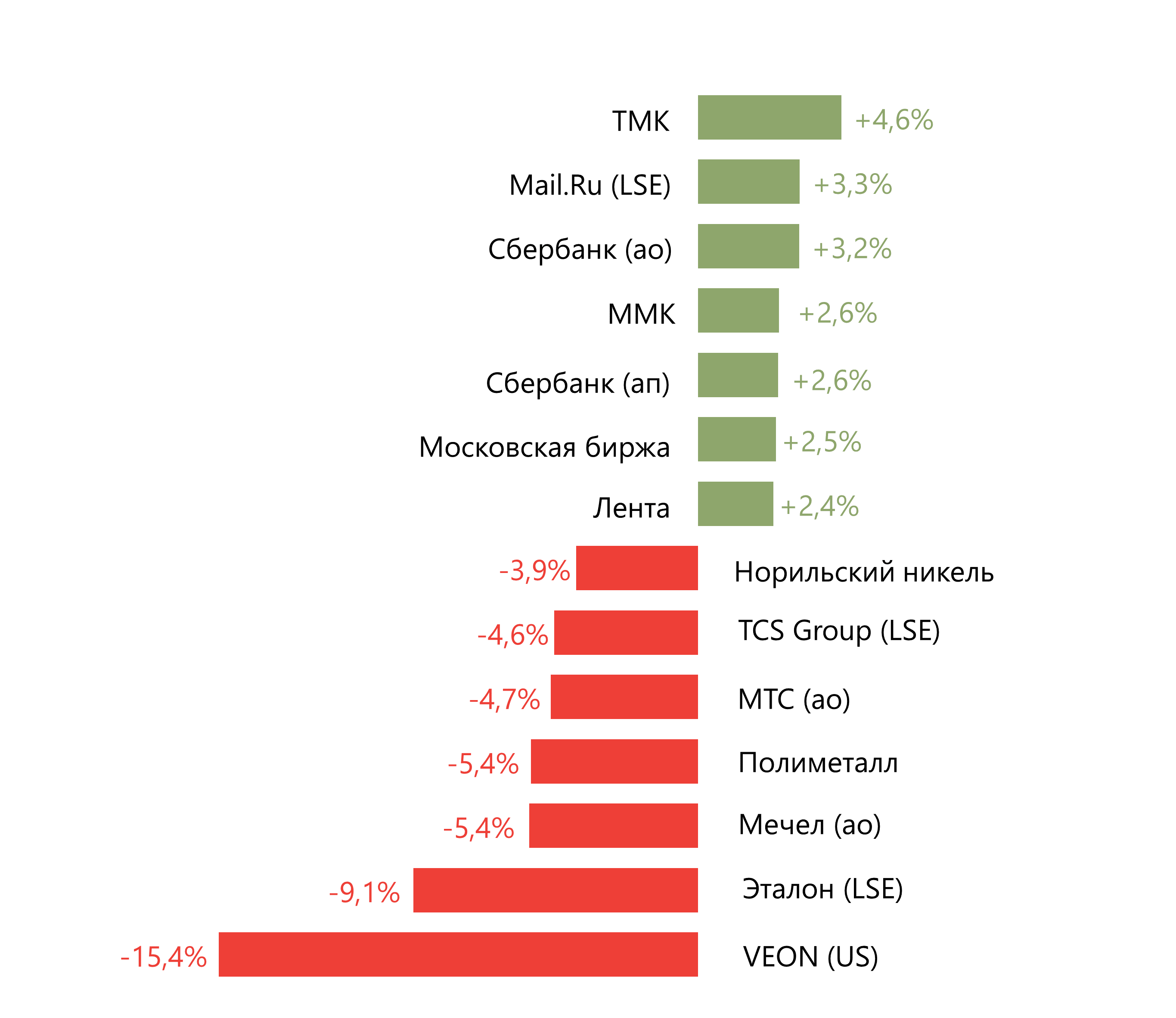

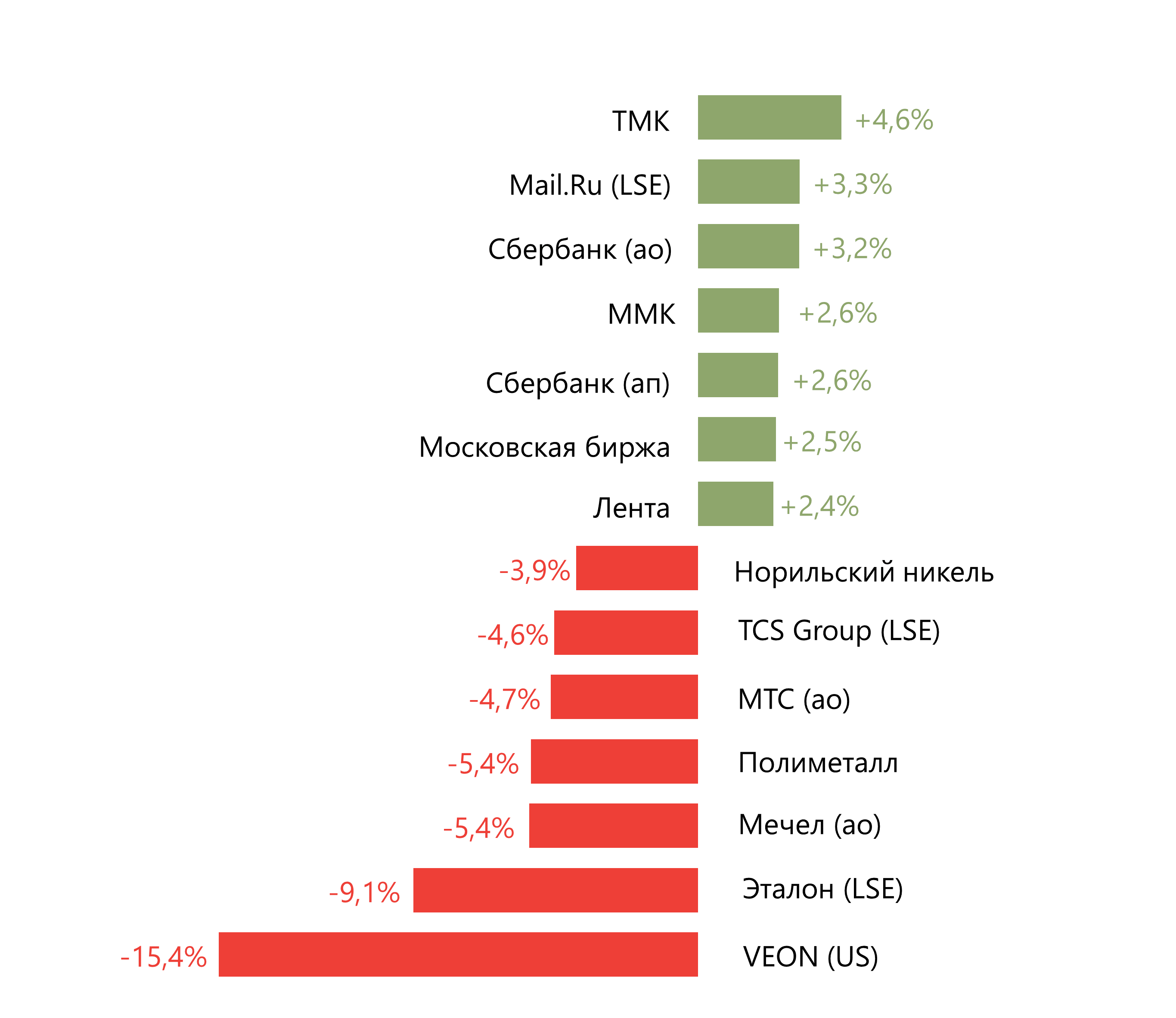

График: Лидеры роста и падения за неделю

Наибольшее падение за неделю продемонстрировали АДР Veon (-15,4%) после сообщения о продаже части пакета Telenor по цене ниже рынка, при этом к концу недели котировки упали даже ниже цены данной сделки. Акции Эталона упали на 9,1%, Мечела (ао) — на 5,4%, Полиметалла — на 5,4%, МТС ао — на 4,7%, TCS Group LSE — на 4,6%. Бумаги Норильского Никеля оказались под давлением новостей о намерении Интерроса изменить формулу расчета дивидендов Норникеля в сторону понижения на фоне ожидаемого роста объема инвестиционной программы компании.

Лидерами роста стали ТМК (+4,6%), который все еще отыгрывает новость о заключении сделки по продаже американского дивизиона IPSCO Tubulars Inc. с Tenaris за $1 209 млн, Mail.Ru Group (+3,3%), Сбербанк ао (+2,6%), Московская биржа (+2,5%), Лента (+2,4%).

Предстоящая неделя — российский рынок

Отчётность по МСФО опубликуют девелоперы ПИК и Эталон, АФК Система и ритейлер О’кей.

АФК Системе пока не удалось снизить долговую нагрузку до 190 млрд руб. ввиду того, что Система не продала долю в Детском мире, поступления от которой должны были пойти полностью на погашение долговой нагрузки. Согласно консенсус-прогнозу Bloomberg, в 2018 г. компания сократит выручку за 2018 г. на 9%, до 639 млрд руб., показатель EBITDA снизится на 1%, чистый убыток сократится на 71%, до 27 млрд руб.

О’кей ранее опубликовал ожидаемо слабые операционные результаты за 12М18. Выручка ретейлера за 2018 г. снизилась до 159,4 млрд руб. (-1,1%). Сопоставимые продажи (LFL) по итогам 2018 г. сократились на 3,3%, за 4К18 — на 2,7% г/г. Аналогичный показатель за 2018 г. у конкурентов продемонстрировал рост: X5 Retail Group (+1,5%), Лента (+0,5%). На результаты деятельности компании в 2018 г. оказала значительное влияние продажа бизнеса супермаркетов в 4К17. Согласно консенсус-прогнозу Bloomberg, EBITDA вырастет на 2%, до 9,03 млрд руб., чистая прибыль снизится на 65%, до 1,1 млрд руб.

Группа ПИК по прогнозу аналитиков может увеличить выручку за 2018 г. до 197 млрд руб. (+12%), ожидается также значительный рост EBITDA (до 38 млрд руб., в 3,6 раза выше показателя 2017 г.) и чистой прибыли (до 23,5 млрд руб. по сравнению с 3 млрд руб. в 2017 г.)

Эталон ранее опубликовал данные по росту продаж недвижимости в 2018 г. до 68,7 млрд руб. (+37% г/г) в денежном выражении и 628 тыс. кв. м (+23% г/г) — в натуральном выражении. Согласно консенсус-прогнозу Bloomberg, компания увеличит выручку по МСФО на 4%, до 73,4 млрд руб., показатель EBITDA — на 23%, до 13 млрд руб., чистую прибыль — на 4%, до 8 млрд руб. Финансирование следки по продаже доли в Лидер Инвесте, которая была заключена в феврале 2019 г., планируется за счет пятилетнего кредита Сбербанка.

Модельные портфели/Торговые идеи

Мы закрыли торговую идею по покупке ADR Veon от 25.02.2019 ввиду достижения уровня стоп-лосс ($2,15) после негативной реакции инвесторов на продажу 100 млн акций (5,7%) Veon компанией Telenor.

Мы закрыли торговую идею по покупке акций ЛСР от 25.01.2019 с результатом 0,6% в связи с отсутствием ожидаемых триггеров для роста бумаги.

Новости компаний — отчетность

Ожидаемо сильную отчетность на прошедшей неделе представили нефтяные компании и Транснефть, хорошую динамику годовых финансовых показателей также продемонстрировали EN+, Qiwi и Трансконтейнер.

Глобалтранс в понедельник отчитался об ожидаемо сильных финансовых результатах за 2018 г.: выручка достигла 86,8 млрд руб. (+11%), скорректированная выручка — 60,9 млрд руб. (+17%), скорректированная EBITDA выросла на 28%, до 33,1 млрд руб. (выше прогноза в 32,1 млрд руб.). Чистая прибыль акционеров достигла 17,7 млрд руб. (+44%) при консенсус-прогнозе 17,5 млрд руб.

Транснефть сообщила о росте консолидированной выручки за 2018 г. до 980 млрд руб. (+10,8%), показатель EBITDA увеличился до 433,4 млрд руб. (+6,1%), чистая прибыль — до 225 млрд руб (+17,5%). EBITDA оказалась ниже консенсус-прогноза (446 млрд руб.), а чистая прибыль превысила ожидания (202 млрд руб.)

В январе 2019 г. Транснефть перевела 50,11% акций НМТП общей стоимостью $1,05 млрд в прямое владение, эффективная доля группы в НМТП составила 63%. Акции были приобретены у кипрской Novoport Holding Limited, которая владела ими после сделки с Суммой в сентябре 2018 г.

НМТП отчитался о росте выручки и снижении чистой прибыли за 2018 г. по МСФО. Выручка компании увеличилась на 5,7%, до $951 млн, показатель EBITDA составил $669,4 млн (+2,4%), чистая прибыль компании упала на 39%, до $268,1 млн. Снижение чистой прибыли главным образом обусловлено отрицательными курсовыми разницами. Чистый долг группы снизился до $844,2 млн. Показатель чистый долг/ EBITDA улучшился до 1,26 против 1,64 на начало года.

Татнефть отчиталась о финансовых результатах по МСФO за 2018 г. ниже ожиданий аналитиков. Выручка компании выросла 33,7% до 910,5 млрд руб., EBITDA — на 58,7%, до 294 млрд руб. Чистая прибыль достигла 211,8 млрд руб. (+72%), в том числе положительных результаты показал банковский сегмент группы (банк Зенит) — 557 млн руб. против убытка в 808 млн руб. в 2017 г.

Татнефть также сообщила об увеличении чистой прибыли по РСБУ за 2018 г. до 197,5 млрд руб. (+97,5%). Согласно дивидендной политике компании, дивиденды выплачиваются в размере не менее 50% от прибыли по РСБУ или МСФО, в зависимости от того, какая прибыль больше. При этом промежуточные дивиденды за шесть и девять месяцев 2018 г. Татнефть выплачивала в размере 75% от чистой прибыли по РСБУ. При сохранении такого же коэффициента выплаты финальный дивиденд за 4К18, по нашим расчетам, составит 11,15 руб. (ниже текущего консенсус-прогноза — 17,5 руб.), а дивидендная доходность составит 1,5% по обыкновенным акциям и 2% — по привилегированным.

Русснефть отчиталась о росте выручки по МСФО за 2018 г. до 177,8 млрд руб. (+37,6% г/г). EBITDA компании увеличилась на 71%, до 41,9 млрд руб., чистая прибыль — на 84%, до 15 млрд руб. Чистый долг Русснефти за год вырос до 95,9 млрд руб. (+20,8%). Русснефть ожидает роста добычи нефти в 2019 г. на 3%, до 7,8 млн т, из которых добыча в России составит около 7,3 млн т, в Азербайджане — 500 тыс. т. Компания планирует сохранить капитальные вложения на уровне 2018 г., 25 млрд руб.

Компания также сообщила, что по результатам выездной налоговой проверки за 2014–2016 годы в январе 2019 г. было вынесено решение о доначислении налогов, пеней, штрафов на общую сумму 2,3 млрд руб. Данные доначисления были отражены в консолидированной финансовой отчетности, в феврале 2019 г. компания заплатила 700 млн руб.

Нижнекамскнефтехим (НКНХ) отчитался о росте выручки по МСФО за 2018 г. на 15,6%, до 193,8 млрд руб. НКНХ увеличил выручку от реализации синтетических каучуков на 5,6%, до 76 млрд руб., пластиков — на 10,9%, до 61,6 млрд руб. EBITDA практически не изменилась — 38,2 млрд руб. Чистая прибыль компании сократилась на 0,4%, до 24,7 млрд руб. В 2018 г. компания привлекла несколько кредитов и разместила на Московской бирже облигации для реализации инвестиционной программы. В результате чистый долг вырос до 24 млрд руб. после отрицательного значения в 2017 г.

Qiwi опубликовала отчётность по МСФО за 2018 г. лучше прогнозов. Скорректированная выручка компании увеличилась на 49%, до 19,7 млрд руб., EBITDA компании увеличился на 15%, до 5,9 млрд руб. Чистая прибыль увеличилась до 3,6 млрд руб. (+15,6%), скорректированный показатель без учета влияния опционных выплат и курсовых разниц составил 4,1 млрд руб. (+2% г/г, прогноз — 3,9 млрд руб.). В 2019 г. компания ожидает рост скорректированной выручки в диапазоне 0–8%, рост скорректированной чистой прибыли — на 15–25%. Выручка сегмента платежных услуг по прогнозу компании вырастет на 10–18%, а чистая прибыль — на 8–16%. Также Qiwi планирует выплачивать дивиденды в размере 65–85% от чистой прибыли, начиная с 1К19 и намерена представить обновленную стратегию Рокетбанка до конца 2019 г.

EN+ Group отчиталась о росте выручки за 2018 г. до $12,4 млрд (+2,3%), скорректированная EBITDA увеличилась до $3,3 млрд (+2,0%). Чистая прибыль акционеров группы выросла на 33%, до $967 млн в связи с увеличением доли в прибыли Норильского никеля (эффективная доля EN+ в компании — 13,4%), а также снижением финансовых расходов. Показатели выручки и EBITDA соответствовали консенсус-прогнозу, чистая прибыль ожидалась выше — $1,5 млрд.

Чистый долг группы за год сократился на 8,8%, до $11,1 млрд. Компания не будет выплачивать дивиденды за 2018 г., что не стало новостью для рынка ввиду сохранения достаточно высокой долговой нагрузки группы.

Акрон отчитался о росте выручки и снижении чистой прибыли по МСФО за 2018 г. Выручка компании выросла на 14,5%, до 108,06 млрд руб., лучше ожидаемых 107,3 млрд руб. EBITDA увеличилась на 24%, до 37,05 млрд руб., превысив прогноз в 34,8 млрд руб. Чистая прибыль компании уменьшилась с 14,26 до 13,3 млрд руб. (прогноз — 16,6 млрд руб.) из-за убытков по курсовым разницам и от списания основных средств. В составе прочих совокупных расходов компании, не учитываемых при расчете чистой прибыли, также было отражено снижение рыночной стоимости инвестиций Акрона в акции польской компании Grupa Azoty в размере 11,3 млрд руб. Акрон ожидает в 2019 г. улучшения баланса спроса и предложения на рынке азотных удобрений, в результате которого цены начнут восстанавливаться с середины года после сезонного снижения в феврале-марте. Цены на фосфорные и калийные удобрения по прогнозу компании сохранятся вблизи текущих уровней до конца года.

Акрон планирует в 2019 г. направить на инвестиции около $300 млн (2018: $232 млн.) и завершить ряд проектов по строительству и расширению мощностей в производстве азотной кислоты, амселитры, NPK, аммиака и гранулированного карбамида, а также продолжить строительство подземного рудника на фосфатном ГОКе Олений Ручей и Талицкого калийного ГОКа. Увеличение капитальных затрат в 2019 г. не должно оказать негативное влияние на дивиденды, заявил менеджмент Акрона в рамках телефонной конференции.

Согласно отчетности Россетей по МСФО за 2018 г., выручка компании достигла 1 трлн руб. (+7,7%), показатель EBITDA вырос до 306 млрд руб. (+4,6%). Чистая прибыль акционеров составила 91 млрд руб., что на 1,3% больше аналогичного показателя в 2017 г.

Трансконтейнер опубликовал отчётность по МСФО за 2018 г., согласно которой выручка компании увеличилась на 17,4%, до 77 млрд руб., показатель EBITDA составил 13,34 млрд руб. (+47%), чистая прибыль выросла на 45,5%, до 9,5 млрд руб. На динамику чистой прибыли положительное влияние оказали рост объемов перевозок вагонным и контейнерным парком группы, благоприятная рыночная ситуация, эффективное управление порожними пробегами, рост производительности труда, а также разовые факторы, в том числе продажа активов.

Группа FESCO опубликовала консолидированные финансовые результаты по данным управленческой отчетности за 2018 г., предыдущая отчетность была за 1П17. Выручка за год выросла на 30,3%, до 57 млрд руб., EBITDA достигла 10,6 млрд руб. (+36%) благодаря эффективной коммерческой политике и росту грузопотока. Показатель чистой прибыли не раскрывается.

Соотношение Чистый долг/EBITDA снизилось до 3,9х на конец 2018 г. по сравнению с 5,8х годом ранее. Компания близка к завершению погашения своих рублевых облигаций — осталось выплатить примерно 1–2 млн руб. из 6 млрд, выкуп которых задержался по техническим причинам.

Группа Global Ports сообщила о росте выручки по МСФО за 2018 г. на 4%, до $343,6 млн за счет увеличения перевалки неконтейнерных грузов, скорректированная EBITDA достигла 217,3 млн (+7,8%). Чистый убыток акционеров компании по итогам года составил $59,3 млн (2017: убыток $53 млн) в связи с убытками от переоценки производных финансовых инструментов и от курсовых разниц. Показатель чистый долг/EBITDA снизился до 3,6x по сравнению с 4,3x на конец 2017 г.

Согласно отчетности по РСБУ, за январь—февраль 2019 г. чистая прибыль банка ВТБ составила 50,19 млрд руб. против 28,59 млрд руб. за аналогичный период прошлого года.

Новости компаний — дивиденды

Финальный и специальный дивиденд Глобалтранса за 2П18 рекомендован в размере 46,5 руб./ГДР ($0,71 /ГДР), дивидендная доходность — 6,7%. Дата закрытия реестра — 18 апреля.

В соответствии с практикой 2018 г., совет директоров Акрона планирует в текущем году еще дважды вынести рекомендации по выплате дивидендов. Дивидендная политика компании предполагает выплаты в размере не менее 30% чистой прибыли по МСФО.

Глава Газпром нефти Александр Дюков заявил журналистам, что компания не планирует фиксировать определенный уровень дивидендных выплат от чистой прибыли, однако будет стремиться поддерживать его на уровне не ниже 35% от чистой прибыли на период реализации текущей стратегии компании до 2030 г. Компания рассчитывает на рост чистой прибыли и соответствующее увеличение абсолютного размера дивиденда в течение указанного периода.

Прочие новости

Президент Норильского никеля Владимир Потанин в интервью Bloomberg заявил, что у компании большие планы инвестиций, в связи с чем дивиденды необходимо пересмотреть в сторону снижения. Решение об изменении формулы расчета дивидендов должно быть согласовано новым советом директоров другого ключевого акционера Норникеля — Русала. Изменение может повлиять на размер промежуточных дивидендов текущего года, но не отразится на формуле расчета финальных дивидендов за 2018 г. Поэтому, на наш взгляд, реакция рынка на новость была чрезмерно негативной, принимая во внимание, что Норильский никель уже объявлял о планах увеличения инвестиций в рамках новой стратегии, а сама стратегия нацелена на дальнейшее увеличение акционерной стоимости за счет реализации новых инвестиционных проектов.

Компания Telenor продала 100 млн акций (5,7%) Veon за $216 млн, сократив свою долю в компании до 9%. Изначально Telenor планировал реализовать 85 млн акций, однако объем предложения в ходе букбилдинга был увеличен. Цена размещения составила $2,16/акция (ниже цены предыдущего закрытия — $2,35). Telenor ранее объявлял о планах постепенного снижения своего пакета в Veon, поэтому после завершения сделки и связанной с ней распродажи бумаг котировки будут восстанавливаться, по нашему мнению.

По информации Ведомостей, Севергрупп Алексея Мордашова обсуждает покупку крупного пакета Ленты. Продать свой пакет может TPG (которой принадлежит около 34% акций Ленты), при этом в результате сделки может быть выставлена оферта миноритариям. ГДР Ленты на LSE вчера стоили $3,325, средняя цена за последние шесть месяцев была на том же уровне — $3,32/ГДР. Представители Ленты и Севергрупп не предоставили комментариев относительно потенциальной сделки.

РБК со ссылкой на близкие к Газпрому источники сообщил о возможной покупке Газпромом своих подрядчиков — Стройгазмонтажа и Стройтранснефтегаза, контролируемых Аркадием Ротенбергом и Геннадием Тимченко соответственно. Сделки могут быть закрыты до конца года, однако их финансовые детали и причины пока неизвестны. Источники РБК предполагают, что выкуп может быть связан с минимизацией санкционных рисков Газпрома, хотя покупка активов санкционных компаний также несет риск вторичных санкций. Мы не ожидаем существенной реакции рынка на новость до появления более определенной информации по потенциальным сделкам.

FESCO сохраняет интерес к покупке доли РЖД (25% + 1 акция) в контейнерном операторе «Русская тройка»; группа планирует выходить из ряда активов и усиливать свой портовый и железнодорожный дивизионы.

ВТБ Капитал через Кьюэсар Инвестментс приобрел Интернешнл Ресторант Брэндс, крупнейшего франчайзи KFC в России. В сделку вошли 180 из 750 ресторанов сети в России. Сумма сделки не раскрывается. Согласно оценке РБК, она могла составить €126—156 млн. Ранее Сбербанк стал владельцем 9,99% Эй Кей Ресторантс Раша, франчайзи KFC, владеющего 30 ресторанами в России.

Яндекс запускает сервис доставки наборов продуктов и рецептов для приготовления блюд Яндекс.Шеф на основе сервиса Партия еды, 83,3% которого в октябре приобрела компания Яндекс.Такси. Яндекс планирует развивать сервис в рамках foodtech-направления Яндекс.Такси и запустить два-три новых продукта в 2019 г. На текущий момент Яндекс.Шеф имеет собственное производство, основной хаб которого расположен в Санкт-Петербурге и дополнительный — в Москве.

Полюс увеличил долю в проекте Сухой Лог с 58,4%, до 68,2%, в соответствии с ранее подписанным соглашением с Ростехом, в том числе 5% Сухого Лога Полюс приобрел за 0,28% своих акций из казначейского пакета.

S&P 500 завершает квартал лучшей динамикой более чем за 10 лет — совокупная доходность индекса с сентября 2009 г. составила 13,1%. Впрочем, это не лучший показатель среди глобальных рынков с начала года — по итогам первого квартала китайский фондовый рынок прибавил 18%, итальянский — 16%, БРИК — 13%. В разрезе секторов канадский индекс компаний производителей продукции из каннабиса (Canada Cannabis ETF) поднялся более чем на 50%, китайский IT (информационные технологии) и потребительский сектор — более чем на 30% в долларовом выражении, а также сектор здравоохранения, российский финансовый сектор (+21%) и американский IT.

На американском фондовом рынке по итогам квартала в лидерах роста оказались IT-сектор (21%), энергетика (17%), промышленный сектор (16%), потребительский сектор и недвижимость (15%). Медленнее всех рос коммуникационный сектор (8%). В лидеры роста в разрезе акций вышел Coty (75%), который занимается выпуском и распространением косметической продукции, Chipotle Mexican Grill (65%), который владеет и управляет ресторанами мексиканского фаст-фуда, Xerox (62%), Arista Networks (49%), Xilinx (49%) и Hess (48%). В число аутсайдеров вошли находящаяся в процессе банкротства PG&E (-25%), Kraft Heinz после выхода чудовищного финансового отчета за четвертый квартал (-24%) и Century Link (-19%).

Среди секторов, которые обладают относительно большим потенциалом роста в ближайшие 12 месяцев, — энергетика (19%), коммуникационные услуги (15%), медицинский и финансовый сектора (13%). У IT и S&P 500 относительно скромный потенциал роста — 6%. В разрезе компаний максимальный потенциал роста у Jefferies (60%), Abiomed (52%), Marathon Petroleum (50%), Anadarko (46%), United Rentals (40%) и CVS Health (37%).

Первый квартал выдался удачным — позитив на рынках обеспечили ожидания заключения торговой сделки между США и Китаем, пакет мер по стимулированию мировой экономики 2.0., а также переход Центробанков от ужесточения к смягчению своей денежно-кредитной политики (ДКП). Тем не менее, волатильность как фондового, так и широкого рынков остается высокой. Будущие достижения на глобальных рынках могут отчасти зависеть от исхода переговоров Вашингтона и Пекина, которые, как сообщается, выверяют каждую строчку торгового соглашения. Для дальнейшего роста американской экономики есть все предпосылки, хотя инверсия кривой доходности может указывать на то, что ФРС настроен на чересчур жесткую политику, считает глава ФРБ Миннеаполиса Нил Кашкари. Экономический советник Белого дома Ларри Кудлоу, в свою очередь, призывает ФРС «немедленно» снизить ставки на 0,25 п.п., сообщает новостной вебсайт Axios.

Мы считаем, что большая часть средств, которые будут выведены из EM, перетекут в США, как и случилось во втором полугодии прошлого года. Экономике ЕС грозят риски жесткой посадки. Великобритания, в свою очередь, стала на шаг ближе к новым парламентским выборам, после того как законодатели в третий раз отвергли сделку по Brexit, предложенную Терезой Мэй. Страна с каждый днем все ближе и ближе подходит к конституционному кризису.

График недели

Главными источниками сумятицы на рынках EM во втором квартале могут стать Турция, Россия и Бразилия

Из-за недавней волатильности на рынках Турция растеряла большую часть роста, подойдя к концу квартала с результатом 2%. Россия прибавила 11% в долларовом выражении, из-за распродаж в Бразилии рынок вырос на 7%, потеряв более 12% в связи с высокими рисками того, что пенсионная реформа не сможет оправдать ожидания инвесторов. На прошлой неделе главным источником сумятицы на рынках стали развивающиеся страны, особенно ввиду повышения волатильности в их валютах на 8 п.п. Основные потери развивающиеся страны начали нести еще 21 марта, в конце позапрошлой недели. Главным аутсайдером прошлой недели стала рынок Турции, потерявший 6%. Финансовый сектор особенно просел из-за политических неурядиц, обусловленных муниципальными выборами, которые состоялись накануне, 31 марта. На кону — более сотни руководящих должностей (мэрии и местные советы) в 81 турецкой провинции — от Греции до Сирии. Перед президентом Реджепом Тайипом Эрдоганом стоят сразу несколько проблем: усугубляющийся экономический спад, обесценение лиры и рост ставок. В этих условиях оппозиционные силы во главе с прокурдской Демократической партией народов (HDP) могут получить большую поддержку в крупных городах, что несет угрозу стабильности политического режима Эрдогана. Главные риски для развивающихся рынков могут исходить от Турции, которой грозят американские санкции из-за покупки у России ЗРК С-400.

Рубль, в свою очередь, устремился вниз, после того как США анонсировали новые санкции против России из-за инцидента в Солсбери в 2018 г.

Несмотря на недавнюю волатильность, с начала года рубль прибавил к доллару более 6%, а российские акции опередили другие развивающиеся рынки, тогда как аргентинское песо (-13%), турецкая лира (5,6%) и бразильские реал (-1,2%) снизились. За квартал рубль показал максимальный рост с тех пор как стал ЦБ отказался от валютного коридора, отправив валюту в свободное плавание (10 ноября 2014 г.), но сейчас ему грозят риски со стороны развивающихся рынков и геополитики. Российские ОФЗ (+2,5%) и корпоративные евробонды (+4%) продемонстрировали умеренную динамику в первом квартале, тогда как общий рынок EM прибавил 7%, а высокодоходные бумаги Эквадора и Сенегала — более 15% в долларовом выражении.

Российские акции растеряли часть роста. В рублевом выражении в числе лидеров оказались МРСК, Россети и ОГК-2 (+25%), БСПБ (+23%), Система (+20%), Яндекс и Лукойл (+18%). Сбербанк прибавил более 15%, однако дальнейшая динамика его бумаг зависит от геополитических рисков. В числе аутсайдеров оказались Global Truck (-16%), Sollers (-12%), Сургутнефтегаз (-9%) и Алроса (-6%).

Остальные классы активов демонстрируют высокую доходность

Brent с начала года подорожал более чем на 26%, среди других сырьевых товаров заметно выросли никель (21%) и железная руда (+15%).

Динамика Brent по итогам квартала стала лучшей с 2009 г. Бенчмарк поднялся выше $68 впервые с начала ноября в условиях сокращения поставок с проектов по всему миру — от Сибири до сланцевых месторождений США.

В числе аутсайдеров с начала года — VIX (-46%), коксующийся уголь (-13%) и пшеница (-9%). КО США с начала года поднялись в цене на 2% и недавно ускорили рост в связи с опасениями в отношении замедления экономики.

Предстоящая неделя — зарубежные рынки

Понедельник

США — Розничные продажи — февраль. Парламент Великобритании намерен рассмотреть петицию об отмене Brexit, петицию о проведении нового референдума по Brexit и петицию об обязательном выходе Великобритании из ЕС вне зависимости от заключения сделки с Брюсселем. Китай — Индекс деловой активности в производственном секторе (PMI) от Caixin

Вторник

США — продажи автомобилей в марте

Среда

Делегация КНР во главе с вице-премьером Лю Хэ проведет торговые переговоры в Вашингтоне, после визита в Пекин главы Минфина США Стивена Мнучина и торгового представителя Роберта Лайтхайзера. США — PMI сферы услуг

Пятница

Банки США, объем активов которых превышает $100 млрд, направят ФРС свои планы для проведения стресс-тестов. Параметры стресс-тестов в этом году будут жестче, поскольку ФРС ждет от них гарантий того, что они смогут продолжать кредитования в условиях глобальной рецессии

США — Прогноз данных NFP по рынку труда

Нефть

Цена нефти Brent в конце недели устремилась к новым рекордным уровням, завершив пятницу на уровне $68,4/барр. Несмотря на появление новых индикаторов замедления глобального экономического роста, сокращение поставок нефти остается более существенным фактором для участников рынка.

В середине недели некоторое давление на котировки Brent оказали данные об увеличении запасов нефти в США на 2,1 млн барр. против ожидаемого сокращения. Объем добычи нефти в США сохранился на прежнем уровне — 12,1 млн б/с.

Венесуэла снова столкнулась с проблемами в электроснабжении, что затрудняет работу нефтяного сектора страны. С другой стороны, администрация США предупредила иностранные компании, связанные с торговлей нефтью и нефтепродуктами, что любые прямые, непрямые или бартерные сделки по закупке нефти и нефтепродуктов у Венесуэлы будут рассматриваться как нарушение американских санкций.

Российский рынок

Российский рынок закрыл неделю в минусе, индекс Мосбиржи снизился на 0,43%, РТС — на 3,2%. Рубль ослаб к доллару и евро до 65,64 руб. и 73,66 руб. соответственно после новостей о готовящихся санкциях против России в связи с инцидентом в Солсбери, а также сообщений о возможных санкциях в связи с ситуацией в Венесуэле.

График: Лидеры роста и падения за неделю

Наибольшее падение за неделю продемонстрировали АДР Veon (-15,4%) после сообщения о продаже части пакета Telenor по цене ниже рынка, при этом к концу недели котировки упали даже ниже цены данной сделки. Акции Эталона упали на 9,1%, Мечела (ао) — на 5,4%, Полиметалла — на 5,4%, МТС ао — на 4,7%, TCS Group LSE — на 4,6%. Бумаги Норильского Никеля оказались под давлением новостей о намерении Интерроса изменить формулу расчета дивидендов Норникеля в сторону понижения на фоне ожидаемого роста объема инвестиционной программы компании.

Лидерами роста стали ТМК (+4,6%), который все еще отыгрывает новость о заключении сделки по продаже американского дивизиона IPSCO Tubulars Inc. с Tenaris за $1 209 млн, Mail.Ru Group (+3,3%), Сбербанк ао (+2,6%), Московская биржа (+2,5%), Лента (+2,4%).

Предстоящая неделя — российский рынок

Отчётность по МСФО опубликуют девелоперы ПИК и Эталон, АФК Система и ритейлер О’кей.

АФК Системе пока не удалось снизить долговую нагрузку до 190 млрд руб. ввиду того, что Система не продала долю в Детском мире, поступления от которой должны были пойти полностью на погашение долговой нагрузки. Согласно консенсус-прогнозу Bloomberg, в 2018 г. компания сократит выручку за 2018 г. на 9%, до 639 млрд руб., показатель EBITDA снизится на 1%, чистый убыток сократится на 71%, до 27 млрд руб.

О’кей ранее опубликовал ожидаемо слабые операционные результаты за 12М18. Выручка ретейлера за 2018 г. снизилась до 159,4 млрд руб. (-1,1%). Сопоставимые продажи (LFL) по итогам 2018 г. сократились на 3,3%, за 4К18 — на 2,7% г/г. Аналогичный показатель за 2018 г. у конкурентов продемонстрировал рост: X5 Retail Group (+1,5%), Лента (+0,5%). На результаты деятельности компании в 2018 г. оказала значительное влияние продажа бизнеса супермаркетов в 4К17. Согласно консенсус-прогнозу Bloomberg, EBITDA вырастет на 2%, до 9,03 млрд руб., чистая прибыль снизится на 65%, до 1,1 млрд руб.

Группа ПИК по прогнозу аналитиков может увеличить выручку за 2018 г. до 197 млрд руб. (+12%), ожидается также значительный рост EBITDA (до 38 млрд руб., в 3,6 раза выше показателя 2017 г.) и чистой прибыли (до 23,5 млрд руб. по сравнению с 3 млрд руб. в 2017 г.)

Эталон ранее опубликовал данные по росту продаж недвижимости в 2018 г. до 68,7 млрд руб. (+37% г/г) в денежном выражении и 628 тыс. кв. м (+23% г/г) — в натуральном выражении. Согласно консенсус-прогнозу Bloomberg, компания увеличит выручку по МСФО на 4%, до 73,4 млрд руб., показатель EBITDA — на 23%, до 13 млрд руб., чистую прибыль — на 4%, до 8 млрд руб. Финансирование следки по продаже доли в Лидер Инвесте, которая была заключена в феврале 2019 г., планируется за счет пятилетнего кредита Сбербанка.

Модельные портфели/Торговые идеи

Мы закрыли торговую идею по покупке ADR Veon от 25.02.2019 ввиду достижения уровня стоп-лосс ($2,15) после негативной реакции инвесторов на продажу 100 млн акций (5,7%) Veon компанией Telenor.

Мы закрыли торговую идею по покупке акций ЛСР от 25.01.2019 с результатом 0,6% в связи с отсутствием ожидаемых триггеров для роста бумаги.

Новости компаний — отчетность

Ожидаемо сильную отчетность на прошедшей неделе представили нефтяные компании и Транснефть, хорошую динамику годовых финансовых показателей также продемонстрировали EN+, Qiwi и Трансконтейнер.

Глобалтранс в понедельник отчитался об ожидаемо сильных финансовых результатах за 2018 г.: выручка достигла 86,8 млрд руб. (+11%), скорректированная выручка — 60,9 млрд руб. (+17%), скорректированная EBITDA выросла на 28%, до 33,1 млрд руб. (выше прогноза в 32,1 млрд руб.). Чистая прибыль акционеров достигла 17,7 млрд руб. (+44%) при консенсус-прогнозе 17,5 млрд руб.

Транснефть сообщила о росте консолидированной выручки за 2018 г. до 980 млрд руб. (+10,8%), показатель EBITDA увеличился до 433,4 млрд руб. (+6,1%), чистая прибыль — до 225 млрд руб (+17,5%). EBITDA оказалась ниже консенсус-прогноза (446 млрд руб.), а чистая прибыль превысила ожидания (202 млрд руб.)

В январе 2019 г. Транснефть перевела 50,11% акций НМТП общей стоимостью $1,05 млрд в прямое владение, эффективная доля группы в НМТП составила 63%. Акции были приобретены у кипрской Novoport Holding Limited, которая владела ими после сделки с Суммой в сентябре 2018 г.

НМТП отчитался о росте выручки и снижении чистой прибыли за 2018 г. по МСФО. Выручка компании увеличилась на 5,7%, до $951 млн, показатель EBITDA составил $669,4 млн (+2,4%), чистая прибыль компании упала на 39%, до $268,1 млн. Снижение чистой прибыли главным образом обусловлено отрицательными курсовыми разницами. Чистый долг группы снизился до $844,2 млн. Показатель чистый долг/ EBITDA улучшился до 1,26 против 1,64 на начало года.

Татнефть отчиталась о финансовых результатах по МСФO за 2018 г. ниже ожиданий аналитиков. Выручка компании выросла 33,7% до 910,5 млрд руб., EBITDA — на 58,7%, до 294 млрд руб. Чистая прибыль достигла 211,8 млрд руб. (+72%), в том числе положительных результаты показал банковский сегмент группы (банк Зенит) — 557 млн руб. против убытка в 808 млн руб. в 2017 г.

Татнефть также сообщила об увеличении чистой прибыли по РСБУ за 2018 г. до 197,5 млрд руб. (+97,5%). Согласно дивидендной политике компании, дивиденды выплачиваются в размере не менее 50% от прибыли по РСБУ или МСФО, в зависимости от того, какая прибыль больше. При этом промежуточные дивиденды за шесть и девять месяцев 2018 г. Татнефть выплачивала в размере 75% от чистой прибыли по РСБУ. При сохранении такого же коэффициента выплаты финальный дивиденд за 4К18, по нашим расчетам, составит 11,15 руб. (ниже текущего консенсус-прогноза — 17,5 руб.), а дивидендная доходность составит 1,5% по обыкновенным акциям и 2% — по привилегированным.

Русснефть отчиталась о росте выручки по МСФО за 2018 г. до 177,8 млрд руб. (+37,6% г/г). EBITDA компании увеличилась на 71%, до 41,9 млрд руб., чистая прибыль — на 84%, до 15 млрд руб. Чистый долг Русснефти за год вырос до 95,9 млрд руб. (+20,8%). Русснефть ожидает роста добычи нефти в 2019 г. на 3%, до 7,8 млн т, из которых добыча в России составит около 7,3 млн т, в Азербайджане — 500 тыс. т. Компания планирует сохранить капитальные вложения на уровне 2018 г., 25 млрд руб.

Компания также сообщила, что по результатам выездной налоговой проверки за 2014–2016 годы в январе 2019 г. было вынесено решение о доначислении налогов, пеней, штрафов на общую сумму 2,3 млрд руб. Данные доначисления были отражены в консолидированной финансовой отчетности, в феврале 2019 г. компания заплатила 700 млн руб.

Нижнекамскнефтехим (НКНХ) отчитался о росте выручки по МСФО за 2018 г. на 15,6%, до 193,8 млрд руб. НКНХ увеличил выручку от реализации синтетических каучуков на 5,6%, до 76 млрд руб., пластиков — на 10,9%, до 61,6 млрд руб. EBITDA практически не изменилась — 38,2 млрд руб. Чистая прибыль компании сократилась на 0,4%, до 24,7 млрд руб. В 2018 г. компания привлекла несколько кредитов и разместила на Московской бирже облигации для реализации инвестиционной программы. В результате чистый долг вырос до 24 млрд руб. после отрицательного значения в 2017 г.

Qiwi опубликовала отчётность по МСФО за 2018 г. лучше прогнозов. Скорректированная выручка компании увеличилась на 49%, до 19,7 млрд руб., EBITDA компании увеличился на 15%, до 5,9 млрд руб. Чистая прибыль увеличилась до 3,6 млрд руб. (+15,6%), скорректированный показатель без учета влияния опционных выплат и курсовых разниц составил 4,1 млрд руб. (+2% г/г, прогноз — 3,9 млрд руб.). В 2019 г. компания ожидает рост скорректированной выручки в диапазоне 0–8%, рост скорректированной чистой прибыли — на 15–25%. Выручка сегмента платежных услуг по прогнозу компании вырастет на 10–18%, а чистая прибыль — на 8–16%. Также Qiwi планирует выплачивать дивиденды в размере 65–85% от чистой прибыли, начиная с 1К19 и намерена представить обновленную стратегию Рокетбанка до конца 2019 г.

EN+ Group отчиталась о росте выручки за 2018 г. до $12,4 млрд (+2,3%), скорректированная EBITDA увеличилась до $3,3 млрд (+2,0%). Чистая прибыль акционеров группы выросла на 33%, до $967 млн в связи с увеличением доли в прибыли Норильского никеля (эффективная доля EN+ в компании — 13,4%), а также снижением финансовых расходов. Показатели выручки и EBITDA соответствовали консенсус-прогнозу, чистая прибыль ожидалась выше — $1,5 млрд.

Чистый долг группы за год сократился на 8,8%, до $11,1 млрд. Компания не будет выплачивать дивиденды за 2018 г., что не стало новостью для рынка ввиду сохранения достаточно высокой долговой нагрузки группы.

Акрон отчитался о росте выручки и снижении чистой прибыли по МСФО за 2018 г. Выручка компании выросла на 14,5%, до 108,06 млрд руб., лучше ожидаемых 107,3 млрд руб. EBITDA увеличилась на 24%, до 37,05 млрд руб., превысив прогноз в 34,8 млрд руб. Чистая прибыль компании уменьшилась с 14,26 до 13,3 млрд руб. (прогноз — 16,6 млрд руб.) из-за убытков по курсовым разницам и от списания основных средств. В составе прочих совокупных расходов компании, не учитываемых при расчете чистой прибыли, также было отражено снижение рыночной стоимости инвестиций Акрона в акции польской компании Grupa Azoty в размере 11,3 млрд руб. Акрон ожидает в 2019 г. улучшения баланса спроса и предложения на рынке азотных удобрений, в результате которого цены начнут восстанавливаться с середины года после сезонного снижения в феврале-марте. Цены на фосфорные и калийные удобрения по прогнозу компании сохранятся вблизи текущих уровней до конца года.

Акрон планирует в 2019 г. направить на инвестиции около $300 млн (2018: $232 млн.) и завершить ряд проектов по строительству и расширению мощностей в производстве азотной кислоты, амселитры, NPK, аммиака и гранулированного карбамида, а также продолжить строительство подземного рудника на фосфатном ГОКе Олений Ручей и Талицкого калийного ГОКа. Увеличение капитальных затрат в 2019 г. не должно оказать негативное влияние на дивиденды, заявил менеджмент Акрона в рамках телефонной конференции.

Согласно отчетности Россетей по МСФО за 2018 г., выручка компании достигла 1 трлн руб. (+7,7%), показатель EBITDA вырос до 306 млрд руб. (+4,6%). Чистая прибыль акционеров составила 91 млрд руб., что на 1,3% больше аналогичного показателя в 2017 г.

Трансконтейнер опубликовал отчётность по МСФО за 2018 г., согласно которой выручка компании увеличилась на 17,4%, до 77 млрд руб., показатель EBITDA составил 13,34 млрд руб. (+47%), чистая прибыль выросла на 45,5%, до 9,5 млрд руб. На динамику чистой прибыли положительное влияние оказали рост объемов перевозок вагонным и контейнерным парком группы, благоприятная рыночная ситуация, эффективное управление порожними пробегами, рост производительности труда, а также разовые факторы, в том числе продажа активов.

Группа FESCO опубликовала консолидированные финансовые результаты по данным управленческой отчетности за 2018 г., предыдущая отчетность была за 1П17. Выручка за год выросла на 30,3%, до 57 млрд руб., EBITDA достигла 10,6 млрд руб. (+36%) благодаря эффективной коммерческой политике и росту грузопотока. Показатель чистой прибыли не раскрывается.

Соотношение Чистый долг/EBITDA снизилось до 3,9х на конец 2018 г. по сравнению с 5,8х годом ранее. Компания близка к завершению погашения своих рублевых облигаций — осталось выплатить примерно 1–2 млн руб. из 6 млрд, выкуп которых задержался по техническим причинам.

Группа Global Ports сообщила о росте выручки по МСФО за 2018 г. на 4%, до $343,6 млн за счет увеличения перевалки неконтейнерных грузов, скорректированная EBITDA достигла 217,3 млн (+7,8%). Чистый убыток акционеров компании по итогам года составил $59,3 млн (2017: убыток $53 млн) в связи с убытками от переоценки производных финансовых инструментов и от курсовых разниц. Показатель чистый долг/EBITDA снизился до 3,6x по сравнению с 4,3x на конец 2017 г.

Согласно отчетности по РСБУ, за январь—февраль 2019 г. чистая прибыль банка ВТБ составила 50,19 млрд руб. против 28,59 млрд руб. за аналогичный период прошлого года.

Новости компаний — дивиденды

Финальный и специальный дивиденд Глобалтранса за 2П18 рекомендован в размере 46,5 руб./ГДР ($0,71 /ГДР), дивидендная доходность — 6,7%. Дата закрытия реестра — 18 апреля.

В соответствии с практикой 2018 г., совет директоров Акрона планирует в текущем году еще дважды вынести рекомендации по выплате дивидендов. Дивидендная политика компании предполагает выплаты в размере не менее 30% чистой прибыли по МСФО.

Глава Газпром нефти Александр Дюков заявил журналистам, что компания не планирует фиксировать определенный уровень дивидендных выплат от чистой прибыли, однако будет стремиться поддерживать его на уровне не ниже 35% от чистой прибыли на период реализации текущей стратегии компании до 2030 г. Компания рассчитывает на рост чистой прибыли и соответствующее увеличение абсолютного размера дивиденда в течение указанного периода.

Прочие новости

Президент Норильского никеля Владимир Потанин в интервью Bloomberg заявил, что у компании большие планы инвестиций, в связи с чем дивиденды необходимо пересмотреть в сторону снижения. Решение об изменении формулы расчета дивидендов должно быть согласовано новым советом директоров другого ключевого акционера Норникеля — Русала. Изменение может повлиять на размер промежуточных дивидендов текущего года, но не отразится на формуле расчета финальных дивидендов за 2018 г. Поэтому, на наш взгляд, реакция рынка на новость была чрезмерно негативной, принимая во внимание, что Норильский никель уже объявлял о планах увеличения инвестиций в рамках новой стратегии, а сама стратегия нацелена на дальнейшее увеличение акционерной стоимости за счет реализации новых инвестиционных проектов.

Компания Telenor продала 100 млн акций (5,7%) Veon за $216 млн, сократив свою долю в компании до 9%. Изначально Telenor планировал реализовать 85 млн акций, однако объем предложения в ходе букбилдинга был увеличен. Цена размещения составила $2,16/акция (ниже цены предыдущего закрытия — $2,35). Telenor ранее объявлял о планах постепенного снижения своего пакета в Veon, поэтому после завершения сделки и связанной с ней распродажи бумаг котировки будут восстанавливаться, по нашему мнению.

По информации Ведомостей, Севергрупп Алексея Мордашова обсуждает покупку крупного пакета Ленты. Продать свой пакет может TPG (которой принадлежит около 34% акций Ленты), при этом в результате сделки может быть выставлена оферта миноритариям. ГДР Ленты на LSE вчера стоили $3,325, средняя цена за последние шесть месяцев была на том же уровне — $3,32/ГДР. Представители Ленты и Севергрупп не предоставили комментариев относительно потенциальной сделки.

РБК со ссылкой на близкие к Газпрому источники сообщил о возможной покупке Газпромом своих подрядчиков — Стройгазмонтажа и Стройтранснефтегаза, контролируемых Аркадием Ротенбергом и Геннадием Тимченко соответственно. Сделки могут быть закрыты до конца года, однако их финансовые детали и причины пока неизвестны. Источники РБК предполагают, что выкуп может быть связан с минимизацией санкционных рисков Газпрома, хотя покупка активов санкционных компаний также несет риск вторичных санкций. Мы не ожидаем существенной реакции рынка на новость до появления более определенной информации по потенциальным сделкам.

FESCO сохраняет интерес к покупке доли РЖД (25% + 1 акция) в контейнерном операторе «Русская тройка»; группа планирует выходить из ряда активов и усиливать свой портовый и железнодорожный дивизионы.

ВТБ Капитал через Кьюэсар Инвестментс приобрел Интернешнл Ресторант Брэндс, крупнейшего франчайзи KFC в России. В сделку вошли 180 из 750 ресторанов сети в России. Сумма сделки не раскрывается. Согласно оценке РБК, она могла составить €126—156 млн. Ранее Сбербанк стал владельцем 9,99% Эй Кей Ресторантс Раша, франчайзи KFC, владеющего 30 ресторанами в России.

Яндекс запускает сервис доставки наборов продуктов и рецептов для приготовления блюд Яндекс.Шеф на основе сервиса Партия еды, 83,3% которого в октябре приобрела компания Яндекс.Такси. Яндекс планирует развивать сервис в рамках foodtech-направления Яндекс.Такси и запустить два-три новых продукта в 2019 г. На текущий момент Яндекс.Шеф имеет собственное производство, основной хаб которого расположен в Санкт-Петербурге и дополнительный — в Москве.

Полюс увеличил долю в проекте Сухой Лог с 58,4%, до 68,2%, в соответствии с ранее подписанным соглашением с Ростехом, в том числе 5% Сухого Лога Полюс приобрел за 0,28% своих акций из казначейского пакета.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба