2 апреля 2019 goldenfront.ru

Последние два десятилетия Китай выступал частью системы жизнеобеспечения глобальной экономики. Остальная часть состояла из центральных банков. Когда в 2000 г. лопнул технологический пузырь, Китай начал печатать и брать взаймы невероятные количества денег, чтобы создать спрос на фиксированные активы. Когда в 2008 г. началась Великая рецессия, Пекин снова отреагировал обширным пакетом правительственного стимулирования, что способствовало дальнейшему раздуванию китайского пузыря недвижимости и созданию активного спроса для поддержания глобальных рынков. Практически то же самое наблюдалось сразу после глобального замедления и рецессии доходов в США в 2016 г. По сути, Китай с 2000 г. выступал громадным стимулятором роста, взяв на себя $38 трлн нового долга, что соответствовало невероятному росту на 150 процентных пунктов отношения его долга к ВВП.

Из-за такого невыносимого долгового бремени Китай недавно приступил к столь необходимой политике разгрузки от обязательств, так что многие стали спекулировать насчет того, как долго сможет продержаться глобальная экономика без своего главного двигателя роста. В конце концов, красная страна была ответственна примерно за треть глобального роста с 2008 г. Однако, к сожалению, заигрывание Китая с экономией продлилось недолго. Обуздание $40 трлн долга страны перестало быть приоритетом властей, и они теперь намерены поддерживать экономику с помощью еще большего долга.

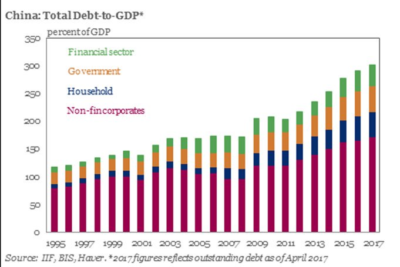

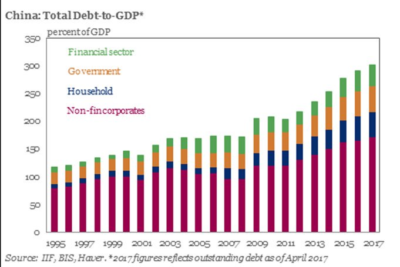

Некоторые долговые коэффициенты Китая не только превосходят американские, но также в два раза превышают средние показатели развивающихся стран. Общий долг с 2007 г. более чем учетверился. Общий долг, включая долг домохозяйств, корпоративный и правительственный долг, увеличился со 160% ВВП в 2008 г. до более чем 304% ВВП в 2018 г., согласно Институту международных финансов (ИМФ).

Китай: отношение общего долга к ВВП*

Проценты от ВВП

Финансовый сектор - зеленым

Правительство - оранжевым

Домохозяйства - синим

Нефинансовые корпорации - красным

Источники: ИМФ, Банк международных расчетов (БМР), Haver

*Цифра за 2017 г. отражает непогашенный долг на апрель 2017 г.

Отсюда напрашивается вопрос: осталось ли еще у Китая, при таком огромном долговом бремени, топливо для приведения в движение глобальной экономики, или же Уолл-стрит зря надеется на суррогатного экономического спасителя и завершение торговой войны?

Последние три десятилетия Китай для мира и Уолл-стрит был любимым источником глобального роста. Средний рост ВВП коммунистической страны с 1979 по 2010 гг. составлял 9.9%, согласно Всемирному банку.

Рост Китая, с его уникальной комбинацией коммунизма и капитализма, казалось, нарушал законы экономики и бизнес-циклов. Но беглый взгляд под поверхность покажет, что китайское экономическое чудо постоянно поддерживалось опасной горой долга.

Тогда как у центрального правительства Китая мало долгов и здоровые валютные резервы, долги региональных правительств, домохозяйств и корпораций росли взрывными темпами. Региональные правительства в Китае ответственны за школы, больницы и транспортные услуги. Однако они практически не имеют полномочий по сбору налогов и получают совсем небольшую долю от налогов, собранных на их территории. Для сбалансирования своего бюджета региональные правительства выпускают собственные финансовые инструменты. Такой долг крайне непрозрачен, поэтому реальный уровень задолженности сложно точно подсчитать, но он находится где-то в диапазоне $5-7 трлн, согласно статье Чжиу Чэня (Zhiwu Chen) «Опасный долг Китая» (China’s Dangerous Debt) в журнале ForeignAffairs.

На государственные предприятия в 2017 г. приходилось больше половины общего корпоративного долга, или 72% от ВВП, согласно Международному валютному фонду. Большинство этих предприятий – это зомби-корпорации, то есть, их бизнес-модель неустойчива. Они существуют, главным образом, ради рабочих мест и вынуждены постоянно брать новые займы, чтобы выплачивать проценты по существующим долгам. Такого рода долг, создаваемый по указанию государства, непродуктивен по своей природе и является главным фактором, вызывающим снижение производительности труда.

Корпоративный долг частного сектора включает банковские ссуды, выпуски облигаций и теневую банковскую активность. (Облигации – это долговые обязательства, выпускаемые компанией или правительственным органом. Держатель облигаций, кредитор, обладает правами на проценты и возвращение основной суммы долга. Если компания котируется на бирже, держатель может также продать там облигации). Такие обремененные долгом компании еще более уязвимы к падению стоимости активов и/или росту процентов по займам. Замедление роста и ужесточение регулирования недавно спровоцировали множество банкротств в этой сфере.

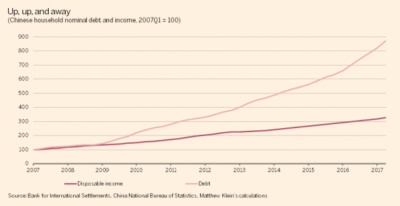

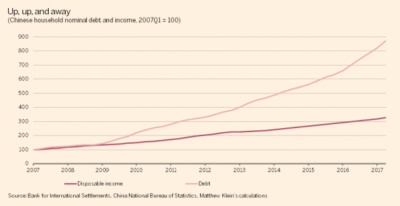

Наконец, долг китайских домохозяйств последние десять лет существенно превышал их доход.

Вверх, вверх и вдаль

(Номинальный долг и доход китайских домохозяйств, 1 кв. 2007 г. = 100)

Располагаемый доход; Долг

Источники: БМР, Национальное бюро статистики Китая, расчеты Мэттью Кляйна (Matthew Klein)

Но китайской экономике угрожает не только долг. Китайское население быстро стареет, а трудовые ресурсы сокращаются. В 2010 г. возраст 13% населения составлял 60 лет и больше, но до 2030 г. эта цифра вырастет до 25%. Согласно Statista, китайские трудовые ресурсы в 2016-2026 гг. сократятся на 0.2%, после чего лишь продолжат падать.

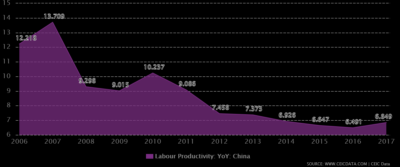

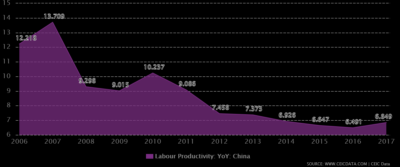

Годовое изменение производительности труда в Китае

Все эти факторы доказывают, что недавние экономические проблемы Китая имеют мало общего с торговой войной. Шанхайский сводный индекс (SSE Composite) достиг пика еще за два года до введения первых прямых пошлин на китайский экспорт.

Индекс SSE Composite

22 февр.

5 лет

5,166.35 – 12 июня 2015 г.

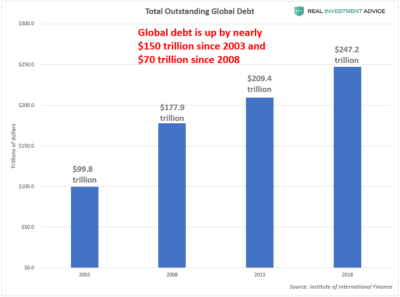

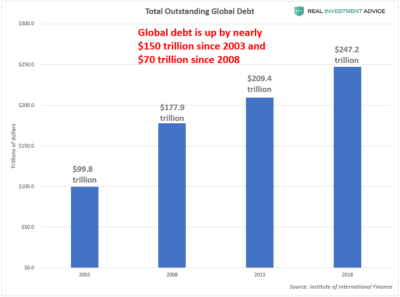

Уолл-стрит считает, что завершение торговой войны – панацея для роста. Но китайская экономика последние несколько десятилетий росла за счет мощнейшего кредитного пузыря. И эта стимулируемая кредитом экономика стала существенным двигателем роста глобальной экономики, чье «восстановление» основано на долге. Глобальный долг с 2003 г. вырос на $150 трлн, а с 2008 г. – на $70 трлн:

Общий непогашенный глобальный долг

Глобальный долг с 2003 г. вырос почти на $150 трлн, а с 2008 г. – на $70 трлн

трлн долларов

Источник: ИМФ

В авангарде этого глобального процесса наращивания долга был и остается Китай. Согласно S&PGlobalRatings, с 2008 г. долг китайских домохозяйств вырос на 716%, долг нефинансовых корпораций – на 400%, а общий правительственный долг – на 416%. И теперь эта громадная долговая навозная гора рушится, что нельзя так просто исправить с помощью очередного пакета стимулирования со стороны Пекина.

Доказательства парализованного долгом состояния Китая можно найти в актуальных данных. Поставки мобильных телефонов в Китае в феврале составили 14.51 млн, что почти на 20% меньше, чем год назад, согласно данным, опубликованным недавно Китайской академией информационно-коммуникационных технологий. Кроме того, февральские продажи автомобилей в Китае обвалились за год на 14%. Но прошлый месяц не был аномалией. Продажи автомобилей падают восьмой месяц подряд; в январе они обвалились на 16%, а в декабре – на 13%. Кроме того, китайское промышленное производство в первые два месяца этого года упало до 17-летнего минимума.

Подобно Японии в конце 1980-х, казалось, что китайский экономический рост не остановить. Из-за этого на Уолл-стрит большинство стало ошибочно считать, что коммунистическая страна рано или поздно оставит американскую экономику далеко позади. Однако те, кто знаком с историей, знают, что феномен японского роста неожиданно окончился в 1989 г., когда произошел эпохальный обвал японских рынков. Точно так же китайская экономика и фондовый рынок достигли пика в 2015 г., и с тех пор шанхайский индекс упал на 43%.

Наращивая долг такими агрессивными темпами, Китай идет по стопам своего исторического восточного противника. Все указывает на то, что скоро его ждет похожая участь, когда правительственная долговая афера потерпит крах.

Парадокс в том, что фондовые рынки делают ставку на очередной рывок глобального роста в ближайшем будущем. Но остается загадкой, почему предполагаемый оплот капитализма, существующий на Уолл-стрит, верит в способность коммунистической страны волшебным образом по требованию выдать нужный темп роста. К сожалению, правдой может оказаться то, что карнавальные зазывалы всегда в поисках хорошей истории, какой бы фантастической она ни была.

Инвесторам стоит проявлять крайнюю осторожность, учитывая, что текущая рецессия глобальных доходов и роста происходит, когда цены акций находятся на исторических максимумах, в то время как долги достигли запредельных уровней. Тем более что у центральных банков осталось мало возможностей для снижения ставок и стимулирования экономического роста.

Из-за такого невыносимого долгового бремени Китай недавно приступил к столь необходимой политике разгрузки от обязательств, так что многие стали спекулировать насчет того, как долго сможет продержаться глобальная экономика без своего главного двигателя роста. В конце концов, красная страна была ответственна примерно за треть глобального роста с 2008 г. Однако, к сожалению, заигрывание Китая с экономией продлилось недолго. Обуздание $40 трлн долга страны перестало быть приоритетом властей, и они теперь намерены поддерживать экономику с помощью еще большего долга.

Некоторые долговые коэффициенты Китая не только превосходят американские, но также в два раза превышают средние показатели развивающихся стран. Общий долг с 2007 г. более чем учетверился. Общий долг, включая долг домохозяйств, корпоративный и правительственный долг, увеличился со 160% ВВП в 2008 г. до более чем 304% ВВП в 2018 г., согласно Институту международных финансов (ИМФ).

Китай: отношение общего долга к ВВП*

Проценты от ВВП

Финансовый сектор - зеленым

Правительство - оранжевым

Домохозяйства - синим

Нефинансовые корпорации - красным

Источники: ИМФ, Банк международных расчетов (БМР), Haver

*Цифра за 2017 г. отражает непогашенный долг на апрель 2017 г.

Отсюда напрашивается вопрос: осталось ли еще у Китая, при таком огромном долговом бремени, топливо для приведения в движение глобальной экономики, или же Уолл-стрит зря надеется на суррогатного экономического спасителя и завершение торговой войны?

Последние три десятилетия Китай для мира и Уолл-стрит был любимым источником глобального роста. Средний рост ВВП коммунистической страны с 1979 по 2010 гг. составлял 9.9%, согласно Всемирному банку.

Рост Китая, с его уникальной комбинацией коммунизма и капитализма, казалось, нарушал законы экономики и бизнес-циклов. Но беглый взгляд под поверхность покажет, что китайское экономическое чудо постоянно поддерживалось опасной горой долга.

Тогда как у центрального правительства Китая мало долгов и здоровые валютные резервы, долги региональных правительств, домохозяйств и корпораций росли взрывными темпами. Региональные правительства в Китае ответственны за школы, больницы и транспортные услуги. Однако они практически не имеют полномочий по сбору налогов и получают совсем небольшую долю от налогов, собранных на их территории. Для сбалансирования своего бюджета региональные правительства выпускают собственные финансовые инструменты. Такой долг крайне непрозрачен, поэтому реальный уровень задолженности сложно точно подсчитать, но он находится где-то в диапазоне $5-7 трлн, согласно статье Чжиу Чэня (Zhiwu Chen) «Опасный долг Китая» (China’s Dangerous Debt) в журнале ForeignAffairs.

На государственные предприятия в 2017 г. приходилось больше половины общего корпоративного долга, или 72% от ВВП, согласно Международному валютному фонду. Большинство этих предприятий – это зомби-корпорации, то есть, их бизнес-модель неустойчива. Они существуют, главным образом, ради рабочих мест и вынуждены постоянно брать новые займы, чтобы выплачивать проценты по существующим долгам. Такого рода долг, создаваемый по указанию государства, непродуктивен по своей природе и является главным фактором, вызывающим снижение производительности труда.

Корпоративный долг частного сектора включает банковские ссуды, выпуски облигаций и теневую банковскую активность. (Облигации – это долговые обязательства, выпускаемые компанией или правительственным органом. Держатель облигаций, кредитор, обладает правами на проценты и возвращение основной суммы долга. Если компания котируется на бирже, держатель может также продать там облигации). Такие обремененные долгом компании еще более уязвимы к падению стоимости активов и/или росту процентов по займам. Замедление роста и ужесточение регулирования недавно спровоцировали множество банкротств в этой сфере.

Наконец, долг китайских домохозяйств последние десять лет существенно превышал их доход.

Вверх, вверх и вдаль

(Номинальный долг и доход китайских домохозяйств, 1 кв. 2007 г. = 100)

Располагаемый доход; Долг

Источники: БМР, Национальное бюро статистики Китая, расчеты Мэттью Кляйна (Matthew Klein)

Но китайской экономике угрожает не только долг. Китайское население быстро стареет, а трудовые ресурсы сокращаются. В 2010 г. возраст 13% населения составлял 60 лет и больше, но до 2030 г. эта цифра вырастет до 25%. Согласно Statista, китайские трудовые ресурсы в 2016-2026 гг. сократятся на 0.2%, после чего лишь продолжат падать.

Годовое изменение производительности труда в Китае

Все эти факторы доказывают, что недавние экономические проблемы Китая имеют мало общего с торговой войной. Шанхайский сводный индекс (SSE Composite) достиг пика еще за два года до введения первых прямых пошлин на китайский экспорт.

Индекс SSE Composite

22 февр.

5 лет

5,166.35 – 12 июня 2015 г.

Уолл-стрит считает, что завершение торговой войны – панацея для роста. Но китайская экономика последние несколько десятилетий росла за счет мощнейшего кредитного пузыря. И эта стимулируемая кредитом экономика стала существенным двигателем роста глобальной экономики, чье «восстановление» основано на долге. Глобальный долг с 2003 г. вырос на $150 трлн, а с 2008 г. – на $70 трлн:

Общий непогашенный глобальный долг

Глобальный долг с 2003 г. вырос почти на $150 трлн, а с 2008 г. – на $70 трлн

трлн долларов

Источник: ИМФ

В авангарде этого глобального процесса наращивания долга был и остается Китай. Согласно S&PGlobalRatings, с 2008 г. долг китайских домохозяйств вырос на 716%, долг нефинансовых корпораций – на 400%, а общий правительственный долг – на 416%. И теперь эта громадная долговая навозная гора рушится, что нельзя так просто исправить с помощью очередного пакета стимулирования со стороны Пекина.

Доказательства парализованного долгом состояния Китая можно найти в актуальных данных. Поставки мобильных телефонов в Китае в феврале составили 14.51 млн, что почти на 20% меньше, чем год назад, согласно данным, опубликованным недавно Китайской академией информационно-коммуникационных технологий. Кроме того, февральские продажи автомобилей в Китае обвалились за год на 14%. Но прошлый месяц не был аномалией. Продажи автомобилей падают восьмой месяц подряд; в январе они обвалились на 16%, а в декабре – на 13%. Кроме того, китайское промышленное производство в первые два месяца этого года упало до 17-летнего минимума.

Подобно Японии в конце 1980-х, казалось, что китайский экономический рост не остановить. Из-за этого на Уолл-стрит большинство стало ошибочно считать, что коммунистическая страна рано или поздно оставит американскую экономику далеко позади. Однако те, кто знаком с историей, знают, что феномен японского роста неожиданно окончился в 1989 г., когда произошел эпохальный обвал японских рынков. Точно так же китайская экономика и фондовый рынок достигли пика в 2015 г., и с тех пор шанхайский индекс упал на 43%.

Наращивая долг такими агрессивными темпами, Китай идет по стопам своего исторического восточного противника. Все указывает на то, что скоро его ждет похожая участь, когда правительственная долговая афера потерпит крах.

Парадокс в том, что фондовые рынки делают ставку на очередной рывок глобального роста в ближайшем будущем. Но остается загадкой, почему предполагаемый оплот капитализма, существующий на Уолл-стрит, верит в способность коммунистической страны волшебным образом по требованию выдать нужный темп роста. К сожалению, правдой может оказаться то, что карнавальные зазывалы всегда в поисках хорошей истории, какой бы фантастической она ни была.

Инвесторам стоит проявлять крайнюю осторожность, учитывая, что текущая рецессия глобальных доходов и роста происходит, когда цены акций находятся на исторических максимумах, в то время как долги достигли запредельных уровней. Тем более что у центральных банков осталось мало возможностей для снижения ставок и стимулирования экономического роста.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба