26 апреля 2019 Иволга Капитал Хохрин Андрей

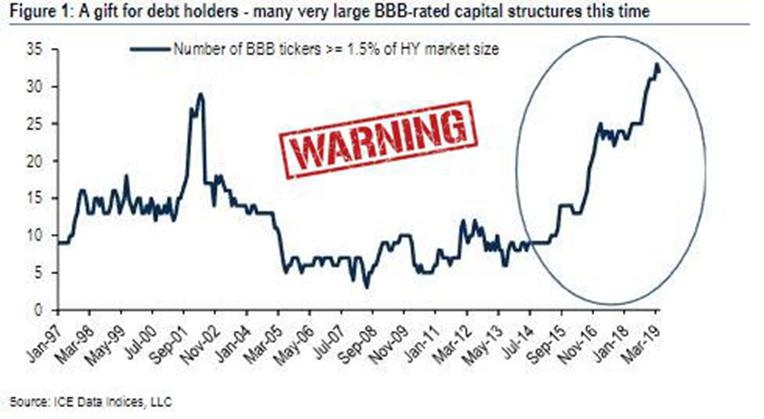

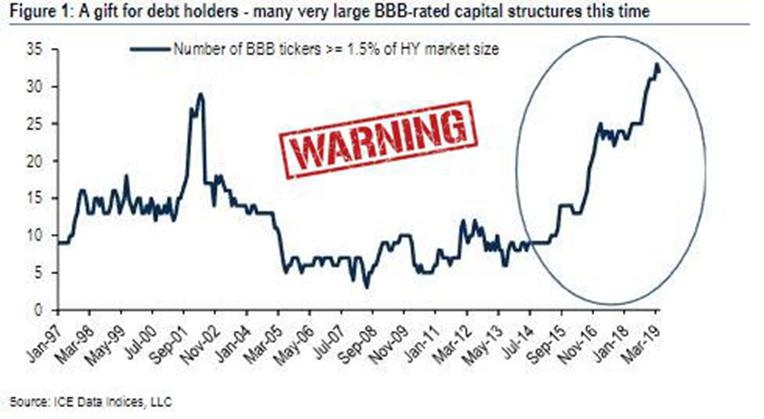

Телеграм-канал MarketTwits (https://t.me/markettwits) опубликовал интересую иллюстрацию. Это динамика числа выпусков облигаций с мусорными рейтингами. Иллюстрация не указывает на географию, но демонстрирует, что и доля, и число низкорейтинговых облигаций растет и бьет рекорды.

Какие выводы можно сделать?

1. Рост низкорейтингового долга – отражение дешевизны и большого количества денег. Когда денег много, появляется желание и возможность распределять их между классами активов, включая high yield. За разрастанием свободной ликвидности однажды наступает ее сокращение, которое становится стимулом к схлопыванию рынков и финансовым, в т.ч. долговым кризисам. В этой связи рост числа низкорейтинговых бумаг – тревожный знак.

2. Сектор низко- или безрейтингового долга (в практике России – сектор ВДО, высокодоходных облигаций) – исторически, очень ограниченный сектор. На российском внутреннем рынке облигаций на него приходится до 0,5% от всего корпоративного долга и до 0,2% от общего внутреннего долга, включая государственный. Доля растет, но даже 1% от корпоративного долга для данного сектора в России мало достижимая величина. Так что сектор ВДО, живет по своим законам, слабо определяемым мировыми финансовыми тенденциями и зависящим от внутреннего регулирования.

3. Регулирование. Окончательно переходя на российскую почву. Законодатель, вероятно, в собственных интересах по продаже ОФЗ, создал отличные условия для прихода физлиц на фондовый рынок. Физлица предъявили требования к доходности. Высокодоходные бумаги получили избыточный спрос, и сектор пошел в рост. Но, по счастью, структура роста не пирамидальная. МосБиржа и ЦБ оперативно занялись регулированием рынка: с мая ужесточается листинг для маленьких эмитентов и дорогих облигаций, до конца года, предположительно, ужесточатся требования к квалификации инвесторов. В общем, регулируемость есть и выглядит достаточной, и, скорее всего, позволит удерживать в высокодоходный сегмент облигаций в обычных рамках дефолтности (10-12% дефолтных выпусков).

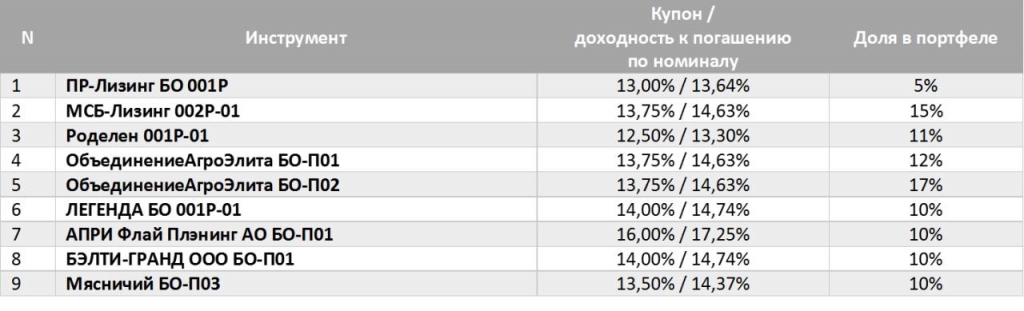

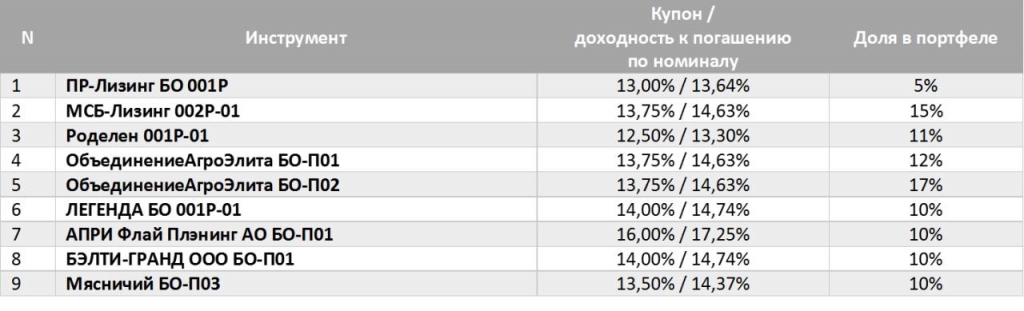

Мы ведем портфели PRObonds, полностью состоящие из высокодоходных рублевых облигаций, чтобы показать на длинной истории, что этот рынок достоин внимания и при соблюдении простейшей инвестиционной дисциплины даст достойные +5-10% к инфляционной ставке. Уже почти год идем ровно.

Какие выводы можно сделать?

1. Рост низкорейтингового долга – отражение дешевизны и большого количества денег. Когда денег много, появляется желание и возможность распределять их между классами активов, включая high yield. За разрастанием свободной ликвидности однажды наступает ее сокращение, которое становится стимулом к схлопыванию рынков и финансовым, в т.ч. долговым кризисам. В этой связи рост числа низкорейтинговых бумаг – тревожный знак.

2. Сектор низко- или безрейтингового долга (в практике России – сектор ВДО, высокодоходных облигаций) – исторически, очень ограниченный сектор. На российском внутреннем рынке облигаций на него приходится до 0,5% от всего корпоративного долга и до 0,2% от общего внутреннего долга, включая государственный. Доля растет, но даже 1% от корпоративного долга для данного сектора в России мало достижимая величина. Так что сектор ВДО, живет по своим законам, слабо определяемым мировыми финансовыми тенденциями и зависящим от внутреннего регулирования.

3. Регулирование. Окончательно переходя на российскую почву. Законодатель, вероятно, в собственных интересах по продаже ОФЗ, создал отличные условия для прихода физлиц на фондовый рынок. Физлица предъявили требования к доходности. Высокодоходные бумаги получили избыточный спрос, и сектор пошел в рост. Но, по счастью, структура роста не пирамидальная. МосБиржа и ЦБ оперативно занялись регулированием рынка: с мая ужесточается листинг для маленьких эмитентов и дорогих облигаций, до конца года, предположительно, ужесточатся требования к квалификации инвесторов. В общем, регулируемость есть и выглядит достаточной, и, скорее всего, позволит удерживать в высокодоходный сегмент облигаций в обычных рамках дефолтности (10-12% дефолтных выпусков).

Мы ведем портфели PRObonds, полностью состоящие из высокодоходных рублевых облигаций, чтобы показать на длинной истории, что этот рынок достоин внимания и при соблюдении простейшей инвестиционной дисциплины даст достойные +5-10% к инфляционной ставке. Уже почти год идем ровно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба