27 мая 2019 ITI Capital

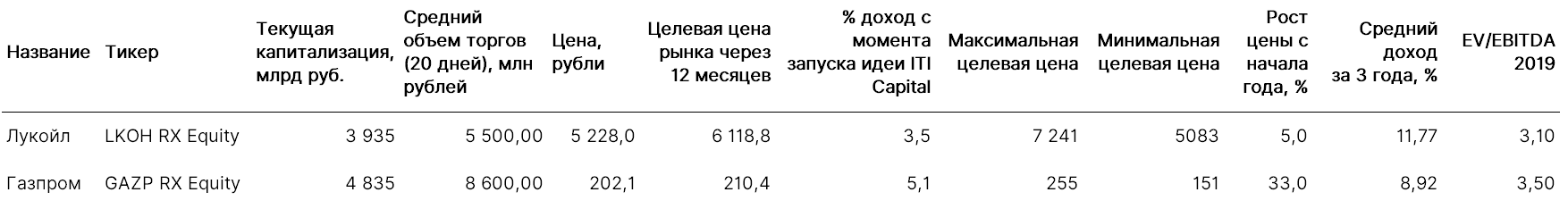

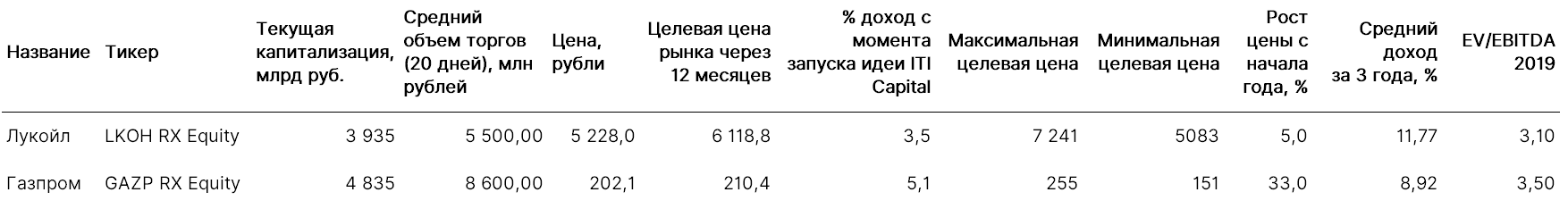

16 мая мы опубликовали идею по покупке Лукойла (LKOH RX) с целевым уровнем в 5 436 руб. до конца июня. С момента покупки по цене 5 065 руб. доход составил 3,5%, в случае Газпрома — 5,1%.

Мы считаем, что акции Лукойла значительно недооценены технически и фундаментально в отличие от Газпрома, который выглядит переоцененным после недавнего всплеска котировок. В краткосрочной перспективе стоимость акций Лукойла приблизится к цене обратного выкупа в размере 5 450 руб./акция, что рядом с нашим целевым уровнем, и продолжат расти к фундаментальному целевому уровню. Мы рекомендуем покупать Лукойл и держать Газпром.

Почему Лукойл продолжит расти в отличие от Газпрома

1) Лукойл в отличие от Газпрома фундаментально выглядит недооцененным. При нынешней цене его потенциал роста на 12 месяцев — 15,6%, исходя из консенсус-прогноза в 6 118 руб. Согласно нашим оценкам, потенциал роста до конца года — 10% от текущего уровня, целевая цена — 5 800 руб. Максимальный и минимальный диапазон прогнозной цены Лукойла также выше, по оценке инвестбанков и брокеров, и составляет 36% (7 241 руб.) и −14% (5 083 руб.) соответственно.

В случае Газпрома потенциал роста значительно ограничен и составляет 1,5% от текущего уровня, согласно консенсус-прогнозу, консенсус прогноз целевой цены — 210,42 руб. Для Газпрома максимальный потенциал роста при целевой цене 255 руб. — 28%, а потенциал снижения — 28% (151 руб.).

2) Лукойл пользуется большим спросом у нерезидентов, это объясняется тем, что на них приходится большая доля в акциях компании в свободном обращении. Так, например, доля инвестфондов составляет 42% против 29% у Газпрома. Также у Лукойла одна из самых масштабных программ выпуска депозитарных расписок — порядка 40% от доли капитала против 24% у Газпрома.

3) Отсутствие краткосрочных триггеров роста у Газпрома. Мы считаем, что Газпром не сможет укрепиться выше 210 руб. и консолидируется ниже 200 руб. ввиду того, что щедрые дивидендные выплаты благодаря высокой прибыли уже отыграны, а других корпоративных событий для роста акций нет.

4) Технические индикаторы указывают что акции Лукойла находятся в начале цикла роста. Согласно индикатору RSI 14 дней, уровень перепроданности Газпрома находится на историческом максимуме — 79 п., что неизбежно должно привести к коррекции; наш целевой уровень — 185 руб.

В случае Лукойла ситуация противоположная. Согласно показателю RSI 14 дней, текущий уровень составляет 42 п. (уровень ниже 50 п. указывает на перепроданность) и, следовательно, у бумаги сохраняется существенный потенциал роста — 6% до конца июня и не менее 10–15% до конца года.

Другие важные преимущества Лукойла

Программа выкупа акций Лукойла близится к концу — на 17 мая выкуплено 33,26 млн акций (4,4% капитала) на $2,68 млрд из заявленных $3 млрд., а вопрос об аннулировании выкупленных акций включен в повестку ГОСА. Тем не менее, ожидаемое в сентябре объявление новой программы выкупа может стать следующим триггером роста акций компании

У Лукойла одни из самых высоких в отрасли финансовые результаты на баррель добычи. EBITDA Лукойла за 2018 г. составила $21,2/барр. — почти вдвое выше, чем у Газпрома ($11,4/барр.), чистая прибыль Лукойла — $11,8/барр. против $6,4/барр. у Газпрома. FCF Лукойла достиг $10,6/барр., в то время как Газпром показал маржинально отрицательный FCF за 2018 г. на фоне рекордных капиталовложений

По мультипликаторам EV/EBITDA (на основе консенсус-прогноза EBITDA на 2019 г. и 2020 г.) Газпром уже торгуется дороже Лукойла (3,5—3,4х против 3,1—2,8х соответственно), что неоправданно, на наш взгляд

Большая устойчивость перед санкциями ввиду меньшей доли оффшорных нефтяных проектов

Рекордный уровень FCF среди нефтегазовых компаний

Солидные финансовые показатели и возможности дальнейшего роста в случае смягчения ограничений добычи в рамках соглашения ОПЕК+ во 2П19 г

Преимущества Газпрома

Рекордный уровень дивидендных доходов за 2018 г.

Естественная монополия

Рекордная прибыль за 2018 г.

Пользуется преимуществами нефтяного и газового сектора

Краткосрочные риски для Газпрома

Капитальные вложения в текущем году могут превысить прогноз в 1,33 трлн руб. (компания постоянно пересматривала свой годовой бюджет в прошлые годы), а экспортные продажи вряд ли превысят прошлогодний уровень (за четыре месяца текущего года поставки упали на 8,4% г/г) ввиду растущей конкуренции на СПГ-рынке Европы, что продолжит оказывать давление на FCF компании

Ситуация с продлением контракта с Украиной по транзиту газа и сроками завершения Северного потока-2 пока неопределенная, дополнительные риски несет новый законопроект конгресса США о санкциях против Северного потока-2

LUKOIL — LKOH RX

GAZPROM — GAZP RX

Источник: Bloomberg, ITI Capital

Мы считаем, что акции Лукойла значительно недооценены технически и фундаментально в отличие от Газпрома, который выглядит переоцененным после недавнего всплеска котировок. В краткосрочной перспективе стоимость акций Лукойла приблизится к цене обратного выкупа в размере 5 450 руб./акция, что рядом с нашим целевым уровнем, и продолжат расти к фундаментальному целевому уровню. Мы рекомендуем покупать Лукойл и держать Газпром.

Почему Лукойл продолжит расти в отличие от Газпрома

1) Лукойл в отличие от Газпрома фундаментально выглядит недооцененным. При нынешней цене его потенциал роста на 12 месяцев — 15,6%, исходя из консенсус-прогноза в 6 118 руб. Согласно нашим оценкам, потенциал роста до конца года — 10% от текущего уровня, целевая цена — 5 800 руб. Максимальный и минимальный диапазон прогнозной цены Лукойла также выше, по оценке инвестбанков и брокеров, и составляет 36% (7 241 руб.) и −14% (5 083 руб.) соответственно.

В случае Газпрома потенциал роста значительно ограничен и составляет 1,5% от текущего уровня, согласно консенсус-прогнозу, консенсус прогноз целевой цены — 210,42 руб. Для Газпрома максимальный потенциал роста при целевой цене 255 руб. — 28%, а потенциал снижения — 28% (151 руб.).

2) Лукойл пользуется большим спросом у нерезидентов, это объясняется тем, что на них приходится большая доля в акциях компании в свободном обращении. Так, например, доля инвестфондов составляет 42% против 29% у Газпрома. Также у Лукойла одна из самых масштабных программ выпуска депозитарных расписок — порядка 40% от доли капитала против 24% у Газпрома.

3) Отсутствие краткосрочных триггеров роста у Газпрома. Мы считаем, что Газпром не сможет укрепиться выше 210 руб. и консолидируется ниже 200 руб. ввиду того, что щедрые дивидендные выплаты благодаря высокой прибыли уже отыграны, а других корпоративных событий для роста акций нет.

4) Технические индикаторы указывают что акции Лукойла находятся в начале цикла роста. Согласно индикатору RSI 14 дней, уровень перепроданности Газпрома находится на историческом максимуме — 79 п., что неизбежно должно привести к коррекции; наш целевой уровень — 185 руб.

В случае Лукойла ситуация противоположная. Согласно показателю RSI 14 дней, текущий уровень составляет 42 п. (уровень ниже 50 п. указывает на перепроданность) и, следовательно, у бумаги сохраняется существенный потенциал роста — 6% до конца июня и не менее 10–15% до конца года.

Другие важные преимущества Лукойла

Программа выкупа акций Лукойла близится к концу — на 17 мая выкуплено 33,26 млн акций (4,4% капитала) на $2,68 млрд из заявленных $3 млрд., а вопрос об аннулировании выкупленных акций включен в повестку ГОСА. Тем не менее, ожидаемое в сентябре объявление новой программы выкупа может стать следующим триггером роста акций компании

У Лукойла одни из самых высоких в отрасли финансовые результаты на баррель добычи. EBITDA Лукойла за 2018 г. составила $21,2/барр. — почти вдвое выше, чем у Газпрома ($11,4/барр.), чистая прибыль Лукойла — $11,8/барр. против $6,4/барр. у Газпрома. FCF Лукойла достиг $10,6/барр., в то время как Газпром показал маржинально отрицательный FCF за 2018 г. на фоне рекордных капиталовложений

По мультипликаторам EV/EBITDA (на основе консенсус-прогноза EBITDA на 2019 г. и 2020 г.) Газпром уже торгуется дороже Лукойла (3,5—3,4х против 3,1—2,8х соответственно), что неоправданно, на наш взгляд

Большая устойчивость перед санкциями ввиду меньшей доли оффшорных нефтяных проектов

Рекордный уровень FCF среди нефтегазовых компаний

Солидные финансовые показатели и возможности дальнейшего роста в случае смягчения ограничений добычи в рамках соглашения ОПЕК+ во 2П19 г

Преимущества Газпрома

Рекордный уровень дивидендных доходов за 2018 г.

Естественная монополия

Рекордная прибыль за 2018 г.

Пользуется преимуществами нефтяного и газового сектора

Краткосрочные риски для Газпрома

Капитальные вложения в текущем году могут превысить прогноз в 1,33 трлн руб. (компания постоянно пересматривала свой годовой бюджет в прошлые годы), а экспортные продажи вряд ли превысят прошлогодний уровень (за четыре месяца текущего года поставки упали на 8,4% г/г) ввиду растущей конкуренции на СПГ-рынке Европы, что продолжит оказывать давление на FCF компании

Ситуация с продлением контракта с Украиной по транзиту газа и сроками завершения Северного потока-2 пока неопределенная, дополнительные риски несет новый законопроект конгресса США о санкциях против Северного потока-2

LUKOIL — LKOH RX

GAZPROM — GAZP RX

Источник: Bloomberg, ITI Capital

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба