5 июня 2019 LiteForex Демиденко Дмитрий

Американская валюта шокирована «голубиными» комментариями ФРС

Приятно, когда ты пару дней назад говорил, что Дональд Трамп готов вогнать США в рецессию, чтобы заставить ФРС снизить процентные ставки, а сегодня Reuters заявляет, что президент может, наконец, получить то, чего он долгое время добивался (ослабления денежно-кредитной политики), но неправильным путем. Заявление Джерома Пауэлла о том, что центробанк внимательно следит за недавней эскалацией торговых трений и будет реагировать, если экономическая ситуация ухудшится, было воспринято рынками как явный «голубиный» сигнал. S&P 500 взлетел более чем на 2%, а доллар США продолжает пребывать в состоянии грогги.

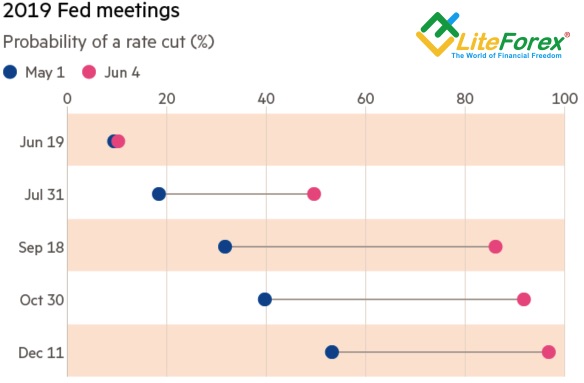

Еще в начале мая деривативы CME выдавали лишь 32%-ю вероятность монетарной экспансии на сентябрьском заседании FOMC. После заявления Дональда Трампа о новых тарифах против Китая и Мексики и комментариев председателя ФРС они взлетели до 86%. Июльский показатель вырос с 18,5% до 50%. Barclays ожидает, что центробанк снизит ставку на 50 б.п осенью и еще на 25 б.п зимой, JP Morgan прогнозирует ее снижение на 25 б.п в сентябре и в декабре. А ведь ранее оба банка считали, что никаких изменений в денежно-кредитную политику внесено не будет чуть ли не до конца 2020.

Изменение вероятности снижения ставки ФРС

Источник: Financial Times.

В конце мая я предполагал, что глядя на падение американских фондовых индексов, ФРС будет идти проторенной дорогой, намекая на смягчение денежно-кредитной политики. Уже тогда я сравнивал январскую ситуацию с текущей, и по факту мы получили аналогичные началу года комментарии Джерома Пауэлла, целью которых было успокоить рынки. На самом деле председатель сказал лишь то, что центробанк бдителен, но не упомянул о снижении ставки. Да, на это прямым текстом намекал Джеймс Буллард, однако не будем забывать, что президент ФРБ Сент-Луиса – «голубь», который и ранее не стеснялся говорить, что Федрезерв перегнул палку, ужесточив денежно-кредитную политику в декабре. Глава ФРБ Далласа Роберт Каплан хочет посмотреть, будут ли отменены некоторые из последних событий в области торговых войн, а руководитель ФРБ Чикаго Чарльз Эванс комфортно себя чувствует при текущем уровне ставки по федеральным фондам. Похоже, срочный рынок бежит впереди себя, практически не сомневаясь в монетарной экспансии.

Я неоднократно подчеркивал, что для восстановления долгосрочного восходящего тренда по EUR/USD необходимо прекращение торговых трений и связанное с ними улучшение ситуации в экономиках Китая и еврозоны. Пока этого не произойдет, можно смело покупать иену, франк и золото. Тем более, что Всемирный банк не устает ухудшать прогнозы по глобальному ВВП. На этот раз с 2,9% до 2,6% в 2019. Любопытно, что оценки темпов роста американской и китайской экономик остались неизменными (+2,5% и +6,2%), что свидетельствует о сохранении веры в деэскалацию торгового конфликта. Если ее не произойдет, то вместо +2,7% в 2020 мировой ВВП расширится на скромные 1,7%.

Евро тестирует сопротивление на $1,1265, и в случае успеха готов продолжить ралли в направлении $1,132 и $1,1355, однако, если шаблоны начала 2019 в силе, то вслед за ФРС наряд «голубя» примерит ЕЦБ. А это уже совсем другая история.

Приятно, когда ты пару дней назад говорил, что Дональд Трамп готов вогнать США в рецессию, чтобы заставить ФРС снизить процентные ставки, а сегодня Reuters заявляет, что президент может, наконец, получить то, чего он долгое время добивался (ослабления денежно-кредитной политики), но неправильным путем. Заявление Джерома Пауэлла о том, что центробанк внимательно следит за недавней эскалацией торговых трений и будет реагировать, если экономическая ситуация ухудшится, было воспринято рынками как явный «голубиный» сигнал. S&P 500 взлетел более чем на 2%, а доллар США продолжает пребывать в состоянии грогги.

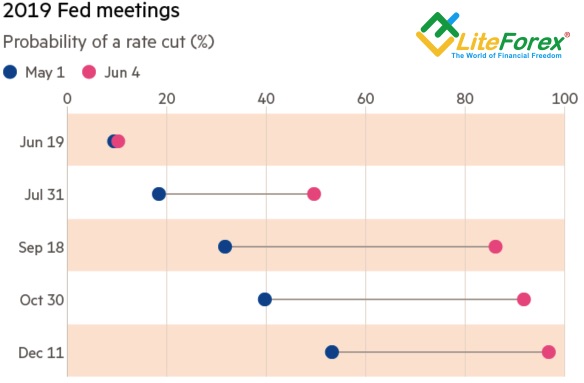

Еще в начале мая деривативы CME выдавали лишь 32%-ю вероятность монетарной экспансии на сентябрьском заседании FOMC. После заявления Дональда Трампа о новых тарифах против Китая и Мексики и комментариев председателя ФРС они взлетели до 86%. Июльский показатель вырос с 18,5% до 50%. Barclays ожидает, что центробанк снизит ставку на 50 б.п осенью и еще на 25 б.п зимой, JP Morgan прогнозирует ее снижение на 25 б.п в сентябре и в декабре. А ведь ранее оба банка считали, что никаких изменений в денежно-кредитную политику внесено не будет чуть ли не до конца 2020.

Изменение вероятности снижения ставки ФРС

Источник: Financial Times.

В конце мая я предполагал, что глядя на падение американских фондовых индексов, ФРС будет идти проторенной дорогой, намекая на смягчение денежно-кредитной политики. Уже тогда я сравнивал январскую ситуацию с текущей, и по факту мы получили аналогичные началу года комментарии Джерома Пауэлла, целью которых было успокоить рынки. На самом деле председатель сказал лишь то, что центробанк бдителен, но не упомянул о снижении ставки. Да, на это прямым текстом намекал Джеймс Буллард, однако не будем забывать, что президент ФРБ Сент-Луиса – «голубь», который и ранее не стеснялся говорить, что Федрезерв перегнул палку, ужесточив денежно-кредитную политику в декабре. Глава ФРБ Далласа Роберт Каплан хочет посмотреть, будут ли отменены некоторые из последних событий в области торговых войн, а руководитель ФРБ Чикаго Чарльз Эванс комфортно себя чувствует при текущем уровне ставки по федеральным фондам. Похоже, срочный рынок бежит впереди себя, практически не сомневаясь в монетарной экспансии.

Я неоднократно подчеркивал, что для восстановления долгосрочного восходящего тренда по EUR/USD необходимо прекращение торговых трений и связанное с ними улучшение ситуации в экономиках Китая и еврозоны. Пока этого не произойдет, можно смело покупать иену, франк и золото. Тем более, что Всемирный банк не устает ухудшать прогнозы по глобальному ВВП. На этот раз с 2,9% до 2,6% в 2019. Любопытно, что оценки темпов роста американской и китайской экономик остались неизменными (+2,5% и +6,2%), что свидетельствует о сохранении веры в деэскалацию торгового конфликта. Если ее не произойдет, то вместо +2,7% в 2020 мировой ВВП расширится на скромные 1,7%.

Евро тестирует сопротивление на $1,1265, и в случае успеха готов продолжить ралли в направлении $1,132 и $1,1355, однако, если шаблоны начала 2019 в силе, то вслед за ФРС наряд «голубя» примерит ЕЦБ. А это уже совсем другая история.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба