5 июня 2019 РБК Quote Митраков Алексей

Лидером роста по итогам мая стал «Газпром». Вместе с ним вверх устремились котировки QIWI, Avon, Welltower и «Россетей». Российские госкомпании дорожали благодаря новостям о заметном росте дивидендов

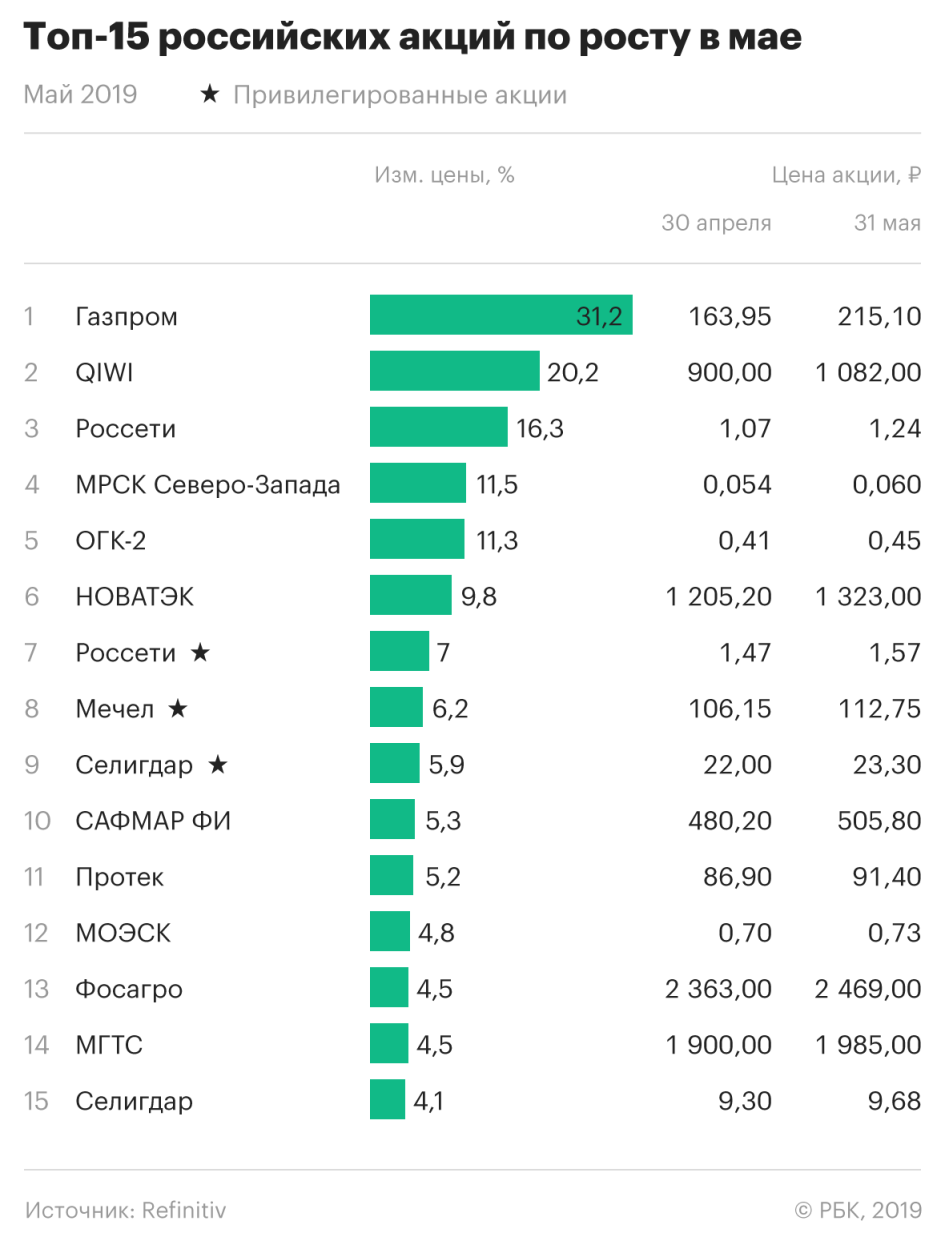

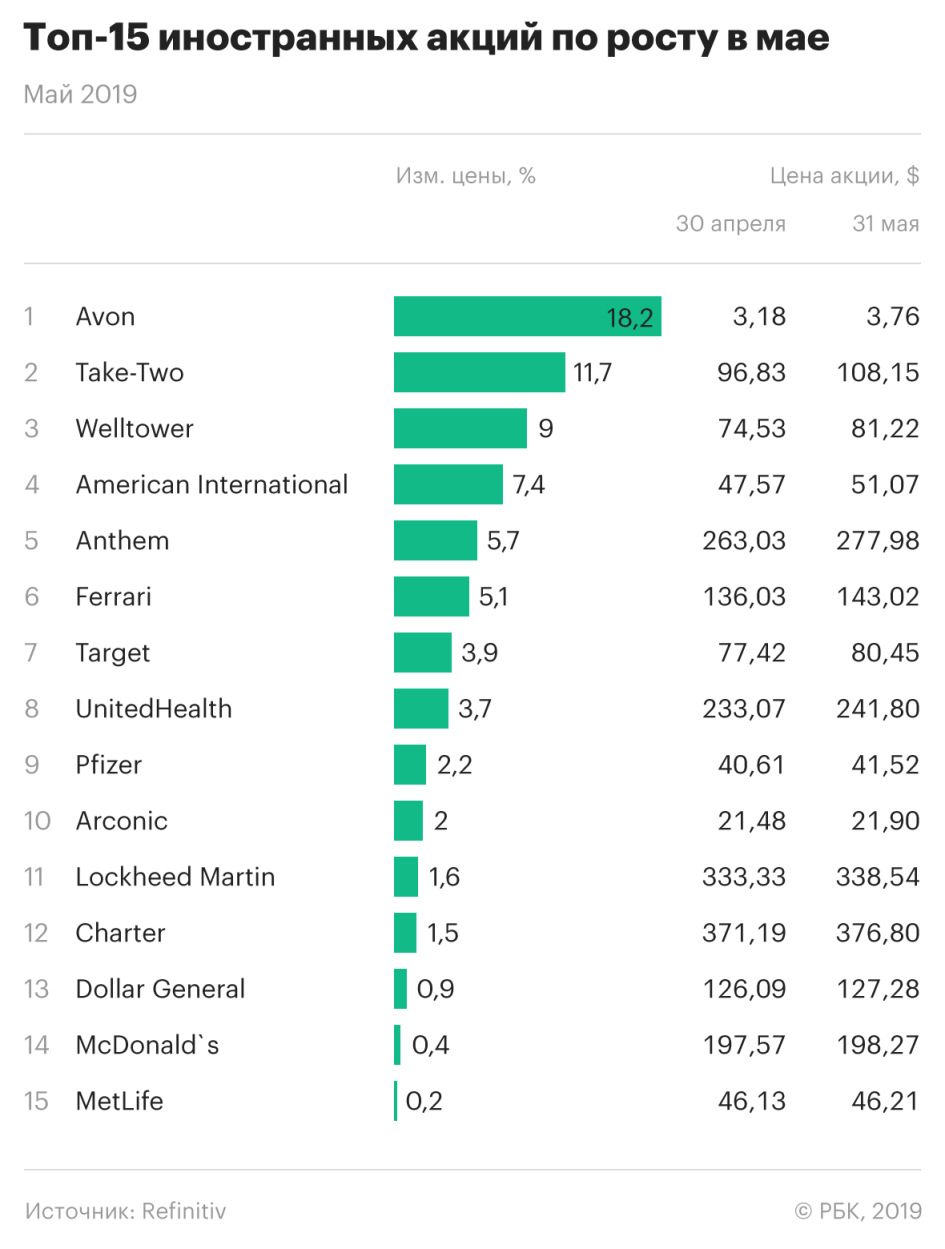

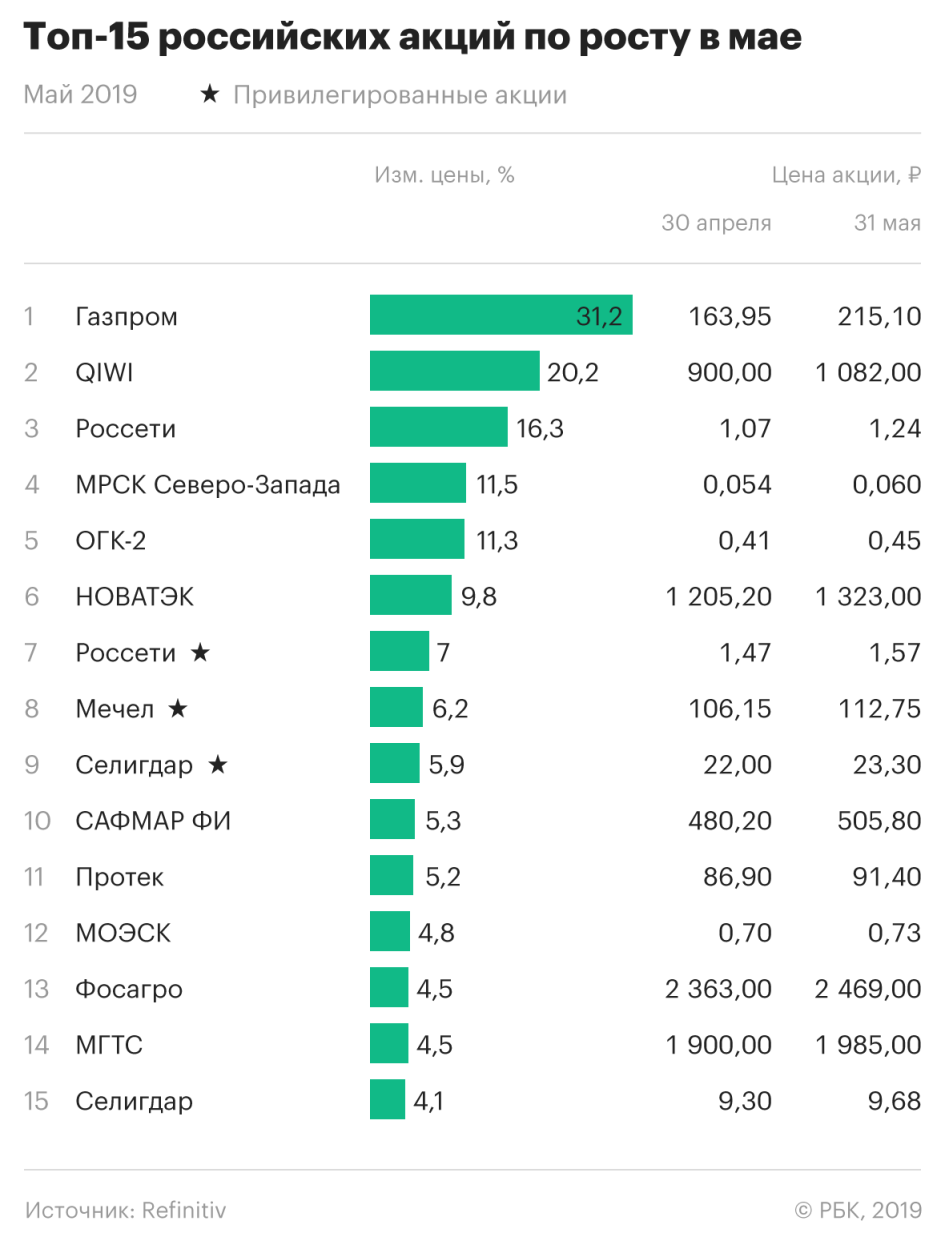

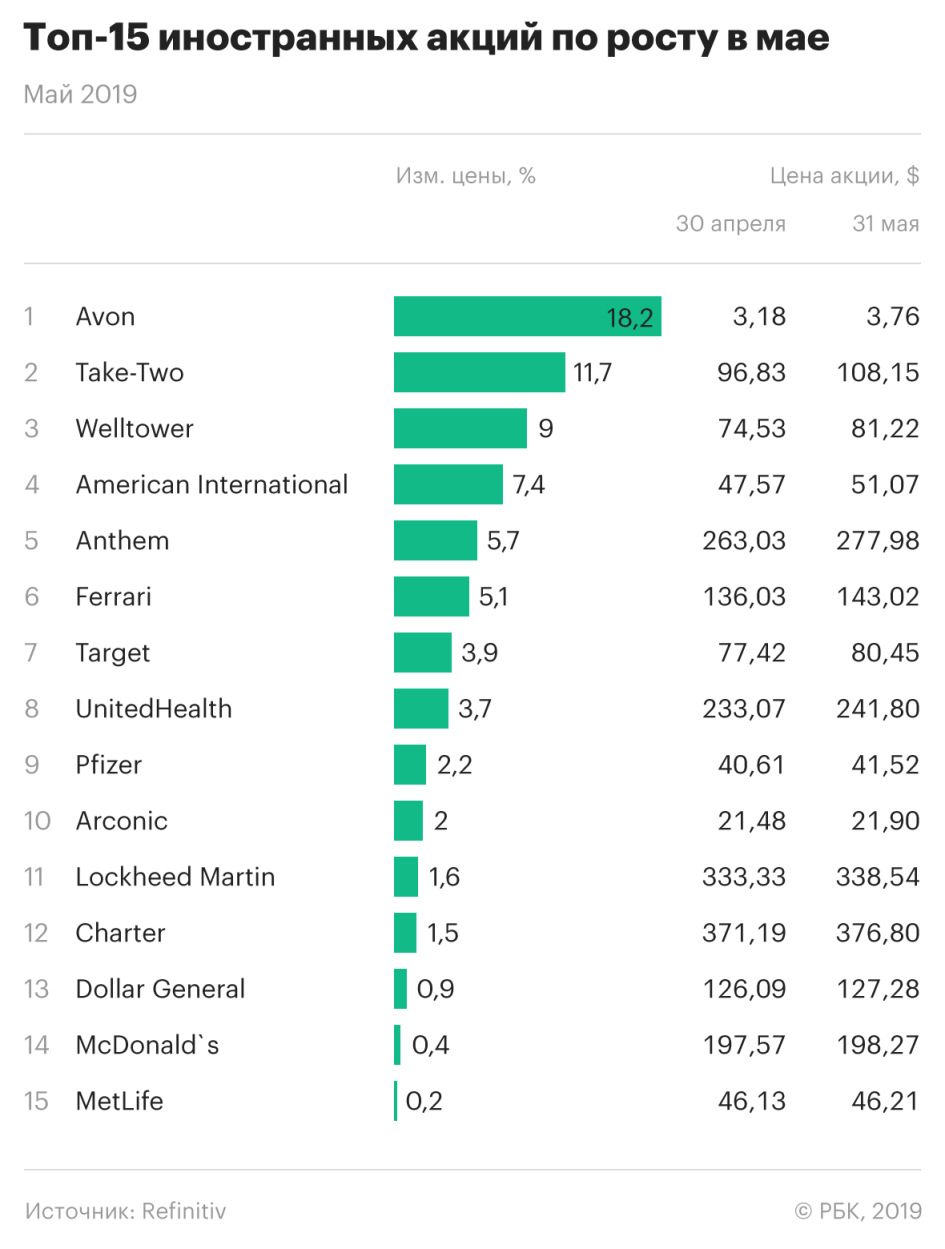

По итогам мая акции 15 самых успешных российских компаний подорожали на 9,9%. Увеличение стоимости оказалось скромнее, чем в апреле, когда средний рост наиболее успешных бумаг составил 10,7%. Для иностранных акций месяц стал не слишком удачным: 15 самых успешных вложений на американском рынке прибавили всего 4,9%. В апреле 15 лидеров роста укрепились в среднем на 20,9%.

Рекордсменом мая оказались акции «Газпрома», подорожавшие на 31,2% за месяц. Среди иностранных акций первое место досталось косметическому гиганту Avon, его бумаги подорожали на 18,2%. Даже с поправкой на удешевление рубля за май на 1,25% курсовая доходность инвестиций в акции Avon уступила вложениям в «Газпром».

Сильный рост «Газпрома» начался 14 июня, когда правление предложило совету директоров выплатить дивиденды в размере ₽16,61 на одну акцию. Это намного превысило ожидания рынка. За день акции «Газпрома» подорожали на 16,4%, причем в уже течение первого часа после публикации акции взлетели на 9,3%. Рост котировок происходил со значительно увеличившимися объемами торгов и сохранялся до конца мая.

Вторыми по росту в мае оказались депозитарные расписки QIWI. За месяц ценные бумаги платежной системы поднялись на 20,2%. Почти как в истории с «Газпромом», ценные бумаги QIWI начали рост в середине мая после новости о дивидендах.

В опубликованной 16 мая квартальной отчетности компания объявила о возобновлении выплаты дивидендов. Эта новость в совокупности с показанным ростом прибыли стали толчком для роста котировок. В первый день после выхода отчетности депозитарные расписки QIWI прибавили более 8%.

На третьей строчке рейтинга расположились обыкновенные акции «Россетей», показавшие месячный рост на 16,3%. С одной стороны, майский рост акций «Россетей» стал продолжением апрельского, когда ценные бумаги компании подорожали на 10,2%. С другой стороны, 17 и 20 мая рост усилился под влиянием «Газпрома».

Дело в том, что под влиянием дивидендных новостей по «Газпрому» эксперты начали ожидать схожих действий от других госкомпаний, к которым относятся и «Россети». Если «Россети» будут выплачивать в виде дивидендов 25% прибыли по МСФО, то дивидендная доходность акций значительно вырастет и составит порядка 14%.

В лидерах роста присутствуют и привилегированные акции «Россетей», находящиеся на седьмой строке рейтинга. Это подтверждает дивидендный характер роста акций. Прямо сейчас обыкновенные акции компании стоят дешевле привилегированных. При увеличения размера дивидендов дивидендная доходность обыкновенных акций вырастет значительнее доходности привилегированных. Отсюда повышенный спрос именно на обыкновенные акции при одновременном росте обоих видов бумаг.

Первое место среди иностранных эмитентов занял производитель косметики Avon. Основным фактором роста стали новости о скором завершении сделки по покупке Avon бразильской компанией Natura Cosmetics. Avon уже достаточно долгое время испытывает финансовые трудности. Компания объявляла о смене стратегии для решения проблем, а в сентябре 2018 года появилась информация о смене собственника.

Второе место среди американских компаний досталось акциям разработчика видеоигр Take-Two Interactive Software. Удорожание акций началось еще в середине апреля. После выхода отчетности 14 мая акции Take-Two ускорили рост.

Третью позицию занял инвестиционный фонд медицинской и социальной недвижимости Welltower. За май его акции подорожали на 9%. После выхода отчетности Welltower ряд аналитиков (BMO, Capitalone Securities и другие) повысили целевую цену акций и улучшили рекомендации по бумагам.

Кроме того, в середине мая Welltower закрыла сделку по приобретению медицинских учреждений у компании CNL Healthcare Properties. Эта сделка позволит компании расширить свое присутствие в объектах амбулаторной медицины в 16 штатах. Приобретенные 55 больниц и поликлиник имеют среднегодовой рост арендной платы на 2,4%. Именно аренда недвижимости частным клиникам — важный источник дохода Welltower.

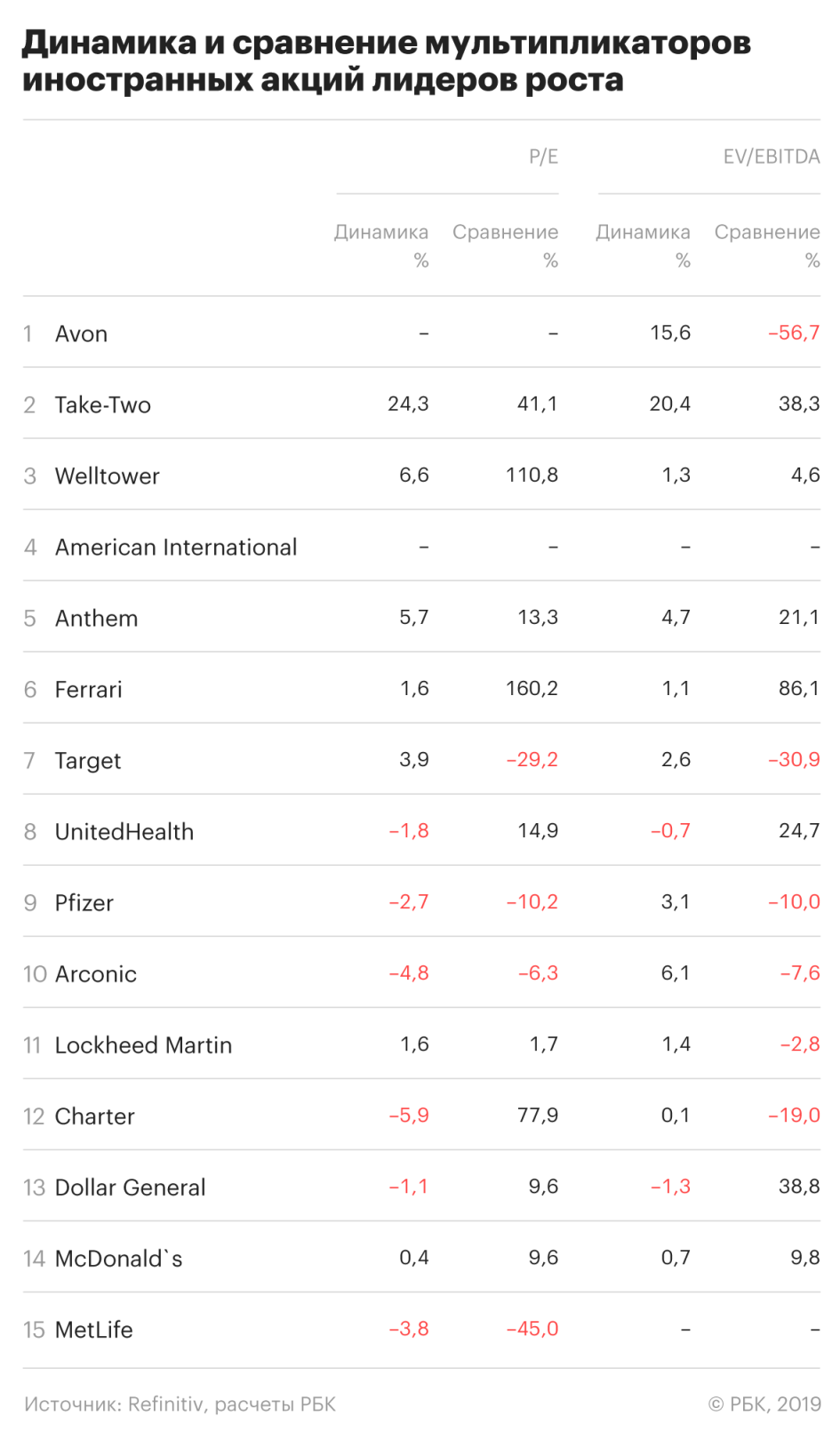

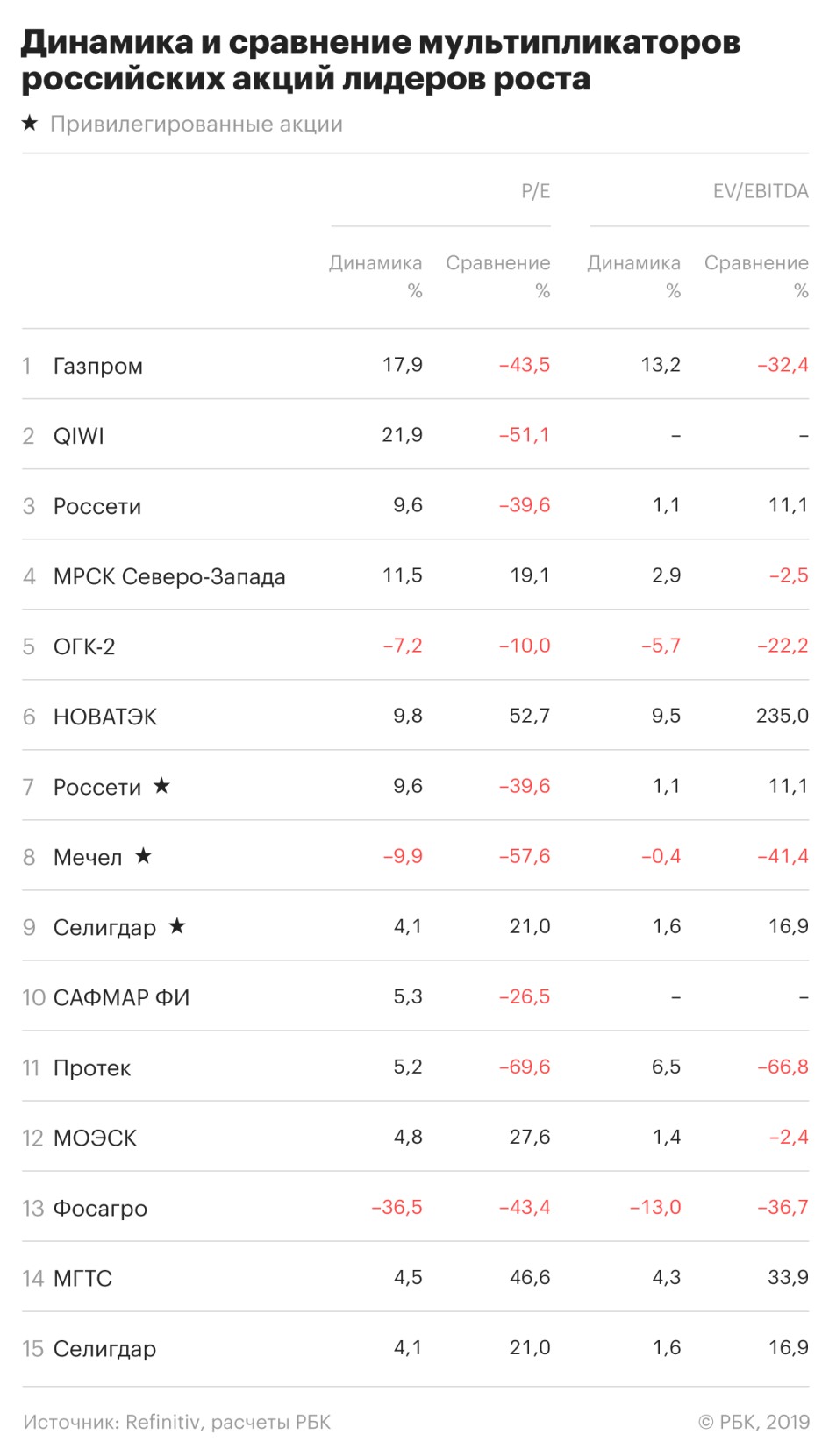

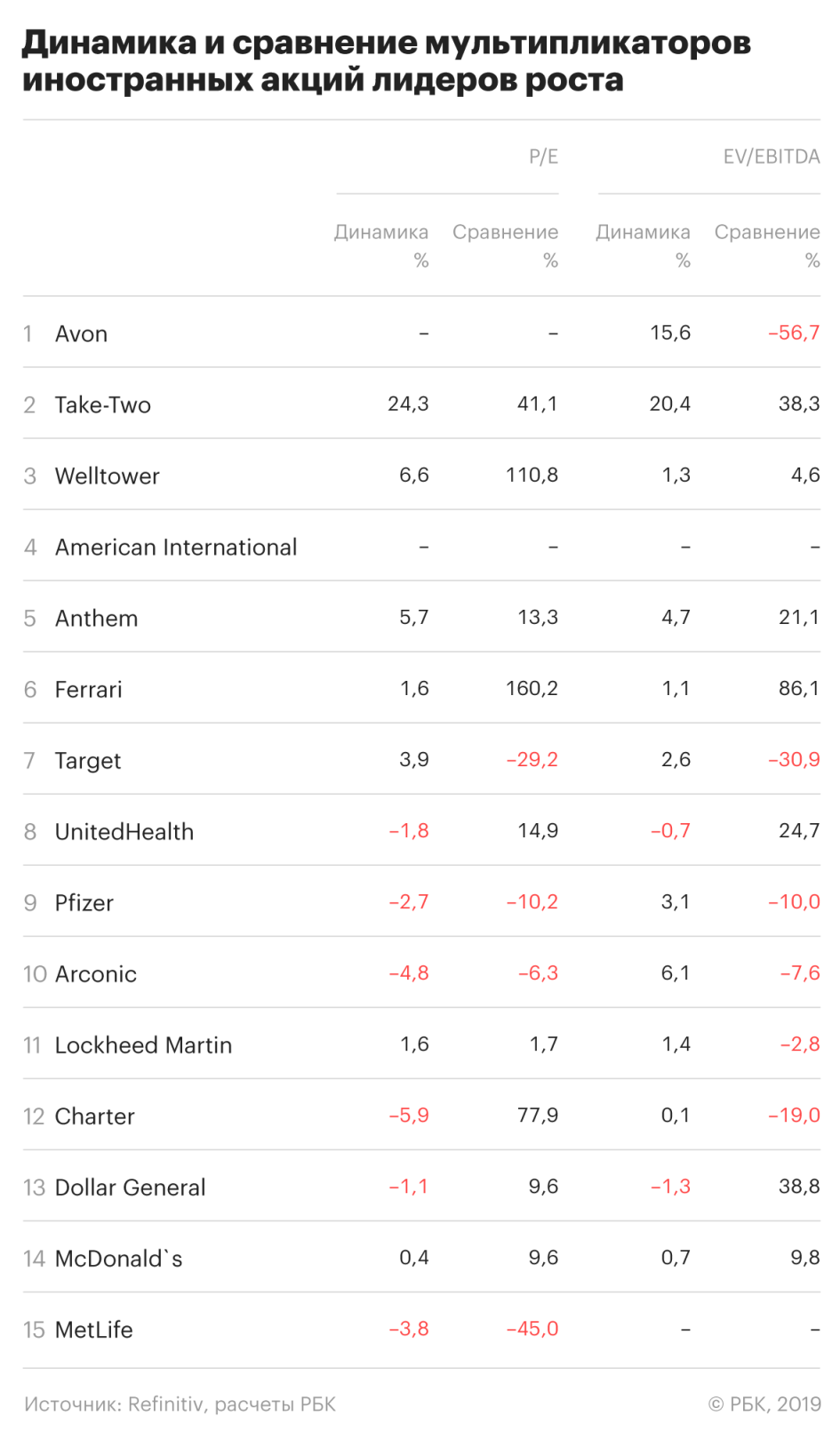

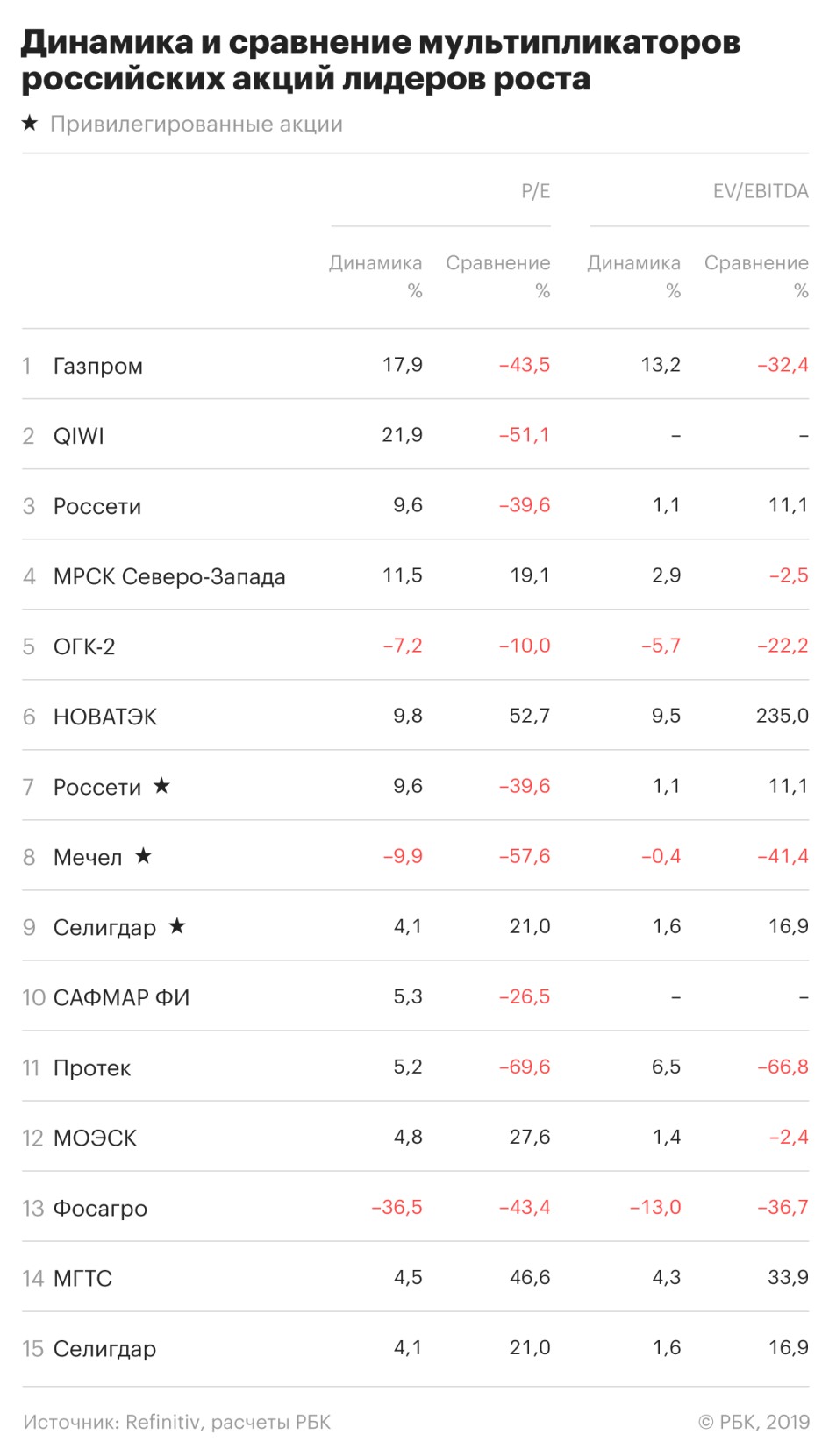

Рано или поздно любой рост котировок заканчивается. После взлета акции могут достигнуть того уровня, при котором покупка бумаг становится нецелесообразной. Зачастую чрезмерно подорожавшие акции начинают продавать — это называют фиксацией прибыли.

Для определения того, насколько акция недооценена или переоценена, помогают мультипликаторы. Большинство мультипликаторов соотносят стоимость акции с финансовыми результатами компании. Значение мультипликаторов сравнивается с показателями конкурентов.

Если у выбранной компании такие соотношения, как P/E и EV/ EBITDA , меньше, чем в среднем по рынку, то акции компании можно считать более дешевыми. А значит, бумаги имеют перспективу роста. В противном случае от акций следует ждать снижения.

Вопреки майскому росту перспективу роста имеют акции «Газпрома» и «Протека». А акции ОГК-2, «Фосагро» и привилегированные акции «Мечела» только увеличили потенциал роста. Их мультипликаторы, несмотря на подорожание акций, показали отрицательную динамику. Это произошло благодаря улучшению финансовых показателей.

Среди участников иностранного рейтинга потенциал роста сохранили акции торговой сети Target, фармацевтического гиганта Pfizer и производителя изделий из алюминия Arconic.

А вот переоцененными следует назвать акции НОВАТЭКа, МГТС и оба вида акций «Селигдара».

В иностранном списке переоцененных акций больше. Акции Take-Two, Welltower, Anthem, Ferrari, McDonald`s дороже, чем акции конкурентов этих компаний. Несмотря на снижение мультипликаторов, переоценены также акции страховщиков UnitedHealth и сети дешевых магазинов Dollar General.

По итогам мая акции 15 самых успешных российских компаний подорожали на 9,9%. Увеличение стоимости оказалось скромнее, чем в апреле, когда средний рост наиболее успешных бумаг составил 10,7%. Для иностранных акций месяц стал не слишком удачным: 15 самых успешных вложений на американском рынке прибавили всего 4,9%. В апреле 15 лидеров роста укрепились в среднем на 20,9%.

Рекордсменом мая оказались акции «Газпрома», подорожавшие на 31,2% за месяц. Среди иностранных акций первое место досталось косметическому гиганту Avon, его бумаги подорожали на 18,2%. Даже с поправкой на удешевление рубля за май на 1,25% курсовая доходность инвестиций в акции Avon уступила вложениям в «Газпром».

Сильный рост «Газпрома» начался 14 июня, когда правление предложило совету директоров выплатить дивиденды в размере ₽16,61 на одну акцию. Это намного превысило ожидания рынка. За день акции «Газпрома» подорожали на 16,4%, причем в уже течение первого часа после публикации акции взлетели на 9,3%. Рост котировок происходил со значительно увеличившимися объемами торгов и сохранялся до конца мая.

Вторыми по росту в мае оказались депозитарные расписки QIWI. За месяц ценные бумаги платежной системы поднялись на 20,2%. Почти как в истории с «Газпромом», ценные бумаги QIWI начали рост в середине мая после новости о дивидендах.

В опубликованной 16 мая квартальной отчетности компания объявила о возобновлении выплаты дивидендов. Эта новость в совокупности с показанным ростом прибыли стали толчком для роста котировок. В первый день после выхода отчетности депозитарные расписки QIWI прибавили более 8%.

На третьей строчке рейтинга расположились обыкновенные акции «Россетей», показавшие месячный рост на 16,3%. С одной стороны, майский рост акций «Россетей» стал продолжением апрельского, когда ценные бумаги компании подорожали на 10,2%. С другой стороны, 17 и 20 мая рост усилился под влиянием «Газпрома».

Дело в том, что под влиянием дивидендных новостей по «Газпрому» эксперты начали ожидать схожих действий от других госкомпаний, к которым относятся и «Россети». Если «Россети» будут выплачивать в виде дивидендов 25% прибыли по МСФО, то дивидендная доходность акций значительно вырастет и составит порядка 14%.

В лидерах роста присутствуют и привилегированные акции «Россетей», находящиеся на седьмой строке рейтинга. Это подтверждает дивидендный характер роста акций. Прямо сейчас обыкновенные акции компании стоят дешевле привилегированных. При увеличения размера дивидендов дивидендная доходность обыкновенных акций вырастет значительнее доходности привилегированных. Отсюда повышенный спрос именно на обыкновенные акции при одновременном росте обоих видов бумаг.

Первое место среди иностранных эмитентов занял производитель косметики Avon. Основным фактором роста стали новости о скором завершении сделки по покупке Avon бразильской компанией Natura Cosmetics. Avon уже достаточно долгое время испытывает финансовые трудности. Компания объявляла о смене стратегии для решения проблем, а в сентябре 2018 года появилась информация о смене собственника.

Второе место среди американских компаний досталось акциям разработчика видеоигр Take-Two Interactive Software. Удорожание акций началось еще в середине апреля. После выхода отчетности 14 мая акции Take-Two ускорили рост.

Третью позицию занял инвестиционный фонд медицинской и социальной недвижимости Welltower. За май его акции подорожали на 9%. После выхода отчетности Welltower ряд аналитиков (BMO, Capitalone Securities и другие) повысили целевую цену акций и улучшили рекомендации по бумагам.

Кроме того, в середине мая Welltower закрыла сделку по приобретению медицинских учреждений у компании CNL Healthcare Properties. Эта сделка позволит компании расширить свое присутствие в объектах амбулаторной медицины в 16 штатах. Приобретенные 55 больниц и поликлиник имеют среднегодовой рост арендной платы на 2,4%. Именно аренда недвижимости частным клиникам — важный источник дохода Welltower.

Рано или поздно любой рост котировок заканчивается. После взлета акции могут достигнуть того уровня, при котором покупка бумаг становится нецелесообразной. Зачастую чрезмерно подорожавшие акции начинают продавать — это называют фиксацией прибыли.

Для определения того, насколько акция недооценена или переоценена, помогают мультипликаторы. Большинство мультипликаторов соотносят стоимость акции с финансовыми результатами компании. Значение мультипликаторов сравнивается с показателями конкурентов.

Если у выбранной компании такие соотношения, как P/E и EV/ EBITDA , меньше, чем в среднем по рынку, то акции компании можно считать более дешевыми. А значит, бумаги имеют перспективу роста. В противном случае от акций следует ждать снижения.

Вопреки майскому росту перспективу роста имеют акции «Газпрома» и «Протека». А акции ОГК-2, «Фосагро» и привилегированные акции «Мечела» только увеличили потенциал роста. Их мультипликаторы, несмотря на подорожание акций, показали отрицательную динамику. Это произошло благодаря улучшению финансовых показателей.

Среди участников иностранного рейтинга потенциал роста сохранили акции торговой сети Target, фармацевтического гиганта Pfizer и производителя изделий из алюминия Arconic.

А вот переоцененными следует назвать акции НОВАТЭКа, МГТС и оба вида акций «Селигдара».

В иностранном списке переоцененных акций больше. Акции Take-Two, Welltower, Anthem, Ferrari, McDonald`s дороже, чем акции конкурентов этих компаний. Несмотря на снижение мультипликаторов, переоценены также акции страховщиков UnitedHealth и сети дешевых магазинов Dollar General.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба