10 июня 2019 Gold|Oil | Gold (XAU/USD)

Многие аналитики от финансового фастфуда регулярно пугают разгоном инфляции. А уж сколько воплей было по поводу QE. Вроде цены после этого должны были улететь в небо. Ну уж золото точно там должно было оказаться. Однако же почему-то золото до сих пор болтается как… в проруби и еще долго там будет находиться.

Почему же инфляция так и не началась?

Попытаюсь пояснить.

Инфляция зависит всего от двух параметров — денежное предложение и товарное предложение.

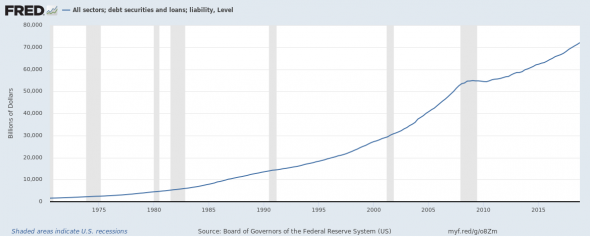

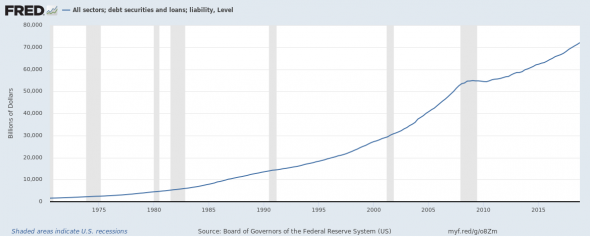

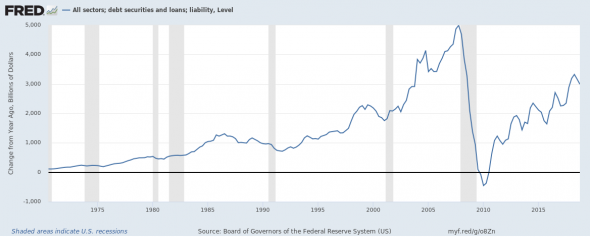

В США есть замечательный параметр — общий уровень долга. Туда включается все — и банковские кредиты, и облигации, и долги правительства.

Вот его график

Постоянный рост за исключением долгового кризиса 2008-2009.

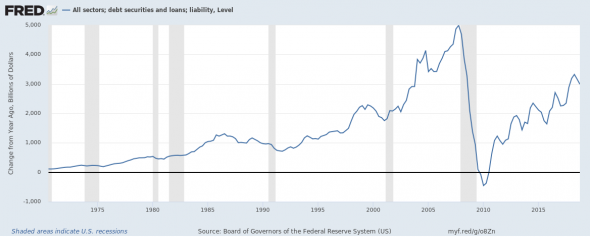

Посмотрим его же в разрезе изменений за год.

Денежное предложение во время долгового кризиса усохло более чем на 5 трлн долларов! Да, ФРС взяла на баланс почти 3 трлн после этого, что позволило заместить выпавший долг. Но как мы видим — это даже не покрывало понесенный убыток, т.е. денежное предложение на самом деле сократилось, несмотря на все QE. С чего тогда было расти ценам?

В 2010 году кредитование удалось завести, и сейчас денежное предложение растет несмотря на сокращение баланса ФРС. А ведь нас тоже пугали, что все рухнет вместе с QT.

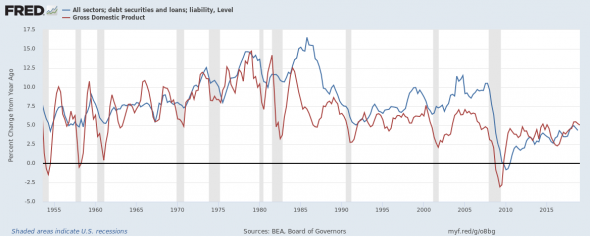

В общем с первым параметром — денежное предложение — разобрались. Теперь второй параметр для прогнозирования инфляции — товарное предложение. В общем случае можно просто взять ВВП.

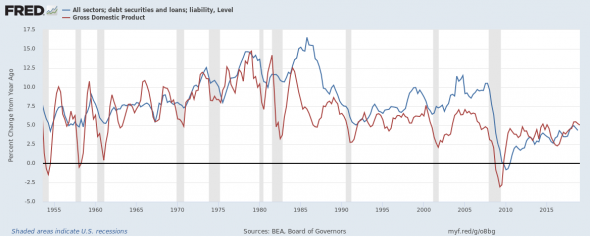

Сравниваем темпы роста денежного предложения и темпы роста ВВП

И что мы видим?

С 80-х годов прошлого столетия началась активная кредитная накачка — рост долга постоянно превышал рост ВВП. В такой ситуации возникновение пузырей было неизбежно, так как избыточные деньги нужно было куда-то пристраивать. В зависимости от того куда бежали излишки — там и создавалось излишнее давление. Пузырь лопался и нужно было придумывать новый.

Но после финансового кризиса 2008 года рост ВВП постоянно обгоняет рост денежного предложения.

И снова вопрос — откуда в таких условиях взяться инфляции? Вполне вероятно, что после 30 лет праздника в кредит нас ждет лет 20 скромной и аккуратной жизни по средствам. 10 из них уже позади.

Почему же инфляция так и не началась?

Попытаюсь пояснить.

Инфляция зависит всего от двух параметров — денежное предложение и товарное предложение.

В США есть замечательный параметр — общий уровень долга. Туда включается все — и банковские кредиты, и облигации, и долги правительства.

Вот его график

Постоянный рост за исключением долгового кризиса 2008-2009.

Посмотрим его же в разрезе изменений за год.

Денежное предложение во время долгового кризиса усохло более чем на 5 трлн долларов! Да, ФРС взяла на баланс почти 3 трлн после этого, что позволило заместить выпавший долг. Но как мы видим — это даже не покрывало понесенный убыток, т.е. денежное предложение на самом деле сократилось, несмотря на все QE. С чего тогда было расти ценам?

В 2010 году кредитование удалось завести, и сейчас денежное предложение растет несмотря на сокращение баланса ФРС. А ведь нас тоже пугали, что все рухнет вместе с QT.

В общем с первым параметром — денежное предложение — разобрались. Теперь второй параметр для прогнозирования инфляции — товарное предложение. В общем случае можно просто взять ВВП.

Сравниваем темпы роста денежного предложения и темпы роста ВВП

И что мы видим?

С 80-х годов прошлого столетия началась активная кредитная накачка — рост долга постоянно превышал рост ВВП. В такой ситуации возникновение пузырей было неизбежно, так как избыточные деньги нужно было куда-то пристраивать. В зависимости от того куда бежали излишки — там и создавалось излишнее давление. Пузырь лопался и нужно было придумывать новый.

Но после финансового кризиса 2008 года рост ВВП постоянно обгоняет рост денежного предложения.

И снова вопрос — откуда в таких условиях взяться инфляции? Вполне вероятно, что после 30 лет праздника в кредит нас ждет лет 20 скромной и аккуратной жизни по средствам. 10 из них уже позади.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба