17 июня 2019 ITI Capital

По итогам недели с 10 по 14 июня американские торговые площадки закрылись в плюсе. Dow Jones вырос на 0,41%, S&P 500 — на 0,47%.

По данным министерства торговли США, розничные продажи в стране в мае выросли на 0,5% м/м (чуть ниже прогнозируемого увеличения на 0,6% м/м). Позитивным фактором стал пересмотр данных за предыдущие месяцы в сторону повышения: апрельские продажи в результате оказались в плюсе (+0,3% м/м) по сравнению с предварительными данными о снижении на 0,2%.

Это развеяло часть опасений по поводу резкого замедления роста экономики и способствовало улучшению прогнозов по росту американского ВВП во втором квартале.

Статданные КНР по промпроизводству и розничным продажам за май оказались неоднозначными. Рост объемов промышленного производства в Китае в мае составил 5% г/г после 5,4% в апреле, прогноз — 5,5%. Показатель оказался минимальным с 2002 г. Объем производства в горнодобывающей промышленности в прошлом месяце увеличился на 3,9%, в обрабатывающей промышленности – на 5%, выработка электроэнергии выросла на 5,9%. При этом выпуск автомобилей упал на 4,7%. В целом, с января по май рост промпроизводства составил 6% г/г.

Розничные продажи в Китае выросли в мае на 8,6% г/г после повышения на 7,2% в апреле против прогнозируемого увеличения на 8,1%.

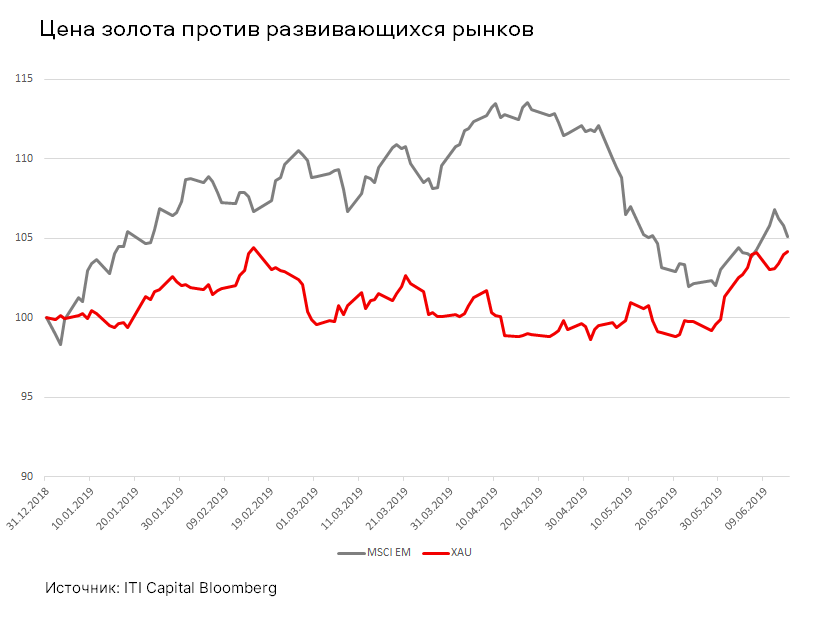

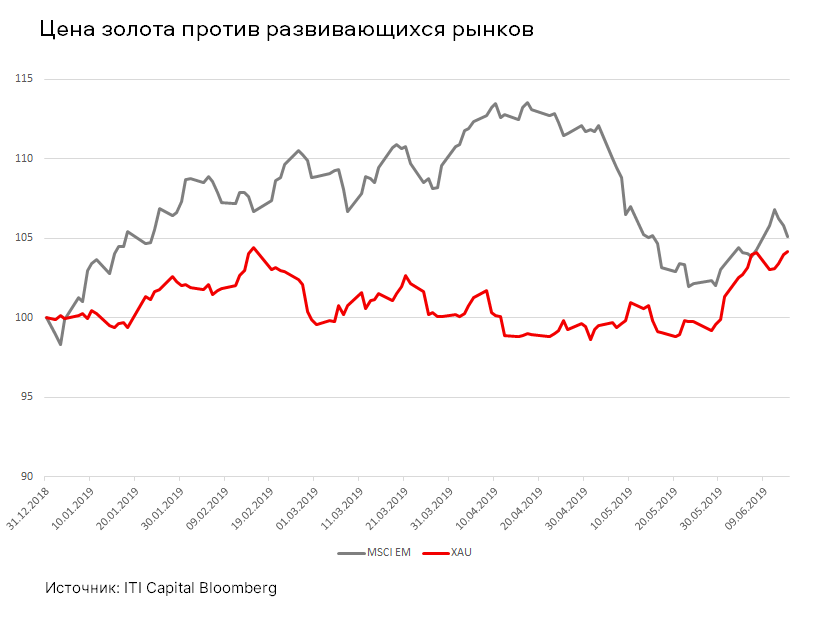

График недели

Цена золота растет на фоне глобальной нестабильности

Цена золота выросла до максимума с февраля текущего года на фоне торгового противостояния между США и Китаем, замедления экономического роста в КНР и эскалации на Ближнем Востоке.

Предстоящая неделя – зарубежные рынки

На неделе с 17 по 21 июня в фокусе будет заседание ФРС США, также решение по ключевым процентным ставкам примут центробанки Японии и Великобритании.

Совету управляющих ФРС на заседании на этой неделе придется решить, стоит ли как-либо реагировать на торговые трения и замедление роста занятости. В 1990-х ФРС своевременно действовал для предотвращения сползания экономики из спада в рецессию. На этот раз все иначе. Снижение ставки рассматривается как мера борьбы с инфляцией несмотря на увеличение розничных продаж в мае и в целом высокий уровень потребительского доверия и расходов.

ФРС придется выбирать между устойчивостью экономики и замедляющейся инфляцией несмотря на увеличение зарплат. В своих ожиданиях по ставке ФРС придется учесть риски, которые экономическому росту могут нести замедление роста занятости в условиях недостаточного предложения на рынке, и глобальные риски от торговых пошлин, которые значительно давят на производственный сектор, один из главных источников занятости в США.

Мы считаем, что ФРС продолжит придерживаться мягкой риторики, в которой при этом будет читаться осторожность, обусловленная геополитическими рисками глобальной экономики. Мы считаем, что ФРС не будет торопиться снижать ставки на заседании в среду, в 21:30 мск. Скорее это произойдет на следующем заседании в июле, если инфляция продолжит замедляться, и глобальная напряженность спадет после саммита G-20 в конце июня. Снижение ставки поднимет настроение инвесторам и приведет к ослаблению доллара к другим валютам, поскольку в этот раз такое решение не будет продиктовано борьбой с рецессией. Но мягкая риторика поддержит рынки даже без снижения ставки. Если ФРС несколько ужесточит риторику, стоит ждать спорадических продаж и укрепления доллара к валютам развивающихся рынков.

Нефть

Нефтяные котировки в начале прошлой недели были под давлением на фоне данных EIA об увеличении запасов нефти в США на 2,21 млн барр. (ожидалось сокращение на 0,48 млн барр.) и снижения прогнозов EIA и ОПЕК по росту мирового спроса на нефть в 2019 г. В четверг и пятницу цены росли на фоне новостей об атаках на два нефтяных танкера в Оманском заливе, хотя и не достигли уровня закрытия предыдущей недели. США обвинили в нападении Иран, Тегеран в свою очередь отверг обвинения.

По данным ОПЕК, добыча нефти в рамках картеля в мае снизилась на 236 тыс. б/с, до 29,9 млн б/с, по сравнению с 30,1 млн б/с в апреле и марте. Наибольшее падение добычи отмечалось в Иране (на 227 тыс. б/с по данным вторичных источников). Увеличение добычи в Ираке и Анголе было компенсировано снижением в Саудовской Аравии и Нигерии, объемы добычи нефти в Венесуэле существенно не изменились (ниже апрельского показателя, на уровне мартовского).

США при этом продлили разрешение Ираку на импорт иранской нефти еще на три месяца, а представители ОПЕК заявили об ожидаемом продлении сделки ОПЕК+, что позволит сбалансировать рынок нефти к началу 2020 г.

Российский рынок

На прошлой неделе внимание инвесторов было приковано к заседанию Банка России. ЦБ России ожидаемо снизил ключевую ставку на 25 б.п., до 7,5%. Исходя из риторики ЦБ, мы ожидаем дальнейшего снижения ставки.

Как мы и прогнозировали, ЦБ вернулся к предыдущему нейтральному уровню по инфляции в размере 4% и, фактически, к досанкционной риторике по ставке. Достаточно мягкие комментарии, даже мягче, чем ожидал рынок, представляют собой разворот политики регулятора на 180 градусов. Мы подтверждаем наш прогноз, который предполагает еще два снижения ставки в этом году — без новых санкций для этого есть все предпосылки.

Иными словами, если геополитические риски останутся прежними и ситуация не изменится, ЦБ продолжит снижать ставку до середины 2020 г., в результате чего она может опуститься до 6,5% и даже ниже, с текущих 7,5%. Причин для ускорения инфляции вследствие вялого экономического роста и резкого сокращения потребительского спроса нет, что и нейтрализовало эффект от повышения НДС раньше, чем ожидал ЦБ.

Столь мягкая риторика не в пользу рубля, но вполне оправдана, учитывая значительный потенциал удорожания ОФЗ, которые в отличие от валютного долга остаются существенно недооцененными, если не учитывать перспективу новых жёстких санкций США. Рубль в пятницу после решения ЦБ укрепился на 0,3% относительно доллара и на 0,9% относительно евро.

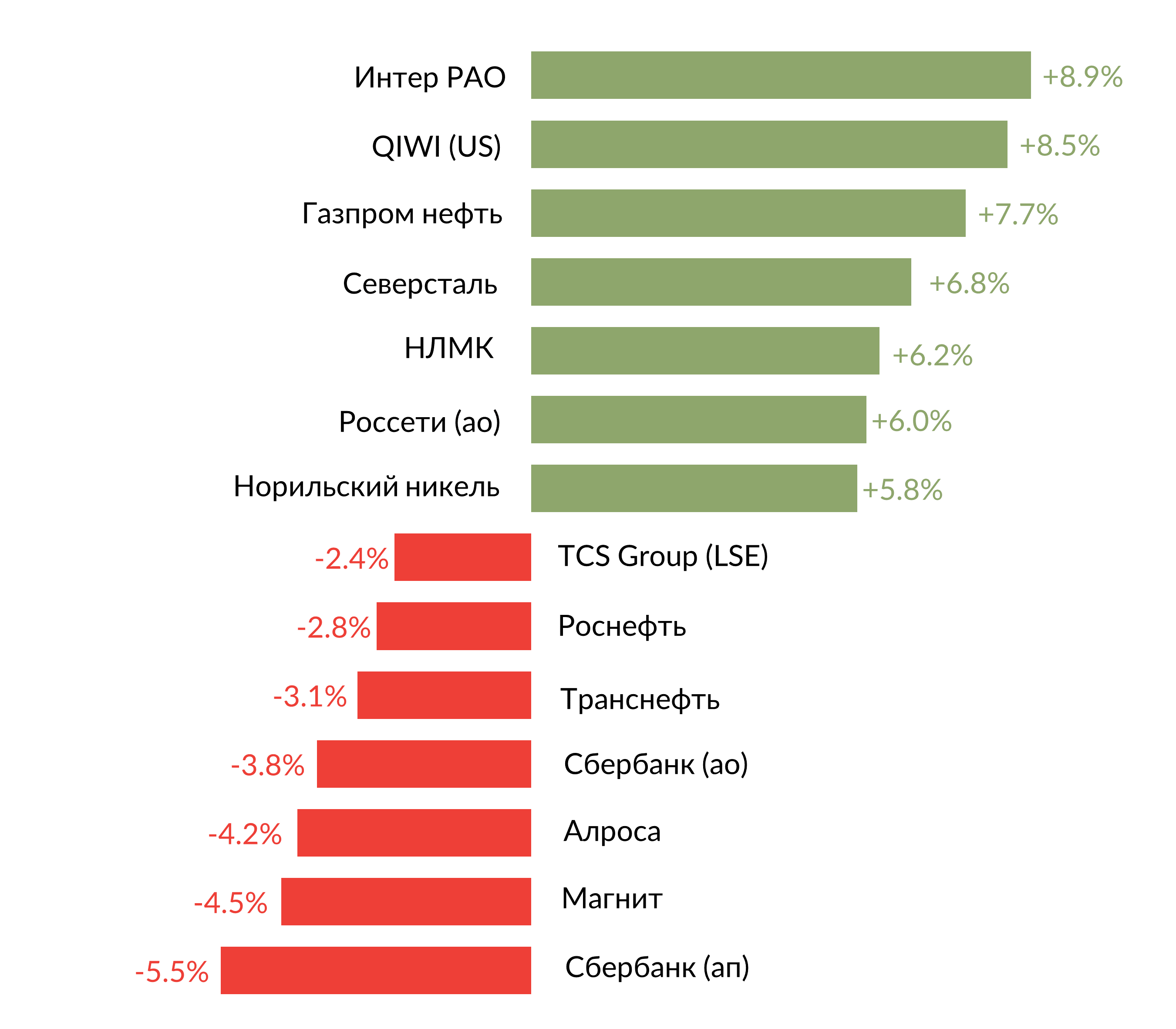

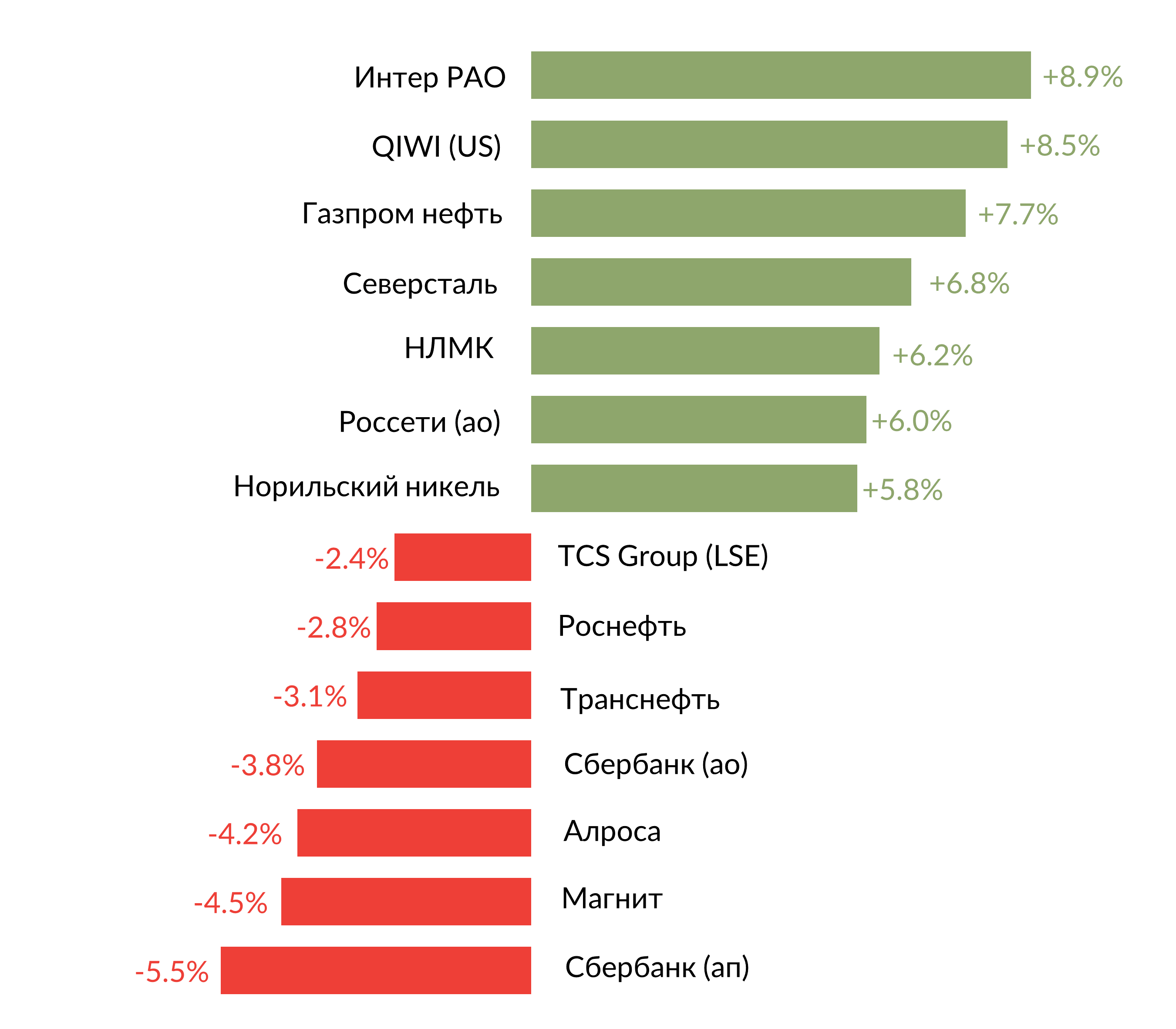

За прошлую неделю российский рынок показал сдержанный рост. Индекс Мосбиржи прибавил 0,35%, РТС — 1,14%. Рубль укрепился к доллару и евро до 64,38 руб. и 72,18 руб. на фоне смягчения риторики ЦБ РФ.

Список лидеров возглавили Интер РАО (+8,9%) после того как совет директоров Интер РАО 13 июня согласовал направление на выплату дивидендов по итогам 2018 г. части средств, полученных от продажи Иркутскэнерго, Qiwi (+8,5%), Газпром нефть (+7,7%) после объявления планов по увеличению дивидендов до 50% от чистой прибыли к 2021 г., Северсталь (+6,8%) ввиду приближения даты закрытия реестра (18.06.2019), НЛМК (+6,2%), Россети ао (+6%), Норильский никель (+5,8%) после отклонения изменения дивидендной политики.

Наибольшие потери за неделю понесли Сбербанк (ап -5,35%, ао -3,8%), Магнит (-4,5%), Роснефть (-2,8%), по которым прошли отсечки. Акции Алросы снизились на 4,5% после слабых операционных результатов. Привилегированные акции Транснефти опустилась на 3,1% на фоне неопределенности с размером компенсаций из-за инцидента с Дружбой, однако в пятницу, 14 июня вице-президент компании Сергей Андронов заявил, что работа нефтепровода будет полностью восстановлена с 1 июля, что может стать триггером для роста ценных бумаг компании. TCS Group потерял 2,4% после заморозки выплаты дивидендов до конца 2019 г., из-за подготовки SPO в размере до $300 млн.

Предстоящая неделя – российский рынок

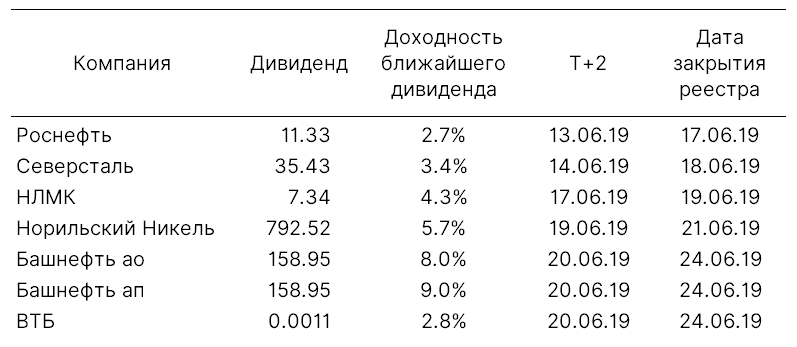

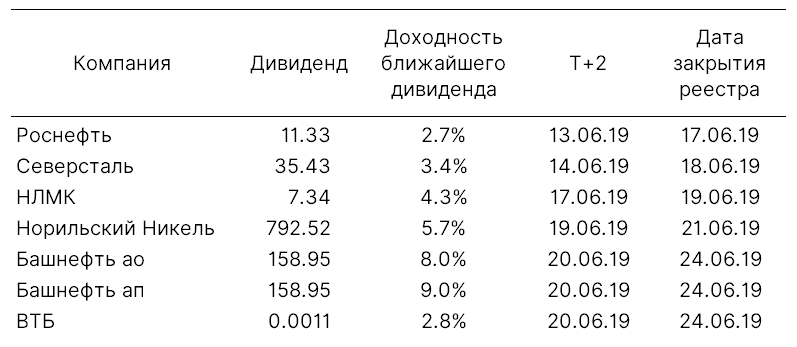

На этой неделе закрываются реестры акционеров и заканчивают торговаться без дивидендов акции следующих эмитентов:

Модельные портфели / Торговые идеи

Наша торговая идея по покупке Эталон показывает результат +10,5%. Таргет остается неизменным: 2,20 руб./ГДР

Новости компаний – отчетность

Алроса опубликовала операционные результаты за май 2019 г., согласно которым компания реализовала алмазно-бриллиантовую продукцию на $266 млн (-8 г/г). Объем продаж алмазного сырья в стоимостном выражении составил $261,1 млн (-9% г/г), бриллиантов − $5 млн (-52% г/г). Всего в январе–мае 2019 г. Алроса продала алмазно-бриллиантовую продукцию на $1 589 млн (-31% г/г). Стоимость реализованного алмазного сырья за пять месяцев 2019 г. составила $1 564,9 млн (-31% г/г), бриллиантов – $24,1 млн (-44% г/г). Компания обращает внимание на то, что рынок входит в сезонную фазу с низкой активностью, отмечает сохранение проблем с доступным финансированием гранильного сектора Индии, однако наблюдает активность со стороны конечных потребителей.

Группа Черкизово опубликовала операционные результаты за май, в соответствии с которыми компания увеличила объем продаж курицы на 27% г/г, до 56,92 тыс. т, средняя цена составила 103,45 руб./кг (+13%). Объем продаж свинины увеличился на 3% г/г, до 21,07 тыс. т, средняя цена реализации составила 98,18 руб./ кг (+1% г/г). Объем продаж индейки вырос на 19% г/г, до 2,95 тыс. т, средняя цена реализации выросла на 24% г/г, до 164,48 руб./кг.

Новости компаний – дивиденды/выкуп и размещение акций

Совет директоров Интер РАО согласовал направление на выплату дивидендов по итогам 2018 г. части средств, полученных от продажи Иркутскэнерго (7,9 млрд руб.). Общая сумма выплат за 2018 г. составит 17,9 млрд руб. или 0,17 руб./акция. Мы считаем наблюдавшийся в четверг, 13 июня, рост акций (IRAO RX +5,3%) неоправданным, поскольку данная новость касается только источника выплаты ранее объявленных дивидендов.

В понедельник, 10 июня, акционеры Норильского никеля одобрили выплату дивидендов за 2018 г. в размере 792,52 руб./акция. Дивидендная доходность составляет 5,5%. Акционеры отклонили предложение Владимира Потанина по изменению дивидендной политики ГМК в связи с масштабной программой капитальных вложений ГМК на ближайшие годы ($10,5-11,5 млрд до 2022 г.), что позитивно отразилось на динамике котировок Норильского никеля и Русала.

Менеджмент Транснефти планирует дивиденды за 2018 г. в размере 10,4 тыс. руб./акция, что соответствует 50% нормализованной чистой прибыли (за вычетом курсовых разниц и прочих неденежных или единовременных статей). Ожидаемая дивидендная доходность по привилегированным акциям – около 6,3%.

TCS Group Holding заморозила выплату дивидендов до конца 2019 г., сославшись на рекомендации инвесторов в рамках подготовки SPO в размере до $300 млн. Ранее группа объявила о повышении прогноза по росту чистого кредитного портфеля в 2019 г. до минимум 60%, более половины этого роста ожидается от новых кредитных направлений (персональные кредиты, POS-кредиты, автокредиты и кредиты под залог недвижимости), в связи с чем группе требуется увеличение капитала для соблюдения нормативов достаточности и сохранения резерва в будущем.

Глава Газпром нефти Александр Дюков в ходе ГОСА заявил, что компания планирует увеличить выплату дивидендов до 50% от чистой прибыли к 2021 г. и не планирует проводить выкуп своих акций. По итогам 2018 г. дивиденды Газпром нефти составят 38,7% от чистой прибыли по МСФО (30 руб./акция, в том числе 7,95 руб. финальный дивиденд за 4К19).

Аптечная сеть 36,6 сообщила о привлечении более 22,1 млрд руб. по результатам допэмиссии акций, средства планируется направить на финансирование текущих расходов. Компания разместила в общей сложности 4,378 млрд акций (72,96% от запланированного объема), в том числе 4,377 млрд акций по открытой подписке по цене 5,05 руб./акция (на уровне текущих котировок) и 362 тыс. акций в рамках преимущественного права по цене 4,55 руб./акция.

Новости компаний – сделки

По данным РИА Новостей, 13 июня Сбербанк принял обязательное предложение кипрской Rinsoco Trading о выкупе 10,18% акций Уралкалия (293,6 млн шт.) по цене 89,3 руб./акция, что оказалось выше цены закрытия 11 июня (88,12 руб./акция).

Сбербанк покупает 25% платформы PayZakat, созданной для пожертвований в мусульманском сообществе. Компания войдёт в экосистему Сбербанка. Сумма сделки не раскрывается. PayZakat может стать глобальной цифровой платежной системой для сбора благотворительных пожертвований и трансформироваться в универсальный маркетплейс.

По данным Коммерсанта, Mail.ru Group и Ростелеком планируют создать СП ООО «Цифровое образование» для разработки продуктов для школ, включая дневники и коммуникационные сервисы. Компании планируют получить равные доли в СП. Выход организации на прибыльность зависит от того, кто будет оплачивать цифровизацию в рамках ее бизнес-модели.

Прочие новости

Совет директоров Яндекса рекомендовал расширить программу мотивации сотрудников с 15, до 20% капитала, решение по данному предложению будет принято собранием акционеров 27 июня. В настоящий момент из выделенного на программу мотивации капитала компании не распределено примерно 2% — 6,6 млн акций класса А. Совет директоров предлагает выделить ещё 16,2 млн акций данного типа, вследствие чего Яндекс сможет направить на реализацию программы до 7% нераспределенного капитала.

Яндекс получил разрешение на тестирование беспилотных автомобилей в Израиле без сопровождения местного инженера. В 2019 г. компания планирует произвести более 100 беспилотников в рамках подписанного соглашение с Hyundai Mobis о разработке новых прототипов беспилотных машин.

Polymetal сообщил, что рудные запасы на месторождении Ведуга в результате геологоразведочных работ составили 18,9 млн т руды со средним содержанием 4,6 г/т и общим объемом золота 2,8 млн унций, что на 111% выше предыдущей оценки. Запасы для открытых горных работ увеличились на 31%, до 0,8 млн унций золота со средним содержанием 3,8 г/т. Согласно стратегии компании, месторождение Ведуга, в котором Полиметаллу принадлежит 74,3%, входит в перечень активов для продажи, переговоры с потенциальными покупателями планировалось возобновить после получения обновленного отчета о запасах.

Энел Россия планирует вложить €90 млн в строительство ветропарка Родниковский в Ставропольском крае. После ввода в эксплуатацию в 1П24 ветропарк сможет вырабатывать около 220 ГВт.ч в год, избегая при этом ежегодного выброса в атмосферу около 180 млн т углекислого газа. Вырабатываемая ветропарком электроэнергия будет продаваться на российском оптовом рынке, а также компания будет получать плату за мощность.

Сургутнефтегаз в годовом отчете за 2018 г. сообщил о планируемом в 2019 г. вводе в эксплуатацию двух новых месторождения – Ленского в Восточной Сибири и Восточно-Рогожниковского – в Западной Сибири. Добыча нефти на Ленском месторождении по прогнозу компании достигнет 1,5–2 млн т через три–четыре года.

Глава Башнефти Андрей Шишкин в рамках собрания акционеров сообщил, что СП Башнефти и Лукойла Башнефть-Полюс планирует до конца 2019 г. утвердить в ЦКР новый проектный документ полномасштабной разработки месторождений Требса и Титова в НАО, где будут установлены целевые уровни добычи углеводородов. Сейчас разработка месторождений ведётся в режиме опытно-промышленной эксплуатации. В 2018 г. Башнефть-Полюс добыла 1,1 млн т нефти, что меньше прогнозировавшихся при создании СП 4 млн т в год.

Федеральная антимонопольная служба (ФАС) России объявила о повышении регулируемых цен на газ Газпрома для всех категорий потребителей на 1,4% с 1 июля 2019 г., в соответствии с предусмотренной в прогнозе социально-экономического развития России на период до 2024 г. индексацией. В 2018 г. индексация цен на газ составила 3,4%.

По оперативным данным Росавиации, в мае российские перевозчики обслужили 10,5 млн пассажиров (+11,5% г/г). Рост перевозок авиакомпаний Аэрофлот и Россия был ниже среднеотраслевого (2,98 млн пассажиров, +6,2% г/г и 999 тыс. пассажиров, +9,8% г/г соответственно). Сильную динамику показали S7 (+24% г/г, 1,16 млн пассажиров) и Победа (+43,9% г/г, 861 тыс. пассажиров). Пассажирооборот вырос до 25,61 млрд пассажирокилометров (+13% г/г).

По данным министерства торговли США, розничные продажи в стране в мае выросли на 0,5% м/м (чуть ниже прогнозируемого увеличения на 0,6% м/м). Позитивным фактором стал пересмотр данных за предыдущие месяцы в сторону повышения: апрельские продажи в результате оказались в плюсе (+0,3% м/м) по сравнению с предварительными данными о снижении на 0,2%.

Это развеяло часть опасений по поводу резкого замедления роста экономики и способствовало улучшению прогнозов по росту американского ВВП во втором квартале.

Статданные КНР по промпроизводству и розничным продажам за май оказались неоднозначными. Рост объемов промышленного производства в Китае в мае составил 5% г/г после 5,4% в апреле, прогноз — 5,5%. Показатель оказался минимальным с 2002 г. Объем производства в горнодобывающей промышленности в прошлом месяце увеличился на 3,9%, в обрабатывающей промышленности – на 5%, выработка электроэнергии выросла на 5,9%. При этом выпуск автомобилей упал на 4,7%. В целом, с января по май рост промпроизводства составил 6% г/г.

Розничные продажи в Китае выросли в мае на 8,6% г/г после повышения на 7,2% в апреле против прогнозируемого увеличения на 8,1%.

График недели

Цена золота растет на фоне глобальной нестабильности

Цена золота выросла до максимума с февраля текущего года на фоне торгового противостояния между США и Китаем, замедления экономического роста в КНР и эскалации на Ближнем Востоке.

Предстоящая неделя – зарубежные рынки

На неделе с 17 по 21 июня в фокусе будет заседание ФРС США, также решение по ключевым процентным ставкам примут центробанки Японии и Великобритании.

Совету управляющих ФРС на заседании на этой неделе придется решить, стоит ли как-либо реагировать на торговые трения и замедление роста занятости. В 1990-х ФРС своевременно действовал для предотвращения сползания экономики из спада в рецессию. На этот раз все иначе. Снижение ставки рассматривается как мера борьбы с инфляцией несмотря на увеличение розничных продаж в мае и в целом высокий уровень потребительского доверия и расходов.

ФРС придется выбирать между устойчивостью экономики и замедляющейся инфляцией несмотря на увеличение зарплат. В своих ожиданиях по ставке ФРС придется учесть риски, которые экономическому росту могут нести замедление роста занятости в условиях недостаточного предложения на рынке, и глобальные риски от торговых пошлин, которые значительно давят на производственный сектор, один из главных источников занятости в США.

Мы считаем, что ФРС продолжит придерживаться мягкой риторики, в которой при этом будет читаться осторожность, обусловленная геополитическими рисками глобальной экономики. Мы считаем, что ФРС не будет торопиться снижать ставки на заседании в среду, в 21:30 мск. Скорее это произойдет на следующем заседании в июле, если инфляция продолжит замедляться, и глобальная напряженность спадет после саммита G-20 в конце июня. Снижение ставки поднимет настроение инвесторам и приведет к ослаблению доллара к другим валютам, поскольку в этот раз такое решение не будет продиктовано борьбой с рецессией. Но мягкая риторика поддержит рынки даже без снижения ставки. Если ФРС несколько ужесточит риторику, стоит ждать спорадических продаж и укрепления доллара к валютам развивающихся рынков.

Нефть

Нефтяные котировки в начале прошлой недели были под давлением на фоне данных EIA об увеличении запасов нефти в США на 2,21 млн барр. (ожидалось сокращение на 0,48 млн барр.) и снижения прогнозов EIA и ОПЕК по росту мирового спроса на нефть в 2019 г. В четверг и пятницу цены росли на фоне новостей об атаках на два нефтяных танкера в Оманском заливе, хотя и не достигли уровня закрытия предыдущей недели. США обвинили в нападении Иран, Тегеран в свою очередь отверг обвинения.

По данным ОПЕК, добыча нефти в рамках картеля в мае снизилась на 236 тыс. б/с, до 29,9 млн б/с, по сравнению с 30,1 млн б/с в апреле и марте. Наибольшее падение добычи отмечалось в Иране (на 227 тыс. б/с по данным вторичных источников). Увеличение добычи в Ираке и Анголе было компенсировано снижением в Саудовской Аравии и Нигерии, объемы добычи нефти в Венесуэле существенно не изменились (ниже апрельского показателя, на уровне мартовского).

США при этом продлили разрешение Ираку на импорт иранской нефти еще на три месяца, а представители ОПЕК заявили об ожидаемом продлении сделки ОПЕК+, что позволит сбалансировать рынок нефти к началу 2020 г.

Российский рынок

На прошлой неделе внимание инвесторов было приковано к заседанию Банка России. ЦБ России ожидаемо снизил ключевую ставку на 25 б.п., до 7,5%. Исходя из риторики ЦБ, мы ожидаем дальнейшего снижения ставки.

Как мы и прогнозировали, ЦБ вернулся к предыдущему нейтральному уровню по инфляции в размере 4% и, фактически, к досанкционной риторике по ставке. Достаточно мягкие комментарии, даже мягче, чем ожидал рынок, представляют собой разворот политики регулятора на 180 градусов. Мы подтверждаем наш прогноз, который предполагает еще два снижения ставки в этом году — без новых санкций для этого есть все предпосылки.

Иными словами, если геополитические риски останутся прежними и ситуация не изменится, ЦБ продолжит снижать ставку до середины 2020 г., в результате чего она может опуститься до 6,5% и даже ниже, с текущих 7,5%. Причин для ускорения инфляции вследствие вялого экономического роста и резкого сокращения потребительского спроса нет, что и нейтрализовало эффект от повышения НДС раньше, чем ожидал ЦБ.

Столь мягкая риторика не в пользу рубля, но вполне оправдана, учитывая значительный потенциал удорожания ОФЗ, которые в отличие от валютного долга остаются существенно недооцененными, если не учитывать перспективу новых жёстких санкций США. Рубль в пятницу после решения ЦБ укрепился на 0,3% относительно доллара и на 0,9% относительно евро.

За прошлую неделю российский рынок показал сдержанный рост. Индекс Мосбиржи прибавил 0,35%, РТС — 1,14%. Рубль укрепился к доллару и евро до 64,38 руб. и 72,18 руб. на фоне смягчения риторики ЦБ РФ.

Список лидеров возглавили Интер РАО (+8,9%) после того как совет директоров Интер РАО 13 июня согласовал направление на выплату дивидендов по итогам 2018 г. части средств, полученных от продажи Иркутскэнерго, Qiwi (+8,5%), Газпром нефть (+7,7%) после объявления планов по увеличению дивидендов до 50% от чистой прибыли к 2021 г., Северсталь (+6,8%) ввиду приближения даты закрытия реестра (18.06.2019), НЛМК (+6,2%), Россети ао (+6%), Норильский никель (+5,8%) после отклонения изменения дивидендной политики.

Наибольшие потери за неделю понесли Сбербанк (ап -5,35%, ао -3,8%), Магнит (-4,5%), Роснефть (-2,8%), по которым прошли отсечки. Акции Алросы снизились на 4,5% после слабых операционных результатов. Привилегированные акции Транснефти опустилась на 3,1% на фоне неопределенности с размером компенсаций из-за инцидента с Дружбой, однако в пятницу, 14 июня вице-президент компании Сергей Андронов заявил, что работа нефтепровода будет полностью восстановлена с 1 июля, что может стать триггером для роста ценных бумаг компании. TCS Group потерял 2,4% после заморозки выплаты дивидендов до конца 2019 г., из-за подготовки SPO в размере до $300 млн.

Предстоящая неделя – российский рынок

На этой неделе закрываются реестры акционеров и заканчивают торговаться без дивидендов акции следующих эмитентов:

Модельные портфели / Торговые идеи

Наша торговая идея по покупке Эталон показывает результат +10,5%. Таргет остается неизменным: 2,20 руб./ГДР

Новости компаний – отчетность

Алроса опубликовала операционные результаты за май 2019 г., согласно которым компания реализовала алмазно-бриллиантовую продукцию на $266 млн (-8 г/г). Объем продаж алмазного сырья в стоимостном выражении составил $261,1 млн (-9% г/г), бриллиантов − $5 млн (-52% г/г). Всего в январе–мае 2019 г. Алроса продала алмазно-бриллиантовую продукцию на $1 589 млн (-31% г/г). Стоимость реализованного алмазного сырья за пять месяцев 2019 г. составила $1 564,9 млн (-31% г/г), бриллиантов – $24,1 млн (-44% г/г). Компания обращает внимание на то, что рынок входит в сезонную фазу с низкой активностью, отмечает сохранение проблем с доступным финансированием гранильного сектора Индии, однако наблюдает активность со стороны конечных потребителей.

Группа Черкизово опубликовала операционные результаты за май, в соответствии с которыми компания увеличила объем продаж курицы на 27% г/г, до 56,92 тыс. т, средняя цена составила 103,45 руб./кг (+13%). Объем продаж свинины увеличился на 3% г/г, до 21,07 тыс. т, средняя цена реализации составила 98,18 руб./ кг (+1% г/г). Объем продаж индейки вырос на 19% г/г, до 2,95 тыс. т, средняя цена реализации выросла на 24% г/г, до 164,48 руб./кг.

Новости компаний – дивиденды/выкуп и размещение акций

Совет директоров Интер РАО согласовал направление на выплату дивидендов по итогам 2018 г. части средств, полученных от продажи Иркутскэнерго (7,9 млрд руб.). Общая сумма выплат за 2018 г. составит 17,9 млрд руб. или 0,17 руб./акция. Мы считаем наблюдавшийся в четверг, 13 июня, рост акций (IRAO RX +5,3%) неоправданным, поскольку данная новость касается только источника выплаты ранее объявленных дивидендов.

В понедельник, 10 июня, акционеры Норильского никеля одобрили выплату дивидендов за 2018 г. в размере 792,52 руб./акция. Дивидендная доходность составляет 5,5%. Акционеры отклонили предложение Владимира Потанина по изменению дивидендной политики ГМК в связи с масштабной программой капитальных вложений ГМК на ближайшие годы ($10,5-11,5 млрд до 2022 г.), что позитивно отразилось на динамике котировок Норильского никеля и Русала.

Менеджмент Транснефти планирует дивиденды за 2018 г. в размере 10,4 тыс. руб./акция, что соответствует 50% нормализованной чистой прибыли (за вычетом курсовых разниц и прочих неденежных или единовременных статей). Ожидаемая дивидендная доходность по привилегированным акциям – около 6,3%.

TCS Group Holding заморозила выплату дивидендов до конца 2019 г., сославшись на рекомендации инвесторов в рамках подготовки SPO в размере до $300 млн. Ранее группа объявила о повышении прогноза по росту чистого кредитного портфеля в 2019 г. до минимум 60%, более половины этого роста ожидается от новых кредитных направлений (персональные кредиты, POS-кредиты, автокредиты и кредиты под залог недвижимости), в связи с чем группе требуется увеличение капитала для соблюдения нормативов достаточности и сохранения резерва в будущем.

Глава Газпром нефти Александр Дюков в ходе ГОСА заявил, что компания планирует увеличить выплату дивидендов до 50% от чистой прибыли к 2021 г. и не планирует проводить выкуп своих акций. По итогам 2018 г. дивиденды Газпром нефти составят 38,7% от чистой прибыли по МСФО (30 руб./акция, в том числе 7,95 руб. финальный дивиденд за 4К19).

Аптечная сеть 36,6 сообщила о привлечении более 22,1 млрд руб. по результатам допэмиссии акций, средства планируется направить на финансирование текущих расходов. Компания разместила в общей сложности 4,378 млрд акций (72,96% от запланированного объема), в том числе 4,377 млрд акций по открытой подписке по цене 5,05 руб./акция (на уровне текущих котировок) и 362 тыс. акций в рамках преимущественного права по цене 4,55 руб./акция.

Новости компаний – сделки

По данным РИА Новостей, 13 июня Сбербанк принял обязательное предложение кипрской Rinsoco Trading о выкупе 10,18% акций Уралкалия (293,6 млн шт.) по цене 89,3 руб./акция, что оказалось выше цены закрытия 11 июня (88,12 руб./акция).

Сбербанк покупает 25% платформы PayZakat, созданной для пожертвований в мусульманском сообществе. Компания войдёт в экосистему Сбербанка. Сумма сделки не раскрывается. PayZakat может стать глобальной цифровой платежной системой для сбора благотворительных пожертвований и трансформироваться в универсальный маркетплейс.

По данным Коммерсанта, Mail.ru Group и Ростелеком планируют создать СП ООО «Цифровое образование» для разработки продуктов для школ, включая дневники и коммуникационные сервисы. Компании планируют получить равные доли в СП. Выход организации на прибыльность зависит от того, кто будет оплачивать цифровизацию в рамках ее бизнес-модели.

Прочие новости

Совет директоров Яндекса рекомендовал расширить программу мотивации сотрудников с 15, до 20% капитала, решение по данному предложению будет принято собранием акционеров 27 июня. В настоящий момент из выделенного на программу мотивации капитала компании не распределено примерно 2% — 6,6 млн акций класса А. Совет директоров предлагает выделить ещё 16,2 млн акций данного типа, вследствие чего Яндекс сможет направить на реализацию программы до 7% нераспределенного капитала.

Яндекс получил разрешение на тестирование беспилотных автомобилей в Израиле без сопровождения местного инженера. В 2019 г. компания планирует произвести более 100 беспилотников в рамках подписанного соглашение с Hyundai Mobis о разработке новых прототипов беспилотных машин.

Polymetal сообщил, что рудные запасы на месторождении Ведуга в результате геологоразведочных работ составили 18,9 млн т руды со средним содержанием 4,6 г/т и общим объемом золота 2,8 млн унций, что на 111% выше предыдущей оценки. Запасы для открытых горных работ увеличились на 31%, до 0,8 млн унций золота со средним содержанием 3,8 г/т. Согласно стратегии компании, месторождение Ведуга, в котором Полиметаллу принадлежит 74,3%, входит в перечень активов для продажи, переговоры с потенциальными покупателями планировалось возобновить после получения обновленного отчета о запасах.

Энел Россия планирует вложить €90 млн в строительство ветропарка Родниковский в Ставропольском крае. После ввода в эксплуатацию в 1П24 ветропарк сможет вырабатывать около 220 ГВт.ч в год, избегая при этом ежегодного выброса в атмосферу около 180 млн т углекислого газа. Вырабатываемая ветропарком электроэнергия будет продаваться на российском оптовом рынке, а также компания будет получать плату за мощность.

Сургутнефтегаз в годовом отчете за 2018 г. сообщил о планируемом в 2019 г. вводе в эксплуатацию двух новых месторождения – Ленского в Восточной Сибири и Восточно-Рогожниковского – в Западной Сибири. Добыча нефти на Ленском месторождении по прогнозу компании достигнет 1,5–2 млн т через три–четыре года.

Глава Башнефти Андрей Шишкин в рамках собрания акционеров сообщил, что СП Башнефти и Лукойла Башнефть-Полюс планирует до конца 2019 г. утвердить в ЦКР новый проектный документ полномасштабной разработки месторождений Требса и Титова в НАО, где будут установлены целевые уровни добычи углеводородов. Сейчас разработка месторождений ведётся в режиме опытно-промышленной эксплуатации. В 2018 г. Башнефть-Полюс добыла 1,1 млн т нефти, что меньше прогнозировавшихся при создании СП 4 млн т в год.

Федеральная антимонопольная служба (ФАС) России объявила о повышении регулируемых цен на газ Газпрома для всех категорий потребителей на 1,4% с 1 июля 2019 г., в соответствии с предусмотренной в прогнозе социально-экономического развития России на период до 2024 г. индексацией. В 2018 г. индексация цен на газ составила 3,4%.

По оперативным данным Росавиации, в мае российские перевозчики обслужили 10,5 млн пассажиров (+11,5% г/г). Рост перевозок авиакомпаний Аэрофлот и Россия был ниже среднеотраслевого (2,98 млн пассажиров, +6,2% г/г и 999 тыс. пассажиров, +9,8% г/г соответственно). Сильную динамику показали S7 (+24% г/г, 1,16 млн пассажиров) и Победа (+43,9% г/г, 861 тыс. пассажиров). Пассажирооборот вырос до 25,61 млрд пассажирокилометров (+13% г/г).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба