18 июня 2019 Райффайзенбанк Порывай Денис

Согласно опубликованным предварительным данным ЦБ по платежному балансу, сальдо счета текущих операций в январе-мае составило 48,7 млрд долл. Из этого следует, что в мае было получено всего 3,2 млрд долл., против 12,7 млрд долл. в апреле. Значение сальдо за май выглядит нетипично низким, в то время как значение за апрель, напротив, выглядело аномально высоким (см. наш комментарий “Рекордно высокое сальдо в апреле препятствует ослаблению рубля” от 17 мая), что, на наш взгляд, указывает на допущенную статистическую неточность (по-видимому, произошла нормализация данных, в результате чего сальдо за апрель было пересмотрено в сторону понижения).

В предположении корректности агрегированных данных сальдо счета текущих операций за апрель-май составило 15,9 млрд долл., что ниже значения в нашей модели (16,8 млрд долл.). Это, возможно, обусловлено более сильным г./г., чем мы предполагали, восстановлением импорта (падение рублевой цены нефти свидетельствует о произошедшем укреплении рубля). Такой провал в данных в мае (в сравнении с апрелем), несмотря на то, что цена на нефть почти не изменилась, указывает на то, что на самом деле заметного роста экспорта углеводородов в апреле не наблюдалось (или он был кратковременным).

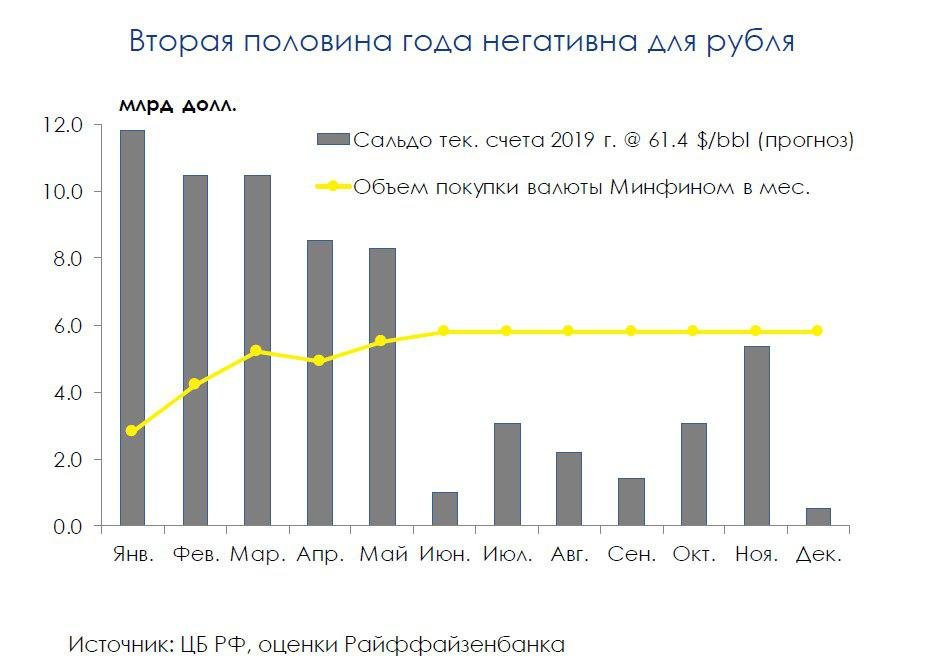

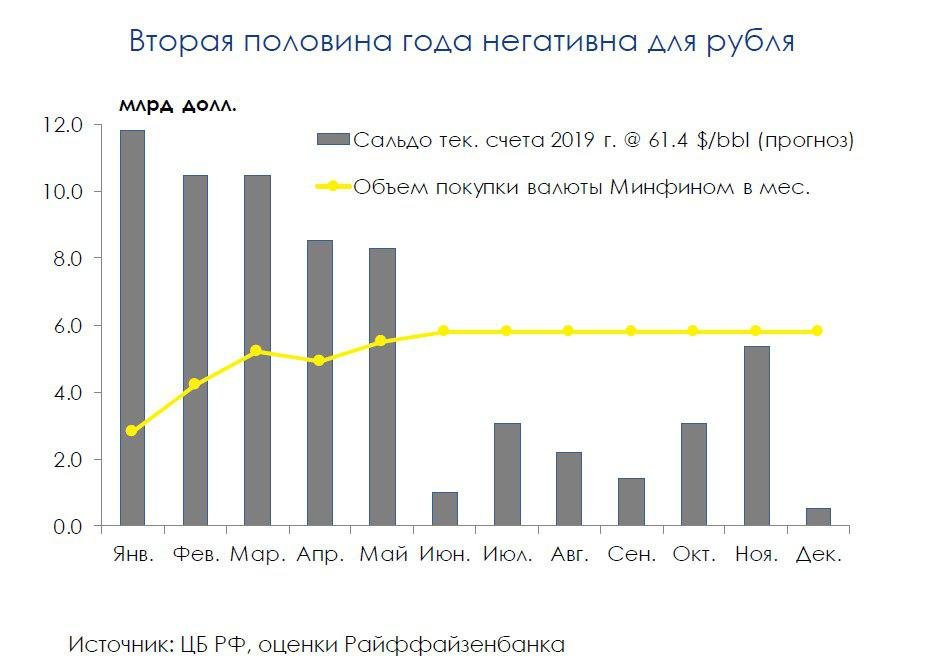

Исходя из сложившихся курса рубля (64,75 руб./долл.) и цены на нефть (61,4 долл./барр. Brent) с начала июня, согласно нашей модели платежного баланса, в июне-декабре по сальдо счета текущих операций будет получено всего 19 млрд долл. (против 48,7 млрд долл. в январе-мае), что меньше покупок валюты для Минфина (32 млрд долл.). Мы ожидаем переключения локального валютного рынка в состояние доминирующего спроса на валютную ликвидность (если нефть не вернется в диапазон 70 долл./барр.), который в летние месяцы будет удовлетворяться за счет накопленного банками запаса валютной ликвидности (12,3 млрд долл.), а впоследствии (3-4 кв.) транслируется в ослабление рубля (когда получаемые сейчас в рублях дивиденды будут конвертироваться в твердые валюты, уровень 64 руб./долл. интересен для покупки доллара) и в увеличение стоимости валютной ликвидности (уйдет избыток валютных обязательств, и российские банки перестанут привлекать рубли на свопе, что приведет к снижению рублевых ставок и расширению базисных спредов).

В предположении корректности агрегированных данных сальдо счета текущих операций за апрель-май составило 15,9 млрд долл., что ниже значения в нашей модели (16,8 млрд долл.). Это, возможно, обусловлено более сильным г./г., чем мы предполагали, восстановлением импорта (падение рублевой цены нефти свидетельствует о произошедшем укреплении рубля). Такой провал в данных в мае (в сравнении с апрелем), несмотря на то, что цена на нефть почти не изменилась, указывает на то, что на самом деле заметного роста экспорта углеводородов в апреле не наблюдалось (или он был кратковременным).

Исходя из сложившихся курса рубля (64,75 руб./долл.) и цены на нефть (61,4 долл./барр. Brent) с начала июня, согласно нашей модели платежного баланса, в июне-декабре по сальдо счета текущих операций будет получено всего 19 млрд долл. (против 48,7 млрд долл. в январе-мае), что меньше покупок валюты для Минфина (32 млрд долл.). Мы ожидаем переключения локального валютного рынка в состояние доминирующего спроса на валютную ликвидность (если нефть не вернется в диапазон 70 долл./барр.), который в летние месяцы будет удовлетворяться за счет накопленного банками запаса валютной ликвидности (12,3 млрд долл.), а впоследствии (3-4 кв.) транслируется в ослабление рубля (когда получаемые сейчас в рублях дивиденды будут конвертироваться в твердые валюты, уровень 64 руб./долл. интересен для покупки доллара) и в увеличение стоимости валютной ликвидности (уйдет избыток валютных обязательств, и российские банки перестанут привлекать рубли на свопе, что приведет к снижению рублевых ставок и расширению базисных спредов).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба